我国养老社区现状、挑战与发展趋势之四——国外的现状与借鉴

作者冯丽英:中国养老金融50人论坛核心成员、建信养老金管理有限责任公司总裁

编 者 按:随着我国老年人口迅速增加,养老服务需求巨大,发展养老社区满足老年人多种养老服务需求具有重要意义。近年来,国家出台了一系列发展养老服务业的政策措施,为包括养老社区在内的养老产业发展提供良好机遇。基于此,《中国养老金融发展报告(2017)》对我国养老社区进行了研究,并形成了“我国养老社区现状、挑战与发展趋势”的课题成果。本课题分为七部分:养老社区概述;养老社区的社会需求分析;养老社区发展的相关政策盘点;国外养老社区发展现状与借鉴;国内养老社区发展现状与问题;我国养老社区发展趋势展望;金融支持养老社区发展路径探讨。

(一)美国养老社区发展现状

美国养老社区的概念是相对于医院类机构而言的,一般指养老类地产(Senior Housing),即为老年人提供日常看护、医疗护理、家庭照料等服务并能满足其社会活动需求的房地产。社区通常由政府、营利或非营利机构组织运营。政府(各州房管局为主)主导运营的公共住房主要面对低收入的老年人,租金低廉;营利、非营利机构运营的综合养老社区则是面向中高收入老年人,需缴纳一次性会费以及其他服务费用。

美国养老社区体系发展至今较为完善,可适应各类健康水平及需求的老年人。社区按护理程度高低可分为自理型(IL)、互助型(AL)、专业护理型(NC)以及记忆护理型(MC)等细分市场。其中,记忆护理型社区能有效地针对患有阿尔茨海默氏症或其他痴呆症的老年人的所有病理阶段长期提供24小时照顾、监督与护理。

表1 2016年美国养老社区发展概况

数据来源:美国老年人住宅及护理产业国家投资中心(NIC),由作者统计整理得到。

2016年,美国自理型与互助型社区需求旺盛,发展迅速,租金增势强劲。其中,自理型社区入住率保持在91%以上,保持健康态势;而互助型社区入住率下行突显,仅89.80%,到2017年第一季度更是只有87.2%,过度兴建对市场威胁较大;专业护理型社区新建速度缓慢,建设渠道变窄,同时由于医疗保健设施费用的上涨,床位租金仍在上涨,导致入住率下降至十年来最低值(87.0%),这也影响了开发商对该类社区的兴趣;记忆护理型社区前景看好,发展模式和渠道不断扩宽,归因于美国目前有540万阿尔兹海默症患者,且不同形式的记忆丧失的人数也在快速增长。

养老社区不仅在美国经济衰退期被视为防御性投资,而且也在经济好转时期带动了房地产行业的领先回报率。养老社区在过去七年投资总回报率(ROI)为12.5%,2016年全年平均的回报率为15.4%,远高于其他主要房地产类型。

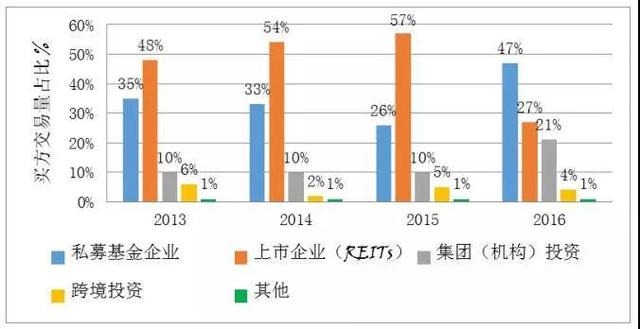

美国养老社区主要通过资本市场进行融资。2016年以前,上市企业一直是主要融资渠道,其中房地产投资信托基金(REITs)占主导地位。截止到2016年第三季度,美国养老地产类REITs总市值约1033.9亿美元,企业价值达到1997.6亿美元。然而2016年以来,买方组合发生重大变化,其中上市企业特别是REITs企业买家锐减。2016上半年上市企业的交易额同比下降71%,从127亿美元降至37亿美元,仅占总交易额27%,养老社区类REITs三巨头HCP.Inc(HCP)、Ventas.Inc(VTR)和Welltower(HCN)股价均有不同程度下滑。这主要归因于美联储分别在2015年底与2016年底的加息政策,资本成本增加,REITs企业借款变得昂贵,收益率下行;且加息使REITs股票卖压上升,投资人更倾向于选择国债类稳定收益资产而非REITs类风险资产。

通过私募基金发展起来的养老地产企业以及集团买家(合资格机构投资者)表现不俗,融资额大幅上升,在2016上半年完成的养老地产交易中,分别占总交易额47%与21%,这也使得美国养老地产的招标竞争性显著增加。

图1 美国养老地产融资渠道变化(2013-2016)

资料来源:Real Capital Analytics, 2016。

(二)日本养老社区发展现状

日本在1970年进入老龄化社会,目前65岁以上老人已超过四分之一。经过多年发展,日本建立了健全的养老法律与服务体系,政府出台《老人福利法》、《老人保健法》、《护理保险法》、《介护保险法》等政策极力支持与引导养老产业的发展。养老社区与居家养老形成互补,构成了日本的主要养老模式。

日本养老社区通常指社区型养老机构,多服务于失能、痴呆等无自理能力的老年人,与外包运营医疗机构合作,以“医养结合”的方式提供养老服务。由于老龄市场需求不断演变,机构也由初期集中式、大规模逐渐转型成小型分散且多功能的模式,床位在100张以内,实现精细化管理。机构以出租为主,缴纳一次性入住金和月费。日本在2000年起推行介护保险制度,其根据每位老年人的身体情况与养老需求量身制订护理方案,由保险机构与政府共同支付高达90%的费用(政府50%、保险40%),大幅缩减老年人的支付压力,且为养老社区运营提供充足资金支持。社区运营商通常由地产公司、险企、酒店集团以及银行等共同出资构建,依托股东自身强大的资金支撑进行融资,凭借政府的大力扶持与规范的产业链作为后盾,其经济效益可观且稳定。

日本拥有亚洲最大的REITs(J-REITs)市场,行业透明度高。由于老龄化趋势,养老社区对运营商与投资商的需求持续增加,前景看好。截至2017年4月底,日本58家上市J-REITs公司中,养老社区类共3家,总市值433.97亿日元,资产规模达到850亿日元。其所售投资组合中,主租赁类占比100%,且契约时限大多超过10年。这归因于运营商一直寻求长期且稳定的收益,这与投资商目标相匹配。

同时,由于日本政府资金紧张,私立养老社区的发展逐渐被鼓励,以削减政府开支,政府对其进行一定补助。目前私立养老机构的护理床位的增长率已经超过公共管理床位的增长率。展望未来,私立机构将逐渐补位共同满足于新的养老护理床位需求。

(三)新加坡养老社区发展现状

新加坡是亚洲人口老龄化最快的国家之一。早在20世纪50年代,新加坡政府便开始未雨绸缪,研究国家老龄化问题的解决措施。1955年,新加坡出台中央公积金制度(CPF),至今已发展成为一个强制性综合型社会保障储蓄计划,为老年人养老、住房、医疗等方面提供全面保障。

新加坡养老社区多指始于1998年的“乐龄公寓”──国家房屋发展局专门为55岁以上老年人建造的适老型住宅。公寓多建于成熟社区,户型以满足1-2位老年人为主,面积多为35m2-45m2。社区配套各类养老设施、活动中心以及诊疗中心,满足老年人多方位需求。新加坡老年人通常卖掉现有房屋,用卖房获得的一部分收入购买“乐龄公寓”,差额则作为补充养老的资金,做到“老有所养”和“老有所居”。

公寓由政府主导投资,提供90%的建设资金,剩下的由国家理事会认可的社会募捐资金承担。而且政府推行“双倍退税”鼓励政策,对承担养老服务的机构进行补贴,以保证服务机构长期稳定的收入。同时,新加坡政府出台各类优惠政策鼓励“多代同堂”,以便子女赡养照顾老人,子女若与老年人合住或者邻住,则会得到政策优待与津贴。

(四)国外养老社区发展经验借鉴

美国、日本、新加坡根据不同国情,在养老社区发展方面也采取了不同的发展模式,值得借鉴学习。

借鉴美国经验,美国养老社区有多层次服务体系,涵盖多种细分市场,配备医生、护士、康复师等专业护理团队,实现“医养结合”。美国大力发展记忆护理型社区,完全紧跟日益变化的老龄市场需求、行业趋势以及医疗技术的发展水平。美国养老社区以资本市场为主导,高度市场化,政府辅助管理。社区涵盖完整的养老产业链,市场竞争充分,投资商、开发商、运营商各尽其责,在其匹配的风险下各得其所。私募基金、REITs等金融工具的发展促进私有资本进入养老社区领域,助力养老产业发展。

借鉴日本经验,日本养老社区的发展得到国家政策和法律的支持与引导,行业标准不断规范,有效保证了老年人的福利与权利。如介护保险制度实现了不同收入层次老年人都能享受介护护理以及社区机构养老的可能性,解决了老年人生活不便的困难,增强了社会稳定性。此外,日本养老社区提供医疗、餐饮、休闲、教育等多元化服务。因此,股东多具有复合的行业背景,以及拥有整合和调配各类资源的能力。依托各股东的优势共同出资构建运营商,养老社区经营风险与成本大大降低。

借鉴新加坡经验,新加坡建立了中央公积金制度,一定程度解决了老年人养老支付的难题。在养老社区建设方面,政府作为投资主体,有效缓解了资金压力,并引导社会力量进行募捐,通过出台津贴政策与企业商业共同发展养老社区。同时,新加坡深受儒家观念影响,具有浓厚的家庭意识,多代同堂的居住方式以及子女赡养老人的传统延续至今。新加坡政府将“孝”列为治国之本,将“赡养父母”写入法律,明确了子女的赡养责任。同时,政府通过出台一系列津贴政策减少了赡养老人家庭的负担,提高子女照顾老人的积极性与便利性。

本文源自中国养老金融50人论坛

更多精彩资讯,请来金融界网站(www.jrj.com.cn)