中国基金报记者 姚波

淡马锡控股9月8日发布的年度报告显示,淡马锡持有的中国资产首次超过了其在新加坡的本土市场的资产。

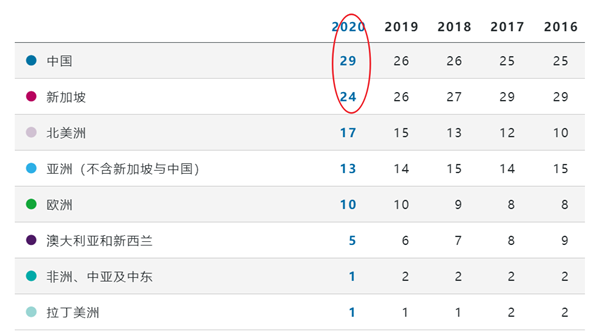

截至3月31日,淡马锡在中国的敞口升至资产组合的29%,而新加坡的敞口为24%,这是该公司1974年成立以来持有中国资产比率最高的一次。

数据来源:淡马锡2020年报

据了解,淡马锡创立于1974年,新加坡政府财政部对其拥有100%的股权,是总值3.54亿新元的多元投资公司,持有新加坡不少大型公司的股权。

2019年,该机构持有的中国和新加坡资产比率相等。随着新冠疫情冲击全球市场,其持有的新加坡电信和星展集团等新加坡本土公司的股份今年大幅下跌。这家投资巨头一直在增加中国的资产,持有包括阿里巴巴、工商银行和美团点评等,而不少科技股的增值可能进一步抬高了其中国资产的价值。

淡马锡为工商银行H股第三大股东 数据来源:wind

相比之下,其资产配置只有17%在北美和10%在欧洲。淡马锡对外表示,中期内中国经济持乐观态度,预计政府措施将进一步刺激中国经济复苏。

基金业绩为2016年来表现最差

近一年下跌2.28%

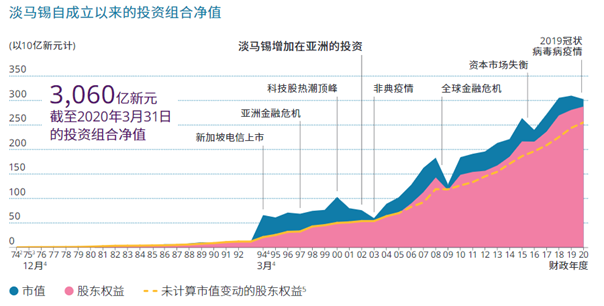

受新冠疫情影响,淡马锡公布了2016年以来最糟糕的业绩。截至3月31日的一年投资组合下降了2.28%。其投资组合净值降至3,060亿新元(约合人民币1.52万亿元),上年同期为3,130亿新元。

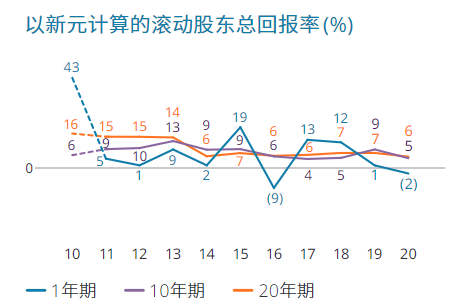

自1974年成立以来的46年里,该基金的年化回报率为14%,近10年的股东回报率为5%,近20年为6%。不过,淡马锡也指出,其资产负债表仍“有弹性”,并有相应调整投资组合的灵活性。

数据来源:淡马锡2020年报

由于其财报截至为一季度,刚好撞上了新冠疫情暴发引发的市场下跌,而随后市场的快速反弹可能已经弥补了部分投资损失,但这要等来年才能看到。不过,其资产跌幅比其它一些主权财富基金要更少。分析认为,淡马锡之所以具有这种韧性,归根结底是因为它对受到严重打击的旅游、酒店和娱乐行业的“敞口有限”。

数据来源:淡马锡2020年报

淡马锡此前曾表示,目前疫情并没有完全被控制,加上较低的市场回报环境和地缘政治不确定性,应谨慎看待市场反弹。

近二年为淡马锡业绩表现低谷期

数据来源:淡马锡2020年报

加大布局中国

开始进军中国金融行业

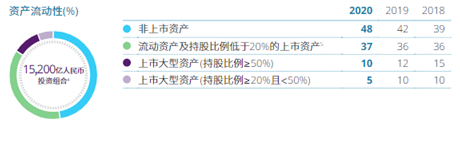

淡马锡资产负债表上有大量现金,流动资产及持股比率低于20%的上市资产高达37%。但鉴于目前的不确定性,淡马锡在有选择地进行投资。

数据来源:淡马锡2020年报

今年8月,贝莱德和淡马锡获准与中国建设银行在中国共同建立财富管理业务,这是这家新加坡投资者进军中国金融服务业的最新举措。阿里巴巴旗下蚂蚁集团将于今年在香港和上海上市,淡马锡也有进行投资。

淡马锡也曾表达过,很喜欢蚂蚁集团在中国金融服务领域所做的事情,向以前可能无法获得信贷的大量人口提供普惠金融,认为其未来还有很大的潜力。为了防范地缘政治风险,淡马锡今年还将其持有的部分阿里巴巴的股份从美国转为香港上市的股票。

不过,在近一年的新投资中,美国占据了淡马锡最大份额,其次才是中国和新加坡。今年8月,这家主权财富机构据传就耗资35亿美元买入了贝莱德3.9%的股份。

金融及科技为核心

重心在非上市资产

淡马锡对金融服务的敞口最大,为23%。淡马锡表示,它已增加了对支付行业以及贝宝(PayPal)、万事达(Mastercard)和Visa等金融公司的敞口,以便从金融服务数字化加速中获益。其次为电信、媒体与科技,该机构就有投资中国的快手和明略科技。

数据来源:淡马锡2020年报

淡马锡持股的一些公司受到新冠肺炎的严重影响,这家机构支持了不少处于困境中的国有公司,这些资助也可能影响基金的业绩表现。淡马锡持有多数股权的新加坡航空公司8月就表示,两个月内通过售股筹集的88亿新币,目前已经耗去一半。旗下子公司还帮助为当地航运公司提供资金,以应对全球贸易的急剧下滑。

编辑:吴羽