判定标准

以税收为目的定义的居民个人是指,在纳税年度的前一年,除了合理且与该个人为新加坡居民的判定不相矛盾的暂时离开之外,在新加坡实际居住或就业(公司董事除外)183 天或以上的个人。对于就业时期横跨两个日历年的外国雇员,设有一项特许(通常称“两年行政特许”),该特许 规定:如果外国雇员在新加坡停留或工作至少连续的 183 天(跨年度), 将同时被认定为两个纳税年度的居民,即使每一年度在新加坡的时间都少于183天。

征收范围

个人应就其在新加坡境内提供服务获得的受雇所得纳税,而无论酬金是在新加坡境内还是境外支付。居民个人获得境外来源的受雇所得不必纳 税,但如果国外来源所得是通过境内合伙企业获取的,则不适用于这种豁 免。新加坡居民个人通过合伙企业取得的外国来源股息、服务报酬、外国 分支机构利润,如果符合某些规定条件,将免征新加坡税收。在新加坡进 行贸易、个体经营、专业服务或职业活动的个人将就其获得的利润征税, 至于个人是否从事贸易性质的活动,视具体情况而定。

(1) 应税所得对各种所得形式的课税方式如下:

1 受雇所得:应纳税的受雇所得包括现金报酬、工资、薪金、休假 薪资、董事费、佣金、奖金、退休补贴、额外待遇、通过雇员股份计划获 得的收益和作为服务补偿的津贴。

2 非通常居民计划:根据“非通常居民(Not Ordinarily Resident, 简称NOR)”计划,居民身份不符合两年或三年优惠条件(参见“纳税义务”) 的居民雇员可享受以下优惠,有效期为五个连续纳税年度:

A.按时间分摊受雇所得;

B.雇主对非强制性海外养老基金或社会保障计划的缴费免税(某些例 外),免税以中央公积金(CPF)规定的“普通”和“额外”工资的最大缴 费限额为限。

(2) 非应税所得

在新加坡,资本利得不纳税。但在某些情况下,税务机关会将涉及收购和处置不动产、股票证券的交易视为实质上的贸易活动。相应地,从此类交易中产生的收益也应纳税。此类收益是否应纳税视具体情况而定。

(3) 免税所得

1 来源于新加坡的投资所得(即不被认定为从贸易、个体经营或专业服务中取得的收益或利润的所得),如果直接来源于个人的特定金融工具, 包括标准储蓄、活期和定期存款,免征税收。例如债券利息收入、年金、 单位信托基金分配的收益,都属于此类所得。

2 居民个人在新加坡收到的所有国外来源的所得(通过合伙企业取得的除外)都是免税的。

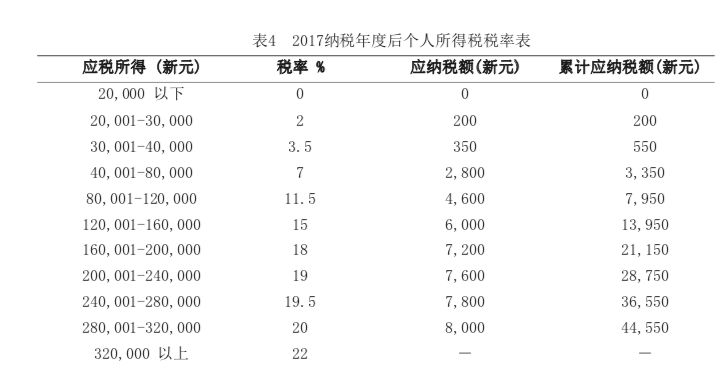

税率

新加坡的税收居民个人应就其应税收入(assessable income)与个人扣除额的差额纳税。

税前扣除

可扣除费用:

原则上,完全因产生收入而引起的费用均可税前扣除,但在实践中,受雇所得可用的费用扣除是有限的。税务局一般认为,雇主 通常会报销雇员在履行职责的过程中产生的所有必要的费用。雇员必须能 够向税务局证明其声称的费用是履行职务的过程中必然会产生的。

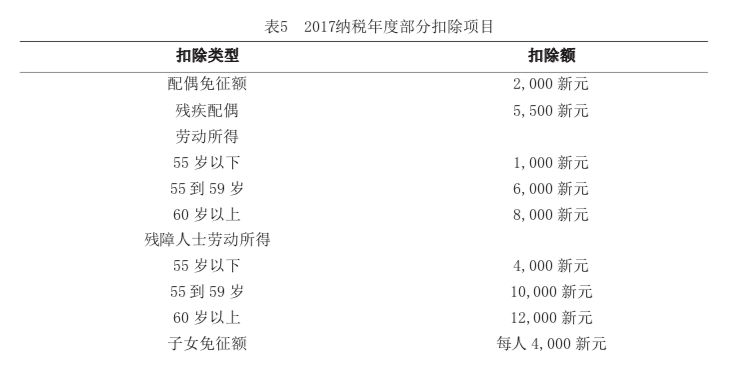

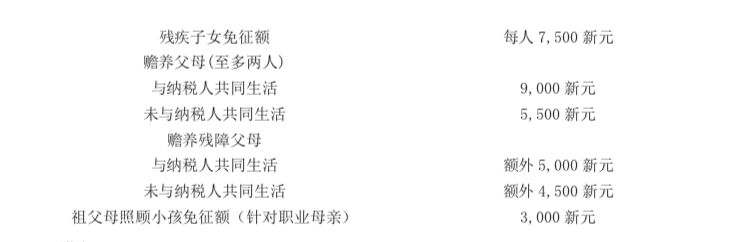

个人扣除项目及免征额:准许新加坡个人居民进行个人扣除。表5总结了 2017 纳税年度(2016 日历年中获得的收入)的一些扣除项目:

职业母亲的子女减免和外籍女佣的扣除项目适用于在新加坡工作的已婚女性。父母在一定条件下可以获得生育退税(Parenthood Tax Rebates)。 预备役军人及其配偶或父母可享受特殊扣除项目。

准许以下针对人寿保险费用或者其他被认可的养老基金缴费的税前扣除项目:

其他

(1)亏损减免

因从事贸易、个体经营、专业服务或职业活动而产生的亏损和超额资本冲减可用来抵消同年其他应税收入。任何未使用的贸易损失和资本冲减额都可以向将来年度无限结转,以抵消所有来源的未来收入,但会受到某些条件的限制。

此减免也适用于本年未使用的折旧免税额和经营损失向过去年度结转,

但同样需要满足某些特定条件。

(2)双重征税减免和税收协定(税收安排)

双重征税减免适用于向未与新加坡签订双边税收协定(税收安排)的国家(地区)提供专业服务、咨询或其他服务时取得的所得。

如果作为新加坡税收居民的个人的一笔所得在新加坡已经被课税,但还需向境外某国纳税,且该国和新加坡之间有税收协定(税收安排),则也适用双重征税减免。

点击图片,阅读更多…

2

2 19

19

新加坡福智霖集团为

新加坡会计与企业监管局持牌的企业顾问事务所

新加坡公司注册 年审 会计

商标注册 内部审计 企业顾问