CRS将会扩大纳税群体

“穷人割肉缴税,富人花式避税”长期为人诟病。

而新税改将于2019年1月1日期开始实行。这里面有人欢喜,有人忧。

除大家都高度关注的“个人所得税率”变化外,还有就是新税法中的另外两项变化:一是重新界定了“个人纳税居民身份”的定义;二是新设定的“反避税规则”,即针对离岸账户的避税应用。这两项内容将直接改变之前某些高净值人士针对CRS的规避计划。

个税征点由3500元上升至5000元。对于低收入人士来说,这个算是个好消息。

其次是中国居民的全球缴税。所有人(无论国籍),若在中国境内有房产,都得按全球所得来纳税。即使无房,在中国境内一年住满183天也需要按全球所得纳税。还包括海外的中国金融机构,包括银行、托管机构、投资机构和保险公司在内的机构。

住满183天的外国人,比如说,拥有美国国籍的LISA,如果在中国工作生活满183天,她就是中国的税收居民,其在境外的金融账户信息也需要交换给中国税务当局。

高净值人群的反避税规定,引入包括反避税条款、弃籍清税、综合税制等新内容。这为中国提供了全球征税相应的法律依据——在通过新个税法第二天,2018年9 月 1 日中国启动“共同申报准则”。

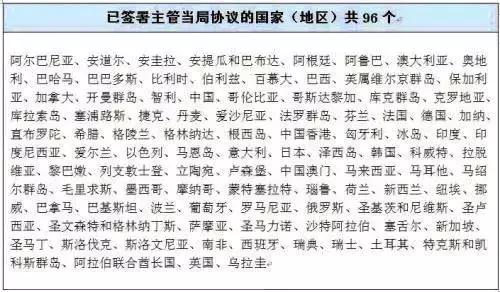

意味着,每年与参与成员共定期申报、交换对方居民在本国金融账户信息。签署协议国家或地区的金融机构将按年向其所在国(地区)主管部门报送账户持有人名称、纳税人识别号、地址、账号、余额、利息、股息以及出售金融资产的收入等信息。

也就是说,中国的税收居民即使不主动申报自己的海外收益,这些信息每年也将被中国税务部门轻松获得。

而且,一旦被列为高风险的纳税人,在面临巨额资金来源不明审查的同时,还得补缴大额的个人所得税。

避税天堂迎来危机时代

之前很多年,很多的国内机构或者公司为了避税,都把注册地设立在了开曼群岛等免税岛,比如阿里巴巴、当当网、奇虎360、新浪等公司的注册地都是远在加勒比海的开曼群岛。维尔京岛有超过20万家中国公司注册,潘石屹也对此情有独钟。

“避税天堂”还有巴哈马、卢森堡、瑞士……,这些地方为吸引外国资本流入、繁荣本国(地区)经济,对前来注册登记设立公司只收极少的年度管理费;对公司股东信息、股权比例、收益状况等给予高度保密;不征税或税负极低;无外汇管制;监管十分宽松。

同时,在这些国家(地区)设立的公司几乎被所有国际大银行承认,可在银行开立账号。

以前比如说中国个人A在海外通过BVI(避税天堂维尔京群岛)空壳公司进行投资,BVI公司的利润只要不分配到个人股东层面,在现行税法下,个人A无需缴税;而反避税条款下,中国税务机关可以以受控关联公司的名义,将没有商业实质的BVI公司取得的利润视同个人直接取得而课税。

富豪们的花式避税有哪些

税改之后,对于高收入人群来说,年薪30万的个税缴纳率达到了20%,而如果年薪到了96万,则税率达到了45%。所以,想方设法的避税,成了这些人的最大目标。

富豪们常用的避税手段主要有:借助离岸金融中心、设立家族信托、放弃国籍、临时离境、做慈善。高保密、无外汇管制、更不用承担沉重的税务负担、避税方便的离岸金融中心成为富人的天堂。在实际运作的过程中,这种离岸公司不仅可以帮助富人群体减少纳税额度,还不受外汇管制,使其的海外投资、转移财富计划更为隐蔽和自由。

统计显示,今年下半年以来,对新加坡银行离岸财富管理计划感兴趣的中国人增长了 35%。离岸财富管理一般有信托和私人基金,指的是将资产置于第三方受托人所有权下管理,有助于避免高达 20% 的税收。

通过家族信托,委托人将财产所有权转移给受托人,在法律上,纳入信托的财产已不归属委托人所有,因此不属遗产范畴,所以不用缴纳遗产税。

李嘉诚至少设立了4个信托基金,分别持有旗下公司的股份,并指定了其妻子及子女为受益人。

11 月时中国女首富——龙湖地产董事长吴亚军将公司 43.98% 股权转入以其女儿名义成立的信托基金。按公告当日的股价计算,吴亚军转入的龙湖股权价值约 558 亿港元。

中国富人惊人的海外财富

总的来说,2018 年中国富豪在海外的财富仍达 1 万亿美元,是 2012 年的 2.6 倍。目前,还在继续增长中。

业内人士普遍认为,100万美元以上的高资产人士,是这次全球资产透明化进程的主要攻克对象。从规定来看,信息交换没有门槛,也就是说CRS并没有把低资产或者说是低净值的人士排除在外。

当演艺界的大腕明星们纷纷补齐自己漏掉的那份税款之后,税改新政也将会对富豪阶层的漏税行为带来极大的撼动。该怎么办呢?是老老实实的纳税呢?还是选择新的避税渠道。

也许,没有参加CRS的美国,可能会成为了后来者新的避税天堂。毕竟,富人们智慧是无限的。