最近半年来,关于三星将超越Intel成为全球半导体龙头的新闻引发了大家的广泛关注。因为这个超越背后不但体现了终端的发展需求,还点名了企业的发展方向。但其实往前看两年,一股更重要的产业变迁正在上演。透过这个变迁,可以看到在智能手机增长乏力之后,半导体厂商应围绕什么方向做产品,避免被时代淘汰。有很多企业在行动,新博通就是其中的杰出代表。

2015年5月,新加坡半导体公司Avago宣布以370亿美元的现金与股票,蛇吞象买下美国半导体公司博通,并将公司改名为新博通。这单创下了当时半导体史并购记录的交易引爆了全球半导体圈。但和很多其他的交易不一样,这个合作从一开始就被看好,而事实上也的确如此。新博通发布的2017年Q3财报显示,他们当季营收为44.63亿美元,环比增长7%,同比增长也高达18%。毛利率也在持续攀升中。新博通也坐稳了在全球IC设计厂商营收榜首的位置。半导体行业泰斗,Mentor CEO Walden C. Rhines都认为Avago收购博通是一个好交易。在日前的Mentor Forum技术论坛上,他指出,Avago和博通的合并是众多交易中大幅度刺激公司营收的。

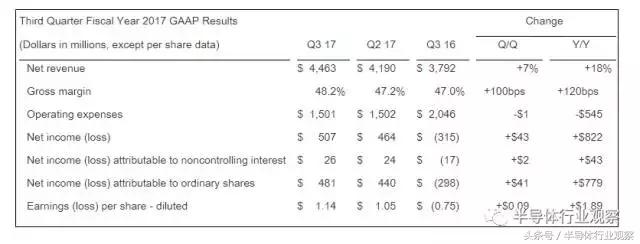

博通2017年Q3营收数据

虽然今年市场趋于平静,但过去两年,并购无疑是半导体业界的主旋律。据国外知名分析机构IC Insights的数据显示,2015年全球半导体产业的并购金额创下了历史记录的1073亿美元,2016年也接近千亿。这些疯狂并购背后是厂商对日益增加的研发成本、毛利竞争的激烈还有市场动荡不安的直接反应。这是投资者和股东们规避风险的一种方式。但并不是所有的并购都能如愿以偿。笔者认为至少要达到以下三点,才能称得上是一个正确的并购:

对自身和市场现状有深刻的理解

做并购,是为了规避市场风险,最终目的是为了挣更多的钱,并购只是让自己拥有挣钱能力的其中一种方式,因此并购前就需要对自身和市场现状有深刻的见解。当年风头曾经一时无两的DRAM巨头奇梦达最后落得破产保护的收场,与管理层对市场的把握不够不无关系。另外台湾的胜华科技的倒闭和惨淡经营的Nikon光刻机都是因为对自身和市场的不理解造成了今日的结果。回到文章的主角上面了。

Avago公司一个专注于三五族半导体和CMOS器件研发的公司。为智能手机、电脑服务器、消费应用、数据网络和通信设备、企业存储和服务器、工厂自动化和工业设备等提供产品和技术支持。产品公司的业务划分为无线通信、有线基础设施、企业存储和工业&其他。主要产品包括了RF PA、RF滤波器、FEMs、环境光传感器、低噪声传感器、LNA、光纤光学收发器和SerDes ASIC等。

在交易完成的前一年,也就是2014年,他们的营收为42.69亿美元,比2013财年的25.20亿提升了69%。按照他们的说法,这个营收增长主要是由收购LSI和PCX带来的,他们大大增强了Avago在无线通信和有线基站业务能力。从业务上看,无线通信(主要贡献来源于PA和FBAR双工器)是Avago最重要的营收来源,占了公司总额的40%,但很明显,对比于前一年的48%,这块业务是有了明显下滑;但可以见到在有线基础设施方面有了大幅度的增长,注意到这点,联想到后面企业重点推进5G,还有物联网等业务,我们就可以看清楚后面Avago收购的意图。再加上Avago当年的客户集中在几个客户身上。光富士康就贡献了20%的营收(为苹果产品代工带来的?)。还有三个分销商包揽了他们57%营收。以上种种都是促使Avago做出后续决定的诱因。

Avago 2014年的营收分布

另外,当时还有很多外部环境影响:

2013年2月,高通发布了业界首款可以兼容全球频段的CMOS 功率放大器RF360,由于CMOS PA具有容易集成和低成本的优势,再加上高通本身在手机芯片方面的号召力,一旦成功了且打包销售给终端客户,对Avago来说会是一个致命打击,此其一;

第二,在2014年,手机射频元件厂商RFMD和PA供应商TriQuint宣布合并,并将新公司命名为Qorvo,结合了双方PA和滤波器优势的新公司,将能给市场提供更加优势的射频前端解决方案;

再加上据IDC 2014年的分析数据显示,智能手机增速开始减缓,这种趋势并将持续。这样看来,后面Avago的收购就顺理成章了。

选择适合的市场和标的

如果企业运营到真的需要并购了,那就要选择一些好的并购标的,才会如虎添翼,或者扭转乾坤,否则效果就会适得其反。Intel在2010年收购英飞凌的无线业务部算是正方的一个代表。当年看准了基带事业,用14亿美金将英飞凌的团队和人员收入囊中,到了今年终于获得了回报:据闻苹果会将50%的基带订单给到他。至于未来物联网、无人驾驶汽车、5G这些他们未来的重要增长点,与这个交易不无关系。同样地,Avago收购博通也是一个明智的选择。

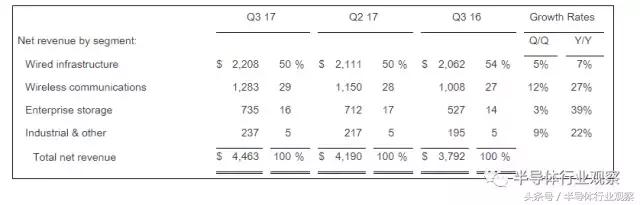

新博通2017年Q3的财报我们可以看到,按照业务划分,有线基础设施部门的营收高达22.08亿美元,占了当季营收的50%,同比增长了12%,环比增长更是达到27%;紧随其后的是无线通信业务,占了总营收的29%,同比和环比增长分别为5%和7%。对比于2014年,新博通已经将主要业务集中在有线基础设施上面。所以说蛇吞象买下博通这个标的成功关键。

新博通2017年营收(按业务部门划分)

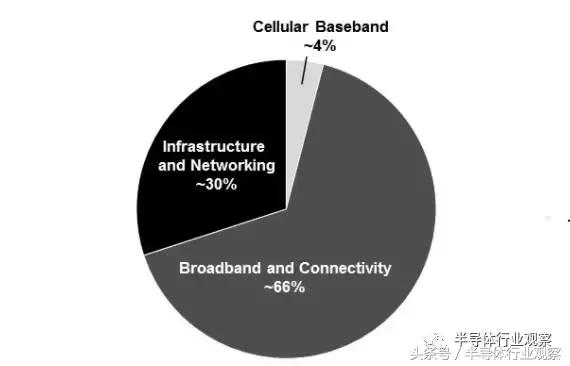

博通成立于1991年,公司的业务主要是为有线及无线通信提供半导体解决方案,通过二十多年的发展,博通已经成为了全球全十大的无晶圆厂供应商。在收购前两年已经坐稳全球第八的位置。根据博通公司2014年的财报,当年公司营收达到84.3亿美元,营收主要来源于宽带接入和连接、基础设施和网络两大业务。其中宽带接入和连接占了公司营收的66%,主要产品包括了机顶盒解决方案,宽带modem解决方案和连接解决方案(包括WIFI,蓝牙和NFC等);基础设施和网络占比为30%,产品包括了以太网开关和PHY(当中有开关、通和光接收器、基架和光前端物联网层设备)、多核处理器、还有其他的基础设施和网络技术。现在往回看,Avago收购博通的时候,后者手上的都是优质资产。而并购对双方都是一个明智的选择。

博通公司2014年营收分布

从博通方面看来,卖是一个必然的决定。

被并购两个月后,博通在北京举办了一个媒体分支,博通的总裁表示,摩尔定律的投资回报率在28nm以下逐渐下降,过去,28 纳米以上的每一节点(Node)纳米制程每百万闸晶体管(Transistor)成本从6.4 美分降至2.7 美分;但28 纳米以下的每一节点纳米制程成本,反而从2.7 美分攀升至2.9 美分。此外,28 纳米之下的每节点奈米制程的芯片设计成本正急遽增长,预期至16 纳米,芯片设计成本将从28 纳米的近百美元飙升至趋近于350 美元,增加2.5 倍之多。研发成本对博通这样的Fabless来说,是一个大问题。当然这并不是全部。

前面也说了,买也是无可避免的,区别在于买谁卖谁。综观安华高与博通的产品线,安华高拥有的功率放大器(PA)、前端射频模组和光通讯方案,再结合博通如以太太网路交换器、实体层(PHY Layer)等后端网络协定和终端网络IC,合并后,新公司即掌握了网络架构前后端芯片的解决方案,可以提供网通客户一站购足与整合方案服务,将成为联发科、高通(Qualcomm)未来在网络芯片市场的劲敌。现在事实也证明了这一点。

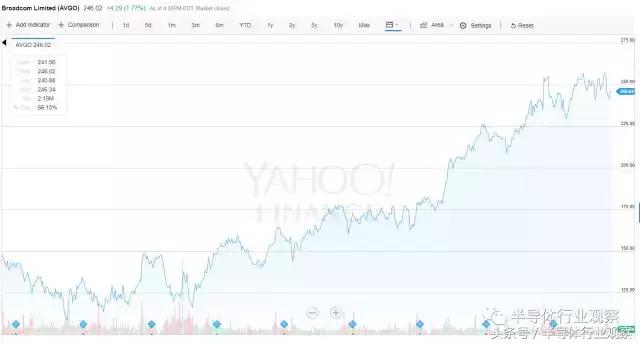

从Avago宣布收购博通以来,股价一路上涨,倍受投资者好评。主要受到网络基础设施、大数据中心应用、汽车电子的驱动,在5G、物联网、无人驾驶汽车成为电子世界的未来三大主力方向后,新博通会更上一个新高峰吧。

无论是超群和RFMD合并成立Qorvo,还是MTK收购络达,又或者Intel收购Mobileye、高通收购NXP,每一个收购决定都是这样,不是在产业链上下游做整合,就是在新兴市场布局。这才是并购的真正意图。而这一切都应该是经过相关人士的反复讨论推敲的。

交易完成后坚定正确的目标持续前进

做好了以上两点,只是代表你有了一个好的基础,要想保持基业长青,更上一层楼,那就需要企业未雨绸缪,做好所有的准备,更要有坚定的目标。因为这样的大规模的并购必然会引致人事动荡,企业规划有争议的,唯有坚持正确的目标继续前进,才能创造更大的成功。AMD早些年在并购了ATI之后去尝试做APU,企图剑走偏锋再次击败Intel,后面事实证明这是一个完全失败的策略。如果当时有个更明智的规划,公司现状会更加好。

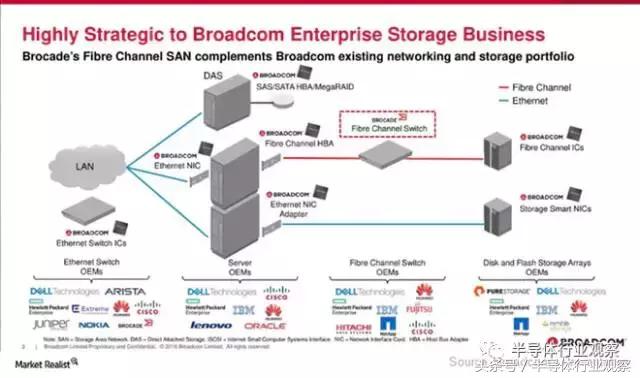

回到新博通上面,在锁定了上面提到的网络基础设施、大数据中心应用和汽车电子业务后,新博通为了补全产品,将目光瞄向了另一个厂商——Brocade。总部位于美国加州的Brocade从事生产网络交换器、软件和存储产品。这项交易对博通现有的企业存储产品具有高度互补性,并能提升其在高速成长数据中心市场的存在感。

根据IDC预测,包括服务器(伺服器)、存储器和以太网交换机在内,企业2016年在云业务基础设施方面的总支出料增长15.5%,达到371亿美元。博通的这单交易就是瞄准这个市场而来的。

早前还传言新博通竞购东芝半导体,为的就是NAND Flash,这与前面提到的围绕产业链各个环节做整合,利益最大化的策略也是一致的。虽然说他们这个交易请求很大可能成败,但回看Avago这些年来的一步步操作,真的就如围棋高手,每次下子都滴水不漏,还设定好了下面的每步走法。有这样的决策团队,应该所有企业都会成功吧?希望新博通以后不要打我的脸。

(文/李寿鹏)