(报告出品方/作者:西部证券,王源)

一、安踏集团:“安心创业,踏实做人,创百年品牌”

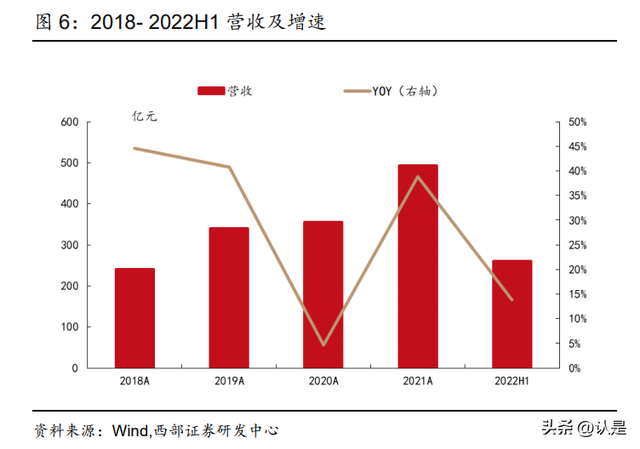

安踏集团打破国际运动双巨头“铁幕”,营收体量首次超越NIKE(中国)及 ADIDAS(中 国)。2022H1,安踏集团实现营收近 260 亿元,同比+13.8%,收入体量相当于同期的 1.1 个 NIKE(中国)、2.1 个李宁和 2.13 个 ADIDAS(中国)。国货对洋货的替代正在潜移默 化的进行着。截至 2022H1,NIKE(中国)收入已连续 3 个季度下滑,ADIDAS(中国) 已连续 5 个季度下滑。而同期,内资运动鞋服龙头收入表现喜人。

1.1、股价复盘:业绩与估值双升

安踏集团创立三十余年来,积极求变、日新月异,公司的市值和盈利规模不断地向更大体 量发展。2007 年,公司赴港上市发行价仅 5.28 港元,PE 不足 20 倍。上市以来,公司收 盘价(前复权)上涨约 20 倍,收入和净利润分别上涨约 15 倍和 13 倍,股价 PE 估值中枢 也从 15 倍上移至 28 倍。创始人丁世忠与安踏集团升级发展紧密相连。丁世忠认为,公 司要想发展壮大,必须分三步走:先做订单,再做市场,而后做品牌。丁世忠以自己独到 的商业视角,数次引领安踏集团战略升级: 1)1991-2007 年,未上市阶段,完成两次华丽转型,并创立自有品牌。公司在创立之初, 只是一个运动鞋代工厂。1991-1998 年,完成从家庭作坊到贴牌加工及批发经销的转型; 1998-2007 年,完成从订单加工厂及批发经销商到自有品牌的成功转型。

2)2007-2016 年,本土的运动鞋服的家族企业,其盈利及估值均有波动,市值也处区间震荡。2008-2012 年,北京奥运会之后,行业进入库存峰值期并面临库存积压风波,公司 PE(TTM)估值最低 至 5 倍。2012 年后,公司反思复盘并积极对零售端进行转型改革, 成为行业内最早走出库存压力的公司,也取得了估值和业绩的逐步恢复。 3)2016-2019 年,加速开拓新品牌,软硬实力兼具,厚积薄发。由于公司加速拓展 FILA 品牌的细分系列,促使 FILA 品牌的形象重塑,拉动业绩连连超预期,促使估值中枢上移。 4)2019 年以来,公司进行跨国收购,并确立了内资运动鞋服绝对龙头地位。联合第三方 财团合力收购 Amer Sports,以国际顶级的户外品牌撬动国内较空白的户外赛道,积极拓 展业绩成长的第三条成长曲线。

1.2、组织架构看齐国际企业

丁氏家族控股安踏集团,股权结构稳定。自上市以来,丁世忠、丁世家、王文默、吴永华 和丁雅丽家族(除吴永华外,其余为丁氏家族)通过汇丰信托控制安踏国际,间接控股安 踏体育。截至 2022 年 6 月 30 日,丁氏家族持股比例为 55%。 聘用外部高管,团队核心稳固。通过聘请外部高级人才,安踏集团已从家族企业跃身为具 有国际化背景的跨国企业。公司 50%以上中高层来自外企,58%以高层有国际化背景。安 踏集团上市至今,其核心经营团队一直稳固。同时,公司组织架构权责制度清晰、奖惩制 度完善,为资本市场投资者从偏长期角度研究公司提供参考视角。

1.3、产品矩阵持续升级,三大品牌群协同孵化

经过 30 余年发展,安踏集团已完成品牌矩阵布局及升级,并形成了三大品牌事业群:专 业运动、时尚运动和户外运动。核心品牌:安踏牌、FILA 牌、迪桑特、可隆、SPRIANDI、 始祖鸟、所罗门、威尔胜等,全面布局不同消费群体及运动场景,以实现三大品牌群的互 补与协同。 专业运动品牌群:包含安踏品牌(安踏儿童)、SPRANDI 品牌。1991 年安踏品牌创 立,定位专业的大众运动,产品性价比高。2008 年,推出安踏儿童市场。2015 年, 收购 SPRANDI 品牌,定位中高端专业运动。

时尚运动品牌群:包含 FILA(FILA FUSION、FILA KIDS)、KINGKOW 品牌。2009 年,安踏集团从百丽国际收购 FILA 在中国大陆、香港及澳门的经营权,定位高端时 尚运动。其后,安踏相继孵化了 FILA FUSION、FILA KIDS 品牌,分别立足更年轻潮 流服饰和儿童运动时尚服饰。2017 年收购 KINGKOW 童装品牌,客群定位为 0-14 岁的中高端儿童。

户外运动品牌群:包含 DESCENTE(迪桑特)、KOLON SPORT(可隆)、ARC’TERYX (始祖鸟)、SALOMON(所罗门)、WILSON(威尔胜)等品牌。2016 年,合资引 入 DESCENTE,定位中国高端体育服装,涉及滑雪、综训、跑步等,DESCENTE 已经成为品牌矩阵中新的增长点;2017 年,收购 Kolon Sport 中国经营权,定位为专 业户外(登山)运动,2022H1 流水增速超过 50%;2018 年,与多方财团斥资 371 亿元收购了 Amer Sports,并坐拥旗下的顶级户外及运动品牌 ARC’TERYX、 SALOMON、WILSON 等,覆盖网球、羽毛球、高尔夫、高山滑雪、越野滑雪、滑板、 自行车、越野跑装备、徒步装备及潜水等多种运动项目。

二、安踏品牌:专业为本,品牌向上

安踏品牌(ANTA)是安踏集团品牌发展的起点,30 余年来几经风雨一路向前,做到了“安 踏,永不止步”。1994 年,安踏品牌创立之初,创始人丁世忠瞄准当时国内相对空白的大 众运动市场,避开与 Nike/Adiddas 等国际品牌及李宁等国产品牌的直面竞争。以高性价 比的产品迅速铺货,抢占低线城市消费市场,这种打法取得成效,公司也在运动鞋服行业 里站稳脚跟。

2.1、“大众又专业”,才是ANTA本色

创立之初,为什么瞄准大众运动品牌?

偏低端市场空白,抢先进入并规避直面竞争,紧抓大众运动良机。1)体育运动鞋服行业 萌芽,外资品牌定位高端。20 世纪 90 年代初,我国运动鞋服赛道刚刚萌芽,正处于起步 阶段。在这个阶段内,外资运动品牌陆续进入中国,并定位高端体育运动消费。其中,Nike 于 1980 年进入中国,Adidas 于 1997 年进入中国。外资品牌由于水土不服,在中国区的 市场表现欠佳。1999 年,Nike 和 Adidas 在中国市场的销售额仅为 3 亿元和 1 亿元(人 民币),给本土运动品牌的成长留足空间。

2)内资新品牌定位偏高端,安踏抢先进入大众 市场。1990 年以前,我国还没有本土体育运动品牌。1989 年和 1991 年,匹克与李宁品 牌纷纷创立,均定位偏高端市场。1994 年,安踏品牌成立,是第三个本土运动鞋服品牌, 定位偏低端的大众体育市场。因当时国内的大众运动鞋服市场空白,安踏品牌没有直接的 竞争对手,促使其得以快速成长和发展。

初期,如何解锁营销密码并打开销路? 重金聘请孔令辉代言,营销广告一炮而红,打开全国销售市场。1999 年,公司以 80 万元 广告费重金聘请“乒乓王子”孔令辉代言,并在央视黄金档推广宣传。2000 年,悉尼奥运会 上孔令辉一举斩获男单金牌,一则“我选择,我喜欢”的广告,在央视五套循环播出,为安 踏打开了全国市场。仅用了 2 年时间,安踏品牌的市场份额就增长至 10%。2000 年,公 司销售额突破 3 亿元,是 1997 年的 6 倍,并获得工商局颁发的“中国驰名商标”,成为国 内知名的体育运动品牌。2001 年,安踏品牌市占率超过李宁,成为 2001 年运动鞋市场综 合占有率第一。从此,安踏品牌正式开启了与中国体育共同成长的历程。

2.2、强化专业属性,迭代从未止步

安踏品牌发力最具运动属性的跑步和篮球两大品类,全方位迭代升级。三十余年来,产品 实力过硬,依然“能打”:跑鞋更新升级,老爹鞋推陈出新 细化跑鞋体系,精准营销定位。在三十余年的发展中,安踏品牌已形成了六大产品系列, 即竞速挑战系、速度系、缓震系、轻质系、支撑系和文化系。通过区分专业程度,将跑鞋 的各个系列细化,并通过明星的差异化代言,精准定位不同消费群体,以满足不同偏好人 群对跑鞋的需求,提高消费者对品牌的好感度及复购粘性。

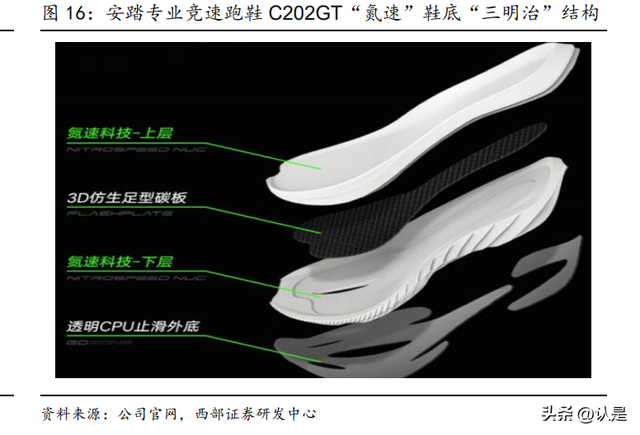

竞速挑战系列:专为马拉松等专业跑步赛事及训练打造,目前该系列可分为两类: 1)专业竞速跑鞋,代表产品 C202GT 跑鞋。中底采用典型的三明治结构,上层为 硬度 40 的 NitroSpeed Nuc 泡棉,下层为硬度 50 的 NitroSpeed Nuc 泡棉,中 间嵌入一块 Flashplate 3D 仿生足型碳板,鞋底的综合回弹率 到 75.1%。外 底采用 GoZone 科技 CPU 止滑外底,耐磨防滑,重量比传统橡胶大底轻 30%-40%。鞋口用泡棉进行填充,鞋舌内置 Smart Sam 智能吸震材料,脚感 舒适。

2)竞速挑战/训练跑鞋,代表产品马赫跑鞋。马赫 1.0:中底搭载全掌虫洞科技 A-FlashFoam+++,大底为 A-Grip Pro 防滑耐磨橡胶,中底泡棉和外底之间嵌 入了 X 形 TPU FlashPlate 稳定片,以提升鞋子的抗扭性能。马赫 2.0:中底 GOZONE 系统,以及氮科技加持,单只重量仅 240g(男鞋 41 码),稳定 TPU 扭转力距 3.1Nm,能量回归及耐久度均有升级。鞋面为织物材料,透气性和延 展性都非常好。鞋口同样采用泡棉填充,舒适性佳。

缓震系列跑鞋:专为广大跑步爱好者设计的鞋款,目前该系列可分为两类: 1)缓震星峦系:初跑进阶系列,以落地减震保护为特色。在缓震跑鞋中,最顶级 的当属星标系列跑鞋。该系列集合了安踏众多顶级科技。中底搭载 NitroSpeed 超临界氮气发泡泡棉,比传统回弹力提升 25%以上;加之,Smart Sam 智能吸 震分子科技加持,使得中底能力吸收率 95.4%,吸震性能是传统中低科技材 料的 2 倍以上,在缓震方面做到了极致。同时,全掌碳板及 HUBA 自动系鞋带 的系统加持,让星系列脱颖而出。 2)优速跑鞋系:为大众跑者设计的缓震跑鞋。它采用全掌 A-FlashEdge 泡棉,能 够提供较强的缓震性能,能量回弹 68%,适合日常慢跑。

轻质系跑鞋:主打“轻”和“氢”,强化初跑者对跑鞋的轻量化追求。2019 年,氢 科技跑鞋诞生以来,“氢家族”便持续迭代。2021 年,氢科技 FLASHLITE 氢跑鞋 跟随宇航员飞向“天宫”。2022 年,安踏推出氢 4.0 新款轻质跑鞋。其中,底采用 全新双层科技材料,在轻量、弹力、脚感三大功能点上,进一步满足更多初跑者的 需求。中底内层采用再次升级的标志性安踏氢科技 FLASHLITE 4.0,将密度演化至 微量级,为 0.1g/cm,仅为羽毛的 1/5,能量回归率则高 77.1%。

支撑系跑鞋:专注于做稳定性高的跑鞋,尤其适合足内/外翻、扁平足和大体重跑 者。新一代“创 2.0pro”在外形设计上,和创 1.0 有非常大的变化。创 2.0 Pro 跑 鞋把 A-TRON 动态跑鞋系统全面升级,从鞋面到中底形成「三位一体」的实验室 级科技整合系统。新一代“创 3.0”更是借氮科技中底与碳管悬架系统将其缓震性 能和稳定性能较创 2.0 提升 26%和 23%。跑鞋的稳定支撑性可大大降低脚踝受伤 的风险。

加推老爹鞋,限量联名,安踏不再低调。为吸引 Z 世代年轻群体,安踏品牌与时俱进联名 IP 限量发售,炫潮外观摆脱“土气”。2019 年 5 月,跨界联名可口可乐,并在北京三里屯 POP-UP STORE 发售,“霸道”镌绣好看又“能打”。同年,北京冬奥会倒计时 1,000 天 之际,与故宫联名冬奥特别配色版本限定 1,000 双开售,发售不到 30 分钟便售罄。2020 年以来,陆续推出花木兰、炙热炎黄、李白系列等具有中国元素的限定款老爹鞋。花木兰 系列的水墨化画尽显优雅设计,李白系列以诗仙李白的 “诗、酒、剑”为灵感,打造出 “仰天笑”、“须尽欢”、“不留行”三款主题配色,发售当季均被一抢而空。

体育明星流量加持,篮球鞋曝光度激增。从 CBA 到 NBA,是野心更是雄心。1)赞助 CBA,实现业绩丰收。2004 年,安踏集团 正式成为 CBA 的赞助商,当时的签约金额为 3 年 6,000 万元。之后,再续约 5 年,续约 价格仍旧保持平均每个赛季 2,000 万元。与 CBA 合作,安踏营收从 2004 年的 3.1 亿元攀 升至 2011 年的 89 亿元,业绩实力与品牌能力双双丰收。2)独有 NBA 血统,实现品牌 再升级。安踏品牌与 NBA 合作频密,陆续签约 科拉、佛朗西 ,以及加内特、 隆多、 汤普森、海沃德等篮球巨星。并连续推出 GH2–HyperX、KT-Splash3、KT6 Low 等多款 篮球鞋。科技感加持,篮球鞋迭代升级。

篮球鞋跨界联名,“玩”出潮感。安踏把潮流元素融入球鞋设计,潮穿潮玩风生水起。 2018-2019 年,持续推出与 NASA 联名限量款球鞋,如“SEEED”系列、“零界”系列、 “虫洞”系列等,为潮流玩家提供更多选择。2019 年,与漫威联名,推出“钢铁侠”及 “灭霸”特别款,引领漫威粉丝潮。2020 年,与六神花露水联名,清凉夏日配色,网纱 及透明水晶底,增强视觉透视感。2022 年,联名美食主题,配色大胆出奇。 轻狂 “尖叫” 联名款,全球限量 1,800 双,防滑性能和抓地表现突出。此外,安踏加推“要疯系列狂潮 4 代”篮球鞋,推出“真香夜市”系列配色、KT7“四果汤”配色、GH “披萨”配色等。

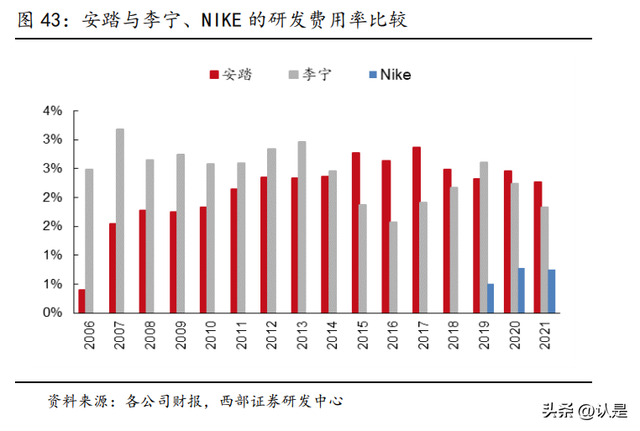

研发导向,数据支撑,厚积薄发。 最强中底科技高频迭代,技术水平可与 NIKE 比肩。2018 年以来,本土体育运动品牌进 入技术裂变期,龙头纷纷对中底科技进行迭代升级。其中,安踏迭代频次最高,且氮速跑 鞋可与 NIKE ZoomX 相媲美。

“专业为本”是安踏品牌的立身之本。2005 年,安踏成立运动科学实验室,是业内首家 获评国家级的运动科学实验室。目前,安踏集团累计支持 8 届奥运会和 28 支中国国际代 表队、申请超过 1,400 项国家组专利。此外,安踏不断加快大众商品运动科技的自主研发 和迭代,在中美日韩意五国建立研发设计中心及专业人才队伍搭建,深化与清华大学等高 校及科研机构的产学研究,与国际领先的材料及化工供应商 成战略合作。2021-2025 年, 安踏集团计划投入超过 40 亿元研发费用,强化科技创新及研发的核心能力。

2.3、渠道是安踏品牌成败的关键

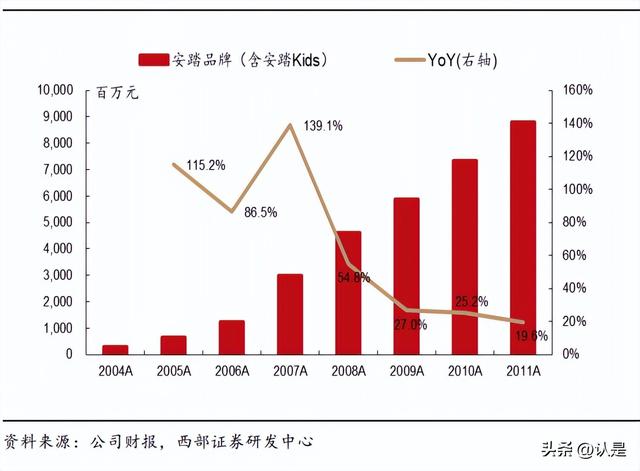

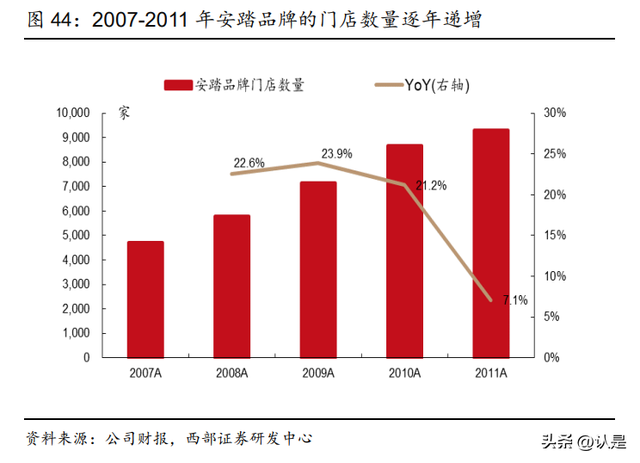

公司早期从经销渠道商起步,对终端的管控是公司的强项和优势。我们认为,安踏品牌的 渠道变化主要分为以下几个阶段:1991-2011 年:以量为主“野蛮生长”时期。门店数量激增,通过大量的增开门店开阔疆域。安踏品牌在创立之初的 10 年内,瞄准二 线三线及以下城市,并快速扩张门店,以实现销售体量的快速增长。2007-2011 年,累计 增加门店 4,581 家。其中,2008-2010 年,门店数量连续三年增长高于 20%。渠道的高速 扩张,为安踏品牌开拓市场及提升业绩助益颇丰。2007-2011 年,安踏品牌的营收从 30 亿元增至 89 亿元,CAGR=31.3%,该阶段的营收大部分是由门店数量的高增长所致。

2011-2019 年:以质为王“甄选好店”时期。行业库存“亮红灯”,安踏大货“关店潮”,去化库存率先复苏。2011 年,为应对行业库 存危机,公司开始调整门店扩张计划,加大力度去化库存。2012 年,安踏品牌从“批发 转零售”的 3.0 时代切换至“单聚焦、多品牌、全渠道”的 4.0 时代。 1)关闭低效门店,建立 ERP 系统,管控渠道库存。受 2008 年“北京奥运热”刺激,体 育运动行业规模盲目扩张。2012 年行业库存积压导致供给过剩,快速进入底部期。2013 年,安踏大货店净减少 320 家左右,且大部分于 2013 上半年完成关店。2014 年,推进 零售导向策略,通过 ERP 数字化系统,实时监测终端销售数据及零售表现。2011-2016 年,公司持续削减低效的大货门店并转型“零售导向”,安踏大货店数量累计减少约 1,800 家。2018 年,公司又将 ERP 系统全面升级为 SAP 系统,以提高终端销售效率。

2)升级门店形象并转开大店,关注店效水平,提升购物体验感。2011-2019 年,大货门 店形象从第五代升级至第九代。2016-2019 年,安踏大货店轻装上阵,开启稳步扩张门店 策略,并高度关注店效质量。其中,公司将重要位置的小面积门店换成大面积门店,通过 “开大店”给予消费者购物参与度及体验度。这不仅提升了门店的设计感及科技感,也提 高了消费体验感,吸引更多年轻消费群体。

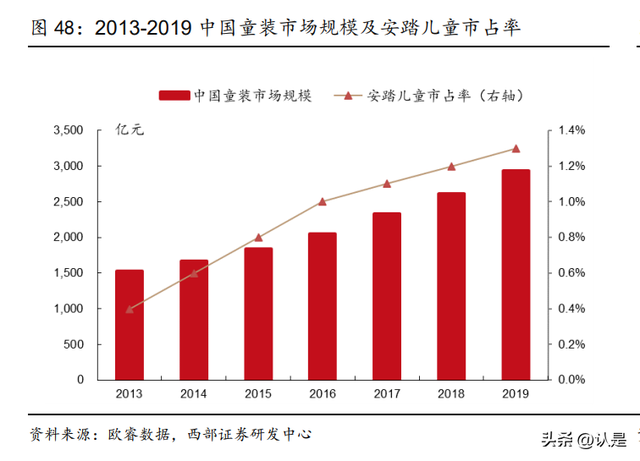

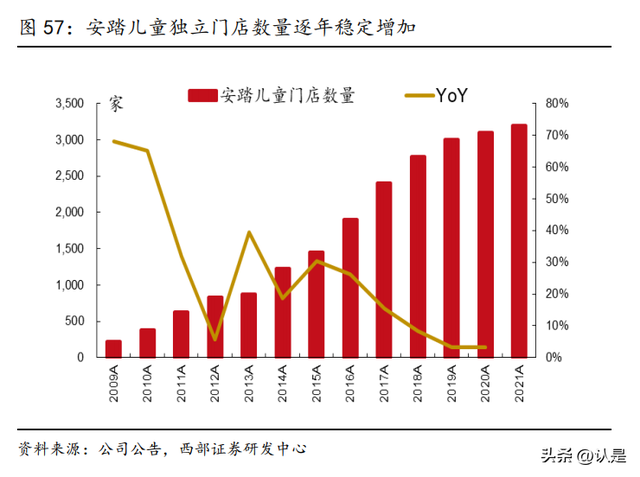

运动童装赛道空白,积极发展儿童业务,为安踏品牌寻找新生机。1)抢先进入运动童装 赛道,加紧布局儿童业务。安踏儿童于 2008 年成立,是我国率先进入运动童装行业的公 司。初期,公司以高性价比打开销路,童装最低售价仅 79 元/件。2009 年底,安踏儿童 的门店数量仅 230 家左右,仍处于起步阶段。2011-2012 年,公司加紧布局安踏儿童业务; 2012 年底,安踏儿童门店数量增至 880 家,较 2009 年增长近 4 倍。2)“二孩”政策加 持童装产业,安踏儿童顺势而为。2015 年,国家全面放开“二孩”政策并鼓励生育,安 踏顺应政策趋势推进运动童装业务发展。在设计上,联名 NASA、小黄人等 IP,并通过时 装秀扩大影响。2019 年,安踏儿童门店近 3,000 家,安踏儿童成为安踏品牌的第二个增 长因子。

2019 年至今:DTC 模式改革,“冠军店”店效高。启动渠道 DTC 模式,强化精细化运营。2020 年 8 月启动 DCT 模式,并在 2021 上半年 完成相关业务转移流程,包括已建立完成 DTC 模式、零售业务流程及终端各项运营标准。 截止 2021 年 12 月,长春、长沙、成都、重庆、广东、昆明、南京、上海、武汉、西安、 浙江、沈阳、泉州、新疆、河南、山东、北京和哈尔滨等 18 个地区,采用混合运营模式。目 前,在 6,600 家门店中,约有 52%由安踏直营,48%则由加盟商按照安踏运营标准营运。DTC 业务占比已接近 70%,店效提升超过 25%。DTC 模式淘汰部分低效和加盟门店,实现安踏品 牌门店的精细化运营。其中,主打“奥运科技”的全新形象,即“安踏冠军店”,布局一二线城市 主流商圈,店效屡创新高。

2.4、“赢领计划”:未来五年发展规划

2025 年战略目标

5 年战略目标:2021-2025 年,1)安踏品牌 2021-2025 年总流水 CAGR18-25%;其中, 线上流水 CAGR 超过 30%,2025 年占比 至 40%;线下流水占比超过 50%,持续加强 1-3 线城市布局,购物中心门店数量翻倍。2)市占率增长 3-5 个百分点,保持中国运动品 牌领导者地位。 各细分品类的战略目标:至 2025 年,1)安踏跑鞋,销量由 2,000 万双增至 4,000 万双。 2)安踏篮球鞋,销量由 600 万双增至 1,200 万双。3)安踏女子品类,流水规模接近 200 亿元。其中,布局打造最强女子运动裤装,联动行业顶级供应商打造爆品家族。并根据女子运动特点,通过研发设计、IP 联名、品牌代言等资源,开发女子专属科技产品。4)安 踏儿童,保持店效高增长,线上业务占比超过 40%,市占率大幅提升,巩固运动童装地位。 同时,提升安踏儿童店购物中心门店占比,加速综合店布局,实现一家人一站式购物体验。

数字化变革目标:2021-2023 年,投入 4 亿元用于强化数字化能力。到 2025 年,实现有 效会员数量翻至 1.2 亿人,私域流量流水占比从不足 10%提升至 20%以上,会员贡献率 至 70%,会员复购率 至 40%。商品 5 个月售罄率提升至 75%。渠道 DTC 改革目标:到 2023 年,DTC 的整体流水占比提升至 70%,店效提升 40%。

我们的观点

DTC 转型改革,短期净利润虽受冲击,长期利润端增厚。从财务的角度看,DTC 转型拉 高营收及毛利水平,毛利率水平明显提高。同时,在短期内,由于对经销商库存回收、过 季库存清理、门店形象升级等额外成本发生,对 2021 年财务表现有较大冲击。2022 年之 后,直营利润率有望逐步恢复至中双位数的正常水平;我们认为,2024 年安踏品牌净利 润 70 亿元。加之, DTC 转型利于店效提升。2021 年是转型第一年,安踏品牌的店效提 升约 60%。我们认为,2022 年以后,安踏品牌门店店效将保持高双位数增速,DTC 将促 进安踏品牌渠道效率的提升及高质量可持续发展。

安踏品牌 30 余年来,以专业为本,创新驱动,品牌向上。未来五年的战略目标“赢领计 划”,是安踏集团又一次领先于行业的发展规划。安踏品牌聚焦八大领域提升品牌实力, 深耕细分赛道,挖掘品牌潜力,成果值得期待。

三、FILA品牌:时尚运动,以质破局

收购并成功重塑 FILA 品牌,是安踏集团发展的转折点。收购 FILA 是安踏集团开启高端 化的标志,也是必然趋势。一方面,从行业环境及同业表现看,2008 年北京奥运过后, 掀起了体育运动消费热潮,本土体育品牌纷纷进行国际并购战略。早在 2002 年,KAPPA 由中国动向引入中国,定位高端运动时尚市场;2005 年,李宁拿下法国户外品牌艾高中 国经营权;2008 年,李宁巨资收购意大利品牌乐途中国大陆 20 年的品牌制造及代理权。 另一方面,从安踏集团自身战略规划看,由于自有品牌定位较低端的大众市场,安踏集团 需要中高端的洋品牌加持,去获取中高端市场份额,提高安踏集团整体市占率。2009 年, 安踏集团收购意大利体育品牌 FILA 大中华区的经营权,并成功将其点石成金。

3.1、重新改造,“起死回生”

为什么选择收购 FILA(中国)? 进军一二线市场,补足自身短板。安踏品牌早期定位面向低线层级市场,聚焦大众体育鞋 服。当时,安踏集团旗下缺乏中高端产品线,收购 FILA(中国)可弥补安踏自有品牌线 的短板。为了拿下中高端市场,安踏集团开始收并购定位于中高端市场的品牌,并最终选 定了优势明显的 FILA。

1)产品相关度及品牌调性高:FILA 创立于 1911 年的意大利 Biella 小镇,起初是内衣生 产商,1970 年代转向运动服饰的生产。从 1970 年代至 2000 年前,FILA 一直致力于 扩张专业运动领域,包括网球运动、高尔夫、滑雪、登山、篮球和棒球等中高端运动, 赞助各领域的体育明星。其产品与安踏品牌高度相关又不尽相同,满足了公司差异化 定位及多元化品类的需求。 2)互补性强:FILA 品牌调性高,定位高端运动时尚,与安踏自有品牌形成互补。其一, 品牌定位互补,即 FILA 定位高端市场,安踏品牌定位低端市场,两者形成高低端市 场互补;其二,渠道及供应链互补,即安踏集团拥有丰富的供应链及渠道管理经验, 是 FILA 打开中国市场天花板的有力后援;其三,研发及设计能力互补,安踏集团可 以学习和利用 FILA 的研发技术以及设计工艺,提高自身产品实力。

3)可塑性强:1991 年,FILA 在韩国成立子公司,真正确立了时尚化的路线。2005 年, 香港联亚将 FILA 从意大利引入中国市场,当时进入中国时间较短。直至 2009 年,安 踏集团收购 FILA,FILA 进入中国市场仅 4 年时间,消费者对 FILA 的认知尚浅,便于 安踏集团对品牌的重新定位与产品设计的重塑。同时,在国际品牌效应和科技研发方 面优势突出,收购有利于安踏集团抢占高端运动市场份额。 4)收购性价比高:2007 年,百丽国际以 4,800 万美元1收购 FILA 大中华区所有权。百丽 国际收购后,FILA 一直表现欠佳。2008 年,FILA 门店仅 50 家,亏损近 4,000 万美 元。2009 年,安踏集团以低于 4.6 亿元人民币的价格从百丽国际手中收购 FILA 中国 的经营权(含中国大陆、中国香港和中国澳门),并由姚伟雄亲自掌舵。2017 年,再 收购新加坡的商品运营权。

重塑 FILA 品牌,安踏集团做对了什么? 1)重新定位品牌:强化 FILA 的运动时尚的战略性定位,运动从此不再一样。瞄准运动 时尚空白赛道,保持 FILA 高端品牌调性。为了让FILA 扭亏为盈,安踏集团进行了 大量的市场调研,发现运动时尚在当时的中国是空白赛道。2011 年,姚伟雄提出 FILA 运动时尚的战略性定位。IP联名,限量发售,强化产品稀缺性。2010-2011 年,返璞归真,以经典的红白 蓝设计为主题,强化 FILA 自身特点;2012年至今,FILA 与当代知名小众设计 师合作,推出设计师联名款,打造出更适合中国消费者的产品。

咖位流量明星代言,突出产品高级感。众多一线知名明星代言 FILA,将其多元 化、国际化美学表现得淋漓尽致,突显产品的高端感。国际时装周走秀,保持品牌高调性。2018 年,FILA 首次亮相米兰时装周,以 FILA 起源地意大利小镇比耶拉为设计灵感,将百年历史与现代潮流完美结合, 突破传统运动品牌局限,向世界展示 FILA 美学,开启高级运动时装新纪元。FILA 持续创新品牌营销方式,2021 年 FILA 携手群星开启 110 周年“云端大秀”。推陈出新,以多个子系列覆盖不同消费群体。FILA FASHION、FILA KIDS、FILA FUSION,FILA ATHLETIC,产品以年轻消费群体为主,年龄层更低龄化。

2)重新改革渠道:全直营模式集中管理,加速下沉焕然一新。在安踏经营 FILA 之前,FILA 原渠道结构以经销为主,终端形象杂乱,无法吸引消费者。 在安踏接手 FILA 之后,逐渐收回 100 余家经销商门店,并对 FILA 进行分步全直营改革 和扁平化管理,同时引入 OEM 供应商,改善 FILA 供应链管理。

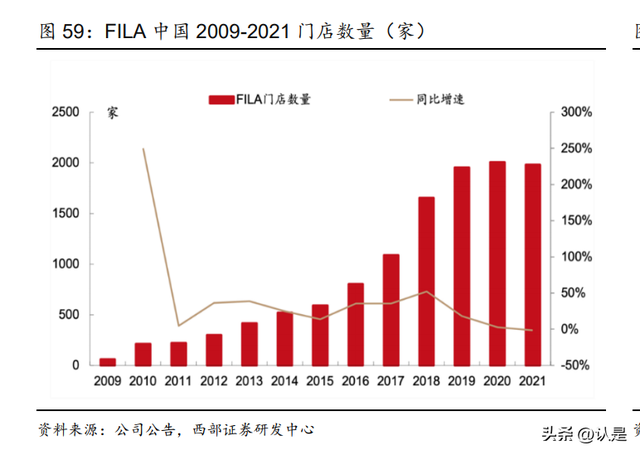

全直营零售模式:是安踏集团收购 FILA(中国)之后最大的变化。全直营零售模式 利于监测市场消费趋势,以便迅速做出反应。FILA 作为一个定位时尚的运动品牌, 需要拥有敏锐的市场趋势嗅觉。增开门店并加速下沉:安踏集团为 FILA 提供了强大的渠道资源和销售团队,为下沉 市场提供后备力量。FILA 店铺聚焦于一、二线城市黄金地段,且占据了极好的商圈 位置。2009-2021 年,FILA 线下门店数量快速增长,从 60 家增至 2,054家,CAGR 34.24%。同时,自2009年收购 FILA 后,一直探索门店升级之路,通过更好的门店设计改善消费体验,优化品牌形象。于2012年推出FILA门店3.0,至2019 年推出FILA门店5.0。

3.2、精准定位,细化品类

细化产品,推出儿童、潮牌与专业运动子品牌

儿童、潮牌及专业运动三个支线,将消费人群及产品细化,更精准把握消费需求变化及差 异,延续品牌生命力。收购后的 4 年中,FILA 于 2014 年成功实现了扭亏为盈,并开始着 手拓展子品牌。通过对子品牌的细化布局,FILA 成功延展受众群体,再次拉动增长引擎。

1)FILA KIDS 剑指高端儿童市市场:2015 年,推出面向 3-15 岁的儿童品牌 FILA KIDS,布局一二线城市,面向高端儿童市场。安踏集团凭借早期在儿童运动服饰 抢占先机的布局经验,以及 FILA 卓越的品牌底蕴,儿童子品牌迅速获取市场认 可。FILA KIDS 延续了 FILA 典雅的设计风格,2018 年,推出 FILA KIDS WHITE LINE 系列;2019 年,积极寻求跨界联名合作,与 STAPLE、CHUPA CHUP、 PePe Shimada 及小羊肖恩等品牌推出合作联名款童装。2020 年,FILA KIDS 为 不同场合推出新的童装系列,包括 FILA KIDS PERFORMANCE RUNNING 和 FILA KIDS SPACE 97 系列。

2)FILA Fusion 击破年轻群体:2017 年,推出面向 15-25 岁年轻消费者的潮流品牌 FILA FUSION,并设立潮牌独立门店。其最大的特点是采用“1+N”的模式,即 保留品牌主线同时与不同设计师和品牌进行跨界合作打造各系列产品。2020 年, FILA Fusion 推出了 FILA Fusion X WHITE MOUNTAINEERING 系列大放异彩, 好评如潮。2021 年,FILA FUSION 推出時尚鞋类产品,包括 TERATACH 篮球 鞋款、Bianco 鞋款以及 QD96 鞋款。 3)FILA Athletics 聚焦专业运动人士:2018 年,推出专业运动子品牌 FILA ATHLETICS,目标人群为 25-35 岁。推出专业运动产品,主要包括跑步、健身、 网球、高尔夫四大类别,滑雪、骑行、帆船等运动项目也将陆续纳入其中。

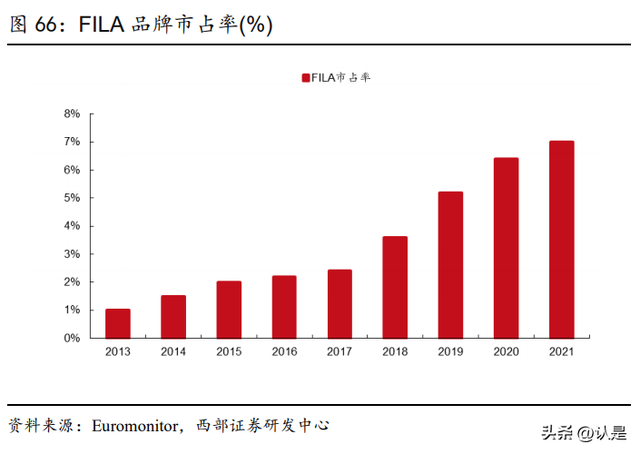

以鞋类为突破口,开拓轻运动产品。发力鞋类生意,推出众多爆款。FILA 迭代升级鞋类系列产品,推出猫爪、鱼刺、火星等爆款, 成为 FILA 鞋类的“断货王”。今年 8 月,FILA 启用鞋创新中心,致力于长期发展产品设计与 科技创新力,这或将成为 FILA 的又一个业绩增长点。 强化专业运动,拓展轻运动业务机会。除拓展鞋业务外,FILA 不断发力女子健身与高尔夫。 2022 上半年,FILA 坚定高端运动时尚的品牌定位,打造高质感商品;同时,发力女子健身, 并积极拓展高尔夫等轻运动赛道。通过线上线下协同发力,寻找新的生意机会,为 FILA 百年 运动精神注入全新活力姿态。安踏集团妙手生春,将 FILA 品牌点石成金。过去 10 年,FILA 品牌市占率与业绩双双增长。 2009-2021 年,FILA 品牌在中国市场的市占率从仅 0.3%提升至 7%。2010-2021 年,FILA 中 国营收 CAGR 为 72.1%。

3.3、提高店效,突破重围

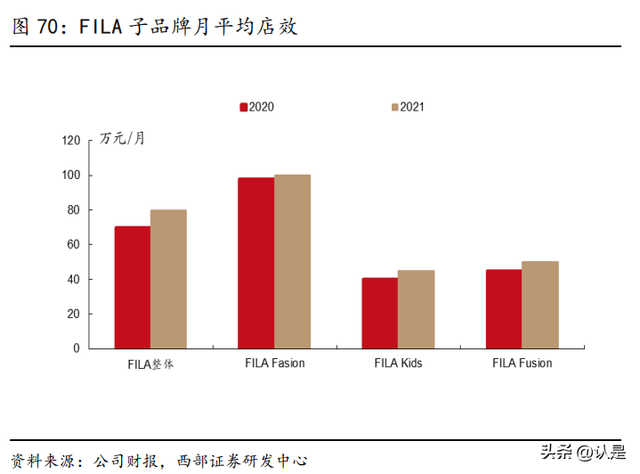

在安踏集团的加持下,FILA保持高零售运营质量同时稳健增长。2022H1,FILA营收107.8 亿元,同比略微下跌 0.5%,营收占安踏集团的 41.5%。FILA Fashion体量大,虽增速放 缓,但FILA Kids和 Fusion势头强。FILA 品牌门店店效及数量的齐升逻辑仍然清晰,也 将成为短期内的主要看点。低效店铺仍有改善空间。开拓年轻产品线及品类,提升门店店效。从 2021年数据来看,FILA整体平均月店效为 80 万元(含税)/月,较2019年提高12%。其中,40%门店的月店效不足50万元/月, 低效店铺仍有改善空间。我们假设FILA 店效将保持13%以上的增长,依然是FILA Kids、FILA Fusion及FILA Athletics店效提升更快。

我们的观点

FILA Fusion 及 Kids 仍有较大展店空间。FILA 品牌增长路径目前仍然依赖于开店占领市 场,而其中具有挖掘潜力的消费市场主要是高端儿童市场和年轻潮流服饰市场。虽然目前 FILA 的门店扩张速度放缓,但预计未来扩店策略仍然将在 FILA KIDS 和 FILA Fusion 上 发力,并通过开大店、集合店等策略,实现坪效和店效双增长。

目前,FILA 子品牌中,Fashion 门店去化低效店,门店数量同比略有减少;FILA Fusion 及 FILA Kids 仍处于高速成长期,门店数量稳定增长。我们认为,FILA Kids、FILA Fusion 门店仍有较大展店空间,FILA Fashion 门店数量维稳。我们预计,2024 年 FILA Fashion、 FILA Kids、FILA Fusion 门店数量将分别 到 1,060 家、750 家、440 家左右,FILA 门店 整体上每年净增约 100-200 家。此外,若 FILA 门店整改顺利,我们预计 2024 年,FILA 子品牌月店效将趋近 70+万元,FILA 整体月店效有望突破 100 万元/月。加之,FILA 持续 调整品类及提升设计创新。目前,鞋类业务占比仅 20%左右,相较安踏品牌鞋类占比 40% 及 NIKE 鞋类占比 60%,FILA 鞋类业务仍有较大提升空间。

FILA 品牌虽流水表现放缓,但 FILA 精准定位细分赛道,Fusion 及 Kids 势头仍然强劲。 店效提升、门店改革及发展电商依然是未来一段时间的关注点。我们预计,FILA 品牌在 2024 年的收入 262 亿元,净利润 60 亿元。

在零售环境的波动下,FILA 品牌的持续发展得益于安踏集团的助力,并且凭借着”三个顶 级”的战略方向:顶级商品、顶级品牌、顶级渠道,跑赢行业内其他头部国际品牌。凭借 对 FILA 品牌标杆式的“栽培”,安踏集团又相继收购迪桑特(中国)、KOLON SPORTS、 小笑牛(童装)、SPRINDI 等,以及联合财团收购芬兰运动公司 Amer Sports,顺应体育 运动发展趋势,细化并精准定位人群及品类,分别布局专业运动、时尚运动及户外运动, 进一步打开成长的“天花板”。

四、户外运动:高端专业化品牌引领高成长

提前布局户外运动品牌是安踏集团新路径。2015-2017 年,安踏集团相继收购英国中低端 健步品牌 Sprandi,日本高端户外滑雪品牌 Descente(迪桑特)和韩国高端户外品牌 Kolon Sports(可隆);2019 年,联合财团大手笔并购国际体育巨头亚玛芬体育(Amer Sports)。 Amer Sports 拥有国际顶级户外及运动品牌,始祖鸟、萨洛蒙和威尔逊。至此,安踏集团 实现了“三大品牌群”的构建,拥有专业运动、时尚运动及户外运动三条分支。

4.1、户外运动开启“全民时代”

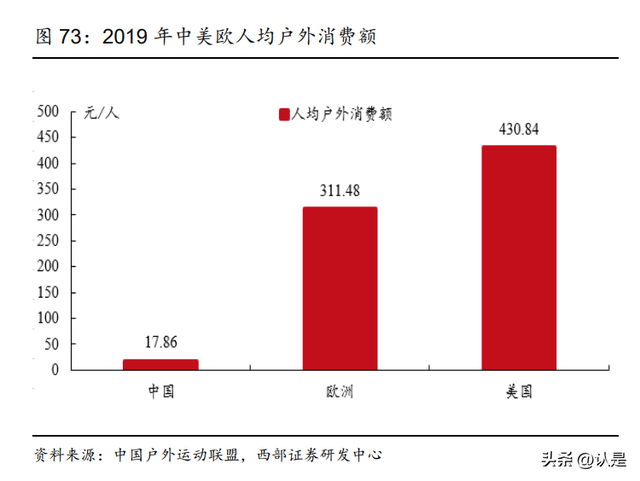

户外运动是“新宠”。我国户外运动赛道成长性强。根据户外联盟数据,2009-2021 年我国户外运动市场规模从 48.5 亿元增至 253.6 亿元,7 年复合增速为 14.78%。目前,我国户外运动的发展阶段相 当于欧美发 国家刚起步时期,我国人均户外消费额远低于欧美发 国家 。2019 年,美 国及欧洲的人均消费额分别约为 430 元及 310 元,而我国人均消费额不及 18 元。 户外运动与人均 GDP 水平相关。根据欧美发 国家经验, 当人均 GDP 至 1,500 美元 以上时,郊游登山垂钓就会开始流行; 至 6,000 美元以上时,潜水、骑行、滑雪等将有 更好的受众基础。2021 年,我国人均 GDP 已经 到 80,976 元人民币(约合 12,550 美元)。 随着人均 GDP 水平的不断提高,户外运动市场的成长性将持续提升。

“露营潮”加速户外用品消费,利好户外服饰品牌。根据《一起露营吧:2022 年露营专 题报告》,户外服装是露营用户购买频次最高的产品(抖音平台)。目前,我国户外服装品 牌集中度分散,且户外品牌竞争局势呈现“金字塔格局”。国际知名户外品牌正引领行业, 素有“户外界爱马仕”之称的始祖鸟品牌位于金字塔顶端,始祖鸟被安踏集团收购后,将 会迎来全新的成长机遇。

4.2、后起之秀:迪桑特与可隆

安踏集团具备运作国际品牌的实力,继 FILA 之后,又将迪桑特及可隆的“名气”推出, 后起之秀不容小觑。迪桑特(DESCENTE):从不温不火到小有名气。迪桑特于 1935 年在日本大阪创立,于 1992 年进入中国,以生产专业滑雪服闻名。在进 入中国市场长 10 年之中,迪桑特一直不温不火。直到 2016 年,安踏集团斥资 1.5 亿 元收购其在中国大陆的独家经营权,迪桑特才逐渐走进国内大众视野。2016 年至今,迪 桑特(中国)门店数量从 6 家增至 182 家2,已于 2019 年实现近 10 亿元的营收规模并首次盈利,且 2020-2022 年流水逆势高增长。即使在高基数及疫情波动下,2022Q1-Q2 迪 桑特流水仍然保持大双位数增速。目前,迪桑特已成为时尚潮人及高端白领的不二选择, 已然是小有名气的户外品牌。

可隆(KOLON SPORTS):别名“两棵树”,种草圈粉。可隆于 1973 年在韩国创立,于 2006 年进入中国,产品涉及登山等户外服饰及用品。2017 年安踏集团收购可隆在中国大陆的独家经营权。近年来,可隆以年轻消费者为目标客群, 定位着眼于千禧一代的“时尚轻户外”风格。2022H1 可隆流水逆势增长,2022Q1-Q2 保持双位数高增速。可隆别称“两棵树”,在露营经济拉动下,成功被大众“种草”。

为何迪桑特及可隆能高速成长? 研发专业属性强:迪桑特和可隆分别在滑雪及户外领域长期深耕,品牌均以高端及专业闻 名。迪桑特与瑞士高山滑雪队合作超过 40 年,且是欧洲众多冰雪国家队装备的赞助商。 可隆自诞生以来,一直是韩国知名的高端户外装备品牌,产品面料具有科技感,防水防晒 透气且保暖。 渠道全直营管理:以概念店及体验店为主打,带给消费者全新购物感。门店规模多以大面 积为主,迪桑特动力实验室全球体验店占地超 1,200 平方米,拥有 2 层空间,目前是迪桑 特全球最大面积的零售门店。可隆的城市概念店将“森林生活”搬进北京 APM,还原自 然购物体验。

会员为流量入口:紧抓高净值用户群体,将 CRM(优惠、赠品、VIP 晚宴等)落实到每 个城市的每个门店。品牌会员卡层级分明,分为普通会员、银卡、金卡、钻石卡和黑卡共 五个级别。针对钻石卡和黑卡的高端用户,品牌以高质量的专属活动深度绑定用户,营造 高端用户的归属感。会员既是忠实消费者,又是品牌推广者,为品牌宣传导流。

户外运动迎来历史性的“黄金发展”机遇。1)北京冬奥会催生滑雪运动。根据美国及日 本冬奥会经验,冰雪运动将迎来至少20年的腾飞机遇,迪桑特沉淀了80余年的滑雪品牌, 将以专业基因攫取一席之地。2)人均 GDP 的提升催生露营等户外运动。根据欧美发 国 家户外行业发展经验,随着人均 GDP 的持续增长,户外运动将越发专业化及细分化,户 外品牌将迎来黄金发展期。我们预计,2024 年迪桑特门店数量有望 至 400 家,为安踏 集团贡献近 40 亿元的收入。

4.3、户外运动的领军者:Amer Sports(始祖鸟/Salmon/Wilson)

收购 Amer Sports 是安踏集团全面进军户外运动的标志,也是深耕小众及细化运动赛道 的开始。2018 年,安踏集团联合方源资本、Anamered investments、腾讯对 Amer Sports 发出要约收购,收购对价为 46.6 亿欧元。安踏集团在 Amer Sports 持有 52.70%权益和 57.70%表决权。为什么选择收购 Amer Sports? 1)Amer Sports 旗下品牌皆是户外运动的全球领导者 Amer Sports 包含国际知名的顶级户外运动品牌:“户外界的爱马仕”的始祖鸟,全球户 外运动领导者 Salomon,全球球类运动领导者 Wilson,运动时尚品牌 Peak Perfomace, 世界领先滑雪品牌 Atomic,运动手表及潜水先锋品牌 Suunto 等。

重点发展三大核心品牌在大中华区的业务,即 2025 年将始祖鸟、Salomon 和 Wilson 打造成为 3 个 10 亿欧元体量的品牌。三大核心品牌均定位高端,始祖鸟外套区间价格 800-15,000 元/件,Salomon 越野跑鞋价格区间 700-2,500 元/件,Wilson 主营产品包括 篮球、网球、高尔夫等,价格区间跨度较大。由于三大核心品牌在全球的知名度极高,相 较 FILA(4 年)、迪桑特(3 年)及可隆(5-6 年)的培育时间。我们认为,剔除不可控外 部扰动,三大品牌的培育时间将会更快。 此外,安踏集团寻觅良机出售非核心品牌。2020 年,安踏集团以现金 4.2 亿美元出售非 核心资产Precor(运动健身器材制造商),获得一次性净利润 2,000 万美元,利于改善公 司财务状况,完成交易后买方持有 Precor100%的股权。

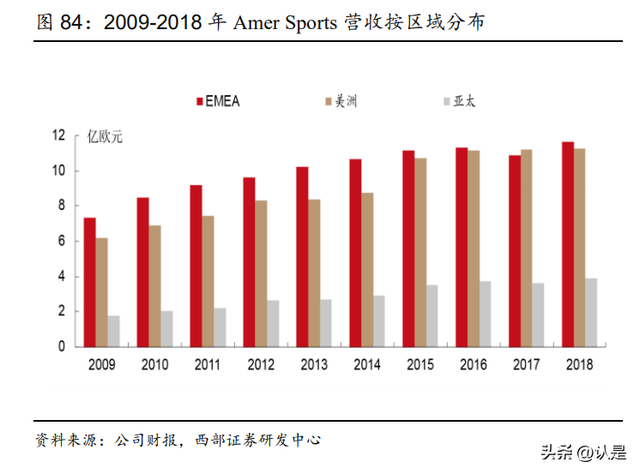

2)Amer Sports 中国区业务深具潜力。亚太地区的市场开发度及占比低。2018 年,Amer Sports 在亚太地区收入占比为 14.63%, 在大中华占比为 5%左右,与 NIKE 形成显著差距。EMEA 和美洲地区是 Amer Sports 的 主要收入来源,占比 80%以上。

安踏集团将发挥渠道优势,重点发展 AmerSports 中国区市场。凭借培育 FILA、迪桑特 及可隆的经验,Amer 将以“全直营+会员制”的体验式渠道为基础,打造户外顶级品牌。 2022H1,Amer 收入近 97 亿元,同比+21%,EBITDA 为 7.1 亿元,同比+28%,JV 整体 亏损 3.4 亿元,归属安踏集团部分亏损 1.8 亿元(去年同期 3.5 亿元),大幅减亏。我们预 计,2022 全年 JV 合营公司有望首次实现正向的利润贡献。2023 年实现直营门店 300 家 及加盟店 1,000 家的目标,到 2024 年公司计划将中国市场收入占比提升至 15%。我们预 计,2024 年 AmerSports 全球收入将超过 300 亿元,中国区收入将超过 60 亿元,预计净 利润增速将超过营收增速,EBIT margin 恢复至双位数水平,净利润在 15 亿元,归属安踏集团部分约 8 亿元。

始祖鸟:户外界的鼻祖,深耕小众赛道。始祖鸟是安踏集团重点打造的第一个品牌。2019 年,安踏集团元老徐阳亲自接手管理始 祖鸟大中华区业务。2020 年,国际超模刘雯成为品牌首位全球代言人,始祖鸟顶级户外 的国际形象愈发挺拔。 渠道与货品革新为始祖鸟注入全新生机。1)渠道上全盘自营,分为正价店及 OUTLETS 店。正价店专注于体验感及参与性,以高端感和互动性宣传品牌调性;OUTLETS 店专注 于零售卖货,以销量为主,重点在于销售产品。截至 2022H1,始祖鸟线下门店已覆盖大 陆地区 30 个省市,门店总数超过 150 家。2)货品设计升级,面料全球顶尖。延用户外 顶级的 Goretex 面料,还增加速干、防晒、透气等功能性面料,提高户外穿着体验。同时, 始祖鸟重视女性消费群体,转为女性设计打造系列产品,上市抽签售卖,吸引上万人参与。

细分化户外运动市场才能赢在未来。安踏集团坚持“单聚焦、多品牌、全球化”的长期发 展战略。深耕本土四大品牌,及强化中/美/欧三大市场。AmerSports 旗下品牌将层层击 破,通过在露营、攀岩、网球、潜水等多个户外细分领域深耕,实现细分领域全球领先。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】系统发生错误