(报告出品方/作者:海通证券,房青、张一弛)

1. 电力设备 2022 半年报概况

一次设备归属母公司净利润同比增 64.7%,剔除发电设备后的一次设备归母净利润 同比增 33.11%。各板块的净利润变动情况分别为:输变电 94.24%,配电 7.18%,低压 电气 1.94%,铁塔电缆-14.64%,发电设备 223.32%,电机及零部件 63.10%。 二次设备归属母公司净利润同比降 10.04%。各板块的净利润变动分别为:智能电 网 4.35%,智能用电-25.47%,电厂等自动化-77.44%,工控&节能环保-16.16%,电源 -5.52%,智能表-20.64%。

2. 一次设备:特高压建设进度下半年有望提速

2.1 2022 年上半年细分板块梳理

2022 年上半年,一次设备行业营业收入同比增 13.02%,归母净利润同比增 64.70%。毛利率同比增 1.20pct,期间费率同比降 1.10pct。 2022 年上半年,各板块的收入增速分别为:输变电 45.27%,配电 23.88%,低压 电气 26.25%,铁塔电缆 9.86%,发电设备-4.91%,电机及零部件 19.24%。 2022 年上半年,各板块的归母净利润变化情况分别为:输变电 94.24%,配电 7.18%,低压电气 1.94%,铁塔电缆-14.64%,发电设备 223.32%,电机及零部件 63.10%。

2022 年上半年,各板块的毛利率变动幅度分别为:输变电 9.49pct,配电-1pct,低 压电气-3.38pct,铁塔电缆-1.57pct,发电设备-0.95pct,电机及零部件 2.83pct。 2022 年上半年,各板块的期间费率变动幅度分别为:输变电-2.26pct,配电 -2.45pct,低压电气-2.04pct,铁塔电缆-0.70pct,发电设备 0.14pct,电机及零部件 -2.06pct。

2.2 2022 年上半年细分板块分析

一次设备分板块来看: 2022 年上半年: (1)收入:发电设备有所下滑,其余板块收入不同程度增长,其中输变电板块快 速增长,配电、低压电气、电机及零部件较快增长。 (2)归母净利润:铁塔电缆有所下滑,其他板块归母净利润不同程度增长,其中 输变电、发电设备板块归母净利润高速增长,电机及零部件快速增长。 (3)毛利率:输变电板块毛利率有 9pct 以上的提升,电机及零部件板块毛利率有 2pct 以上的提升,其他板块毛利率均有不同程度的下滑。 (4)期间费率:输变电、配电、低压电气、电机及零部件期间费率有 2pct 以上的 下降,其他板块期间费率较为稳定,变动幅度均在 1pct 之内。

具体来看:

(1)输变电

2022 年上半年,输变电板块收入同比增 45.27%,归母净利润同比增 94.24%,毛 利率同比增 9.49pct,期间费率同比降 2.26pct。

产业层面

上半年,输变电板块业绩快速增长,我们认为,主要源于:(1)新能源为主体的新 型电力系统快速发展,能源供给侧大规模风光新能源基地等项目相继获批,输变电行业 需求显著增长,尤其是特高压输变电相关产业链。(2)构建以新能源为主体的新型电 力系统需要智能化、数字化、高端化的新型输变电设备作为支撑,推动输变电企业加速 升级转型。

展望 2022 年下半年: 国家能源局在今年 6 月召开的全国可再生能源开发建设形势分析视频会中指出,各 电网企业要主动、超前做好电网规划,加快输电通道、主网架和配电网建设等。 此外,国家电网年内将建成投产南 阳-荆门-长沙、荆门-武汉特高压交流等工程,计划陆续开工建设金上-湖北、陇东-山东、 宁夏-湖南、哈密-重庆直流以及武汉-南昌、张北-胜利、川渝和黄石交流“四交四直”8 项 特高压工程,总投资超过 1500 亿元,进一步发挥电网投资拉动作用。 我们认为,参考特高压上半年的开工情况及能源局和国家电网的规划,特高压建设 下半年有望提速。

主要公司而言:

平高电气

2022 年上半年,公司实现收入 40.17 亿元,同比增 14%;毛利率 18.52%,同比 增 5.66pct;期间费率 13.10%,同比增 2.83pct;归母净利润 1.17 亿元,同比增 107.54%。 上半年,公司确认武汉变电站新建工程等 5 间隔 1000 千伏 GIS,西宁北扩建工程 等 5 间隔 750 千伏 GIS,收入取得稳健增长。我们认为,公司净利润增速高于收入增速 主要源于:降本增效效果显著,毛利率同比增 5.66pct 等。

中国西电

2022 年上半年,公司实现收入 86.95 亿元,同比增 13.20%;毛利率 17.62%,同 比增 0.22pct;期间费率 11.07%,同比降 2.51pct;归母净利润 3.74 亿元,同比增 53.66%。 我们认为,公司上半年业绩快速增长主要源于:(1)公司加大新业务市场开拓力度, 营业收入同比增加带动利润增加;(2)公司紧盯毛利、开展成本对标,紧抓降本增效工 作,提升公司盈利水平。

思源电气

2022 年上半年,公司实现收入 43.45 亿元,同比增 13.17%;毛利率 25.60%,同 比降 5.54pct;期间费率 10.95%,同比降 1.49pct;归母净利润 4.73亿元,同比降 16.94%。

(2)低压电气

2022 年上半年,低压电气板块收入同比增 26.25%,归母净利润同比增 1.94%,毛 利率同比降 3.38pct,期间费率同比降 2.04pct。

宏发股份

2022 年上半年,公司实现营收 58.69 亿元,同比增 18.63%;综合毛利率 32.98%, 同比降 1.66pct;归母净利润 6.21 亿元,同比增长 19.30%。 2022 年第二季度,公司实现营收 29.95 亿元,同比增 16.61%;综合毛利率 32.49%, 同比降 0.87pct;归母净利润 3.41 亿元,同比增长 18.12%。

细分产品看,2022 年上半年: (1)功率继电器:受益于“风、光、储”等新能源、充电桩、5G 等热点行业高速增 长,公司功率继电器业务同比稳定增长。 (2)信号继电器:公司在传统安防领域凭借强大的产品能力和领先的市场地位, 保持了良好的增长势头,同时在医疗领域进入国内医疗设备头部企业,国产替代成功落 地,并在新能源领域成功导入全新解决方案,实现批量供货,形成多重业务增长点。 (3)工业继电器:2022 年上半年,公司工业继电器业务 OEM 及自主品牌均实现 快速增长,市场份额稳步提高。 (4)电力计量继电器:国网、南网的智能电表市场需求量维持稳定,公司电力计 量继电器的市场份额优势稳固。 (5)高压直流继电器:公司高压直流产品系列已经基本实现与全球主流车厂的全 面合作,全球市场份额保持领先。2022 年上半年,受益于全球新能源汽车产销高速增 长,公司高压直流系列产品延续爆发增长,继续获得标杆客户新一代平台项目长期指定, 持续扩大领先优势。

良信股份

2022 年上半年,公司实现收入 18.82 亿元,同比增 5.95%;毛利率 32.04%,同比 降 4.73pct;期间费率 18.90%,同比降 6.55pct;归母净利润 2.15 亿元,同比增 5.51%。 2022 年,公司经营计划:(1)不断改进制造技术水平,提高质量,降低成本,缩短 交货期和增强制造柔性;(2)提升重点产品的毛利率;(3)完成海盐数字化样板工厂的 建设,提升供应链管理水平,寻找优秀供应商,与供应商建立良好的合作关系。

正泰电器

2022 年上半年,公司实现收入 235.39 亿元,同比增 44.94%;综合毛利率 22.02%, 同比降 6.12pct;期间费率 12.47%,同比降 3.76pct;归母净利润 17.05 亿元,同比降 7.58%。 2021 年,公司重点推进与海外新能源、电网、石油石化等重点行业客户合作,同时 积极挖掘数据中心等新兴行业市场机会。在新能源领域,公司着力推进光储充解决方案, 成功实现比亚迪英国新能源+储能配套、韩国 LG 储能配套、厄瓜多尔商超屋顶太阳能 PPA 等项目。在智能电网领域,通过战略合作先后获得菲律宾 EPC 项目、沙特电力局 智能电表配套等项目。在传统石油石化行业,密切关注客户绿色转型,实现英国石油公 司充电桩、沙特石油充电桩等配套业务。在数据中心等新兴行业,成功落地新加坡数据 中心等项目。

公牛集团

2022 年上半年,公司实现收入 68.38 亿元,同比增 17.50%;综合毛利率 35.93%, 同比降 1.55pct;期间费率 11.22%,同比增 1.15pct;归母净利润 15.08 亿元,同比增 6.08%。 2022 上半年,公司在电连接、智能电工照明、数码配件三大赛道上持续发力,重点 布局新能源、智能生态两大重点业务,新品类销售逐步放量。其中,公司转换器产品、 墙壁开关插座产品在天猫市场线上销售额排名为第一。

(3)发电设备板块

2022 年上半年,发电设备板块收入同比降 4.91%,归母净利润同比增 223.32%, 毛利率同比降 0.95pct,期间费率同比增 0.14pct。

3. 二次设备:工控内资龙头通用伺服国内份额居首,新能 源大比例接入推动电网自动化升级

3.1 2022 年上半年细分板块梳理

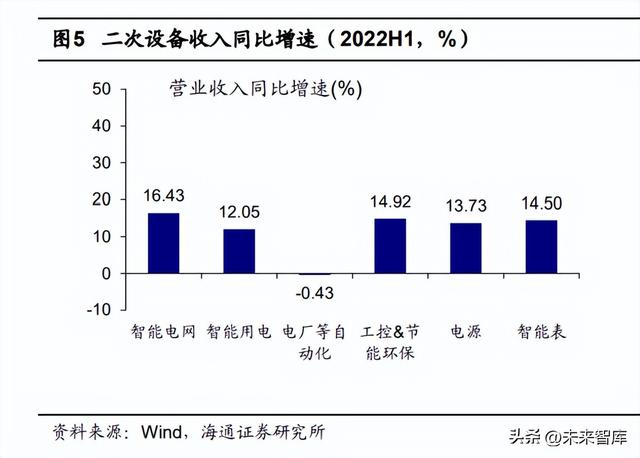

2022 年上半年,二次设备行业营业收入同比增 14.40%、归母净利润同比降 10.04%。毛利率同比降 1.45pct,期间费率同比降 1.14pct。 2022 年上半年,各板块的收入增速分别为:智能电网 16.43%,智能用电 12.05%,电厂等自动化-0.43%,工控&节能环保 14.92%,电源 13.73%,智能表 14.50%。 2022 年上半年,各板块的归母净利润变化情况分别为:智能电网 4.35%,智能用 电-25.47%,电厂等自动化-77.44%,工控&节能环保-16.16%,电源-5.52%,智能表 -20.64%。

2022 年上半年,各板块的毛利率变动幅度分别为:智能电网-1.43pct,智能用电 -1.46pct,电厂等自动化-0.24pct,工控&节能环保-1.44pct,电源-1.92pct,智能表 -3.63pct。 2022 年上半年,各板块的期间费率变动幅度分别为:智能电网-2.29pct,智能用电 -1.76pct,电厂等自动化 2.19pct,工控&节能环保 0.72pct,电源-0.57pct,智能表 -3.73pct。

3.2 2022 年上半年细分板块分析

二次设备分板块来看: 2022 年上半年: (1)收入:电厂等自动化收入有所下滑,其他板块收入较快增长。 (2)归母净利润:智能电网有所增长,其他板块归母净利润不同程度下滑。 (3)毛利率:电厂等自动化毛利率较为稳定,降幅在 1pct 之内,其他板块毛利率 降幅均大于 1pct。 (4)期间费率:电源、工控&节能环保期间费率较为稳定,变动幅度在 1pct 之内, 其他板块期间费率变动幅度均大于 1pct。其中,智能电网、智能用电、智能表期间费率 有 1pct 以上的下降,电厂等自动化期间费率有 2pct 以上的提升。

具体来看:

(1)工控&节能环保

2022 年上半年,工控&节能环保板块收入同比增 14.92%,归母净利润同比降 16.16%,毛利率同比降 1.44pct,期间费率同比增 0.72pct。 汇川技术: 2022 年上半年,公司实现营收 103.97 亿元,同比增 25.65%;综合毛利率 36.37%, 同比降 1.95pct;归母净利润 19.75 亿元,同比增 26.36%。 2022 年第二季度,公司实现营收 56.18 亿元,同比增 15.57%;综合毛利率 37.91%, 同比增 0.31pct;归母净利润 12.57 亿元,同比增 37.18%。

通用自动化-2022 年上半年,公司通用伺服份额居国内市场首位

2022 年上半年,公司该板块实现收入 56.38 亿元,同比增 26.24%;毛利率 45.83%, 同比降 0.25pct。其中,通用变频器实现销售收入 19.19 亿元,通用伺服系统实现销售 收入 23.23 亿元,PLC&HMI 实现销售收入 6.71 亿元,电液系统实现销售收入 2.8 亿元 (含伊士通)。 销售方面:能源、过程工业、先进、通用区域四个 SBU 订单均实现较快增长,其 中,能源 SBU 增速超过 60%;订单过亿元的行业达到 20 个,硅晶、风电、汽车装备、 半导体、手机等行业实现订单快速增长。 细分产品看:公司 PLC 产品大量切入高端应用领域,2022 年上半年公司 PLC 订 单增速超过 100%,其中小型 PLC 的市场份额为 10.7%,在中国市场排名第二,内资 第一;通用伺服产品依托硅晶、半导体、汽车装备、手机、TP 等行业的增长,市场份 额提升至 21.6%,国内市场份额居首;公司通用变频器订单增速超过行业增速,市场份 额进一步提升,其中低压变频器(含电梯专用变频器)国内市占率 14.8%,位于前三名。 公司在硅晶、风电等行业订单快速增长,我们认为,公司在新兴行业深度布局,降 低自动化业务对经济周期波动的敏感度。

新能源汽车-收入高增,销售结构优化

2022 年上半年,公司该板块实现收入 20.09 亿元,同比增约 121%。新能源乘用车业务方面,销售结构优化,国内传统车企订单增长迅速,2022 年上 半年定点项目超过 20 个。

工业机器人-2022 上半年 SCARA 市占率内资第一

2022 年上半年,公司该板块实现收入 2.66 亿元,同比增长 39%。2022 上半年, 公司工业机器人国内市占率 5.7%,排名第六。其中 SCARA 国内市占率 17.5%,排名 第二,内资第一。

数字化-项目持续落地

2022 年上半年,公司持续在纺织、线缆、包装、港口、建机、电梯、空压机等行 业提供自动化+数字化的整体解决方案,其中智能空压站业务取得快速增长。构建综合 能源管理、设备服务、生产管理等产品,分别在医药、包装、纺织等行业获取多个项目 订单并持续落地。

中长期角度来看

我们认为:(1)公司伺服、变频、PLC、工业机器人等市占率有进一步提升的空间。 (2)CNC、大型 PLC 的布局,助推高端及项目型市场渗透度。数字化业务/工业软件 的布局,也将带来业务布局质的变化,打开长期成长空间。 风险提示。工控行业竞争加剧导致毛利率下滑;新能源车乘用车客户拓展低于预期。

信捷电气: 2022 年上半年,公司实现收入 6.77 亿元,同比增 6.88%;综合毛利率 37.56%, 同比降 3.28pct;期间费率 19.76%,同比增 3.41pct;归母净利润 1.36 亿元,同比降 12.70%。 公司进一步提高可编程控制器的技术优势,继续丰富产品系列。同时公司依靠在小 型 PLC 市场不断渗透,形成规模效应后,再逐渐转向中型 PLC 以及与 PLC 紧密相关的 其他工控产品延伸产品线,进一步提高了可编程控制器的技术优势,有望成为公司进军 中型 PLC 市场的重要产品,进一步提高公司产品的竞争力和市占率,助力公司在 3C、 光伏、半导体等高端智能制造行业中加速拓展。

雷赛智能: 2022 年上半年,公司实现收入 6.74 亿元,同比增 4.58%;综合毛利率 40.31%, 同比降 2.27pct;期间费率 22.41%,同比增 1.40pct;归母净利润 1.13 亿元,同比降 14.68%。 公司持续优化闭环步进控制算法和增加新产品新功能,提高了闭环步进产品附加值 和竞争力、进一步提升了步进产品线的市场占有率和市场领导地位。公司交流伺服第七 代 L7 系列以及第八代 L8 高端系列表现良好,在光伏、锂电、机器人等新兴市场取得突 破性进展。

(2)智能电网

2022 年上半年,智能电网板块收入同比增 16.43%,归母净利润同比增 4.35%,毛 利率同比降 1.43pct,期间费率同比降 2.29pct。

产业层面: 我们认为,新能源发电具间歇性、波动性,对电网优化调度运行方式和控制策略, 提高系统调节能力提出了新的更高要求。 同时,我们认为,分布式能源、充电桩等的建设,将推动配网自动化的升级改造。 我们预计,调度、配网自动化等电网自动化细分环节的投资,未来几年将维持快速 增长。

重点公司:

国电南瑞

2022 年上半年,公司实现营收 163.23 亿元,同比增 10.26%;综合毛利率 27.37%, 同比降 0.01pct;归母净利润 21.10 亿元,同比增 14.46%。2022 年第二季度,公司实 现营收 105.68 亿元,同比增 6.93%;综合毛利率 29.53%,同比降 0.50pct;归母净利 润 17.31 亿元,同比增 5.41%。 特高压工程加速推进。2022 年,国家电网公司计划开工 10 余条特高压线路,总投 资超 1500 亿元。上半年,白鹤滩-江苏直流工程竣工投产,福州-厦门、驻马店-武汉特 高压交流工程开工,武汉-南昌交流工程获得核准。公司全面助力白鹤滩-江苏、龙政直 流改造、粤港澳大湾区直流背靠背等项目按计划投运,助力南阳-长沙、荆门-武汉等特 高压交流以及闽粤联网、白鹤滩-浙江特高压直流建设。 调度、电力市场、配用电、网络安全等相关业务增长明显。公司承担的新一代调度 技术支持系统在 6 个省(市)试运行并在江苏正式切主运行,新一代用电信息采集系统 在安徽等 6 省(市)实用化上线,电力现货市场第二批 6 个试点项目投入试运行,自主 研发的新型电力负荷管理系统在 11 省(市)应用,省地配一体化负荷精准控制系统上 线运行。2022 上半年,公司中标江苏等新一代调度、辽宁等电力现货市场、甘肃等配电 主站、宁夏等新一代用采、安徽新型负荷管理系统、浙江等抽蓄电站二次系统等重大项 目,落地南网首套计量云平台及新一代计量自动化主站。

许继电气

2022 上半年,公司实现营收 61.30 亿元,同比增 23.72%;综合毛利率 20.39%, 同比降 1.62pct;归母净利润 4.54 亿元,同比增长 5.83%。2022 年第二季度,公司实 现营收 36.61 亿元,同比增 16.60%;综合毛利率 23.77%,同比降 0.66pct;归母净利 润 3.54 亿元,同比增长 2.05%。 2022 年上半年,新产品快速推广。 (1)电网市场:保护监控等产品实现国网集招满限额中标;国网电能表市场份额 持续保持领先;国网省招协议库存类项目实现多项突破;新一代集控站、配网自愈、磁 控开关等新产品快速推广; (2)新能源市场:光伏配套、工程总包等业务快速增长。中标华润 5 个区域 7 个 预制升压站、中广核升压站综自系统等项目。低压分布式光伏接入方案在河南、江西等 地完成试点运行;风机专用变压器在山西市场实现突破。

宏力达

2022 年上半年,公司实现营收 5.93 亿元,同比增 25.19%;综合毛利率 51.94%, 同比降 3.86pct;期间费率 11.26%,同比降 4.60pct;归母净利润 2.10 亿元,同比增长 0.06%。 巩固深化原有客户,稳步推广新客户。目前,公司已累计实现浙江、江苏、福建、 陕西、河南、山东、山西、冀北、湖南、内蒙古、新疆等多个用户的订单。 加强新产品新需求跟踪与研究。结合行业用户需求,公司在共箱式环保气体柱上开 关、一二次深度融合智能环网柜等方面积极开展研发,多项新产品已经取得第三方机构 检测报告。

(3)智能用电

2022 年上半年,智能用电板块收入同比增 12.05%,归母净利润同比降 25.47%, 毛利率同比降 1.46pct,期间费率同比降 1.76pct。

重点公司层面:

炬华科技

2022 年上半年,公司实现营收 6.85 亿元,同比增 56.74%;综合毛利率 38.71%, 同比降 3.20pct;归母净利润 1.90 亿元,同比增 48.49%。 2022 年第二季度,公司实现营收 3.91 亿元,同比增 75.05%;综合毛利率 40.47%, 同比增 1.82pct;归母净利润 1.18 亿元,同比增 77.52%。 智能电表新标准推动行业发展,原有产品存在替换需求,助力公司智慧计量与采集 系统业务快速增长。构建新型电力系统建设中,智能电表的战略地位明显提升,未来将 增加更多高级应用需求。此外,智能电表产品具有相对固定的使用寿命,检定周期一般 不超过 8 年,行业存在原有产品替换需求。 公司在电网招标中保持市场份额领先地位,已成为国家电网和南方电网主要供应商 之一。此外,公司充分利用海外子公司平台,为公司继续拓展海外智慧计量与采集系统 (AMI)产品市场奠定基础,全面提升公司海外的市场布局和竞争优势。我们认为,公 司智能电表业务有望深度受益于行业升级替换需求的增长。

威胜信息

2022 上半年公司收入为 9.48 亿元,同比+11.47%;归母净利润 1.90 亿元,同比 +13.68%。其中 22Q2 收入 5.72 亿元,同比+6.81%;归母净利润 1.25 亿元+9.56%。 各业务协同发展,海外业务高增。分业务看,2022H1 公司各业务均持续稳健经营, 其中应用层业务收入 0.64 亿元,同比增长 25.1%;网络层业务收入 6.26 亿元,同比增 长 17.3%。分地区看,公司上半年国内业务实现收入 8.2亿元,占主营业务收入的 86.97%; 国际业务实现收入 1.23 亿元,占主营业务收入的 13.03%,同比增长 83.63%,实现国 内业务稳健增长,国际业务高速增长。 新签合同高增,在手订单充足。2022 年上半年新签合同额 15.98 亿元,同比增长 37.57%。在手订单持续充盈,截至 2022 年 6 月 30 日公司在手合同额 22.41 亿元,为 后续业绩发展提供有力支撑。其中,公司在 6 月国家电网 2022 年营销项目总部第一次 含用电信息采集招标采购中,共中标 2.36 亿元,相较去年同批增长 63%。在南方电网 2022 年计量产品第一批框架项目招标中,公司总中标金额约 5719 万,其中终端类产品中标金额约 3705 万,排名名列前茅,产品和技术充分得到了市场的认可。同时 2022 年上半年,公司网络层通信芯片与模块在国家电网下属省公司的招标项目中,累计中标 金额排名前列。

4. 电力设备公司成长性梳理

4.1 2022 年上半年各公司归母净利润排序

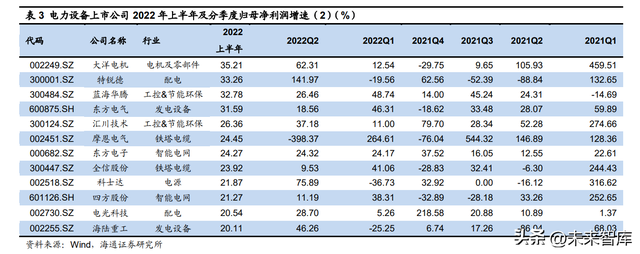

2022 年上半年,归属于母公司的净利润同比增长 40%以上的公司共计 28 家,行 业分布在配电 7 家;输变电 6 家;铁塔电缆 4 家;工控&节能环保、智能电网各 3 家; 电机及零部件、智能用电各 2 家;发电设备 1 家。板块分布较为分散。

2022 年上半年,有 12 家公司归属于母公司净利润同比增长介于 20%-40%。其中 发电设备、工控&节能环保、配电、铁塔电缆、智能电网各 2 家;电机及零部件、电源 各 1 家。

2022 年上半年,有 26 家公司归属于母公司所有者净利润同比增长在 0%-20%。其 中低压电气 5 家、铁塔电缆 4 家、工控&节能环保、智能电网各 3 家;电机及零部件、 发电设备、配电、智能用电各 2 家;电厂等自动化、电源、智能表各 1 家。

2022 年上半年,有 59 家公司归属于母公司所有者净利润同比下降。其中工控&节 能环保 9 家;铁塔电缆 8 家;智能用电 7 家;电机及零部件 6 家;电源、配电、智能 电网各 5 家;电厂等自动化、发电设备各 4 家;输变电 3 家;智能表 2 家;低压电气 1 家。

5. 特高压建设加快推进,工控内资对外资品牌的替代加速

5.1 板块估值及涨跌幅

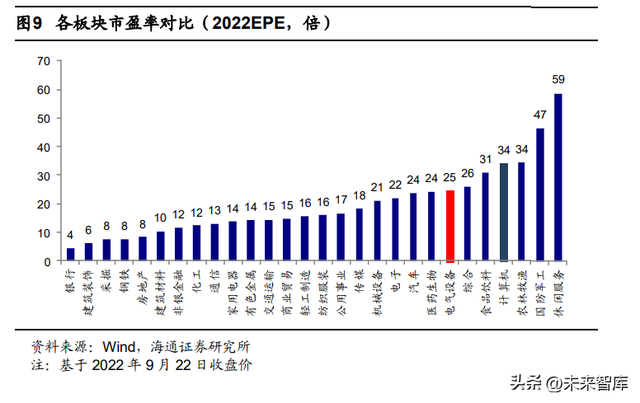

从不同行业的 PE 估值对比来看,基于 2022 年预期 EPS(wind 一致预测),电气 设备板块平均市盈率达 25 倍,位处各行业估值的中上游水平。从电气设备板块与其他 板块走势的对比来看,年初至 9 月 22 日,电气设备跌幅约 10%。

5.2 特高压:加快推进

“十四五”期间,国网规划建设特高压工程“24 交 14 直”,总投资 3800 亿元。 根据中国能源报微信公众号,2022 年 1 月至 7 月,国家电网已开工建设福州-厦门、 驻马店-武汉特高压交流工程,白鹤滩-江苏特高压直流竣工投产。年内,将建成投产南 阳-荆门-长沙、荆门-武汉特高压交流等工程,计划陆续开工建设金上-湖北、陇东-山东、 宁夏-湖南、哈密-重庆直流以及武汉-南昌、张北-胜利、川渝和黄石交流“四交四直”8 项特高压工程,总投资超过 1500 亿元。 此外,国网将加快推进大同-天津南交流及陕西-安徽、陕西-河南、蒙西-京津冀、甘肃-浙江、藏电送粤直流等“一交五直”6 项特高压工程前期工作,总投资约 1100 亿元。 我们认为,为了匹配新能源的大比例接入,特高压建设会是持续的进程,是电网重 点投资方向之一,预计对核心设备企业的业绩增长形成持续拉动。

5.3 工控:内资对外资品牌的替代加速

市场需求方面,基于“机器换人”、“数字化&智能化转型”等市场趋势驱动,中国 工业自动化行业有良好的增长空间。 竞争格局方面,近年来,中国制造业客户更倾向于选择“国产化、定制化、多产品 组合解决方案”的工业自动化供应商。我们认为,部分本土优质企业凭借与国际供应商 的战略合作及精准推进国产化,以及“多层次产品综合解决方案、定制化解决方案、性 价比高、快速响应客户需求”等优势,有望加速对外资品牌的替代。

5.4 电网自动化升级:持续推进

我们认为,新能源发电具间歇性、波动性,对电网优化调度运行方式和控制策略, 提高系统调节能力提出了新的更高要求。 同时,我们认为,分布式光伏、充电桩等的接入,将推动配网自动化的升级改造。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。系统发生错误