作者 | 陈剑誉 编辑 | 苏建红 刘睿智

来源丨地产资管网(ID:thefutureX)

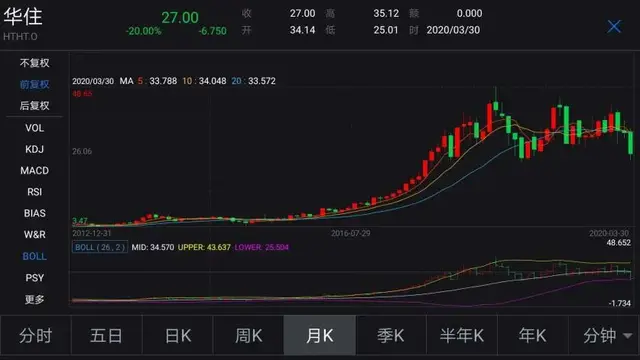

作为全球酒店十强的华住集团(NASDAQ:HTHT)(简称“华住”),开年就遭遇新冠疫情的重创。至今,全集团为保证员工不流失,采取高管降薪等方式尽力自救。3月27日,该集团公布其2019年并不亮眼的业绩。

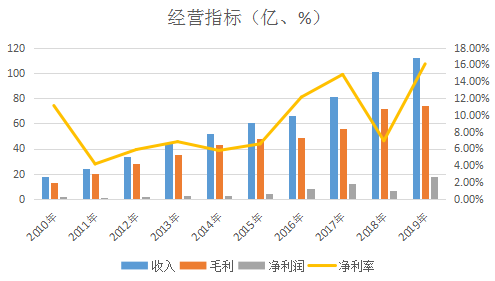

公司2019年实现营业收入112.12亿元,同比增长11.42%;实现净利润17.69亿元,同比增长147.07%。

公司2019年净利润较2018年有大幅增长,高达147%,是因为2018年投资收益出现较大亏损(华住持有雅高约4.5%的股权,雅高酒店股价下跌,导致9.14亿公允价值变动损失),扣除投资收益的影响,2019年公司毛利与2018年持平,实际的经营利润反而下滑了10%。

相比于前几年的高速增长,华住集团2019年经营业绩并不亮眼。特别是从公司股价走势来看,市场在2018年就已经有所反应,公司股价在2018年6月达到新高后,停留在区间震荡,结束了长达六年的上升趋势。显然,市场开始怀疑,华住集团的增长是否已经遇到了瓶颈?

睿和智库制图

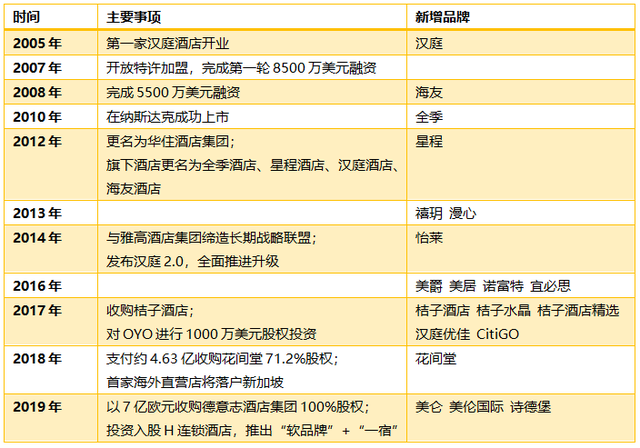

一、发展历程

2005年第一家汉庭酒店开业,迄今华住集团已走过了15个春秋。

华住集团发展历程:

睿和智库制图

从华住集团的发展历程来看,公司的发展可分为三个阶段:

2005年-2011年,公司进入经济型连锁酒店领域,通过私募股权和IPO上市融资在经济型酒店领域进行快速扩张,跑马圈地;

2012年-2018年,公司改变经营战略,一是强化加盟模式,新开店以加盟为主,加快规模扩张速度,二是大力发展中高端品牌,培育全季、星程等中端品牌,以及美爵、禧玥等自有高端品牌,与雅高集团形成战略联盟接手美爵、宜必思等五大品牌的大中华区经营权,收购桔子水晶及花间堂等中高端品牌;

2018年至今,在维持前期扩张模式的同时,公司进一步尝试布局新的酒店领域,一是尝试国际化,发展海外市场,二是以“软品牌”形式进入单体酒店市场。

二、黄金期六年

如果说2012年至2018年是华住集团发展的黄金期的话,那么快速发展离不开的是品牌中高端化和品牌加盟模式两大核心经营策略。

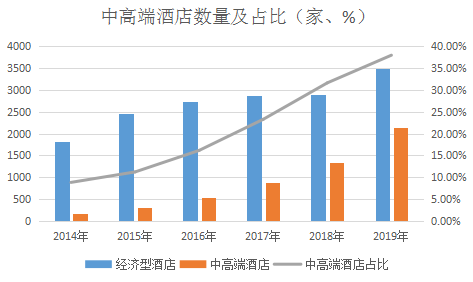

品牌中高端化

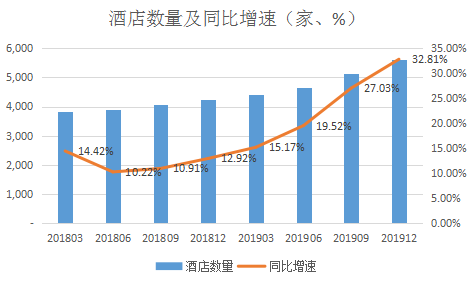

截止2019年底,华住集团总酒店数量5618家,位列全国第二,其中,经济型酒店3485家,占比62%,中高端品牌酒店2133家,占比37.97%。而在2014年公司中高端品牌酒店的占比还不足9%,中高端酒店的增速明显高于经济型酒店的增速。

睿和智库制图

对于华住集团来説,进军中高端酒店是公司经营上升的必由之路。低端酒店市场进入门槛较低,近几年已明显供过于求,竞争激烈,盈利困难,而公司传统连锁型酒店主要聚焦于低端酒店市场。

目前来看,华住在经营战略上已逐步舍弃经济型连锁酒店市场,而专注于中高端酒店市场,最显著的就是经济型酒店在公司整个酒店类型中的占比大幅下滑,中高端酒店占比大幅提升。

加盟占比提升

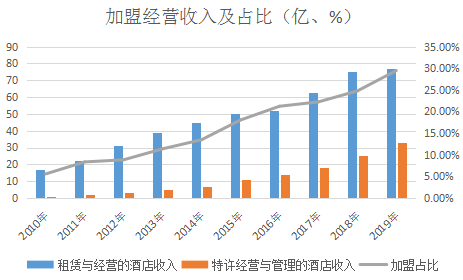

目前华住集团的酒店经营收入主要由两部分组成,租赁与经营的酒店收入和特许经营与管理的酒店收入,前者为自有酒店,后者为加盟酒店。2019年公司自有酒店收入77亿,占比68.75%,加盟酒店收入33亿,占比29.46%。

睿和智库制图

虽然加盟酒店收入占比较小,但加盟酒店收入自2010年以来就开始加速增长,复合年增长率为45%,远高于自有酒店收入20%的增速。

同时,在酒店数量上,公司加盟酒店数量远大于自有酒店数量,截止2019年底,华住开业酒店包括688家直营店、4,519家管理加盟店以及411家特许店,加盟酒店数量占比80%。

公司加盟管理的模式是指从加盟酒店收取费用和提成,并且不承担任何损失。加盟收入占比的提升可以带来公司利润率的提升,这也是华住集团的营业利润率高于同行企业的主要原因。

三、增长瓶颈期是否已经来临?

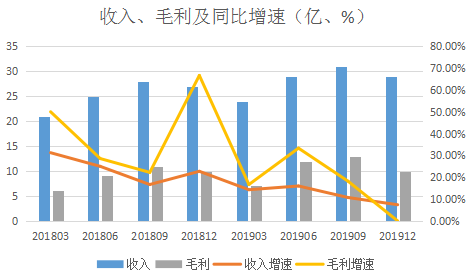

如果说2018年之前是华住集团发展的黄金期,那么从2018年年中开始,公司的黄金期显然未能延续,不仅公司股价上涨趋势受阻,公司业绩增速也开始下滑。

从季度数据来看,从2018年年中开始,尽管公司酒店数量仍在快速增长,增速不断提高,但公司的收入和毛利增速却开始下滑,收入增速从2018年1季度31.25%下滑至2019年4季度7.41%。也就是说,2018年至今公司的酒店数量扩张并未能带来同等水平的业绩增长。

睿和智库制图

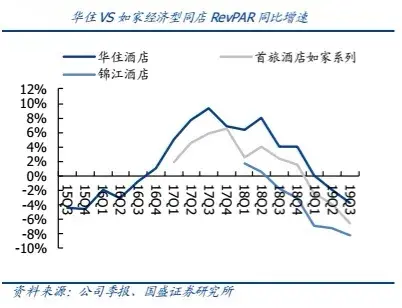

在衡量酒店经营业绩的指标上,平均可出租客房收入(RevPAR)是一个重要指标。从历史增速数据来看,最近三年,公司同店RevPAR增速持续走低,2017年和2018年增速分别为7.7%和5.5%,到2019年三季度甚至为负3.1%。

从相关研究数据来看,近两年酒店平均可出租客房收入(RevPAR)的下降趋势,不仅体现在经济型酒店领域,还体现在中高端酒店领域,也不仅针对华住集团,还包括锦江酒店、首旅如家等同类型酒店集团。

对于华住集团现阶段所面临的增长问题,我们认为主要来自于三方面:市场供求变化、OTA发展、新商业模式涌现。

市场供求变化

酒店行业的景气度同样由供需关系决定,需求增加,行业景气度高,RevPAR逐步上升,酒店投资增加,最终供过于求,景气度下行,RevPAR下跌。

需求方面,酒店的住宿需求主要来自于商务需求和旅游需求,分别占47%、43%,探亲访友和其他需求各占5%,主要受宏观经济波动和疫情影响,酒店需求增速亦随之放缓。

供给方面,国内酒店品牌竞争激烈,形成了华住集团、锦江集团、首旅如家集团三足鼎立局面。三家酒店集团目前均已覆盖经济型、中高端型等系列品牌,在经济型和中端酒店市场持续推进“跑马圈地”扩张战略。数据显示,2019年华住集团单季新开业酒店数量约为500家,锦江集团单季开业约为300家,首旅如家单季开业约为200家。

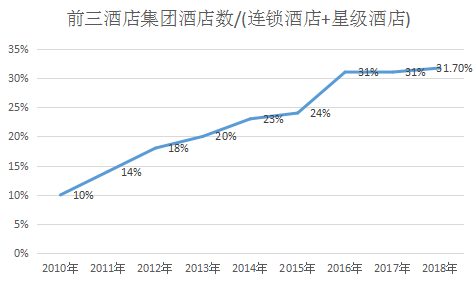

从三家酒店的市场占有率来看,通过酒店集团酒店数/(连锁酒店+星级酒店)计算,三家酒店集团的市场份额不断提升,在2017年达到31%,然后停止增长,说明短时期内市场集中度的提升已然接近了天花板。显然,在前期行业景气度高的时期,酒店供给规模得到了快速扩张,目前酒店行业的景气度已开始下行。

睿和智库制图

2018年华住集团与雅诗阁在新加坡举行签约仪式,正式宣告全季酒店首家海外直营店将落户新加坡,标志着华住集团海外发展战略的正式启动。2019年底公司对外宣布,完成了对德意志酒店集团100%股权收购协议的签署。2020年1月,华住宣布将与香港券商华盛证券一起设立‘华盛华住酒店独立组合基金’,专门用来收购日本的酒店业务。

显然,华住集团近两年迫不及待的国际化战略,表面上看与中国游客不断增长的出境游有关。然而更重要的是由于国内酒店行业竞争过于激烈,市场增长已遇到瓶颈,而向海外发展是为了寻求新的增长空间。

OTA的发展

随着移动互联网的不断普及,人们通过手机预定酒店已经成为一种消费习惯,而作为资源整合的服务平台,美团、携程、同城等OTA平台拥有大规模的流量,成为酒店的主要流量来源。

另一方面,OTA在把消费者聚集到平台后,又把所有的酒店信息在平台上进行集中展示。这样的透明化和集合展示,使酒店变成一个标准化商品,价格则成为主要竞争指标。当所有酒店都在一个平台上比拼价格,价格竞争就会在酒店行业愈演愈烈。所以在这样的分销格局下,酒店价格提升已经非常困难。

同时,随着OTA分销的重要性和集中度不断提升,OTA对酒店的话语权也不断加大,带来两个直接后果:

1)佣金率提高,数据显示目前国内OTA佣金率已达到15%,如果酒店在OTA的供应量平均数为30%(有些酒店可能在50%的水平),那么酒店收入的4.5%是贡献给OTA的;

2)利益冲突增加,从2014年起,华住、如家等酒店品牌就不止一次以“OTA单方面调价,损害酒店利益”为由,紧急叫停旗下酒店与线上平台的合作。

对于OTA带来的危险,华住集团的策略是打造核心会员体系,提升直销渠道流量比例,降低OTA的流量占比,目前来看具有一定的效果。数据显示,华住会员总数已超1.32亿,在所有住客群体中,会员占比超75%,但酒店价格的提升问题仍将难以避免。

新商业模式涌现

除互联网化带来的OTA影响外,对于国内酒店集团来说,新的商业模式仍在持续改变行业竞争环境。比如,以Airbnb为代表的民宿和以经营经济型酒店为主的OYO近些年发展迅猛。据了解,Airbnb目前拥有超500万在线房源;截至2019年底,OYO已经覆盖中国338个城市,酒店数量超过1.9万家,客房数超过78万间。

此外,在2019年,在单体酒店市场领域,更多的互联网模式也开始下沉,包括阿里推出的单体酒店联盟—“菲住”联盟,同程孵化的酒店轻加盟品牌OYU,携程旗下旅悦集团推出的索性。

对于新商业模式带来的冲击,华住集团也提出了“软品牌”战略,不同于加盟品牌的强管控、高要求的标准化,“软品牌”设计标准上比较弹性,有高度兼容性,简单来说,“软品牌”就是在加盟市场之外对单体酒店市场进行拓展,降低加盟门槛,取消或降低加盟费,降低硬件要求,减少先期投入。目前,华住已形成了四大“软品牌”,海友、怡莱、星程和美仑。

数据显示,2019年华住集团第四季度RevPAR下滑了2.7%,全年RevPAR微涨了0.1%,若不计软品牌,则第四季度和全年的RevPAR分别下降0.5%和上升0.8%。显然,软品牌并未能带来业绩的增长,反而拖累了业绩表现。

时间进入2020年,3月17日,华住集团董事长季琦在公司内部信中透露,新冠肺炎疫情至今,华住的经济损失巨大,“迄今为止,我们损失的潜在营业收入约38亿,开店亏损约25亿。” 同时,华住集团预计2020年一季度净收入下降15%-20%,如果剔除Deutsche Hospitality(年初收购德意志酒店集团)并表的影响,预计2020年一季度净收入下降45-50%。

显然,面对新的发展阶段,对于还在尝试拓展新增长空间的华住集团来说,2020年是公司15年成长史上最悲催的开局。