(报告出品方/分析师:申万宏源证券 宋涛)

3 芳烃和烯烃齐头并进 石化利润弹性较大

3.1 芳烃板块长期格局向好

3.1.1 扩能背景下聚酯产业链格局重塑

1)进口替代持续推进,PX 供应格局有望率先好转。

作为聚合原料 PTA 的主要原料, PX 在一滴油到一根丝产业链中处于承上启下的位置。从全球产能分布来看,目前 PX 的主要产能集中在亚洲、北美以及中东、非洲地区。

根据隆众资讯数据,2021年亚洲 PX 产能 6753 万吨/年,在全球产能占比高达 81%左右,而亚洲产能增长主要由中国贡献。

2018 年之前,PX 的产能投放受到限制,随着恒力、浙石化等大炼化的逐步投放,国内 PX 产能 发展迅速,2017-2021 年中国 PX 产能从 1411 万吨大幅增加到 3159 万吨,CAGR 达到 22.3%。

随着 2019 年民营大炼化的投产,国内 PX 进口依存度不断下滑,从 2017 年的 60%逐 步下降至 2021 年的 38.72%。

同时,民营大炼化的出海也带动进口来源发生变动,2020 年之前,邻近的日韩等地区为主要来源区域,随着恒逸文莱 150 万吨/年装置的投产,文莱跃居为中国 PX 第三大进口来源,其他进口来源包括韩国、 日本、印度、中国台湾和新 加坡,合计占比 80%左右。考虑到 2022 年国内 PX 产能投放压力仍然较大,进口依存度 仍然有进一步下滑的空间。

展望2022-2025 年,中国 PX 产能投放速度将逐步放缓,其中 2022 年为投产高峰, 包括盛虹炼化 280 万吨装置、广东石化 260 万吨装置均有望投产,预计产能投放 1000 万 吨左右,但是由于产能投放主要集中在四季度,可能会出现部分装置延期至 2023 年投产 的情况,但是 2023 年以后,新增产能出现断崖式下跌,供应端的压力将明显减弱。

同时, 在近两年加工费的始终低位的情况下,需要关注国内以及日韩盈利较弱的老旧装置出清的 情况。

总的来看,相比产业链中下游产品,PX 的门槛更高,产能扩张更为有序。

一方面, PX 装置的投资规模更大,另一方面,PX 产能中国营企业占比约 1/3,并且主导了未来的 新增产能,而产业链下游产品扩张基本由民企 CR6 主导。总的来看,更偏上游的 PX 扩能 周期有望率先出现拐点,供应端压力将率先缓解。

2) 扩能格局有望延续,PTA 供应压力相对较大。

作为 PX-PTA-聚酯产业链的中间产 品,其主要用途是生产聚酯纤维(涤纶)、聚酯瓶片和聚酯薄膜。从全球来看,PTA 的生产集中于亚洲、北美和西欧,其中亚洲的 PTA 产能占全球产能的 90%左右。

自 2008 年以来,国外部分大型 PTA 工厂由于长期亏损等原因而陆续关停,导致 全球 PTA 的产能进一步向中国为主的亚洲转移,推动中国成为世界 PTA 的生产和消费中心,在全球产能占比超过 60%。2017-2021 年,中国 PTA 产能从 5132 万 吨增加到 7092 万吨,CAGR 达到 8%。

另外,PTA 产能扩张集中在头部企业,产能集中度有望提升。

目前主流的 PTA 技术是 Invista、BP Amoco 以及我国的自主技术等。其中 Invista 仍是世界最大的技术提供商, 在全球范围内转让的技术超过 4300 万吨。

从 Invista 的装置授权记录来看,2012 年是产 能扩大的转折点,其中恒力石化两套 220 万吨/年装置投产,而之前的单置大多低于 100 万吨/年,这也推动装置吨耗成本明显降低,特别是在行业利润不佳的背景下,成本较高的 落后产能有望长期关停甚至淘汰,行业集中度有望进一步提升。

根据中纤网数据,2021 年 国内 CR6 分别是恒力石化、荣盛石化、恒逸石化等,按照有效产能估算,合计占比约 61%。 在加工费持续低迷的背景下,更大型的装置意味着更强的竞争力,而头部企业具备产业链 配套优势和资金优势,未来新产能的投放仍将由头部企业主导,CR6 占比有望继续提升。

展望 2022-2025 年,国内 PTA 扩能格局延续。

其中 2022 年和 2023 年供应压力最 大,2022 年计划内会有 1050 万吨新增产能落地。然而,除了逸盛新材料二期 300 万吨 装置在一季度投产以外,其余项目均会放在四季度,可能会出现部分装置延期至 2023 年 投产的情况。虽然 2022 年 2023 年,下游聚酯同样扩能较快,对于 PTA 需求尚有支撑, 但是 2023 年以后,需求增速逐步低于供应增速,PTA 供需格局更为宽松。

3)终端需求提升有望,涤纶长丝有望复苏。

在合成纤维中,涤纶性能上最接近天然纤 维,同时价格又相对其他合成纤维更具优势,所以涤纶纤维是化学纤维中应用范围最广、 市场需求最大的化学纤维品种,而涤纶长丝则是涤纶纤维中的最大品种。

从聚酯下游产品 结构来看,目前我国直纺涤纶长丝产能占比在 52%左右。2017-2021 年国内涤纶长丝产 能从 3592 万吨大幅增加到 4743 万吨,CAGR 达到 7%。

涤纶长丝产能扩张主要基本集中在头部企业。

2015 年之后伴随国家化工入园、环保、 安全生产、淘汰落后小产能等政策推进,产业进一步整合,除了桐昆、恒逸、盛虹以及恒 力等大企业的部分扩张之外,其他相对稳定,其中 CR6 占比 6 成左右,未来涤纶长丝的新 增产能主要仍然由头部企业贡献,比如桐昆在如东、沭阳等地,盛虹在吴江、泗阳,恒力 在南通、吴江、宿城等地均有多套涤纶长丝新产能规划,未来行业集中度将进一步提升。

图 28:国内 CR6 的涤纶长丝产能占比(%)

展望 2022-2024 年,国内涤纶长丝行业产能扩张较快,CAGR 约为 7%。其中 2022 年和 2023 年是产能投放高峰,2023 年以后,产能投放大幅放缓。

同时考虑到化工入园等 政策引导下,江浙部分小厂关停,同时部分竞争力不强的老旧装置陆续退出,实际供应增 量或不及预期。

从需求来看,国内涤纶长丝主要下游消费领域集中在服装、家纺及产业用纺织品三大 领域,分别占比 42%,38.%,20%附近。

2022 年上半年受疫情影响,纺织服装需求大幅 下滑,其中年 1-6 月服装鞋帽针织纺织品累计零售额同比减少 6.5%。我们认为,后疫情时 代,涤纶长丝需求有望逐步改善。

一方面,海运费的下滑叠加海外需求复苏,出口需求有望延续增长。年初以来,海运 费价格从去年的高位持续回落,海外客户的订货意愿增强,带动国内企业的出口订单恢复 增长。

根据海关总署数据,2022 年 6 月,我国纺织品服装出口额同比增长 14.08%至 315.46 亿美元。其中,纺织品(包括纺织纱线、织物及制品)出口额为 135.05 亿美元,同比增长 7.95%;服装(包括服装及衣着附件)出口额为 180.42 亿美元,同比增长 19.15%。

另一方面,后疫情时代,随着国内疫情得到控制,疫情管控措施逐渐放开,整体需求 逐渐回暖。

从终端江浙织机的开工率来看,2022 年织机平均开工率从 3 月中接近七成的水 平跌至 4 月中的 47%,而后持续回升至 56%左右,随着下半年金九银十传统需求旺季的到 来,需求复苏势头有望延续。

更长期来看,随着经济发展和生活水平提高,国内人口优势 及穿衣需求为纺织行业发展提供了巨大的市场空间。预计 2022-2024 年下游表观需求维持 过去 5 年的年均增速,与供应增速基本持平。

3) 出口增加提振需求,聚酯瓶片稳中向好。

聚酯瓶片具有无毒、无味、透明度好、强 度大、质量轻、阻隔性能好,易于加工且尺寸稳定等优良特性,广泛用于软饮料、 油脂、片材及其他领域的包装材料。

从全球来看,2021 年聚酯瓶片总产能约 3449 万吨/年,主要分布在中国、北美地区、南亚、东南亚等区域,其中中国产能占比 在 40%。

2017-2021 年中国聚酯瓶片产能从 996 万吨大幅增加到 1378 万吨, CAGR 达到 8%,其中 2021 年中国聚酯瓶片产能和产量分别为 1378 万吨、1020 万吨,同比增长 4%、12%。

图 33: 2021 年全球聚酯瓶片产能分布 (%)

图 34:国内聚酯瓶片产能变化及同比增速(万吨,%)

新增产能以头部企业为主,行业产能集中度提升。

其中逸盛、万凯、三房巷、华润等 CR4 占比接近 7 成,并且从未来的产能投放进度来看,未来的产能投放仍然以头部企业为 主,行业集中度有望进一步提升。

展望 2022-2025 年,国内聚酯瓶片产能投放加快。其 中 2022 年,重庆万凯二期 60 万吨/年年初投产,江苏三房巷 150 万吨装置有望年底建成。

2023 以后,逸盛石化、江苏三房巷、仪征石化、扬州远纺等装置,预计有 980 万吨产能释 放。

传统需求总体稳定,新兴需求快速发展。

饮料市场是聚酯瓶片的传统下游领域,需求 量占内销比重约 63%左右。

近些年,随着消费者健康意识增强,包装水、健康型饮料增速 相对较快,未来在消费不断升级、销售渠道日益多元化背景下,增速预期比较乐观。

而新 消费领域需求同样增长强劲,随着外卖等行业的发展,PET 片材的需求呈现较快发展,其 中片材需求量占比由 2020 年的 22%上升至 31%附近。

主要由于 PET 片材具有耐冲击 性及优良的加工性、高度的透明度及光泽性。可用在城市灯箱广告、公交站牌;养殖大棚; 高速公路及城市高架隔音屏障等,增长空间巨大。

图 35:聚酯瓶片内销需求结构(%) 图 36:国内软饮料细分品类占比(%)

出口订单持续增加,需求格局持续向好。

随着中国聚酯瓶片产能不断扩张,近几年出 口依赖度常年维持在 30-40%之间,主要出口区域集中在亚洲和非洲,亚洲出口量占比长 期维持在 40%左右,非洲出口量占比长期维持在 20%-30%之间。

随着海运费价格从去年 的高位持续回落,海外客户的订货意愿增强,出口订单有望持续增长,其中 6 月份出口 40 万吨,同比增加 64%,2022 年上半年出口约 215 万吨,同比增加 45%,预计 2022 年出 口量约 400 万吨,聚酯瓶片向好格局有望维持。

3.1.2 聚酯产业链利润逐步分化

从上下游产业链来看,PX-PTA-聚酯具有较强的相关性,其中 PX 是生产 PTA 最主要 的原材料,生产 1 吨的 PTA 需要 0.655 吨左右的 PX,而 PTA 是生产聚酯纤维(涤纶)的 主要原材料,生产 1 吨聚酯需消耗 0.855 吨 PTA,因此三者相关性较高。

从产业链利润来看,过去 5 年,PX—PTA-聚酯产业链的利润变动较大,主要可以分 为 3 个阶段:

2017-2019 年,行业利润主要集中在产业链上游的 PX,涤纶长丝利润处于 中间水平,而 PTA 盈利较差,主要由于 2019 年之前 PX 出现产能中空期,进口依存度接 近 60%的高位,而下游 PTA 项目投产对于 PX 需求拉动较大,PX 供需格局向好,推动 PX 盈利一度达到 2000 元/吨的利润高点;

2019-2020 年,国内炼化一体化项目进入集中投产 期,PX 市场供需格局演变,整体盈利能力出现大幅萎缩,尤其是 2020 年疫情爆发后,原料价格持续下探,PX 开始亏损。

随着产业链利润开始向中游转移,2020 年,PTA 利润表 现好于 PX 和涤纶长丝;2021 年,利润从中游再次流向上游和下游,其中 PTA 开始陷入亏 损,一方面,PTA 新增产能投放压力较大,另一方面,原料醋酸均价较去年翻了三番,一 度涨到 9000 元/吨附近,带动成本上涨明显。

展望未来,2022-2025 年,虽然产业链上下游产品均处于扩能周期中,但是中长期产 能投放节奏存在差异,短期也受到检修等短期因素的影响,利润走势有望继续分化。

1)对于 PX 而言,虽然供需格局要等到 2023 年明显好转,加工费有望逐步上移,但 是短期也会受到意外检修以及 MX 原料的影响。

比如随着欧美成品油持续上涨,部分 MX 被用于调油,影响了 PX 的产出,叠加亚洲装置检修超出预期,引发 2022 年上半年 PX-石 脑油价差整体走高。

2)对于 PTA 和涤纶长丝而言,虽然未来几年产能投放明显大于需求增速,但是在持 续偏低的加工费下,落后产能如果退出超预期也会推动价差修复。另外,与上游 PX 不同, PTA 和聚酯的产能扩张基本被头部民营企业主导,其中桐昆、恒逸、盛虹、恒力、荣盛等 CR6 在聚酯产业链占据了 60%左右的市场份额,并且主导了未来的产能扩张,行业集中度 有望进一步提高,对下游议价能力更强,对于价差走势有一定支撑。

3.1.3 公司 PX-PTA 产业具备规模和成本优势

PX 装置具备规模和成本优势。从装置规模来看,公司 PX 权益产能合计约 610 万吨, 高于恒力石化和东方盛虹等大炼化企业,相对于国内 263 万吨的均值而言也明显偏高。

对 比国外装置来看,2021 年韩国 PX 产能 1038 万吨,平均装置规模约 130 万吨;东南亚 PX 产能 766 万吨,平均装置规模约 85 万吨,规模优势同样明显。

另外,与下游保持净出口不同,PX 仍然保持着较高的进口依存度,其中韩国、日本以 及东南亚长期占据进口来源的前列。而亚洲存在较多的中短流程装置,即使用石脑油以及 混合二甲苯制 PX,相对于大炼化的长流程成本更高,加上出口中国需要每吨 300 元左右的 运费以及关税,国内大炼化的成本优势更为突出。同时,相对于国内外购石脑油路线的企 业,炼化一体化企业也会有 30-50 美元/吨的原料成本优势。

图 40:公司 PX 规模与亚洲主要区域对比(万吨)

图 41:不同工艺 PX 成本(元/吨,假设油价 100 美

PTA 方面同样具备成本优势。随着逸盛新材料 600 万吨 PTA 项目的顺利投产,公司 PTA 权益产能超过 900 万吨/年,规模居国内前列。

得益于在下游产业链的多年布局,公司 在聚酯纤维及 PTA 制造领域拥有核心专利技术。在 PTA 生产工艺、聚酯技术及工艺流程、 纺丝技术等领域,多项技术达到国际先进水平。另外,在成套技术及设备国产化的实践中 积累了丰富的经验,通过对老装置技改提升,推动质耗持续完善。

依托技术和规模优势投建的项目,可以有效降低单位产能投资成本和运行成本,增强 了产品的竞争力。

除了单吨投资成本下降带来的装置折旧优势外,还包括原料单耗降低, 比如 PX 单耗从 0.66 降低到 0.643 附近,醋酸单耗从 0.04 降低到 0.029 左右;对反应热 的利用效率提升推动能耗降低,推动单位成本的蒸汽消耗相比老装置降低一半左右。

在醋 酸价格的持续上涨的背景下,不同规模的加工成本均有所提升,其中近两年投产的 250 万 吨及以上级别的生产装置加工成本 500 元/吨左右,较中型装置生产成本低 100-200 元/吨 左右,较小型装置成本优势更大,这也意味着大型装置扛亏损能力更强。

考虑到未来的产 能扩张仍然被头部企业主导,单套装置规模更大,技术更先进,在 PTA 利润持续承压的背 景下,头部企业竞争优势明显。

另外,与国际公司相比,国内头部企业 Capex 和 Opex 占据优势。

Capex 方面,比如 逸盛新材料 600 万吨/年 PTA 装置仅需要 67 亿元人民币左右,而参考 JBF 公司在印度 Mangalore 新建 125 万吨/年的 PTA 生产装置,总投资约在 7.5 亿美元,我国单吨 PTA 的 投资成本优势明显。

从 Opex 的角度,更多的是在运输、销售费用、能耗、物耗的节省。考虑到中国的 PTA 和涤纶长丝占据了全球约 60%的产能,加上行业龙头集中与产业链配套 齐全,对应的边际成本远低于国外同行,且海外装置相对老化,未来生产的不稳定因素增 加,成本仍将提升。

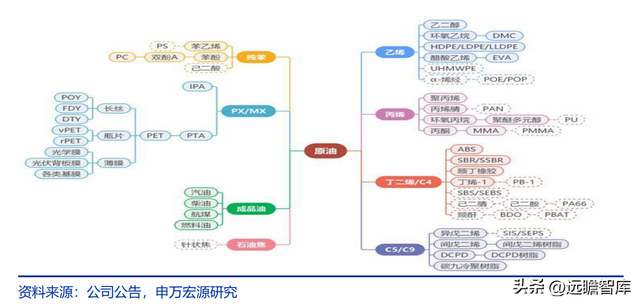

3.2 乙烯产业链赋予公司产品拓展空间

3.2.1 国内乙烯供应仍存缺口

乙烯的产能建设周期较长,海外的乙烯项目从立项到投产往往需要 5-7 年左右;国内民营大炼化的高效率运行也需要 2-3 年左右。

从历史上来看,乙烯的供给冲击主要是来自于中东和美国的低成本的产能投放,其中:中东的产能投产集中在 2008-2012 年,五年间增加了约 1500 万吨产能;美国的产能投产主要是集中在 2017-2020 年间,合计投放约1100万吨产能;2020 年开始,全球的主要乙烯产能投放逐步转移到中国。

以美国为主的上一轮乙烯扩能浪潮基本结束。

全球来看,页岩气革命为美国带来了丰 富低价的乙烷资源,推动美国乙烯产能投放加速。其中 2017-2020 年为美国乙烯的第一 波扩能潮,合计增加约 1100 万吨产能,2021-2024 年的第二波扩能减少一半,其中 2020 和 2021 年产能仅增加 100 多万吨,而 2022 年将再新增 330 万吨/年的乙烯产能。

其中, 埃克森美孚与沙特基础工业公司(SABIC) 在得克萨斯州合建世界上最大的乙烷裂解装置, 年产能为 180 万吨,壳牌化工公司在宾夕法尼亚莫纳卡(Monaca)的 150 万吨/年装置预 计在中旬投产。

考虑到近两年许多厂商取消或推迟了产能投放计划,未来产能投放或低于 预期。这也意味着 2022 年以后,美国乙烯投放高峰已经过去。

随着贸易摩擦加剧以及供应本地化趋势凸显,全球乙烯扩能浪潮逐步向中国为主的亚 洲国家转移。尤其是 2019 年以来,受中国炼化一体化及煤/甲醇制烯烃产业快速发展带动, 国内乙烯产能进入投产集中期。

根据隆众资讯,2021 年底,中国乙烯产能达 4219 万吨/ 年,产能增加 690 万吨。随着扩能周期的持续,国内乙烯产能占全球比重将会从 2021 年 的 18%,增长至 2025 的 25%左右。

与之前乙烯产能由低成本原料推动不同,国内新一轮产能扩张以石脑油为主。

虽然长 庆乙烷制乙烯和塔里木乙烷制乙烯等项目的投产,使得乙烯来源更加多元化,但是以传统 的油制路线仍然占主导地位。考虑到未来几年油价有望维持相对高位,低价原料对乙烯产 品的冲击将逐渐减弱。

此外,虽然未来国内扩能压力较大,但是从乙烯当量需求的角度,中国仍然是乙烯及 衍生品的净进口国,国内乙烯需求缺口仍然较大。

乙烯的主要下游产品有聚乙烯、乙二醇、 聚氯乙烯、环氧乙烷和醋酸乙烯等,其中聚乙烯是乙烯最大的下游衍生物,2021 年占比同 比增加 2%至 64%,环氧乙烷占比同比去年小幅下滑 1%至 10%,苯乙烯、乙二醇占乙烯 下游占比相对稳定。

国内聚乙烯主要应用领域在薄膜、管材、电线电缆以及汽车制造业等, 根据 wind 数据,2018-2020 年,国内聚乙烯树脂表观需求量增速较快,年均复合增速高 达 14%。

根据隆众资讯,2022-2026 年国内聚乙烯预计有 2340 万吨/年装置投产,对乙 烯的需求量有望继续增加。如果以主要产品聚乙烯、苯乙烯、乙二醇等进口当量折算,2021 年国内乙烯总需求约在 4951 万吨,对应我国乙烯的自给率不到 60%,仍然有较大的提升 空间。

3.2.2 大炼化符合乙烯产品差异化发展趋势

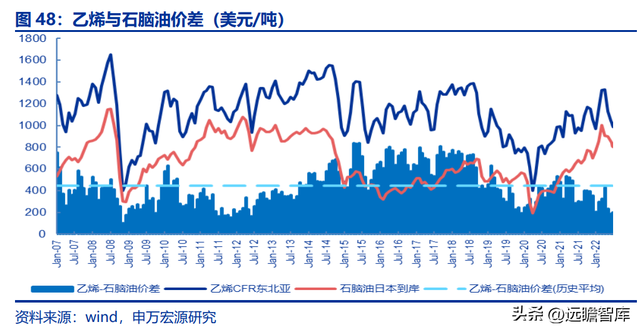

在产能投放的压力下,乙烯价差存在收缩的趋势。以乙烯-石脑油价差为例。

2022 年 乙烯-石脑油价差逐渐缩小,2020-2022 年乙烯、石脑油年度平均价差分别为 367 美元/吨、 399 美元/吨、253 美元/吨,其中 2022 年 7 月份的平均价差已经跌到 113 美元/吨附近, 远低于历史均值。

因此,在价差持续收窄的背景下,乙烯下游产品的多元化能力是企业实现差异化竞争的关键。此外,原料获取成本及稳定性、碳排放也会对长期的竞争力产生影 响。

通过对比三种主流的乙烯生产路线,可以发现:

1)轻烃裂解路线具有目标产品收率更高,工艺流程短、投资小等优势,但是其乙烯和 丙烯外的产品收率偏低,影响了下游产品的多元化。

另外,轻烃裂解工艺所用到的乙烷和 丙烷一般来自于凝析液含量高的湿性油田伴生气。除了长庆和塔里木油田项目可以实现原 料自给以外,其他国内项目的原料基本依赖从美国等国家进口,考虑到美国乙烷项目的建 设周期以及中美关系的复杂性,未来发展或受制于原料供给的稳定性。

2)煤制烯烃路线在经历了快速发展以后,近两年产能投放逐步放缓。中短期来看,煤 炭价格上涨过快,影响了该路线的经济性。长期来看,在碳中和背景下,煤制路线碳排放 高达 10 吨 CO2,远高于另外两条路线,可持续发展存疑。

3)石脑油路线更符合原料可控和产品多元化趋势,该路线乙烯收率一般在 33%左右, 丙烯收率 15%左右,副产丁二烯、异丁烯、纯苯、碳四、碳五等产品,乙烯和丙烯外 的产品比例和种类都优于轻烃裂解路线。

相比于传统炼化,以浙石化为代表的新型大炼化的乙烯原料来源更广,成本更低。由 于新型大炼化的加氢裂化能力强,副产大量的轻烃,可以与石脑油混合裂解,因此乙烯原 料一般在以石脑油为主的基础上增加了液化气、加氢尾油、轻柴油、碳五等混合裂解,原 料的保障性强,成本更低,预计比传统的石脑油路线的成本低 100-200 美元/吨。

同时,浙石化乙烯产能达到 280 万吨,规模位居国内前列。

在此基础上,2022 年 8 月,浙石化新增 140 万吨/年乙烯及下游化工装置(二期工程产品结构优化)项目已获批复, 建成投产以后乙烯规模优势更加凸显。而乙烯作为石化工业之母,赋予公司更强的下游产 业链多元化和差异化拓展能力。

其中石脑油为主要原料在生产乙烯的过程中会副产出碳四、 碳五。目前碳四中最重要的组分是丁二烯,碳五的组分包括异戊二烯、双环戊二烯等,有 利于下游精细化工、高附加值产品的拓展。目前,浙江石化已经与德美化工合作布局 C5-C9 精细化产品。

主要依托浙石化乙烯装置副产的碳五碳九为原料进行深加工,包括建设 50 万 吨碳五分离,20 万吨碳五加氢,48 万吨碳九分离加氢、7 万吨间戊二烯树脂、10 万吨 DCPD 树脂加氢和 6 万吨碳九冷聚树脂等装置,对于公司未来新能源和新材料产业链的规划提供 强有力的支撑。

4 新材料引领二次增长 平台化发展未来可期

4.1 新材料布局顺应能源转型前景

目前国内能源消耗偏高,在能源转型背景下,可以通过提高产品附加值增加单位能耗 产值,而新能源与新材料布局符合产品高端化发展趋势。根据中国石油和化学工业联合会 发布的《石油和化学工业“十四五”发展指南》,石化行业要加快化工新材料产业发展, 未来五年重点发展的八大系列化工新材料种类有:高端聚烯烃塑料、工程塑料及特种工程 塑料、聚氨酯材料、特种橡胶及弹性体、功能性膜材料和电子化学品等。重点优化提升聚 碳酸酯、聚甲醛等工程塑料,特种树脂及可降解材料、锂电池用隔膜等膜材料产品性能。

从目前国内主要石化公司的布局来看,民营大炼化主要布局可降解塑料、高端聚烯烃、 以及 EVA 等产品,但是不同公司的发展方向和产品规模差异较大。

对于公司而言,依托浙石化 4000 万吨炼化一体化项目,公司一方面可以通过首屈一指的炼油规模和工艺优势,维持相对稳定的盈利能力,另一方面,借助炼化一体化提供的原料平台优势,加快布局 EVA、 DMC、PC 等附加值较高的新能源新材料产品,不断提升产品附加值。

新材料项目密集落地,全力塑造第二成长曲线。

2022 年 8 月,公司先后发布了《关于 投资建设高端新材料项目的公告》以及《关于投资建设高性能树脂项目的公告》,其中:

高端新材料项目方面,拟新建 400 万吨/年催化裂解装置、35 万吨/年α-烯烃装置、2 ×20 万吨/年 POE 聚烯烃弹性体装置、8 万吨/年聚丁烯-1 装置、100 万吨/年醋酸装置、2 ×30 万吨/年醋酸乙烯装置、30 万吨/年 EVA/LDPE(管式)装置、2×15 万吨/年己二酸装置、

25 万吨/年己二腈装置、28 万吨/年己二胺装置、50 万吨/年尼龙 66 装置、60 万吨/年顺 酐装置、50 万吨/年 1,4-丁二醇装置、20 万吨/年 PBS 装置、12 万吨/年聚四氢呋喃装置、 3 万吨/年 NMP 装置、27 万吨/年硝酸装置、66 万吨/年丙烯腈装置、20 万吨/年 SAR 装 置、

24 万吨/年双酚 A 装置等及相关公用工程装置(可能存在部分装置类型或规模会根据 市场情况进行调整) 高性能树脂项目方面,拟新建 30 万吨/年 LDPE/EVA(管式)装置、10 万吨/年 EVA (釜式)装置、40 万吨/年 LDPE 装置、20 万吨/年 DMC 装置、3×6 万吨/年 PMMA 装 置和 120 万吨/年 ABS 装置(可能存在部分装置类型或规模会根据市场情况进行调整)。

1)新能源发展推动光伏级 EVA 格局向好

乙烯-醋酸乙烯共聚物(EVA)是继高密度聚乙烯(HDPE)、低密度聚乙烯(LDPE)、线性 低密度聚乙烯(LLDPE)之后的第四大乙烯系列聚合物。

根据 VA 含量的不同,下游需求主要 分为发泡材料、薄膜、涂敷料、电线电缆、光伏胶膜及热熔胶等领域,其中发泡料 VA 含 量在 10%左右,是 EVA 最为传统的下游、电线电缆保护套 VA 含量在 12-24%,光伏料 VA 含量则要求 28%左右,且对其光学性能中的透射比等性能要求较高,而光伏用 EVA 是最主流的光伏胶膜原材料,对光伏组件起到封装和保护作用,直接决定组件寿命和发电效 率,目前光伏胶膜已成为我国 EVA 下游第一大需求,占比达到总需求的 39%。

受新能源快速发展带动,未来我国光伏级 EVA 需求持续增长。

假设 2022 年全球新增 装机分别达到 220GW,组件容配比为 1.2,单 GW 组件平均所需膜面积约 0.11 亿平方米, 则对应 2022 年全球光伏胶膜总需求量约 29 亿平方米。主流胶膜原材料可分为透明 EVA 胶膜、白色 EVA 胶膜、POE 胶膜和共挤 POE 胶膜四大类。

假设 2022 年透明 EVA 胶膜、 白色增效 EVA 胶膜渗透率分别为 54.4%、17.8%,对应 2022 年全球光伏级 EVA 需求将达 到 105 万吨。未来得益于光伏装机需求提升,预计 2025 年光伏级 EVA 需求达到 172 万吨, CAGR 高达 18%。

供应端受制于工艺及产能爬坡,实际增速或不及市场预期。

2017-2020 年,国内 EVA 产能一直徘徊在 97 万吨附近,基本没有新增产能。随着光伏需求的带动,EVA 供应端呈现 两个明显的变化,一方面,现有产能利用率明显提升,从 2017 年的 53%爬升到 2020 年 的 78%,另一方面,国内 EVA 产能进入集中投放期,其中 2021 年,包括榆林能化 30 万 吨装置、浙石化 30 万吨等大型装置先后投产,2021 年合计新增产能 80 万吨左右。

EVA 进口量有所下滑,进口依存度仍然较高。

2017-2020 年,EVA 进口量逐步增加, 进口依存度基本保持在 60%以上。

到了 2021 年,国内新产能集中投放,进口量小幅下滑 到 111.7 万吨,进口依存度下滑到 51%左右。其中韩国(36.2%)、中国台湾(25.3%)、 泰国(9%)、新加坡和沙特位列前五大进口来源,2021 年合计占比约 83%。对于 2022 年而言,上半年 EVA 进口量共计 54.49 万吨,同比减少 9.12%,考虑到国内下半年仍有新 产能陆续释放,加上整体进口成本或居高不下,进口量有望延续下滑。

光伏级 EVA 壁垒较高,未来两年景气延续。

相对于其他 EVA 产品,光伏级 EVA 产能 提升主要受制于以下因素:

1)反应装置依赖进口,新规划 EVA 装置进度较慢。

由于关键反应元器件依赖进口, 导致装置交付进度较慢。如宝丰能源宁夏三期项目配套的 25 万吨巴塞尔管式 EVA 装置投 产进度明显落后于煤制烯烃,装置订货周期在 2.5 年以上。

2)投产和产品认证时间较长,光伏级 EVA 对设备及操作条件要求较高,新增产能调 试及产品认证时间在 1-2 年。

3)投产后产能爬坡时间较长。生产 EVA 光伏料须跨过“三座大山”,即高 VA 含量、 高熔指、高操作难度,其他性能指标还包括晶点、密度、熔点、拉伸强度等,生产技术难 度较大,而且 VA 含量提升后 EVA 装置连续化运行难度加大,产能爬坡时间漫长。

比如 VA 含量提升后冷却器黏壁问题比较突出。EVA 生产中单次转化率不高,生产过程中乙烯循环 气在冷却器中冷却,夹带的熔融聚合物会粘附在冷却器器壁上,严重时会造成堵塞气阀通 道,需停车后进行专业清洗。

因此,在 EVA 扩能背景下,目前国内只有斯尔邦、联泓新科、宁波台塑、浙石化等少 数几家能够稳产光伏级 EVA。

根据规划来看,2022 和 2023 年,EVA 新增产能达到 85 万吨左右。

其中2022年光伏级 EVA 主要增量贡献来自于浙石化30万装置、以及新疆天利20万吨装置等少数几套装置的产能释放,考虑不同工艺装置的转产比例以及产能爬坡情况, 预计2022 年底国内光伏级 EVA 产量 80 万吨左右,而海外近些年新增产能非常少,整体 供需缺口仍然较大。

考虑到 2023 年只有宁夏宝丰 25 万装置投产,并且产能爬坡存在不确 定性,未来两年 EVA 行业景气度有望延续。而浙石化 30 万吨 EVA 可以稳产 EVA 光伏料, 未来还将投放 40 万吨 EVA 产能,将为公司业绩带来积极的提振。

2)新能源汽车普及激发 DMC 需求

作为一种低毒、环保性能优异、用途广泛的化工原料,DMC 下游应用包括锂电池电解液,聚碳酸酯,显影液,胶黏剂,涂料等,其中电解液溶剂与合成聚碳酸酯分别占总需求的 35%和 33%。2021 年,国内 DMC 表观消费量为 53.1 万吨,同比增长 26.4%。

新能源汽车普及推动电池级 DMC 需求爆发。

电解液主要有溶剂、电解质和添加剂构 成,通常选用两种甚至多种溶剂混合使用。碳酸脂溶剂一共包含 5 种、两大类,分别是环 状碳酸脂:碳酸丙烯酯(PC)和碳酸乙烯酯(EC);

链状碳酸脂:碳酸二甲酯(DMC)、 碳酸二乙酯(DEC)和碳酸甲乙酯(EMC),其中 DMC 是最主要的电解液溶剂。

随着新 能源汽车的普及,电池级 DMC 需求迎来高速增长。根据 EVTank 数据,2021 年全球锂 电池出货量 562GWh,预计 2025 年全球锂电装机量达到 1360GWh,保持约 25%的复合 增速。假设每 GWh 电池需电解液 1100 吨,电池溶剂在电解液中占比 85%,则 2025 年 全球溶剂需求约为 128 万吨;假设其中 DMC 占比 50%,则对电池级 DMC 需求将达到 64 万吨。

非光气法聚碳酸酯工艺扩产带动 DMC 需求增长。

界面缩聚光气法、熔融酯交换法(半 光气法)及非光气法是国内 PC 行业的三大主要生产工艺。近年来,国内环保督查更加严格, 而非光气法符合环保要求,因此 2018 年以来国内计划投产的 PC 装置多数采用非光气生产 工艺。

2021 年底,国内 PC 总产能 265 万吨左右,其中非光气法占比 20%左右。2025 年 以前国内有约 96 万吨/年 PC 产能存建设/投产计划,多数为非光气生产装置,届时非光气 法产能占比约 38%。

DMC 是非光气法 PC 重要原料,按照 0.4 吨单耗计算,带动 DMC 需 求增长约 38 万吨。 电池级 DMC 供应仍然偏紧。DMC 可以分为工业级 DMC 和电池级 DMC。

其中电池 级 DMC 产品纯度要求高、工艺难度较大、客户验证周期长,具有较高的技术壁垒。

一般 工业级产品的纯度大概在 99.9%左右,而电池纯度要求至少达到 99.99%,有些超纯产品 需要达到 99.999%。但由于分离提纯壁垒高,截至 2021 年底,国内 DMC 产能总计 137 万吨/年,但是 80%左右是工业级 DMC, 而高纯度电池级 DMC 产能约为 27 万吨,只有 华鲁恒升,石大胜华、山东海科、奥克股份及安徽中盐红四方等少数企业具备生产能力。

图 55:国内 DMC 产能及利用率(万吨,%)

龙头企业加速扩产,行业集中度有望进一步提高。

根据目前公布的投产计划来看,DMC 远期新增产能规划约 251.5 万吨,其中电池级产能约 35.5 万吨。以华鲁恒升、石大胜华等 龙头企业领衔扩产,行业集中度仍有提高空间。

受益于下游需求的快速增长,DMC 景气度 持续提升,龙头企业有望凭借产业链优势持续获得超额利润。

4.2 平台化优势提升布局的广度和深度

依托舟山绿色石化基地 4000 万吨/年的炼化能力,金塘新材料园区进一步拓展产品空 间。2021 年,舟山市政府和浙江荣盛控股集团签订金塘新材料园区项目合作协议,该项目 位于金塘岛北部,是舟山绿色石化基地整合提升区块的一部分。

根据舟山绿色石化基地总 体发展规划环评公示,金塘北部围垦区块高性能材料产业共规划 37 个项目,总占地约 4812 亩,分为东西两个片区。

东片区先开工建设,先建设树脂改性、聚苯乙烯、PMMA,特种 聚酯、可降解塑料、尼龙 66 等项目。

西片区主要包括 环氧乙烷 、乙氧基化、PO/SM、 聚醚多元醇、特种橡胶及弹性体、石油树脂、聚氨酯等项目。

根据规划,公司计划投资建设 7 条化工产业链项目以及配套工程,预计总产品量达到 450 万吨。项目投资总额约 500 亿元,目前相关规划工作已完成,各项公共配套工程正有 序推进。

根据定海区发布的 2022 年重点建设项目计划表,首期金塘橡塑新材料项目工程包 括新建 60 万吨/年聚苯乙烯、30 万吨/年 SBS、10 万吨/年 SIS、32 万吨/年尼龙 66 装置。

1)石油化工产业具备产业集群效应,浙石化项目位于消费腹地,产业链配套能力强, 未来有望吸引更多的投资配套。同时,依托浙石化提供的丰富上原料,很多副产品可以发 展附加值更高的精细化工,而这些领域往往由新的投资者进入带动新的需求。如碳五可以 发展异戊二烯、双环戊二烯等;环氧乙烷发展表面活性剂等。

图 56:公司下游产品规划

2)在不断拓展下游产品的同时,还可以通过产品升级来提升盈利空间。

以规划产品 30 万吨/年 SBS、10 万吨/年 SIS 为例,这两个产品兼具橡胶和热塑性塑料的双重性能 和宽广特性,被称为是继天然橡胶、合成橡胶之后的“第三代橡胶”。

其中 SBS 广泛 用于修筑高速公路、建材工业、塑料及其他高分子改性工业和粘合剂工业,而 SIS 被 誉为“绿色胶黏剂”,广泛应用于包装、纺织、汽车、电子电器等国民经济各个领域。 虽然应用领域较广,但是整体偏向中低端领域。

然而,依托于浙石化提供的丰富氢气, 如果在 SBS 和 SIS 基础上,通过加氢升级为 SEBS、SEPS,其应用领域和价格都将明 显提升,其中 SEPS 主要用于通信工程用光缆填充油膏、化妆品、高透明医用材料等高 端应用领域,应用领域也更为高端,产品附加值大幅提升。

5 盈利预测与估值

5.1 盈利预测

国际油价:假设 2022 年油价重心维持在 110 美元/桶附近,2023 年以后油价重心有 所下移,但整体仍然维持较高位置。化工品价格随油价有所下滑,但是下滑幅度相比原油 有所滞后。

浙石化项目:浙石化二期项目 2022 年初投放以后,负荷有望逐步提升,业绩贡献有望 逐步增大。未来油价恢复到中位区间以后,浙石化项目的贡献会更加凸显,根据对浙石化 项目的模拟计算,在 2017-2019 年的中位油价和下游产品价格背景下,满负荷运行的浙石 化一期和二期利润区间达到 350-600 亿,同时,浙石化赋予公司下游产品布局的广度和深 度,未来业绩弹性较大。

其他项目投放:假设光伏级 EVA 等新能源产品在 2022 年贡献全年业绩,绍兴永盛科 技年产 7 万吨项目和盛元二期 50 万吨差别化纤维项目均在 2022 年投放,2023 年贡献全 年业绩。其他新规划建设的二期工程产品结构优化项目、高端新材料项目、高性能树脂项 目有望在 2024 年逐步释放业绩。 费率水平:假设未来几年公司销售、管理费率与过去几年持平,研发费率逐步提升。

5.2 估值水平

业务方面,公司主营业务涵盖炼化板块、PTA 板块、聚酯板块等,随着浙石化 4000 万吨炼化项目的投产以及下游诸多项目的布局,公司已经成为民营大炼化的龙头企业。

而 恒力石化、东方盛虹、恒逸石化同样作为民营大炼化的代表企业,依托下游聚酯产业链布 局,不断向上游炼化拓展,近几年分别打造了 2000 万吨、1600 万吨、800 万吨炼化一体 化项目等。

考虑到公司所处赛道以及主营业务情况,我们选取了恒力石化、东方盛虹、恒逸石化 作为可比公司。相比传统炼化企业和其他民营炼化,浙石化 4000 万吨的产能规模最大,在 整合、模块化与柔性生产能力更强,整合了全世界范围内的可选最佳产品设计与工艺,在生产中物料平衡的协调能力强,整体具备规模优势、工艺优势以及区位优势等;

同时,在 大炼化企业中,目前只有公司和东方盛虹可以量产光伏级 EVA,在炼化板块持续承压的背 景下,EVA 的高景气周期将为公司带来丰厚的利润,并且依托于规模化的炼化装置,未来 在新能源和高端材料等产品的拓展方面具备更强的广度和深度,具备更强的成长性,因此 公司应当享有一定的估值溢价。

参考同行业公司均值,我们认为给予公司 2022 年 14 倍市 盈率是合理的,对应股价为 18.2 元。

我们认为浙石化二期的全面投产将进一步扩大公司炼化板块的竞争优势,同时,在平 台化优势的支撑下,在新能源和高端材料等下游产品的拓展方面具备更强的广度和深度, 新一轮成长空间有望打开,我们维持 2022-2024 年公司盈利预测分别为 131.91 亿元、 173.49 亿元、207.71 亿元,对应 PE 分别为 11X、8X 和 7X。

5.3 风险提示

原油价格剧烈波动的风险。

公司处于原油产业链条中,公司产品的成本主要构成是上 游原料成本,因此原油价格的波动会造成产业链条中产品的价格波动,从而造成企业效益 的波动和销售风险的增加。公司新加坡原油团队无论是采购、贸易还是套保和物流都经验 丰富,在市场部门的配合下公司将紧盯市场变化,坚持战略采购和机会采购相结合,有效 压缩采购成本;加强销售管理,灵活安排长期及短期合约,降低原料波动给公司带来的不 利影响。

经济下行风险。

公司的主要产品为化工品、油品和聚酯产品,业务领域涉及石化和化 纤制造业,与国计民生密切相关,行业发展与国民经济景气程度联动性较高。近年来下游 行业需求增速放缓使石化行业受到一定影响。公司将密切关注经济形势以及行业市场动向, 采取切实有效措施最大限度减少宏观经济波动给公司带来的风险。

汇率风险。

未来汇率市场化改革将成为投资者资产配置的重要影响因素之一,如果美 元在加息周期中进一步走强,则有可能导致人民币贬值压力变大。随着公司国际化战略的 推进,以美元为主的外汇结算的货币汇率剧烈波动,使公司的日常经营面临较大风险。公 司将在控制财务风险的同时,继续优化融资结构和美元资金融资规模,把成本控制在合理 范围之内,进而降低汇率带来的不利影响。

市场竞争风险。

随着近几年合成纤维产业链的快速发展,石化行业出现一定程度的产 能过剩,新增产能的进一步投放将会加剧市场竞争,使公司相关产品业绩受到负面影响。

公司将加快向下游深加工领域不断拓展,进一步加强抗风险能力,提升产品差异化水平和 竞争力,加大对市场的开发力度,提升公司整体盈利水平。

技术开发风险。

市场需求越来越呈现多样化、复杂多变的特点,相应地聚酯涤纶行业 产品结构调整加速,产品更新速度加快,公司的技术和新产品开发存在能否与未来市场需 求变化趋势相吻合的风险,加上聚酯新产品和新技术开发投入大,工艺过程复杂,如果技 术开发失败将使公司的技术投入没有经济上的产出,从而影响公司的经营成果及未来发展 战略的顺利实施。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库官网】或点击:远瞻智库-为三亿人打造的有用知识平台|战略报告|管理文档|行业研报|精选报告|远瞻智库