2018年中国商业地产发展趋势研究报告

来源:赢商网 图文重新整编:黎代云 如有侵权请联系删除

引言:都说干商业地产苦,未来不懂“数据”你会更苦!

目前,我国经济在速度换挡、结构调整、动力转换、风险防控、国际地位提升等方面都取得重大进展,未来经济发展新常态特征将更加明显,这为商业地产营造了良好的发展环境。

互联网对商业地产的影响更加突显:互联网巨头大肆收购连锁商业之后的发展方略不明朗,连锁商业的运营与店铺拓展前景未期;互联网巨头控制下的创新零售业态布局提速,取代传统业态成为新的主力店,未来从投资商业品牌迈向投资购物中心的可能性增强。

大数据、新技术对于商业地产的作用增强:人工智能、物联网、大数据等新技术不仅提高了商业地产的运营效率,更增强了消费的体验感。

一、进击中的中国商业地产

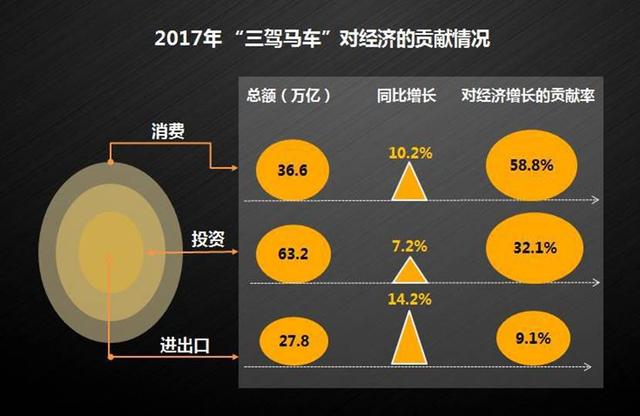

1、基本面:“三驾马车”并进,国内消费强劲,刺激了商业地产的扩围之势

■ 商务部最新数据显示,2017 年全国社会消费品零售总额 36.6 万亿元,同比增长 10.2%,

最终消费支出对经济增长的贡献率达 58.8%。经济增长实现由主要依靠投资、出口拉动改变为由消费、投资、出口共同拉动,国内消费强劲,刺激了商业地产的扩围之势。

■ 2018 年,随着新兴产业的发展和现代服务业的发展,消费对经济增长的拉动力预计接近甚至超过 60%,将持续为商业地产“扩围”提供坚实的市场基本面。

2、供应面:拟开业 970 个,实际新开 504 个,开业率连续 5 年微幅下跌

统计标准:商业面积≥3 万㎡的集中型零售物业,包括购物中心、商业街等,不含专业市场、 文旅项目

数据来源:赢商大数据中心

■ 据赢商大数据中心统计,2017 年全国计划开业购物中心 970 个,实际新开 504 个,466个项目延期开业,开业率下降至 52%,连续 5 年微幅下跌;

■ 从商业供应增幅来看,自 2014 年后增速放缓趋势明显,商业供需矛盾日益突出,商业体竞争更为激烈,预计未来开发商对增量商业市场持更为谨慎的态度,盘活存量商业或将成为企业生存“最强助攻”。

3、消费面:体验式消费红利持续释放,推动传统消费的结构性升级

统计标准:全国 28 个城市商业面积 5 万㎡及以上的 746 个已开业购物中心

体验业态界定:以餐饮、休闲娱乐、儿童亲子(不含儿童零售)品牌数量为统计标准体验式购物中心:体验业态数量占比≥30%

数据来源:赢商大数据中心

■ 据赢商大数据中心统计,2017 年全国一二线城市体验式购物中心数量占比超 70%;一二线城市购物中心体验式业态数量平均占比近 50%,体验式消费红利持续释放;

■ 体验式商业市场份额的逐年扩增,不仅推动传统消费的结构性升级,还孵化了更多新兴消费领域的诞生,未来将给商业地产和资本市场提供一个巨大的、可持续的投资“金矿”。

4、经营面:空置率攀升,承压下行

统计标准:全国 28 个城市商业面积 5 万㎡及以上的 746 个已开业购物中心

数据来源:赢商大数据中心

■ 据赢商大数据中心统计,受大量新增供应及商场调整改造等综合因素影响,2017年全国一二线城市购物中心空置率季度环比平均涨幅高达 5.3%;28 个城市中,近一半城市商场空置率超警戒值(8%);经营下行压力明显加剧。

5、渠道面:开发需求下沉至三四线城市;“人口红利”显著

统计标准:2017 年开业,商业面积≥3 万㎡的集中型零售物业,包括购物中心、商业街等,不含专业市场、文旅项目

数据来源:赢商大数据中心

■ 据赢商大数据中心统计,2017 年新开业的 504 个购物中心中,三四线城市新开项目数量、体量占比均最高;

■ 国家统计局最新数据显示,三四线城市人口数量占全国人口总量的近 53%,而购物中心数量仅占全国购物中心总量的 16.5%,商业地产具有非常大的可操作空间,未来三四线城市的消费升级将成为大消费行业的催化剂。

6、创新面:新兴品牌、创新业态比重上升,衍生消费新需求

统计标准:全国 28 个城市商业面积 5 万㎡及以上的 746 个已开业购物中心

新兴品牌界定:近三年进驻内地购物中心的品牌

创新业态界定:对创新业态的界定是一个相对概念,相对于传统的各大业态,在近几年开始

进驻购物中心、或是传统大业态中衍生出的新品类,以及各类大打体验消费的新晋热门业态

数据来源:赢商大数据中心

■ 据赢商大数据中心统计,2017 年全国一二线城市购物中心新兴品牌、创新业态数量占比均增长 2%,分别至 27%、15%;保持业态更替、品牌组合在市场上的引领性,成为商场提高差异化竞争力的有效手段;

■ 随着消费需求日趋多元,购物不再是商场唯一的“表达”方式,而是更多地呈现在休闲、运动、娱乐、就餐、培训、教育等多方面的消费新诉求,购物场所亦从以往的单一零售中“脱胎换骨”,向“全方位生活方式体验中心”进阶。

7、资本面:投资加速;融资趋紧;资金通道“雪上加霜”

■ 国家统计局最新数据显示,2017 年,全国商业营业用房销售面积 12838 万㎡,同比增长 18.7%;商业地产迎来更为高涨的投资热潮;

■ 与此同时,2017 年证监会修订相关细则,规定上市公司融资后 18 个月内不能启动再融资,次新股再融资将受限,融资额度不能超过上次发行股份的 20%,这让原本就饱受资金困扰的商业地产处境变得“雪上加霜”。

8、资产面:证券化产品比重上升;轻资产步伐进一步推进

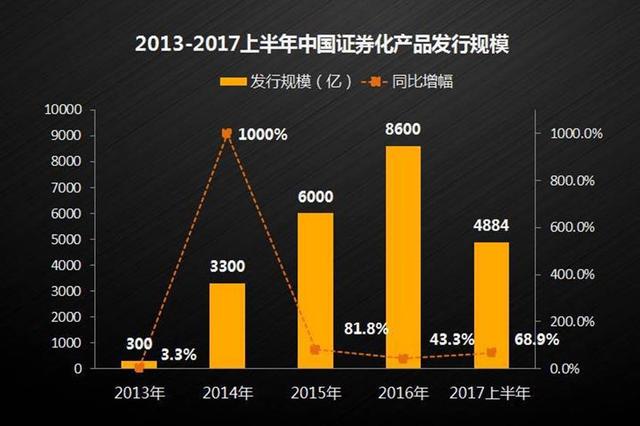

■ 证监会、国家统计局数据显示,2017 上半年,中国证券化产品发行规模 4884 亿元,同比增幅高达 68.9%;融资收窄趋势下,资产证券化成为商业地产金融创新的重要工具:2017

年 1 月 20 日,大信置业旗下信托基金——大信商用信托成功登陆新加坡交易所主板,成为中国大陆首个民营商业地产企业信托基金,激发了商业地产企业探索在海外市场的筹资之路;

■ 新交所数据显示,目前新加坡约有 43 个房地产信托与商业信托,总市值高达 530 亿美元。其中有不少是由中国企业发起,而且是纯中国资产在新加坡上市的房地产信托。借助新加坡国际性房地产投资平台,越来越多的国内企业盘活了资产池,并利用回笼资金进行其他业务扩展,逐渐实现商业地产由“重”变“轻”。

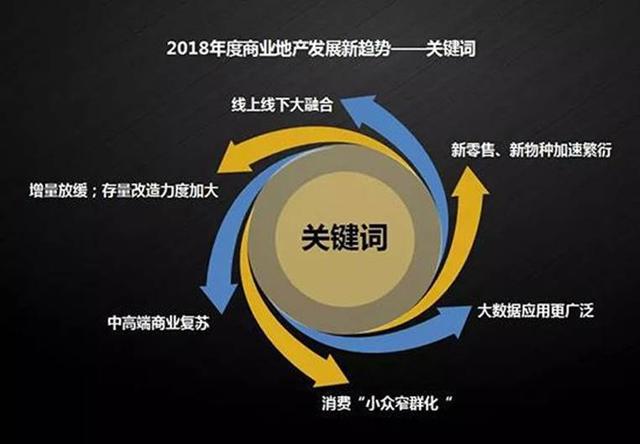

二、中国商业地产发展新趋势

1、基本面:线上消费增速放缓,拥抱线下大势所趋

■ 国家统计局最新数据显示,2012-2017 年全国网上零售额同比增速从 67.5%下降至39.2%;随着互联网“流量红利”边际递减,流量获取成本持续攀高,导致电商拓展瓶颈加速来临;

■ 而实体商业已经历一轮汰换出清,购物中心和实体店在体验性和场景化方面的不断提升,将从供给侧为消费升级创造条件,并推动消费者向实体商业回归。未来,零售企业将较多受益于“存量红利”,竞争从“增量赛道”逐渐转向“存量赛道”。

2、供应面:预计新开购物中心 469 个,数量下降 7%

统计标准:商业面积≥3 万㎡的集中型零售物业,包括购物中心、商业街等,不含专业市场、文旅项目

数据来源:赢商大数据中心

■ 据赢商大数据中心统计,2018 年全国预计新开业购物中心约 469 个(按开业率 50%推算),数量同比 2017 年下降约 7%(2017 年新开业 504 个);

■ 而从目前统计到的全国近 100 个城市未来三年增量来看,整体呈逐年下降趋势(按开业率 50%推算),未来“商业规模即江湖地位”的“激进策略”将逐渐被淡化,提升存量商业的资产价值成制胜关键。

3、需求面:国内奢侈品消费回暖,中高端商业迎发展利好

项目档次界定:以已进驻或已签约奢侈品、轻奢品牌数量为主要统计标准;奢侈品、轻奢品牌 5 家及以上界定为中高端项目,5 家以下为大众化项目

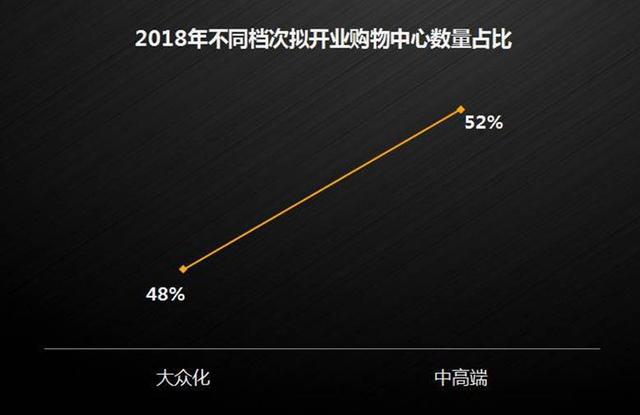

■ 《2017 中国奢侈品网络消费白皮书》数据显示,在经历了 2013-2015 年持续下滑后,2016 年中国奢侈品市场重回增长;随着奢侈品牌对国内外价差的不断调整以及政策影响的消退,2018-2021 年中国奢侈品市场有望进入平稳温和增长阶段,年均增长率达 4%;

■ 同时,伴随着国务院关税减免政策推进,高端消费海外回流明显,中国内地市场正在成为拉动高端消费增长的主要动能,国内中高端商场销售额上涨明显:截至 2017 第三季度,华润置地旗下重奢高端定位购物中心以及轻奢潮流定位购物中心业绩全线增长,营业额同比增幅超过 40%,客流同比增幅超 30%;

■ 受益于奢侈品消费回暖,中高端商业将迎发展利好:2018 年计划开业的 937 个购物中心中,中高端定位项目数量占比超五成;随着“品质消费”成为商业主流,未来将推动中高端商业加速复苏。

4、消费面:客群细分化,消费“小众窄群化”,社群经济将大行其道

■ 据社科院统计,中国“中产阶级”占比规模约以每年 1%的增速扩大,2020 年有望迈入占总人口 30%的关卡,并使社会结构长成粗壮的“洋葱体形”,庞大的中产阶级人口数量奠定了未来消费潜力;

■ 而被称为“鼠标一代”、“互联网原著民”的 90 后目前占全国总人口的 14.1%;00 后目前占全国总人口的 10%;与其他国家或地区相比,中国大陆 90 后人群占比高于世界平均水平(数据统计截止 2017 年 11 月);

■ 中产阶级为“品质”买单,90/00 后为“个性”消费,客群细分化,推动消费趋向“小众窄群化”,未来社群经济将大行其道,重塑实体商业新格局。

5、经营面:空置率攀升,持续承压

统计标准:全国 28 个城市商业面积 5 万㎡及以上的 746 个已开业购物中心

数据来源:赢商大数据中心

■ 而从 2017 年新开业购物中心租赁水平来看,近 30%的项目平均出租率不及预期,后期可持续经营势能明显不足,预计 2018 年将持续承压,一二线城市购物中心平均空置率涨幅达 3.6%,至 8.7%。

6、渠道面:A 级城市趋向饱和,B 级城市增速放缓,C 级城市机会可观

城市等级划分标准:

A 级:存量购物中心面积 1000 万㎡以上且标杆项目(名企产品线)数≥50 个——上海、重庆、成都、北京、深圳、苏州、广州、杭州

B 级:存量购物中心 500-1000 万㎡且标杆项目(名企产品线)数 30-50 个——武汉、长沙、佛山、西安、南京、沈阳、天津、合肥、昆明、青岛、郑州、宁波、贵阳、无锡、东莞、福州

C 级:存量购物中心 200-500 万㎡以上且标杆项目(名企产品线)数 10-30 个——济南、哈尔滨、石家庄、泉州、临沂、温州、南宁、大连、绍兴、南通、常州、南昌、长春、厦门、扬州、嘉兴、中山、江门、徐州、惠州、镇江、芜湖、淮安、太原、廊坊、盐城

数据来源:赢商大数据中心

■ 过去 10 年,中国购物中心两位数的爆发式增长已超过了中国私人消费和零售的增长速度,目前 60%的购物中心集中在 A、B 级城市,部分城市商业地产产能严重过剩;素的叠加,商业地产趋向饱和;

B 级城市——拟开业项目数量占比下降 4%,新增供应逐渐放缓,将从重开发转向重运营,越来越趋向理性化;

C 级城市——拟开业项目数量占比上升 6%,目前 C 级城市购物中心开业数量相对不足,部分城市购物中心平均静态覆盖人口 25 万人,超过了部分 B 级城市,未来将成商业地产“新蓝海”。

7、资产面:存量优化改造力度加大,“去库存”任重道远

统计标准:北京、上海、广州、深圳 245 个已开业购物中心(商业面积≥5 万㎡)调整品牌数量占品牌总量比重(调整包括品牌关店、品牌铺位变更、品牌铺位面积调整等)

数据来源:赢商大数据中心

■ 2018 年一线城市购物中心品牌调整平均比例同比 2017 年预计上升 2%,存量商业改造力度将加大;

■ 商业地产上半场的发展在于跑马圈地、广泛布局,以规模促品牌。随着竞争加剧,传统“短平快”的开发模式已不可持续,对项目的优化、改造、提升能力一方面是企业的生存之本,另一方面也是其在资本市场上获得认可、实现退出的底层基础;

■ 城市更新的大环境将引领商业地产从买地造商场向盘活存量资产并优化运营转变,多渠道“去库存”贯穿始终。

8、创新面:新零售、新物种加速繁衍,呈井喷式爆发

■ 2017 被称为“新零售元年”:永辉旗下“新零售”概念品牌超级物种接连落子深圳、北京等城市;阿里巴巴旗下“新零售”品牌盒马鲜生加快拓店步伐,进入北京、深圳等一线市场;

■ 与传统业态相比,新物种更加重视顾客体验:一方面,通过新颖的门店设计,从视觉效果上提门店“颜值”;另一方面,嫁接餐饮、科技甚至娱乐,重新定义人、货、场。2018年玩法会更加多样,零售业将进入新物种加速繁衍的疯狂时期。

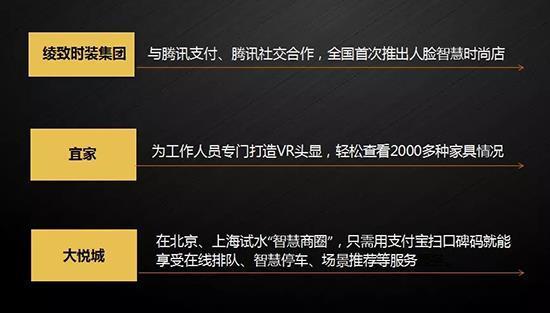

9、技术面:人工智能、云计算、大数据得到更广泛的应用和传播

■ 数据显示,由于实体商业流量的粗放运营,购物中心平均高频客流占比低于 6%,每年有超 15 亿的实体商业流量被浪费。

■ 而应用了大数据分析的购物中心,其客流转化效率可提升 50%,营销成本则降低 20%;人工智能、大数据、云计算,这些被互联网巨头操练多时的技能,将大规模应用到商业地产战场。

附商业地产新零售解决方案暨IT系统

一、商业地产定义

商业地产,顾名思义, 作为商业用途的地产,故又名做商铺地产。广义上通常指用于各种零售、批发、餐饮、娱乐、健身、休闲等经营用途的房地产形式。以办公为主要用途的地产,属商业地产范畴,也可以单列。

本方案针对的包括:零售型(百货商场、商业街、购物中心、综合体)、商贸型(商贸城、批发市场)、办公型(产业园、写字楼)商业地产。

二、商业地产现状与困境

国内消费持续强劲,推动了商业地产的进一步扩展。有数据呈现,强大消费力刺激了商业地产的扩围之势。相比住宅市场,2017年的商业地产迎来了更为高涨的发展热潮。其中,商业营业用房的销售热情更为高涨。

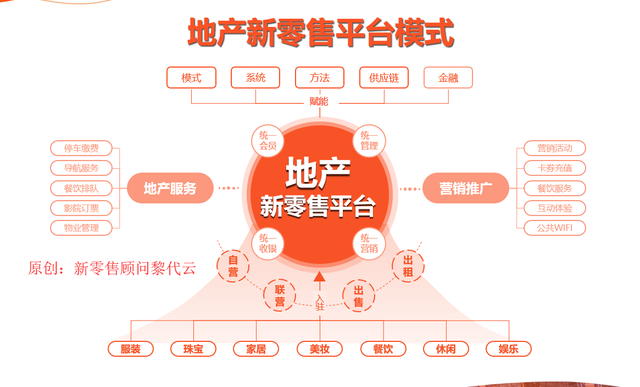

三、商业地产新零售平台意义

1、基础条件必备:商业地产自带流量、资本、品牌,发展形成S2B2C平台具备基础条件。

2、融合丰富场景:基于地产多元业态,借助技术手段,可搭建丰富的体验场景,满足顾客随时随地随心的消费需求。

3、赋能零售商转型:借助平台,通过整合资源招募并赋能零售商,助力他们转型升级。

四、商业地产新零售三大战略

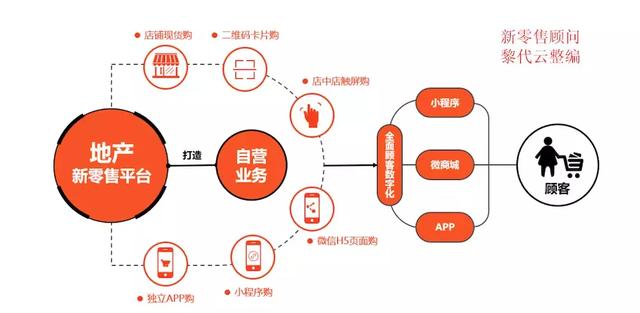

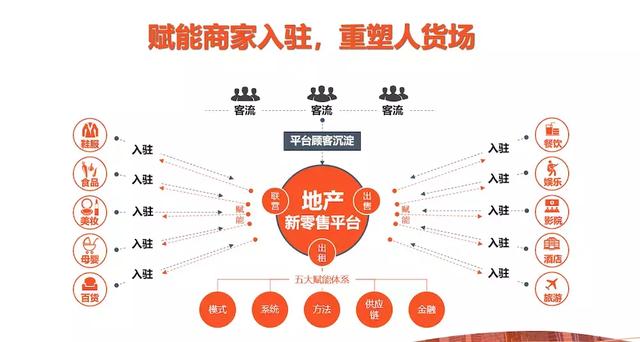

万达商业宣告“去地产化,转身轻资产”,预示着城市多中心化已导致客流分散,商业地产招商困难,增值空间减弱。如果要盘活地产,只有通过新零售重构“人货场”,自营一部分新商业业态,来构建模式、系统、方法、供应链与金融能力,才能帮助和招募更多零售品牌商在地产内进行新零售升级,实现商业地产的新价值。

第一步:构筑地产平台:打造地产新零售平台,通过自营业务重塑人货场;

第二步:整合赋能商家:整合多种能力,赋能并吸引商家入驻;

*如需了解完整五大赋能方案,请联系新零售顾问黎代云

第三步:多元营销引流:通过多元服务与营销推广,为地产引流。