上海凯鑫分离技术股份有限公司(证券简称:上海凯鑫,证券代码:834957.OC)是一家膜的系统集成商,主要提供工业流体分离解决方案,拟在创业板上市。公司主要人员全部来自同一家竞争对手,对自身技术水平的说法也涉嫌虚假披露,遭竞争对手八年前的专利“打脸”。另外,公司涉嫌隐瞒与主要客户的关联关系,募投项目的建设期和投资额也有不合理之处。

团队“复制”自竞争对手,技术水平涉嫌虚假披露

上海凯鑫由张永刚、杨旗、关欣、高学香、刘至艾于2011年7月共同投资设立,目前公司实际控制人为葛文越、邵蔚、申雅维、刘峰、杨旗、杨昊鹏。其中,张永刚是申雅维的配偶,高学香是邵蔚的配偶。由此可以推测,上海凯鑫最初设立时很可能存在代持关系,原因很可能与葛文越、邵蔚、申雅维、刘峰、杨昊鹏5人当时的身份有关。

董事长葛文越、副总经理申雅维、副总经理刘峰、董事邵蔚、董事杨昊鹏、监事杨旗这6人的履历高度重合,都曾在凯能高科技工程(上海)有限公司(以下简称“凯能高科”)工作。葛文越在1994年8月至2011年10月期间,先后担任凯能高科研发部经理、董事长及其母公司新加坡凯发集团高级副总裁、首席技术官;申雅维在2001年11月至2012年1月期间,先后担任凯能高科研发部经理、副总经理;刘峰在2000年6月至2012年3月期间,先后担任凯能高科研发总监、销售总监、销售副总经理;邵蔚在2005年6月至2012年1月期间,担任凯能高科副总经理;杨昊鹏在1997年9月至2012年1月期间,先后担任凯能高科销售部经理、工艺技术部总监;杨旗在2003年5月至2009年10月期间,担任凯能高科销售总监。也就是说,上海凯鑫的实际控制人全部来自凯能高科,但凯能高科并不是上海凯鑫的前身,而是新加坡凯发集团的子公司。

新加坡凯发集团成立于1989年,2001年在新加坡交易所上市,是全球领先的以膜分离为核心技术的水务集团,也是最早以公司形式,即凯能高科进入中国市场推广膜分离技术的跨国企业。而上海凯鑫的主营业务正是膜分离技术的研究与开发。这也就解释了为何上海凯鑫最初设立时可能存在代持。当时杨旗已经从凯能高科离职,而葛文越、邵蔚、申雅维、刘峰、杨昊鹏依然在凯能高科任职,也许出于竞业禁止协议,无法直接参与上海凯鑫的设立,因而委派亲属代为持有股份。但竞业禁止协议是否存在,以及委托亲属从事竞业活动是否违反竞业协议,上海凯鑫没有在招股书中披露,还是个疑问。

同时,葛文越、邵蔚、申雅维、刘峰、杨昊鹏,加上张承慈是上海凯鑫的核心技术人员。其中,张承慈于2001年2月至2013年4月期间也在凯能高科及凯发集团另一子公司凯发新泉建设工程上海有限公司任职副总经理。也就是说,上海凯鑫的核心技术人员全部来自从事相同业务的凯能高科。

(来自上海凯鑫招股书)

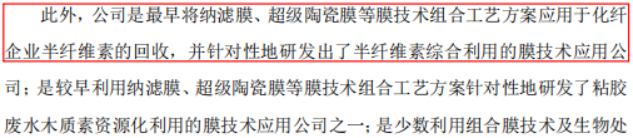

没有直接证据表明上海凯鑫的技术就来自凯能高科,不过上海凯鑫对自身技术水平的说法涉嫌虚假披露。如上图所示,公司自称是最早将纳滤膜、超级陶瓷膜等膜技术组合工艺方案应用于化纤企业半纤维素的回收,并针对性地研发出了半纤维素综合利用的膜技术应用的公司。然而,据国家知识产权局公示,凯能高科早在2003年便申请并获得发明专利“回收化纤废液中的碱及半纤维素的方法”(专利号CN1450001A)。该发明专利将纳滤膜应用于化纤废液中的碱及半纤维素的回收,经膜处理后的碱液回收率一次高达85%以上,两次膜操作可使碱回收率高达98%以上,同时采用膜工艺获得的滤出液半纤维素含量小于3g/L,滤出的氢氧化钠量比原本的透析工艺高得多,因此滤出液的质量更高。

上海凯鑫成立于2011年,比凯能高科这项专利的申请时间晚了8年,却称自己是最早将纳滤膜技术组合工艺方案应用于化纤企业半纤维素回收的公司,显然有问题。

涉嫌隐瞒与主要客户的关联关系

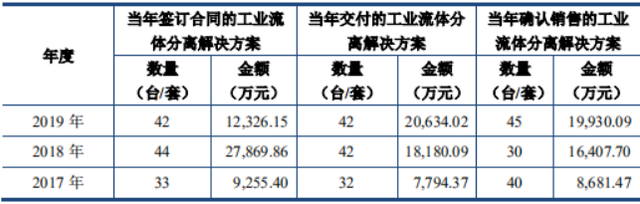

2017年至2019年,上海凯鑫的主营业务收入分别为11938.35万元、19666.57万元、26076.04万元。主营业务中,工业流体分离解决方案占比较高,各期占比分别为75.46%、89.88%、81.26%。工业流体分离解决方案又以集成装置销售为主,各期营业收入分别为8681.47万元、16407.70万元、19930.09万元。但公司各期集成装置的签订合同金额、交付金额、确认收入金额之间存在明显的不同步。

(来自上海凯鑫招股书)

如上图所示,2017年至2019年,公司各期签订合同金额分别为9255.40万元、27869.86万元、12326.15万元,而各期交付金额分别为7794.37万元、18180.09万元、20634.02万元,各期确认收入金额分别为8681.47万元、16407.70万元、19930.09万元。值得一提的是,交付金额是以向客户发出核心组件为依据进行披露,例如公司2018年6月与某客户签订合同金额500万元,2019年3月向客户发出核心组件,对应的合同金额500万元就体现在2019年的交付金额里。上海凯鑫2019年签订合同金额较2018年大幅下降,仅是2018年签订合同金额的44.23%,显然对于公司的收入增长来说是一个负面信号,但2019年确认的销售收入却较2018年增长了21.47%。上海凯鑫具备一定的动机和条件来跨期调节收入,从而将订单金额骤减的事实包装成收入增长。不过,实际情况如何暂时还无法判断。

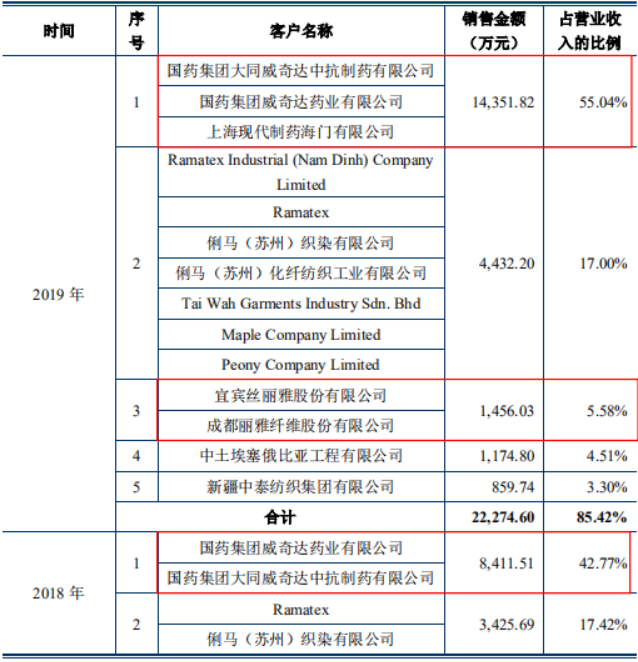

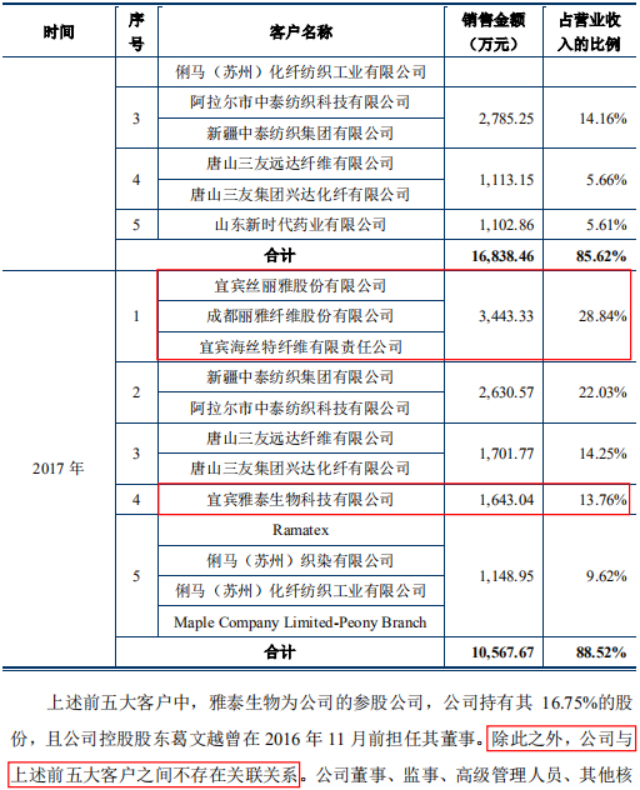

同时,上海凯鑫的客户集中度偏高,2017年至2019年前五大客户销售占比分别为88.52%、85.62%、85.42%,在一定程度上掣肘公司的客户拓展和收入增长。而更关键的是,公司在前五大客户中存在未披露的关联关系,或涉嫌隐瞒重大信息披露。

如下图所示,宜宾丝丽雅股份有限公司(以下简称“丝丽雅”)及其关联方是上海凯鑫2017年和2019年的第一大和第三大客户,销售金额分别为3443.33万元和1456.03万元,销售占比分别为28.84%和5.58%。据工商信息显示,丝丽雅的董事长邓传东同时担任宜宾雅泰生物科技有限公司的董事长,后者正是上海凯鑫持股16.75%的参股公司。上海凯鑫却称与丝丽雅不存在关联关系,似乎违反信息披露要求。

(来自上海凯鑫招股书)

另外,上海凯鑫2018年和2019年的第一大客户与公司之间或许也存在某些关联关系。这两年度的第一大客户国药集团威奇达药业有限公司、国药集团大同威奇达中抗制药有限公司、上海现代制药海门有限公司是上海现代制药股份有限公司(证券简称:现代制药,证券代码:600420.SH)旗下公司。值得一提的是,在上海凯鑫的核心人员中,只有一位有医药背景,就是申雅维。那么,申雅维与现代制药是否存在什么关系呢?

据招股书披露,申雅维1965年生,本科学历,在1986年8月至2001年10月期间在中国医药研究开发中心任职研究员。另据职业社交平台LinkedIn显示,上海凯鑫副总经理申雅维曾在1982年至1986年期间就读于沈阳药科大学微生物制药专业。沈阳药科大学是中国仅有的三所药科大学之一。

另一边,现代制药副总裁李显林出生于1965年,本科学历,曾在沈阳第一制药厂工作,从公开信息无法取得李显林的毕业院校。不过,曾有同样叫李显林的人在沈阳药科大学发表过《RP-HPLC法测定氨酚待因缓释胶囊中磷酸可待因和对乙酰氨基酚的含量》、《硫代四氢呋喃2甲酸的制备》等学术文章。如果在沈阳药科大学发表文章的人就是现代制药的李显林,说明李显林有可能毕业于沈阳药科大学,而且从年龄看,和申雅维也有可能是同学。

假如上海凯鑫申雅维与现代制药李显林之间的同学关系成立,那么这也是上海凯鑫未披露的关联关系。现代制药在上海凯鑫最近两年的收入占比分别为42.77%和55.04%,可以说直接决定了上海凯鑫的收入增长。因此,上海凯鑫与现代制药之间潜在的关联关系值得进一步审视。

此外,上海凯鑫称,鉴于工业流体分离行业本身的特点,公司下游客户通常在新建或扩建生产线、进行技术升级或工艺改造、建设环保设施等工程建设时才会向公司采购。言外之意,客户向公司采购通常是偶发性的,因而客户流动性应该普遍较高。但是纵观上海凯鑫2017年至2019年前五大客户,客户构成十分稳定,与公司的业务属性有些不符。

募投项目拟建设五年,募集金额或偏高

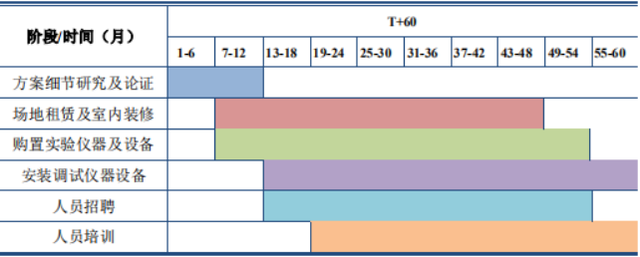

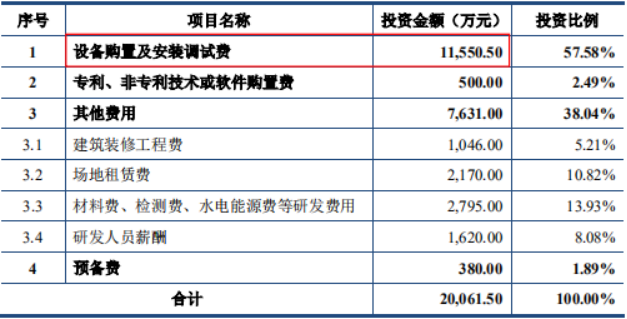

上海凯鑫此次拟募集资金30000万元,其中20000万元投资于“研发与技术服务一体化建设项目”。该项目计划分六个阶段实施完成,包括方案细节研究及论证、场地租赁及室内装修、购置实验仪器及设备、安装调试仪器设备、人员招聘和人员培训。令人诧异的是,这一项目的建设期居然长达60个月。首先,这一项目不需要施工建设,场地是租赁来的,花费接近5年时间只是装修、购买和安装设备似乎很不合理。其次,5年后很可能发生技术更迭,那么购置的用于研发的设备也很可能失去意义。总之,这一募投项目如此漫长的建设期存在疑问。

(来自上海凯鑫招股书)

另外,这个募投项目计划投资11550.50万元购置设备和安装调试。据固定资产情况显示,截至报告期末,上海凯鑫的机器设备、电子设备账面原值合计847.46万元。另据研发费用明细显示,2019年研发费用中折旧及摊销费用75.22万元,结合折旧年限5年,可计算出研发相关设备账面原值约376.10万元。也就是说,上海凯鑫依靠几百万元的设备已足够支撑研发活动,况且募投项目计划研发的项目(包括膜分离技术应用工艺和系统集成的研究、特种膜组件和膜堆的研究、膜材料和膜元件的研究等),与公司目前从事的技术并没有根本性差异,那么11550.50万元的投资额可能过高了。

(来自上海凯鑫招股书)