一、公司概况

海洋、电缆、新业务成长明确,光纤光缆供需改善

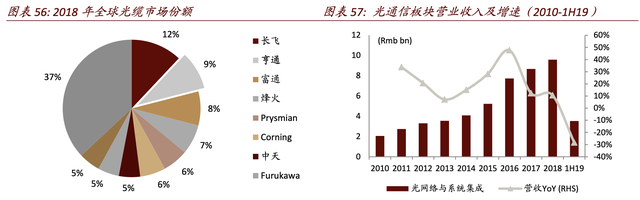

亨通光电成立于1999年12月,成立初期主营光纤光缆生产销售业务,多年来在保持国内第一梯队地位的同时,积极推行国际化战略,2018年其全球光缆市场份额位列第二(销售额占比9%,CRU)。2011年,亨通收购线缆和力缆资产,转型为光、电一体化的国际综合性线缆公司,投入于智能电网、特高压及特种电缆等领域。2013年公司正式提出海洋战略,逐步进军海缆和海洋工程领域。公司也布局了大数据、网络安全等行业,致力于向科技创新型、服务平台型公司发展。由于光缆市场的波动,9M19公司实现营收246亿元,同比增长2%;实现归母净利润11.87亿元,同比下滑44%。

上市公司控股股东亨通集团(直接持股18.91%)前身为吴江市光电通信线缆总厂,1996年经国家工商总局核准升级为国家级企业集团,主要产品和服务为电缆、光缆、通信器材等。上市公司实际控制人崔根良(直接和间接持股合计占比22%)是亨通集团创始人,也是中国光通信行业领军人物之一,任中国企业家协会第七届理事会常务理事、中国通信企业协会主任委员、中国工业经济联合会主席团主席等职。

二、业务分析

1.海洋:受益风电建设和华为海洋并表,有望实现全球突破

海底电缆:国内海上风电场迎来建设高峰,全球海上风电建设需求长期稳定。截至2018年末全球风电规模已达591GW,其中海上风电规模仅占4%。风电市场增速较快,90%以上海风发电量为2010年之后建设,2010-2019年复合增速达到27.5%(世界海上风电论坛WFO)。我国是海上风电领域的重要新兴力量,目前规模排名全球前三。根据全球风能理事会数据,中国2018年新建的风电装机量达到全球20%。根据中国风能协会的数据,2018年中国海上风电新增装机容量达到1.65GW,同比增长42.7%。

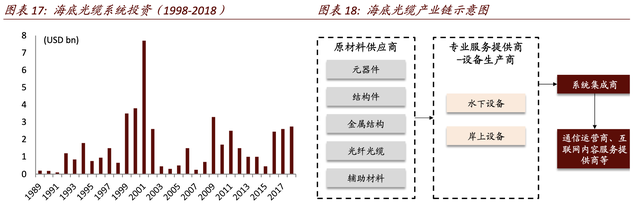

海洋光缆:全球数据流量需求提升驱动需求

据TeleGeography报告显示,全球95%的国际数据通过海底光缆传输。截至2020年3月,世界范围内纳入其统计的光缆有462条,总长度超过110万公里。2016年底,全球海洋通信光缆仅为255条。我们认为2020年海底光缆通信网络建设将迎来一个重要的发展窗口期。全球40%的海缆是2000年之前建设的,根据海缆25年左右的使用寿命推算已经逐步进入了海缆使用生命周期的尾期。我们认为未来几年随着互联网带宽需求将持续增长,全球海缆将进入一个新旧更替的时期,这将引发又一个国际海缆建设高峰。根据TeleGeography的预测,2020年新建海缆通信网络市场规模将达30.5亿美元。

中国的国际海缆数量落后于发达国家,未来发展空间大。根据中国信息通信研究院,美国/日本/英国/新加坡的海缆数量是中国的8/2/5/2倍,人均带宽是中国20/10/72/262倍。此外,基础设施互联互通是共建“一带一路”的重要内容。

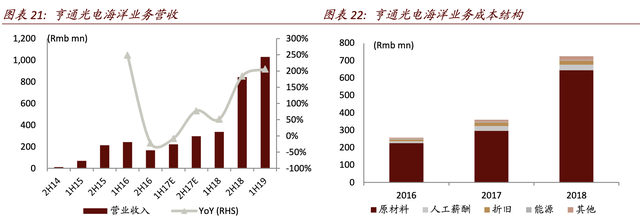

亨通光电:由海底光缆向海洋工程升级,华为海洋并表增强公司能力

亨通历史上主要通过亨通高压、亨通港务、亨通海洋、海洋装备、亨通海工(亨通高压全资子公司)、亨通蓝德(亨通海工子公司)等子公司布局海洋业务。

收购华为海洋,布局全球海缆通信网络建设运营业务。2019年公司公告收购华为海洋公司51%股权,进一步扩大了海洋板块的布局。2020年3月华为海洋已实现并表。华为海洋是全球领先的海缆通信供应商,为客户提供全球海缆建设解决方案和包括项目管理、工程实施和技术支持于一体的端到端服务。华为海洋目前已累计交付90个海缆项目,海缆建设长度达50,361公里。

华为海洋业务主要包括海缆建设和智慧城市两部分,海缆业务可分为新建和扩容两部分。其中设备和施工是华为海洋海缆业务的主要成本。由于水下设备是有中继新建项目的核心部件,也是华为海洋的核心产品;同时海缆线路长度一般较长、内容较为复杂,因此有中继新建项目处于卖方市场,回报优厚,毛利率最高。华为海洋可以提供的水下设备包括海底中继器、海底分支器等。公司以销定产,自己采购原材料进行生产;陆上设备大部分选择同华为采购,因此陆上设备毛利率较低。

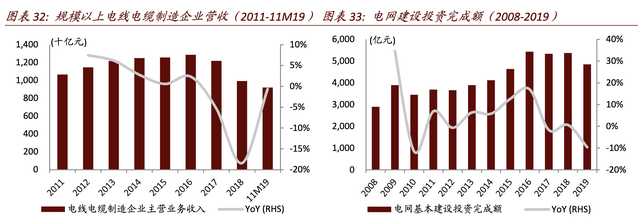

2.电线电缆:明确受益于特高压建设

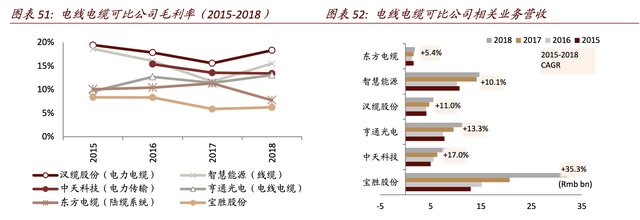

产业链:低端产能过剩亟待升级,上游铜价同毛利率负相关,下游应用决定产品难易。电线、电缆是我国仅次于汽车行业的第二大行业,是我国电力基础设施建设、新型智能电网、新能源等产业中的必备基础产品,占据国内电工行业约1/4的产值。目前中国的电线电缆产值已超越美国成为全球第一。国家统计局数据显示,2019年1-11月我国规模以上(主营业务收入超过2,000万元)的电线电缆制造商的营收合计达到9,191亿元。

电线电缆是基建产业链中承上启下的重要环节。上游主要为各类基础材料。而电缆市场规模主要源于线缆市场的下游分布广泛,面向百行百业。应用主要包括电力、通信、城市建设、船舶、新能源等行业。作为下游行业发展的基础配套环节,电力电缆需求与下游建设发展紧密相关。

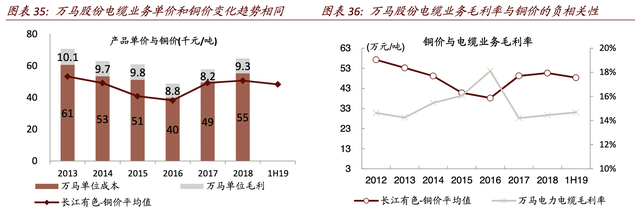

电线电缆的上游行业为铜、铝、电缆料及电缆生产设备,其中铜是电线电缆企业最主要的原材料,占电缆产品总成本可达80%,因此铜价波动往往给线缆供应商造成经营压力。一般铜价上涨导致产品成本上升,将阶段性地导致线缆毛利率下滑。因此头部企业一般通过当日的金属贸易合理规避风险,降低材料采购成本。中金大宗组预测2020年,受到全球铜需求增长乏力的影响,铜价中枢将维持平稳,从成本侧利好于电缆企业。

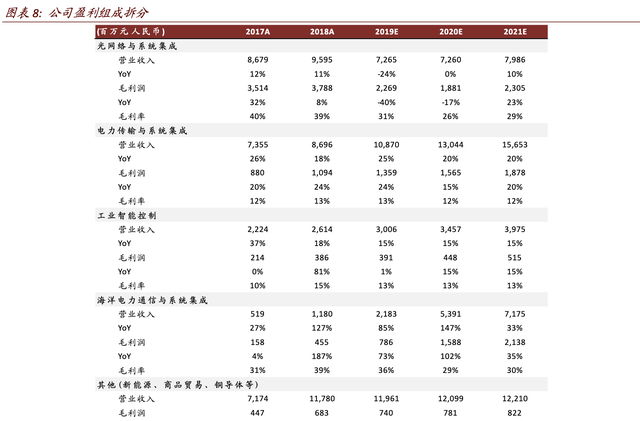

电线电缆是亨通营收占比最高、毛利润占比第二高的业务。2018年,智能电网传输与系统集成和工业智能控制两个板块营收合计113.1亿元,同比实现稳定增长18%。两业务加权平均毛利率为13.1%,近年来呈稳中有升态势。

认为2019年,面对光纤行业的“阵痛期”,电力板块将发挥稳定器作用,营收有望增长25%,为亨通贡献31%的营收,支撑公司在光纤行业景气度下行周期中,仍实现营收增长。受益于国家电网投资的回弹预期和特高压、智慧电网等重点建设项目的推进,电线电缆业务有望在2020/21年进一步为公司贡献32%/33%的营收。

3.光纤光缆:积淀深厚的全球第二大光缆制造商

预计2020年,受到5G、海外市场和特种光缆的需求推动,我国光纤内销+出口总需求同比增长21%至327百万芯公里,其中5G承载网需求占比达到17%。

2014-2017年市场均处于供不应求的状态,主要由于中国移动为代表的运营商有线网络建设较大的拉升了需求,而产能建设存在滞后性,供不应求也带动行业的景气度攀升。2018年行业基本供需均衡,而2019年国内厂商产能利用率应为82%才能使市场出清,行业供需关系转为供大于求,是光纤集采价格出现腰斩的本质原因。我们预计2020-2022年,受益于5G基站建设和海外市场带来的光纤需求,市场均衡条件下的产能利用率将有上升空间,供需关系有望迎来修复。

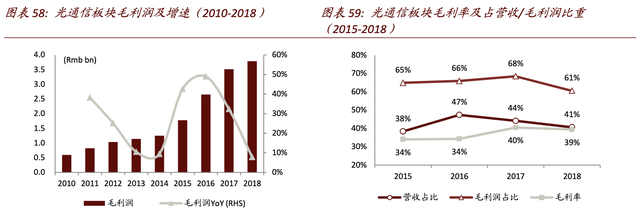

亨通光电母公司亨通集团前身为吴江市光电通信线缆总厂,在光纤光缆领域积淀深厚。上市公司1998年便成为国内产销量前五的光纤光缆制造企业,2001年跻身前三;经过20余年的发展,2018年亨通在全球光缆市场销售额以9%的市占率居于第二。亨通是国内少数具备光棒-光纤-光缆一体化产线的厂商之一,相关业务收入计入“光网络与系统集成”板块,该板块还涵盖了部分ODN产品和光通信网络设计、施工的业务收入。自2003年上市以来,光网络与系统集成板块的营收和毛利润均保持连年增长,虽增速随行业景气度变动呈现一定周期性,但整体表现出较强的韧性。近年来亨通不断延伸业务版图,但光网络的营收/毛利占比稳定在40%/60%水平,业务毛利率在40%左右,是公司核心的利润来源。截至2019年6月底,亨通子公司中共有13家从事光纤光缆的生产、研发、销售等相关工作,另有14家境外子公司服务于光纤光缆在内的产品进出口及海外销售。

4.其他主营:硅光、通信运营、量子通信长期可期

硅光技术突破面向下一代数据中心场景。2018年3月,公司与英国洛克利成立合资公司亨通洛克利,依托英国洛克利在硅光子芯片设计领域的强大研发团队以及丰厚技术经验,研制100G及以上高速硅光子芯片。亨通光电持股比例75.1%,英国洛克利持股比例24.9%。本项目实施地位于江苏省苏州市吴江经济技术开发区亨通光通信产业园。亨通洛克利已经从国内外引进具有光通信行业丰富技术经验的工程师团队,致力于硅光模块的设计、封装、测试,公司2020年增发的募投项目中,设计年产能为120万只100G硅光模块和60万只400G硅光模块。目前公司已具备硅光模块量产的基础,已完成100G QSFP28 AOC硅光模块封装及测试平台搭建,进入100G QSFP28 AOC硅光模块的产品试制阶段,并进行可靠性验证,同时进行100G QSFP28 CWDM4 硅光模块及400G DR4硅光模块样品试制;并在2020年3月的OFC上亨通洛克利展示了400G硅光模块产品,为下一代数据中心应用做好准备。硅光子芯片封装到光收发模块制造的垂直集成能力,丰富了光器件产品种类,进一步完善了公司光通信产业链布局。同时,亨通太赫兹已提前完成太赫兹原型样机的研制,实现公里级的太赫兹通信传输。

云南联通“双百行动”合作化项目建设与运营取得重大进展。公司从2017年底开始参与云南联通社会化合作改革,目前一期项目已基本建设完成。2019/05公司成为云南联通“双百行动”综合改革项目合作方,投资10.81亿元参与德宏、丽江、大理、保山、玉溪、红河、文山、怒江8个州市的移动网络投资建设,覆盖人口超3000万,就此机会正式进入移动通信业务领域。目前省级运营公司云南联通新通信有限公司已完成设立。

量子保密通信干线商业化运营取得重要进展。公司是国内量子保密通信运营方面的领先企业。公司2018年中国联通开展合作,2019年建设完成国内首条由量子保密通信方案提供商与电信运营商合建的量子干线“京雄量子保密通信干线”,从北京连接至雄安新区,提供量子加密视频会议、端到端通信保护、数据库加密备份等创新解决方案,实现量子安全办公、数据中心远程灾备、量子政务网、金融数据量子加密传输等,是量子信息安全服务商与运营商在该领域广域的网络合作探索与实践,为日后的产业融合发展提供了新模式。公司承建“宁苏通沪量子干线”、“京雄量子干线” 网络系统相关指标均达到国际先进水平,并荣获国际电信联盟(ITU)“信息社会世界峰会”最高奖。公司还参与建设“量子加密通信联合实验室”;中标苏州电子政务外网量子安全通信试点项目。

三、财务分析

1.利润表:净利率提升驱动ROE提升

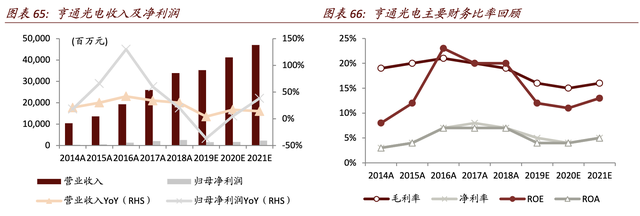

亨通光电收入和净利润具有较为明显的周期性。2014-2018年5年间,公司通过光纤光缆、电线电缆等产能扩张以及新业务的拓展,营业收入、净利润持续保持增长。2015年前后受4G发牌、宽带基础设施等因素影响,光纤光缆行业景气较高,公司营业收入、净利润增长速率达到较高水平。我们预计,2019E由于光纤光缆供求关系的恶化,公司营业收入、净利润增长速率将发生恶化,但随着海洋业务布局、特高压超预期、5G承载网建设等因素影响,公司2020E/2021E营业收入、净利润将重新发生快速增长。亨通光电盈利指标也具有较为明显的周期性。2015年前后,公司毛利率、净利率、ROE、ROA等指标随营业收入、净利润快速增长出现上升。我们预计,随着公司2020E/2021E盈利指标有望企稳并出现上升。

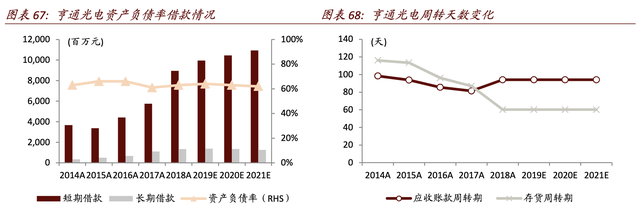

2.资产负债表:资产负债率较高,但风险整体可控

亨通光电资产负债率较高,常年维持在60%左右,在光纤光缆企业中处于较高水平。不过公司的EBITDA对负债仍能进行较好覆盖,风险整体可控。公司应收账款周转天数、存货周转天数2014-2018年间下降趋势较为明显,公司周转能力增强,我们预计公司2019E-2021E周转能力仍能维持在较高水平。

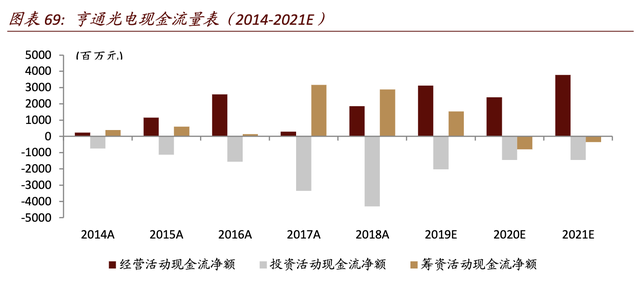

3.现金流量表:回款较少致经营活动现金净流量转负

亨通光电2017-2018年筹资活动现金净流入较大,投资活动现金净流出较大,公司筹资对光模块、量子通信、海洋等业务进行布局。我们预计,未来公司有望迎来“收获期”,经营活动现金流净额有望发生增长。

四、估值分析-目标价25.71元

特高压电缆市场和海缆及海洋工程市场景气的带动亨通光电的整体业务增长。根据我们的预测,亨通三块主营业务中,2019-21年,海洋板块将是营收和毛利增速最高的一块,其对三年内营收/毛利增量的贡献率为43%/64%;电力板块增速次之,三年内的营收/毛利贡献率为49%/30%。

- 海样板块业务有望受益于海上风电场的建设抢装。根据已披露的国内并网目标2020年电力集团客户的风电投资规模将同比提升36%,我们认为景气度有望延续至2022年,而国内的清洁能源和海外风电市场或将成为长期业绩贡献点。2019年公司依托海上风电平台从海缆生产交付,延伸至海洋电力工程总包,截至年底在手订单达到26亿元。同时公司并购华为海洋并表,成功布局全球海缆通信网络建设运营业务,成功打开业务发展空间。

- 2020年2月以来,特高压政策规划力度持续加码,增大公司相关业务2020-2021年利润确定性。亨通集团曾获评中国电线电缆十大著名品牌,高压及超高压电缆产能自2015年500公里提升至2018年底900公里,成为国内领先的电缆企业。我国电缆厂商份额分散,但全球市场头部企业呈现集中趋势,亨通作为电缆大厂,有望获得市场规模和份额的同步提升。

- 公司传统光纤光缆业务在经历2019年的波动后将企稳。行业需求侧,2020/2021年5G新基建和海外需求将带来改善,光纤总需求增长可达21%。行业供给侧正在发生改革。光缆价格下调后,我们观察到光棒的供给量也出现下滑,现有产能转移到特种光纤和海外需求。小厂光棒产能也难以成功量产。因为以上供需变化,预计产能逐渐向四家头部企业集中,即长飞、中天、亨通、烽火;2020年光纤供需均衡产能利用率有望从2019年的82%上升至102%,带动供需格局改善。

- 公司还成功布局400G硅光、新能源、量子通信等板块,为公司新阶段的发展蓄力。

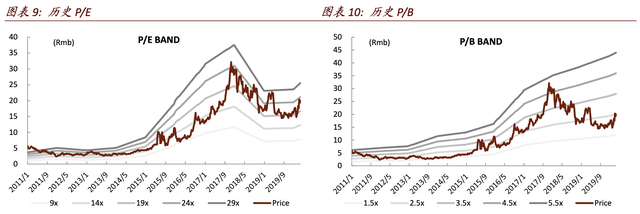

公司当前股价对应20/21e 19.3/14.0倍P/E。考虑光纤光缆行业供需关系边际改善及公司行业龙头地位,同时考虑公司在特高压电缆、海洋板块海上风电建设和华为海洋收购,以及长期新业务布局的成长性,给予目标价25.71元,对应20/21e 30.0/21.7倍P/E和55%上行空间。