2020年最惨的人,原油多头。

“-37美元/桶,为有效价格!”今日,中国银行披露了合约结算价格,多头以-37.63美元/桶结算,投资者瞬间炸锅,无数人一夜暴“负”。

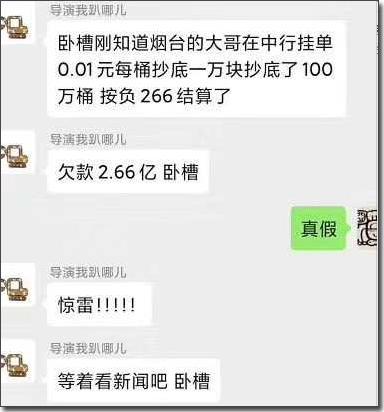

就像那个广为流传的段子说的,晚上挂单1分钱/桶,花1万块钱抄底原油,最多赔光还能咋滴,结果睡醒了发现倒欠银行2.66亿。

300亿窟窿

4月20日,国际油价惊呆全球,美国原油期货5月合约暴跌至-37.63美元/桶,有史以来首次跌入负数,全球经济学家和分析师们搬出各种理论模型分析研究。

1天后,“负油价”的真正原因开始清晰,百年大行中国银行的身影浮现。

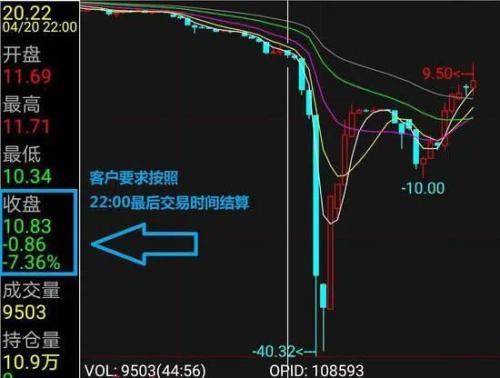

当天,挂钩美国WTI原油期货的中行原油宝产品迎来结算日,根据中行提示,22:00停止交易和启动移仓,用户无法再进行操作,彼时价格为10.83美元。

但22:00后中国银行根本找不到足够的对手方平仓,即便价格打到了-40美元也未能足额成交。

最后用CME提供的TAS指令完成了平仓,结算价为-37美元。金融界《财经天眼》查询到,CME上高达7.7万手合约按最终的结算价执行,一手1000桶,最终有7700万桶以-37美元交割,按开仓均价20美元/桶计算,损失高达44亿美金,折合人民币超过300亿元。

中国银行被闷杀后,市场价格迅速回升,5月合约最终收于9.06美元。

倒欠数百万

期货江湖杀人不见血,残酷的一幕再次上演。

由于中国银行未能进行及时移仓,导致原油宝用户的账户直接清零。

不少投资者向天眼君出示了交易单,“带血”单子上,多的损失几百万,少的也有几万,还有投资者被告知目前解约失败,尚有持仓头寸。

某投资者共计亏损920多万,除去成本还倒欠银行500多万。

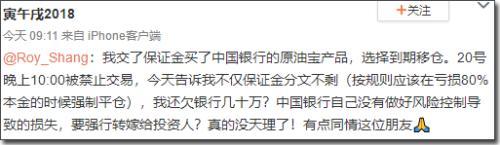

不少投资者担心,负结算价格,可能会被中行起诉补缴价款,如果不缴纳,势必将在征信系统留下痕迹。

尽管中行原油宝的协议写着,产品的最大风险即“损失全部投资本金”,但是有投资者晒出的短信和截图显示,中行已经开始提示用户补充差额。

“死多头”中行

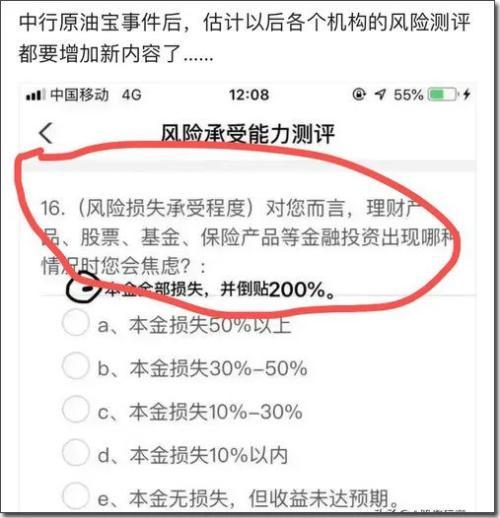

原油宝倒贴事件发生后,中国银行的风控问题成为焦点。

根据协议,如果用户保证金比例低于20%,中行需要自动强制平仓,但在21号22:00后禁止用户进行交易,而且由于极端行情,没有按照22:00的价格进行结算,最终是-37美元左右。亏损一夜翻倍。

一位业内人士告诉天眼君,中行原油宝存在致命缺陷,产品经理恐怕没真正玩过期货。不过最终是否要承担用户的亏损责任,要看具体的协议约定。

另外,在期货圈内,WTI的5月合约早就出现问题,而且CME在4月15日还修改了软件编程,以应对负油价。业内都很奇怪,哪个笨蛋多头迟迟还不走。

国内除了中国银行外,工商银行、建设银行等均有类似的原油产品,但它们都早早都跑了,完成了换月平仓工作,价格均在20美元左右。

“死多头”的中国银行成了最惨的那个“人”。

维权大军

一夜回到解放前,巨亏投资者维权声四起。

仅天眼君注意到的几个群,维权人数已超千人,另外报名维权的接龙小程序上,人数超过了80万。

目前,监管部门已要求银行自查产品风险,称高波动原油不适宜散户投机,中行某市分行领导被约谈。

网上流传的一份中行内部文件显示,要求各支行防范用户投诉、聚集等不利风险。

原油收割机

大行情的确需要一颗大心脏。

正如洪灏在《反常理负油价》中写的,现在这样的史诗级行情,散户还是围观就好。史无前例的负油价印证了A股市场的那个经典段子:地板下面,还有十八层地狱。

一位资深原油宝投资者告诉天眼君,此类产品本身就不适合普通散户入场。

因为移仓策略成本很高,如果波动很大,投资者需要承担巨亏;而如果移仓,投资者只能选择近月投资,且每月按2%的转换成本缴纳,一年12次手续费就达到24%。试问这种波动行情下,怎样的回报才能覆盖24%的成本呢?

其实不光是普通散户,专门玩油的中石化也栽了大跟头。2018年子公司联合石化在油价处于70美元/桶上方的高位买了3000-7000万桶。当年末合算,造成了7.5亿美元-17.5亿美元的亏损,折合人民币52亿元-120亿元。

更早之前,中航油新加坡子公司误判了石油价格趋势,巨亏5.5亿美元,最终申请破产保护,CEO陈久霖锒铛入狱。

这一次,大国企中国银行又倒在了原油的镰刀下。

本文源自金融界网站