(报告出品方/作者:中信建投证券,竺劲、尹欢科)

1. 开发经营服务并重的全能选手,合伙奋斗再创辉煌

1.1 房地产行业的专业高手、全能冠军和长跑胜将

万科是国内发展历史较为悠久、敢于创新发展模式的房地产开发商。在经历过业务初创期、房地产业务迅 速扩张时期后,公司将自身定位为“城乡建设与生活服务商”,在积极发展多元化业务的同时注重从管理中获取 红利:

起步深圳,A 股上市(1984-1992):1984 年,公司前身“深圳现代科教仪器展销中心”成立。1986 年,公 司管理层决定进行股份化改造。1988 年,公司凭借在深圳宝安投资的土地发展项目进入房地产行业,同年股份 化改造方案被批准,在深交所上市后定名为“深圳万科企业股份有限公司”。1991 年,公司确立“综合商社” 发展模式,业务布局调整为十大行业。

聚焦地产开发,迅速扩张(1993-2013):1993 年,公司放弃“综合商社”发展模式,将城市大众住宅开发 作为主导业务。随后多年间,公司积极拓展包括珠三角、长三角、东北区域、环渤海区域在内的全国市场,并 在 2004 年制定十年后销售额突破 1000 亿元的目标。2010 年,公司提前 4 年完成销售目标,成为国内首家年销 售过千亿的地产公司。2012 年,万科置业(海外)有限公司成立,成为海外业务拓展的重要平台。

“白银时代”寻求“管理红利”(2014 年至今):2014 年,公司管理层表示中国房地产“白银时代”到来, 同年建立实业合伙人机制。2017 年,深圳地铁集团成为公司第一大股东。2018 年,公司定位迭代为“城乡建设 与生活服务商”。2020 年,公司全年销售额突破 7000 亿元,同年董事会主席郁亮表示房地产行业的“土地红利” 与“金融红利”时代已过,将进入“管理红利”时代。2021 年,公司位列《财富》世界 500 强第 160 位。

1.2 大股东具备深圳国资背景,组织架构适应多元化发展需要

第一大股东具备深圳国资背景,组织架构满足公司全国化布局和多元化业务发展需求。2017 年,具备深圳 国资背景的深圳地铁集团成为公司的第一大股东,持股比例为 27.61%。公司目前组织架构扁平化,分设集团总 部 5 大中心、8 大 BG(事业集团)、7 大 BU(事业单元)三大部分。其中,公司下设 7 个开发经营 BG 与 1 个 物业服务 BG,聚焦房地产增量开发与存量服务的业务主体;多元化业务方面,公司设置包含印力商业、物流、 长租公寓等在内的 7 个 BU,提升各自经营决策效率的同时,与房地产主业的协同发展。

深圳地铁集团支持公司战略推进,助力公司 TOD 项目资源获取。深圳地铁集团与万科在深圳市内多个项 目上展开“轨道+物业”开发合作,包括安托山地块的瑧山府项目、深圳前海枢纽地块的瑧山海项目、深圳湾超 级总部基地的瑧湾汇项目等。2020 年,双方联手在佛山南海三山新城竞得香港城地块,依靠在深圳积累的 TOD 开发经验拓展业务边界。

管理团队经验丰富且稳定,合伙人制度激发经营活力。公司管理层为相伴公司多年的元老级人物,以及在 各自领域具有丰富实践与管理经验的专业人才,针对不同的事业集团与事业部,公司均配备相应的专业管理人 员进行领导统筹。同时,公司的合伙人制度通过将管理层利益与公司利益进行深度绑定,进一步激发管理团队 的主人翁意识、工作热情和管理创新能力。

1.3 营收保持持续增长,管理效率不断提升

营收规模保持稳定增长,利润率水平受行业环境影响有所下降。2016-2020 年,公司营业收入的复合增长 率 14.9%,归母净利润的复合增长率 18.5%。其中,公司 2020 年的营收同比增长 13.9%至 4191 亿元,创历史新 高;2021 年前三季度,营收同比增长 12.4%至 2715 亿元,增速较为稳定。公司 2020 年的归母净利润同比增长 6.8%至 415 亿元,续创新高;而 2021 年前三季度受行业整体下行影响,归母净利润同比下降 16.0%至 167 亿元。 受房地产市场热度下降、部分地区限价政策、拿地成本上升等影响,公司综合毛利率由 2020 年的 29.3%下降至 2021 年前三季度的 22.1%,归母净利率由 9.9%下降至 6.2%。

注重获取管理红利,管理效率提升带动费用率改善。公司注重获取管理红利,销售金额口径的管理费用率 由 5 年前 1.8%-1.9%的区间下降至 2020 年的 1.46%,2021 年前三季度维持在 1.51%;2020 年与 2021 年前三季 度的销售费用率保持在 1.51%-1.52%之间。近年来公司的 ROE 也稳定在较为优秀的水平,保持在 20%以上,2020 年 ROE 达到 20.1%。

开发及运营收入占比九成以上,物业服务占比提升。2020 年万科的营收结构中房地产开发及相关资产经营 业务(包含地产开发、商业运营、租赁住宅、酒店度假等)占比为 95.5%,2021 年上半年下降到 94.3%;2020 年物业服务占比为 3.7%,2021 年上半年上升至 5.1%。房地产开发及相关资产经营受地产市场整体热度下降影 响,毛利率由 2020 年的 29.4%下降至 2021 年上半年的 23.0%;而物业管理业务盈利水平保持稳定,2020 年毛 利率为 18.3%,2021 年上半年为 17.9%。

2. 开发业务稳居龙头地位,财务健康保障长期经营

2.1 销售规模行业领先,核心城市群深耕卓有成效

销售规模长期位列行业前三,贡献销售城市数在 2020 年出现提升。自 2010 年销售突破千亿元以来,万科 一直位于房企销售排行榜的 TOP3。2016 年-2021 年,公司合同销售金额的年均复合增长率达 11.7%,合同销售 面积的年均复合增长率达 6.6%。2021 年,受下半年地产市场转冷影响,公司合同销售金额为 6277 亿元,同比 下降 10.8%,在中国房企中排名第二;合同销售面积为 3807 万方,同比下降 18.4%;合同销售均价同比上升 9.3% 至 16487 元/平米,相较于 2017-2020 年水平有较大幅度提升。2021 年,万科的单城市平均销售金额为 68.2 亿元, 同比下降 13.8%,公司 2020 年与 2021 年单城销售金额下降的主要原因在于,公司在三四线城市扩大布局,贡 献销售的城市数由 2019 年的 70 个提升至 2020 年的 89 个,并进一步提升至 2021 年上半年末的 92 个。

销售聚焦核心城市群,品牌认可度较高。核心城市群的高能级城市为公司贡献主要销量,贡献度最高的上 海区域,销售金额占比由 2020 年的 33.8%提升至 2021 年上半年的 37.3%。万科品牌拥有较强影响力,根据克而 瑞公布的 2021 年前三季度中国房企品牌传播力榜单,万科名列第一。得益于此,2021 年上半年公司共在 38 个 城市市场的销售金额名列前三,在其中 19 个城市名列第一,包括深圳、成都、南京、重庆、东莞、沈阳、济南 等高能级城市。(报告来源:未来智库)

2.2 拿地态度谨慎稳健,充足土储保障未来销售

拿地态度趋于谨慎,权益占比提升明显。行业非常时期,公司有意控制拿地规模,2021 年拿地总建面为 2823 万方,同比下降 16.1%;以金额衡量的拿地强度为 30.4%,维持与 2020 年相近的水平。公司 2021 年的拿地权益 比提升显著,由 2020 年的 67.3%跃升至 82.2%,在部分房企风险暴露的时期,拿地权益比的提升将为公司的项 目开发减少风险,为开发业务的业绩带来更多确定性。由于土地市场整体成交价格上升的影响,2021 年公司的 拿地均价同比上升 7.6%至 6761 元/平米,但同时拿地楼面价占销售均价的比例由 2020 年的 41.6%下降至 41.0%, 为未来的开发利润提供保障。

南方、北方区域拿地占比提升,各区域土储分布较为均衡。2020 年的拿地建面占比中,南方区域和北方区 域均提升,分别由 2019 年的 11.5%提升至 18.0%、29.9%提升至 33.0%。2021 年 6 月,万科重新划分区域 BG 结构,原有的 5 大区域变为 7 大区域。重新划分后的 7 大区域,土储建面占比最大的上海区域为 20%,土储分 布较为均衡,利于未来万科在全国版图的扩张和特定区域的深耕。

项目储备充足,保障未来 2-3 年的销售。截至 2021 年第三季度末,万科的在建项目总面积为 11581 万方, 规划中项目总面积为 4414 万方,合计建面约 1.6 亿平,可保障未来 2-3 年的销售需求;以 2020 年的结算面积计 算出的结算保障倍数为 5.5,储备对结算的保障程度也处于较高水平。

2.3 三道红线“绿档”房企,融资成本优势显著

三道红线绿档房企,融资成本优势显著。截至 2021 年上半年末,公司的净负债率仅为 21.0%,扣预资产负 债率为 69.7%,现金短债比为 2.24,成功转为绿档企业;公司的加权平均融资成本仅为 4.27%,在 TOP20 房企 中排名第 5 低,具备较强的融资成本优势。2022 年-2023 年,公司在公开市场的债券到期集中于 2022 年 4 月-8 月、2023 年 4-5 月,两年内的公开债务到期总额为 217 亿元。截至 2021 年第三季度末,公司账面的货币资金为 1471 亿元,足以偿付中短期内的到期债务,财务安全边际较高。

3. 多元业务硕果累累,发展水平业内领先

公司致力于做开发、经营、服务并重的全能选手,这三个也被看做公司的新铁人三项。公司在经营与服务 领域有着长期积累,发展成果显著。具体而言,公司旗下物业服务、租赁住宅、商业开发及运营、物流仓储四 大业务,属于公司的明星业务,发展规模均在各自领域处于数一数二水平。其中,物业服务和商业板块始于 1990 年,1996 年进入教育领域,于 2007 年便开始布局租赁住宅领域,2011 年布局冰雪度假业务,2012 年开始开展 海外业务,并于 2015 年正式进军物流地产,而后公司 2016 年凭借收购印力后商业实力攀升,2020 年成立食品 BU。

3.1 物业服务:规模行业居首,打造城市综合服务能力

物业管理规模业内领先,多赛道形成完整布局。万物云为万科旗下的综合性物管平台,管理规模在物管行 业内领先,且在社区、商企、城市等多物管赛道布局。万物云 2020 年底的在管面积达到 5.66 亿方,在中国主 流物管企业中排名第一。万物云的平台体系中包含 Space(空间)、Tech(科技)、Grow(成长)三大模块,其 中空间模块为物管服务的主要输出平台,通过各区域万科物业、朴邻房产经纪提供社区空间物管服务;通过中 国市场上率先与国际五大行之一的戴德梁行合资成立的万物梁行提供商企空间服务;通过万物云城向城市提供 城市管理服务。科技与成长模块,分别通过第五空间、万睿科技和万物成长、万御安防等平台为物管业务提供 技术支持、为同行的物管企业提供一站式空间服务解决方案。

住宅物管是基本盘,多赛道业务齐头并进。2016 年-2020 年,万物云全口径营收的年均复合增长率达 43.7%; 2020 年营收同比增长 27.4%至 182.0 亿元,2021 年上半年同比增长 33.3%至 103.8 亿元,营收规模在主流物企中 排名第二。其中,2021 年上半年住宅物业服务收入占比 55%,相比 2020 年下降 0.2 个百分点,仍是万物云业绩 的重要支撑;商业物业及设施服务收入占比相比 2020 年提升 1.2 个百分点至 30.4%、智慧城市服务收入占比相 比 2020 年提升 0.7 个百分点至 6.1%,截至 2020 年底,万物云的在管面积同比提升 25.8%至 5.66 亿平米,多赛 道物管业务共同成长,物管多元化发展态势良好。

“万科物业”领跑住宅物管行业,“朴邻发展”深耕房屋资产服务。截至 2021 年上半年末,万物云社区空 间服务已布局全国 105 个具发展潜力的大中城市(含香港),覆盖 3490 个住宅项目。其中,针对社区空间内住 宅物业服务的万科物业成立于 1990 年,凭借丰富的物管服务经验、高效智能的服务方式,已连续十年蝉联中国 物业管理综合第一。朴邻原为万科租售中心,成立于 2001 年,目前已覆盖全国 58 个大中城市,在超 2000 个万 科物业在管社区拥有专营门店近 800 家,提供二手房、租房、新房、权证代办等服务。

“万物梁行”聚焦商企空间全生命周期管理服务,服务客户优质。万物梁行由万物云与戴德梁行在 2019 年 12 月联合成立,为商企空间提供包括物业管理、综合设施管理、泛行政定制化服务、营销中心管理服务在内 的各类生态业务,覆盖范围含写字楼、购物中心、公共物业等多业态。截至 2021 年上半年末,商企空间服务已 覆盖全国超 140 个城市,项目超 1900 个,服务面积超 1.1 亿方,客户包括腾讯、阿里巴巴、海康威视、字节跳 动等国内头部企业、独角兽公司、国内外知名金融企业及大型跨国公司。

“万物云城”助力城市提升管理水平。“万物云城”通过整合物联网、云平台、大数据等力量为服务城市打 造智慧城市治理“新生态圈”。截至 2021 年上半年末,万物云城已进驻 21 个城市,服务 31 个城市项目,其中 包括雄安新区、青岛动车小镇、厦门鼓浪屿、深圳福田区、上海西岸传媒港等地标型项目。

3.2 租赁住宅:规模位列集中式公寓第一,持续快速扩张

管理规模位列国内集中式租赁住房市场第一,开业数量保持较高增速。公司依托长租公寓品牌“泊寓”开 拓租赁住宅市场。根据克而瑞统计,2021 年万科泊寓新增开业 1.46 万间,新增管理 1.56 万间;截至 2021 年底, 共开业 15.7 万间,管理规模共 20 万间。开业数量和管理规模均位列集中式租赁公寓第一水平。

泊寓营收快速增长,用户粘性增加。开业数量的高增速带动公司租赁住宅营收高增长,2021 年上半年同比 增长 25.6%至 13.1 亿元。多年高质量经营为泊寓增添品牌效应、增加租客粘性,2021 年上半年泊寓出租率达 95%, 续租率达 58%。

泊寓产品线划分明确,多模式推动业务持续拓展。万科泊寓的产品线分为万村泊寓、城市泊寓、中高端泊 寓,满足不同目标租客群体的多层次租房需求。通过发展 To G、To B 业务,泊寓为政府、企业提供一站式人员 居住解决方案,目前已为多个城市提供人才房 3 万余间,为 166 家合作企业的近 3.5 万名员工提供居住服务。 同时,泊寓积极拓展业务模式,目前已形成集体建设用地租赁社区、自持用地建设租赁住房、城中村联营改造 运营、政府租赁住房代建代管、轻资产“EPC+O”服务输出等多种业务模式,持续拓展项目储备。2021 年上半 年通过与深圳、成都、济南、长春等城市的国企和其他大型企业建立合作,泊寓已新获取房源 6700 间。

3.3 商业开发及运营:依托印力品牌,规模跻身第一梯队

依托印力品牌,旗下购物中心开业面积处于行业第一梯队。2016 年,万科取得印力集团 62.07%的股权, 将其作为自身的商业开发与运营平台,旗下商业规模在随后数年得到快速扩张。2018 年,印力集团联合收购的 凯德 20 家购物中心完成交割并更替为印象系列商场,国内商业版图得到进一步拓展。截至 2021 年上半年末, 万科商业(含印力)的总开业面积达 988 万方,在中国主流商业房企的在管/开业面积中排名第二,并进一步提 升至 2021 年第三季度末的 1020 万方。在规模持续扩张的带动下,2020 年万科商业业务营收同比增长 4.3%至 63.2 亿元,2021 年上半年同比增长 19.0%至 36.2 亿元。

万科商业产品线丰富,依托优质运营管理水平推动资产证券化。万科商业目前的商业产品线分为印力旗下 的印象城、印象汇、印象里、印象城 MEGA 以及印力管理的万科广场 5 大部分,分别根据所处区位不同而进行 针对性定位,覆盖不同能级客流群体。同时,印力凭借自身丰富的运营经验,推动商业优质资产盘活不断取得 新进展,相继发行多个商业房地产抵押贷款支持证券(CMBS),并以深圳龙岗万科广场为标的发起设立市场首 单无强增信并以购物中心为资产支持的权益类 REITs 产品。目前,印力 CMBS 及类 REITs 发行总规模已达 180 亿元,为后续商业业务扩张储备充足资金。

3.4 物流仓储:国内市占率第二,高标仓与冷库规模持续扩张

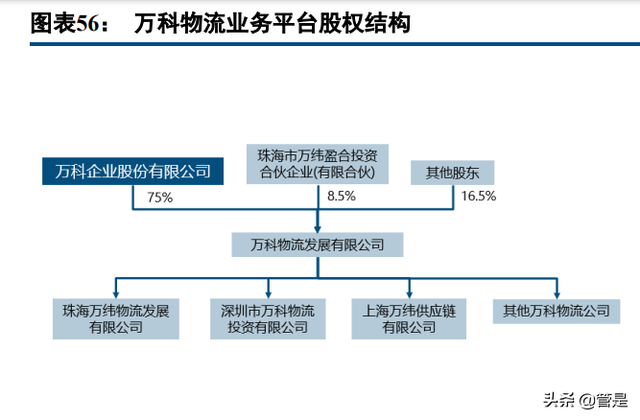

依托万纬物流,市占率排名国内第二。2014 年万科成立物流地产事业部,并于 2015 年正式进军物流地产、 设立物流独立品牌万纬作为业务运营平台。在随后的几年扩张期中,万纬物流相继与京东、顺丰、菜鸟等签订 战略合作协议,并于 2018 年融合太古冷链物流,加速布局冷链业务。截至 2021 年第一季度末,万纬物流在国 内的市占率达 8.1%,排名第二。

高标库、冷库的规模与营收均保持快速增长。万纬物流以高标仓与冷库作为主要产品,获取项目数量快速 增长,截至 2021 年上半年末,物流地产项目获取总个数为 148 个,可租赁总建面为 1149 万方;截至 2021 年第 三季度末,万纬高标库开业面积为 769 万方,冷库开业面积为 49 万方。万纬物流规模与效率同增,2020 年高 标库营收同比增长 29%至 12.9 亿元,2021 年上半年大幅增长 64%至 9.2 亿元;2020 年冷库营收大幅增长 60% 至 5.8 亿元,2021 年上半年大幅增长 64%至 4.2 亿元;稳定期高标库出租率在 2020 年达 94%,2021 年上半年维 持在 94%;2020 年稳定期冷库的使用率为 77%,2021 年上半年下降至 68%。

参与普洛斯私有化,深化物流领域布局。2017 年,万科联合厚朴投资、高瓴资本、中银投组成财团,宣布 对全球物流业巨头普洛斯进行私有化;2018 年 1 月,普洛斯从新加坡交易所退市,私有化完成,万科出资 24.54 亿美元持有普洛斯 21.4%的权益,成为其最大股东。目前,普洛斯在全球的资产管理规模超过 1200 亿美元,业 务遍及巴西、中国、欧洲、印度、日本、美国、越南等 17 个国家和地区。对普洛斯的私有化将助力万科自身汲 取物流运营经验,进一步扩张业务版图。

首期类 REITs 产品探索退出渠道,促进业务良性循环。2020 年 6 月,万纬物流成功以两间高标仓物流园作 为底层资产,发行首期类 REITs 产品“万纬物流-易方达资产-物流仓储 1 期资产支持专项计划”。该产品为国内 最接近境外成熟市场 REITs 的产品之一,采用“纯权益型”结构,产品运营收益与退出收益全部来源于底层物 流园的运营现金流与资产增值。资产证券化产品提升万纬物流的资产变现能力,促进业务良性循环。(报告来源:未来智库)

3.5 其他业务多点开花,配套服务能力建设再上台阶

3.5.1 海外:打造境外“城乡建设与生活服务商”

依托万科海外拓展境外市场,开展资产管理、投资物业、物业开发等多类型业务。万科集团于 2012 年起逐 步开展海外业务,并在香港设有万科海外投资控股有限公司(1036.HK),作为海外业务拓展的平台。万科海外 先后进入中国香港、美国、新加坡、英国等国家和地区,在主要国际都市从事资产管理、投资物业、物业开发 等业务。2016 年-2020 年,万科海外营收的年均复合增长率达 48.5%,归母净利润的年均复合增长率为 7.5%; 2020 年营收同比增长 77.3%至 3.9 亿元,2021 年上半年同比减少 9.9%至 1.9 亿元;2020 年归母净利润同比增长 31.1%至 1.5 亿元,2021 年上半年同比增长 352%至 2.2 亿元。

资产管理业务收入占比提升,全球范围内合作伙伴与项目增加。万科海外在境外市场选择具备良好声誉的 伙伴进行合作,拓展项目规模。目前,万科海外的资产管理业务包括向万科香港及附属公司提供资产管理服务, 并按相关投资项目资本总额的一定比例收取服务费;投资物业业务包括香港丽晶中心和英国 Ryder Court 的房屋 及停车位等物业出租;物业开发业务包括在香港、美国等地与当地合作伙伴共同开发有关物业并销售。近年来, 资产管理业务的营收占比最高,占比 50%左右。

3.5.2 酒店度假:形成酒店品牌矩阵,打造山地度假特色品牌

万科酒店业务拥有三个品牌,度假业务以三个滑雪度假区为代表。2020 年,万科在原冰雪与度假事业部的 基础上,成立酒店与度假事业部,以更好管理现有的酒店与度假物业资产。酒店业务板块,公司与悦榕集团成 立合资公司,运营中国境内的悦榕品牌酒店;万科自身形成了以高端商务为定位的“瞻云”和以城市人文为内 涵的“有熊品牌”。目前万科持有 23 家在营酒店资产,业务覆盖深圳、苏州、杭州等核心城市和旅游胜地。

万科冰雪度假业务板块目前运营吉林松花湖、北京石京龙、北京西山三个滑雪场项目,2020-2021 雪季接待 游客共 62 万人次,并连续四年获得世界滑雪大奖“中国最佳滑雪度假区”称号。此外,公司参与建设的延庆冬 奥赛区将在冬奥会结束后作为高品质旅游度假目的地向公众开放,进一步增强公司在冰雪度假领域的布局。

3.5.3 教育:提供多类型、一站式教育服务

万科拥有以梅沙教育为代表的 3 个教育品牌,业务覆盖 K-12 全学段教育及素质教育、国际教育。万科在 1996 年与复旦大学附中合办上海市民办复旦万科实验学校,由此进入教育领域。2015 年,梅沙教育品牌成立; 2016 年,万巢教育品牌成立;2017 年,德英乐教育品牌成立;2019 年,梅沙教育成为万科集团的七大事业单 元之一。3 大教育品牌通过幼儿园、全日制学校、素质教育中心等多种形式,覆盖 K-12 全学段教育、素质教育、 国际教育等多领域,提供一站式教育服务。经过 5 年发展,梅沙教育已在 2020 年成为深圳最大的民办教育集团, 梅沙书院连续三年入选《胡润百学排行榜》。截至目前,梅沙教育、德英乐教育的在读人数已超过 1.9 万。

3.5.4 食品:发力生猪养殖,当好“生活服务商”

万科发力生猪养殖领域,控股山东知名农牧业企业环山集团。2020 年 3 月,万科成立食品事业单元,在业 务开展初期主要布局生猪养殖、蔬菜种植及企业餐饮。目前,食品 BU 以生猪养殖构筑基本盘,万科已持有山 东知名农牧业企业环山集团 80.34%的股份,并成立多个生猪养殖产业相关的企业,发力农牧科技与养殖实践。 未来万科将探索长久可持续的养殖生产模式,践行自身定位中“生活服务商”的责任。

4. 盈利预测

我们预计公司 2021-2023 年 EPS 分别为 2.99/3.46/3.85 元(原预测为 3.84/4.12/4.39 元)。我们对 2021-2023 年的盈利预测做出如下假设:

1、根据公司结算节奏,预计 2021 年有所放缓,但三年平均结算节奏较为稳定。预计 2021-2023 年的收入 增速分别为 11.4%/16.8%/10.7%;

2、根据过去几年公司拿地情况和销售情况,预计结算毛利率有所下滑。我们预计 2021-2023 年毛利率分别 为 22.7%/22.3%/21.9%;

3、随着公司规模效应凸显和管理效率提升,期间费用率趋于下降。预计 2021-2023 年销售费用率分别为 2.49%/2.33%/2.30%,管理费用率分别为 2.30%/2.20%/2.10%,财务费用率分别为 1.11%/0.86%/0.73%;

4、综合所得税率维持 25.58%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 – 官方网站