2022年5月26日,博通表示,它将通过一笔涉资高达610亿美元的现金和股票交易,收购VMware Inc,同时还将承担80亿美元的债务。此举进一步使这家芯片制造商的业务呈多元化,扩大到企业软件领域。

该收购金额约为610亿美元,是历史上最大的技术交易之一。预计需要6到12个月完成,在博通2023财年完成。

据路透社报道,这是今年迄今为止全球宣布的第二大收购案,仅次于微软以687亿美元收购《魔兽世界》的开发商动视暴雪。美国消费者新闻与商业频道表示,这是继微软收购动视暴雪、戴尔收购EMC之后,全球第三大科技行业收购案。

博通首席执行官陈福阳之前表示,该公司看到企业支出“一派红火”。收购VMware将使博通能够获得这家软件公司的云客户及其数据中心,并将帮助自己进一步牢牢抓住这股潮流。

博通近年来进行了几次并购。比如,2019年宣布以近110亿美元收购网络安全公司赛门铁克,2021年宣布以近189亿美元收购商业软件公司CA Technologies。

博通介绍,本次交易完成后,博通的软件部门将更名为VMware继续运营,博通现有的基础设施和安全软件解决方案将纳入扩大后的VMware产品组合。合并后的公司专注于技术创新和大量的研发;支出,而博通将为客户和合作伙伴带来利益。

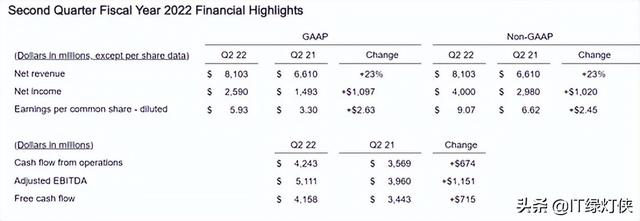

在宣布上述消息的同一天,博通公布了截至5月1日的2022财年第二财季财报。其营收为81.03亿美元,同比增长23%;净利润25.9亿美元,现金流42亿美元。博通表示,在网络和服务器存储业务能力的推动下,第二季度收入环比增长,预计这一趋势将持续到第三季度。

值得一提的是,博通此前总部位于新加坡,2017年迁至美国加州圣何塞。官网资料显示,VMware总部位于美国加州帕洛阿尔托。

VMware成立于1998年,是面向所有应用程序的云服务的领先提供商。去年,在戴尔创始人兼首席执行官迈克尔戴尔(Michael Dell)的领导下,VMware从戴尔拆分出来。此前,戴尔因为收购EMC而同步收购VMware,戴尔本身持有VMware 40%的股份。

VMware的公告提到,本月早些时候,该公司董事会收到了博通提出的现金和股票相结合的收购要约。股东有权选择142.50美元现金或每股0.2520股博通股票。博通提供给股东的价值比公司提出收购要约时的价值高出近50%。这是为股东增加价值的绝佳方式,尤其是在当今不确定的经济环境下。

VMware强调,这次收购是巨大而复杂的,在此期间,公司将继续运营,产品规划和与客户的合作将照常进行。此外,在本次收购完成之前,其他投标人可能会表达他们对VMware的兴趣,董事会将评估可能出现的任何机会。

《华尔街日报》指出,这项交易将使博通从一家涉足软件的芯片制造商转型。目前,VMware的年收入约为130亿美元,几乎是博通目前软件业务规模的两倍。根据华尔街的预测,如果交易在博通当前财年完成,在截至2023年10月的财年中,软件收入将占公司总收入的45%左右。《华尔街日报》指出,但这可能取决于博通在多大程度上改变VMware的业务以适应自己的标准。软件公司通常会花费大量的销售和营销资金来追求高增长率。博通去年明确表示,另一个相反的策略——实现了个位数的增长率,营业利润率为70%。