一、按摩椅行业发展概况

上世纪八十年代,新材料和电子技术的进步使按摩球装置实现了小型化和精确控制,大幅提升了按摩器具的舒适度,按摩椅开始逐步进入家庭。在此背景下,部分传统电器制造厂商也开始涉足按摩器具行业。随着生产厂商的增加,产品种类也逐渐丰富,在不断更新功能更全面,性能更优越的按摩椅的同时,也不断根据消费者的需求推出部分功能相对单一,但更便携、更灵活的小型按摩器具产品,如足部按摩器等。现代按摩器具开始通过区域贸易进入我国及以“亚洲四小龙”为代表的深受中国传统养生保健文化影响的其他东亚及东南亚国家和地区。进入九十年代,按摩椅进入家庭的步伐加快,各类按摩小电器品种进一步丰富,逐步延伸出足部、腿部、腰部、背部、头部等细分按摩器具市场。在全球一体化的背景下,全球按摩器具市场规模迅速发展。进入二十一世纪以来,按摩器具行业经过几十年的市场培育,全球已形成北美、欧洲、东亚和东南亚几个主要消费区域,而在生产领域,伴随着中国作为世界制造中心的崛起,全球按摩器具产业链开始向我国转移。

二、国外按摩椅发展现状分析

1、日本:现代按摩椅起源地,未来消费主战场

日本是现代按摩器具的发源地,消费者对按摩保健文化拥有较高的认同度,且由于国民收入水平较高及社会压力较大,日本长期以来一直是按摩器具的主要消费国。

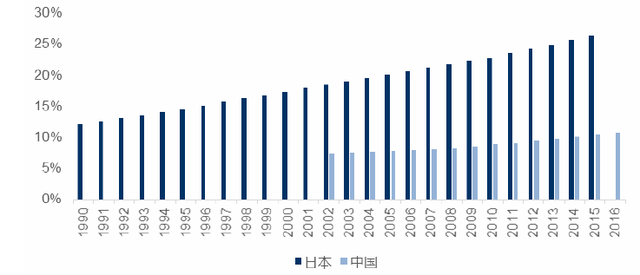

2015年日本65岁以上人口数量3342万,占全国人口比例26.7%,日本含有65岁以上老人的“高龄者家庭”在2012年达到1024.1万户,占日本家庭比重21.3%,老龄化成为日本社会经济的重要趋势。根据日本矢野经济研究所估计,日本按摩椅家庭保有率超过27%,预计未来几年仍将维持每年600亿日元左右的市场需求水平。

日本长期以来也是按摩椅的重要消费国家。市场中重要的品牌主要有富士医疗器(FUJIIRYOKI)、松下(Panasonic)、大东(THRIVE)、稻田(FAMILYINADA)、三洋(SANYO)等日本本国品牌,一般我国企业为其进行代工,出口主要以小电器为主,在按摩小电器领域,主要的品牌包括松下、DREAM FACTORY、欧姆龙、ATEX等,其中DREAM FACTORY是荣泰健康在日本合作的主要客户,其在按摩垫及便携式按摩器等细分市场增长较快。

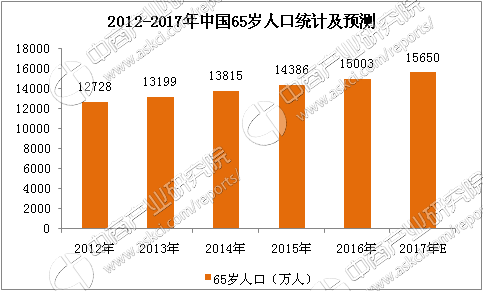

对比我国和日本:人口结构(老年化比例)

资料来源:公开资料整理

2、亚洲其他地区:目前规模较小,但未来成长较快

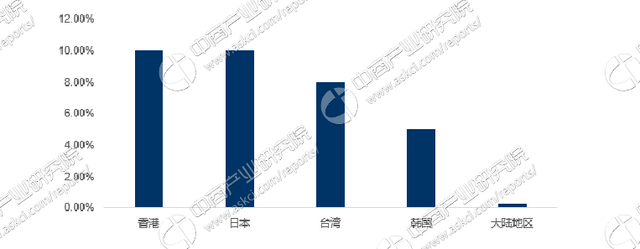

韩国、台湾地区、香港地区及东南亚的马来西亚、新加坡、泰国等国对按摩理论也有较好的理解和认同,是按摩椅较为重要的制造地和消费市场,存在一些有影响力的品牌,如新加坡傲胜(OSIM)和马来西亚OGAWA(奥佳华)。另外,印度及中东地区的传统医学理论与中医理论有相通之处,因此对按摩理论和按摩椅有一定程度的接受。其中韩国2014年按摩保健产品的市场容量为4500亿韩元,折合人民币24 亿元,2012年以来年复合增长率接近36%,估计2016年韩国按摩保健产品市场容量估计为30 亿人民币。若亚洲地区的家庭按摩椅普及率在未来10年内有望达到5%,市场前景则非常可观。

我国按摩椅市场占有率不足1%

数据来源:中商产业研究院

3、欧美国家:消费能力强,重点培养市场

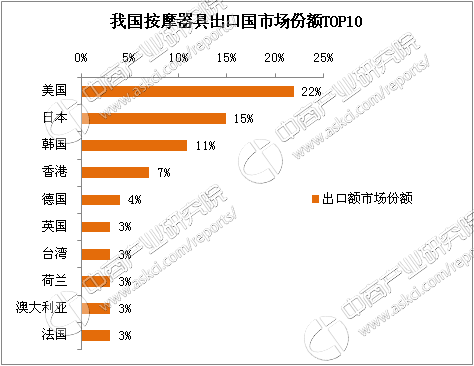

欧洲按摩器具消费处于发展早期,因其各地文化差异较大,区域性品牌较多,行业集中度不高。欧洲市场以按摩小电器消费为主,供应商主要有HOMEDICS、IMEDICS、CASADA、TOPCOM、BEURER、MEDISANA等。但欧美国家消费者有很强的消费能力,保健意识突出,且文化开放,对不同先进观念接受能力强,易于市场培育,近年按摩器具市场也呈增长趋势。2016 年,我国按摩器具总出口额最高的是美国,达到4.67亿美元;而出口至英国的数额为6945万美元。

数据来源:海关数据、中商产业研究院

三、国内按摩椅发展现状分析

1、按摩器具出口形势向好,按摩椅占有率将稳步提升

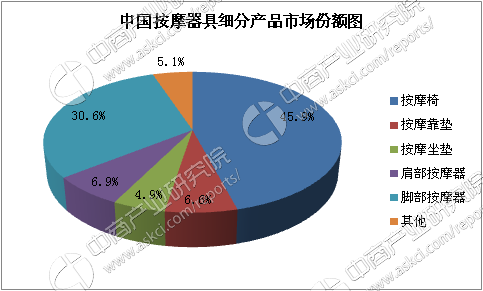

目前我国是全球按摩器具的研发与制造中心,是全球最大的按摩椅出口国,整体技术实力稳步提升。行业整体供给较为充足,除满足国内市场消费外,产品还出口到全球其他消费市场。2016年全年我国按摩器具出口总额21.97亿美元,行业总体出口形势向好,出口持续增加。行业呈现生产企业数量众多、规模化生产企业较少的特点,行业集中度不高。在国内市场多以自有品牌经营,出口业务则主要是以ODM/OEM方式为国际品牌运营商提供代工生产。按摩椅占按摩器具中市场份额最大,随着收入水平的不断提高,人们对保健意识的增强,未来按摩椅市场份额将持续提升。

数据来源:中商产业研究院

数据来源:中商产业研究院

2、消费升级叠加人口老龄化,驱动按摩椅加速普及

2016 年,我国城镇、农村居民家庭恩格尔系数持续下降,意味着我国正处于从相对富裕向富足过渡的阶段,客观上具备消费升级的条件。同时,当前我国 65 岁以上人口占比为 10.8%,已迈入老龄化社会,“银发经济”、慢性病发病率上升、亚健康人群比例上升、保持身体健康的刚性需求将有效激发按摩椅的潜在需求。

数据来源:中商产业研究院

3、按摩保健产品市场需求增长全球最快,按摩椅市场空间巨大

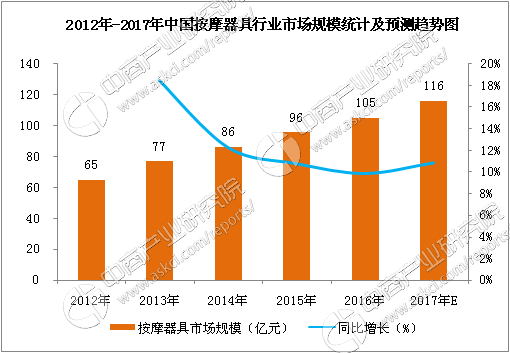

目前我国是全球按摩器具的研发与制造中心,是全球最大的按摩椅出口国,整体技术实力稳步提升。同时,我国也是全球按摩保健产品市场需求增长最快的地区之一。根据 GFK 的调查数据显示,香港地区中高收入家庭这个核心目标群体中,42%的人口为按摩椅拥有者,47%的人口表示未来十二个月考虑购买按摩椅。香港作为典型的消费升级带动按摩椅消费的市场,对中国大陆市场具有良好的参考意义。受益于居民收入水平提升,对按摩保健器具特别是花费较高的按摩椅的消费观念在逐渐发生变化,国内按摩器具的市场规模在逐年上升,2016年已超过百亿元, 2012-2016年年复合增长率达10%,预计2017年,行业规模将达到116亿元。

数据来源:中商产业研究院

随着按摩椅市场渗透率的提升,中商产业研究院预计,我国的按摩椅市场规模将在2020年超过220亿元。但是由于前期我国按摩椅市场较小,没有形成较好的市场品牌,对于国内企业而言,在内销需求大于出口的趋势下,国内市场布局力度和品牌力的打造是企业成功的关键。

四、国内按摩椅市场竞争格局

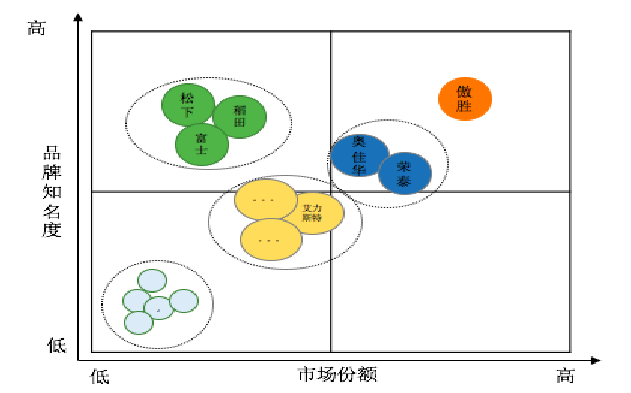

在按摩椅领域,傲胜(OSIM)从市场份额或品牌知名度均占据国内市场的领先地位;荣泰和奥佳华(OGAWA)(原蒙发利)位于第二梯队;日资品牌尽管生产量较大,但产品主要出口至其本国市场,在中国市场占有率不高;其他品牌如豪中豪的艾力斯特(iRest)等也拥有一定的市场知名度;在低端市场,品牌差异化程度不高,各家市占率和知名度较低。

按摩器具行业市场竞争格局

资料来源:公开资料整理

1、傲胜

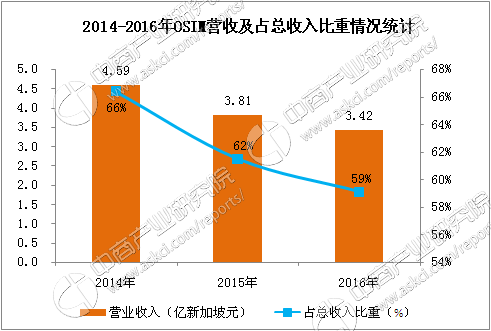

傲胜为老牌按摩椅制造商代表,产品定位高端,主要通过自营专卖店实现销售,主要客户群体集中于东南亚地区,在亚洲市场具有较高知名度。但近年来由于产品更新换代较慢,缺少主打产品,傲胜的营收呈下滑态势,2016年实现营业收入3.42亿新加坡元,同比下降10.34%。截至2016年底,OSIM自营店较2014年底减少了90间,特许经营门店减少了22间,GNC专门店减少了20间。

2014-2016年傲胜营业收入及增长趋势统计

数据来源:V3group 招股说明书、中商产业研究院

此外,OSIM聚焦东亚市场,在大中华地区销售占比高达77%左右。OSIM在2014年至 2015年零售大幅下降(14-15上半年 22.5%,14-15下半年16.5%),主要由于大中华地区零售环境疲软,及缺少 OSIM 主要产品推出,2015年至2016年下降趋势大大放缓(15-16上半年13.2%,15-16下半年0.3%),主要由于大中华区宏观经济状况有所改善,专门店升级政策利好,及2016下半年推出“uLove 白马王椅”按摩椅。

OSIM 推出的白马王椅,范冰冰代言

资料来源:公开资料整理

2、奥佳华

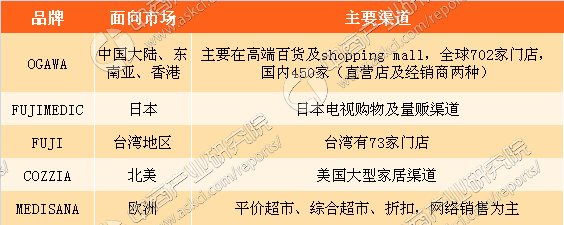

公司原名蒙发利,由邹剑寒和李五令先生于 1996 年共同创办,2011 年 9月登陆资本市场,产品主要包括按摩小器具、按摩椅、健康保健产品等。2012 年以来公司通过并购与自建等方式加速国际化自主品牌布局,目前“OGAWA”、“FUJI”、“FUJIMEDIC”、“COZZIA”、“MEDISANA”五大品牌分别分布于中国、东南亚、香港、台湾、日本、北美、欧洲市场。销售渠道包括直营店、经销商、家居卖场、网络及电视购物等多种模式。

奥佳华通过五大品牌布局全球市场

资料来源:公司资料、中商产业研究院

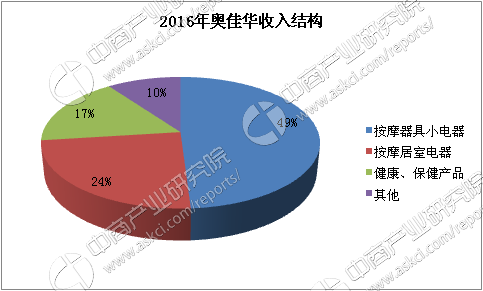

按摩小器具为公司收入第一大品类,其次是按摩椅,2016 年二者合计收入占比约 73%。未来在公司大健康战略的推进之下,健康、保健产品有望成为公司新的增长点。

数据来源:公司资料、中商产业研究院

3、荣泰健康

荣泰健康主要从事按摩器具的设计、研发、生产和销售,是国内主要的按摩器具产品与技术服务提供商之一,成立于2002年,2017年1月上市。公司自设立以来一直以按摩椅及按摩小电器作为主要产品和收入来源,近年来,按摩椅的主导地位日益凸显,成为公司研发及销售的主要开拓方向。

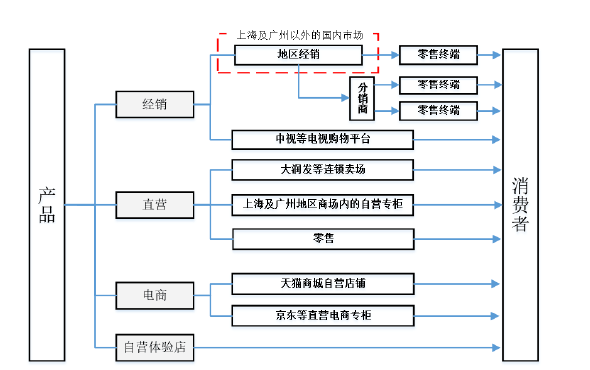

公司国内外市场的经营模式不同,在国内市场以自有品牌经营,出口则主要是以ODM方式为全球各地品牌提供代工生产。

荣泰健康国内经销模式

资料来源:公司资料、中商产业研究院

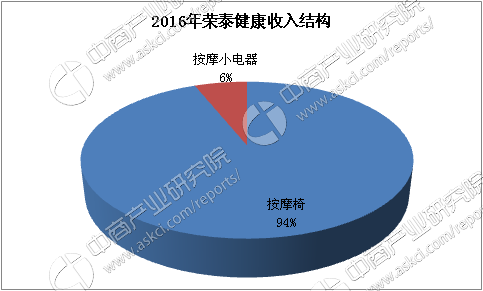

公司按摩椅占收入的比例逐年提高,2016年按摩椅收入占比94%,按摩小电器收入占比6%,总收入12.85亿元,已经形成以按摩椅为主,按摩小电器为辅的销售格局。公司按摩椅平均销售价格6500元/台,平均毛利率40%左右。

数据来源:公司资料、中商产业研究院

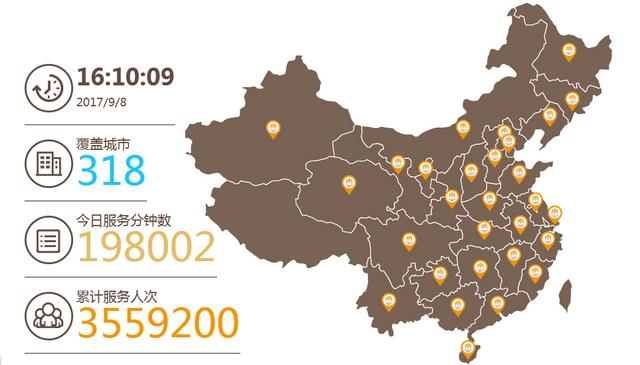

此外,由公司子公司稍息科技研发的“互联网+ 等候时间”的微SPA疲劳舒缓解决方案的共享按摩椅摩摩哒,致力于服务20-45岁处于亚健康状态的白领,为他们打造360度按摩使用场景。目前与几乎所有主流院线的门店建立了合作示范点,与 3000+终端建立合作,覆盖 90%院线,一二线城市覆盖率高达80%。截至2017年9月8日16时10分,摩摩哒覆盖全国318个城市,累计服务人次355.92万,显示出明显的卡位优势,有望在行业洗牌抢占先机,迅速中扩大市场份额。

资料来源:公司资料、中商产业研究院

五、按摩器具行业发展趋势

1、产品普及率上升

健康产业是21世纪的朝阳产业,随着经济的发展和人民生活水平的提高,保健养生逐渐成为一种社会生活的理念,不仅在中国,全球范围内具有按摩保健功能的按摩器具也逐渐被广大消费者接受,产品的市场普及率预计将呈现持续上升趋势。

2、按摩椅占有率上升

按摩椅是按摩器具中市场份额最大、附加值最高的产品种类,可以模拟“推、敲、揉、扣、捏”等各种按摩手法,实现几乎所有按摩功能,是按摩器具中的集大成产品,集合了行业最为先进的技术理念。目前市场上按摩椅价格从数千元到上十万元不等,由于价格较高,消费者购买的比例仍然较少。预计未来,随着全球经济回暖,消费者收入水平的提升以及健康养生意识的增强,按摩椅在按摩产品中的占比将继续上升。

3、产品技术性增强

随着市场竞争的加剧,制造商需要通过新材料和新技术的应用、产品质量标准的提高、改善加工工艺等途径,提升按摩椅产品功能的复合化,按摩小器具产品的便捷化、差异化、时尚化,从而增强产品的技术先进性,提高产品档次、摆脱低等级同质竞争的局限。同时,智能家居、个人健康云管理等创新科技概念的不断涌现,也为行业技术发展不断提供新的研发热点,促进行业技术进步。