随着全球智能家居个护市场规模的快速扩大和持续增长,作为家居个护主力的按摩椅产品迅速崛起,在有效解决用户刚需方面能够创造巨大价值,必将成为未来智能家电领域的重要引爆点,在巨大的市场上升空间下,入局按摩椅行业的企业越来越多。

OSIM按摩椅就是这个高速发展、角逐激烈的赛道上的一员。近日,OSIM母公司V3品牌亚洲有限公司(V3 Brands Asia Limited,以下简称“V3品牌”)向港交所主板递交上市申请,其联席保荐人为高盛与中金公司。

据智通财经APP了解,早在2000年7月,OSIM曾以傲胜国际名义于在新加坡证券交易所上市,但于2016年8月已除牌。随后,V3品牌于2017年4月向港交所提交上市申请,但未通过最终聆讯。

此番再闯港交所,V3品牌看点何在?让我们从其招股书中来寻找答案。

利润高速增长,毛利率超七成

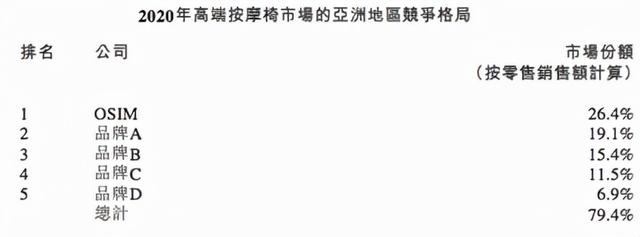

V3品牌深耕行业42年,专注开发提升顾客身心健康的全方位健康生活体验产品。公司旗下拥有OSIM品牌,自2016年起为亚洲市场份额第一的高端按摩椅产品品牌。按市场份额及品牌忠诚度计算,OSIM于2020年在亚洲高端按摩椅市场排名第一,市场份额为26.4%(按零售销售额计算)。

(来源:招股书)

行业领先的市场份额也带动了公司业绩的稳步增长。在营收方面,2019年及2020年分别实现3.27亿新加坡元及3.77亿新加坡元的收益,同比增加15.6%;2021年1-9月则从2020年同期的2.50亿新加坡元增32.8%至3.32亿新加坡元。

在盈利方面,公司利润由2019年的2731万新加坡元增至2020年的4339万新加坡元,同比增加58.9%;2021年1-9月的利润则从2020年同期的2869万新加坡元大增153.5%至7273万新加坡元。

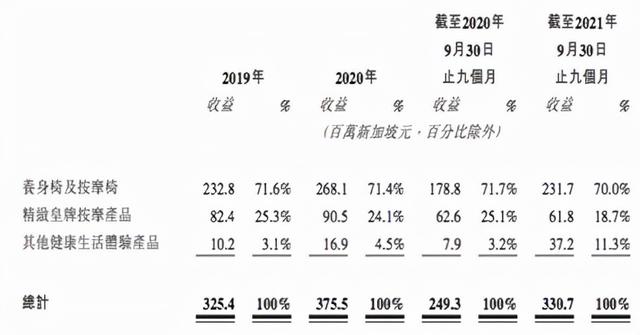

分产品来看,公司拥有三类产品。其中,公司的收入主要来自于养身椅及按摩椅分部。2019年、2020年及2021年1-9月,来自此分部的收益占比分别为71.6%、71.4%及70.0%。

而来自包括臀腿和足部按摩器、肩颈和背部按摩器及便携式按摩器的精致皇牌按摩产品的收益占比于报告期内有所下滑,分别为25.3%、24.1%及18.7%。

不过包括近年最有噱头的电竞按摩椅、室内运动及健康测量仪等在内的其他健康健康生活体验产品的销售占比虽然较低,但近年来持续提升,已由2019年的3.1%大幅提升至2021年前三季度的11.3%。

(来源:招股书)

从毛利率来看,公司成本控制能力稳定。于报告期内,公司毛利率分别为73.6%、72.5%和71.6%,整体维持在较高水平。但公司最终的净利率却不高,报告期内分别为8.4%、11.5%和21.9%,波动水平较大。

通过进一步分析发现,净利率水平较低的主要原因是因为公司销售及分销开支占比较高。公司的销售及分销开支主要包括租金开支、雇员开支及宣传开支。在报告期内,其销售及分销开支分别达到1.47亿新加坡元、1.5亿新加坡元和1.2亿新加坡元,分别占当期营业收入比重约为44.95%、39.71%和35.97%。

线下销售为主,增长依赖中国大陆市场

从销售渠道来看,于报告期内公司的线下渠道的销售贡献了绝大比例的收入,分别占营收总额的91.8%、88.9%及90.3%。

截至2021年9月30日止,公司在全球22个市场逾90个城市设有自有门店及特许经营店,共拥有338家自有门店及115家特许经营店。

智通财经APP注意到,公司的大部分自有门店位于大中华地区,其中位于中国大陆地区的门店数量持续增长已由2019年底的170家增至2021年9月底止的186家。虽然来自中国大陆自营门店的营收于报告期内稳步上升,分别录得7840万新加坡元、8130万新加坡元及6280万新加坡元,但收益占比却持续下滑,分别为24.0%、21.5%、18.9%。

(来源:招股书)

值得一提的是,公司表示V3品牌的增长战略亦在很大程度上依赖其于中国大陆的持续扩张,包括目前尚未涉足的城市。与此同时,公司还表示未来自有门店拓展重点也将放在大陆地区的一线及二线城市。此外,公司也提到了未来三年每年开设约40家自有门店并翻新约30家自有门店的计划,

除了线下渠道,公司也开始布局线上平台,不过销售占比整体偏低,报告期内线上销售占比分别仅为8.2%、11.1%和9.7%。公司于招股书中直言,其计划进一步整合并扩充线上及线下销售渠道,而公司能否成功落实该计划将影响直接收益及盈利能力。

行业需求旺盛,亚洲市场积极增长

随着消费者购买力的不断增强以及对健康保健意识的提高,全球按摩产品市场自2016年的96亿美元增至2020年的152亿美元,预期将以复合年增长率9.8%进一步增长至2026年的267亿美元。全球按摩产品市场的增长大部分来自亚洲,占2020年全球按摩产品销售额的32.9%,并预期于2026年前增长至37.8%。根据灼识咨询,预计按摩产品亚洲市场将受亚洲新兴市场推动增长,如大中华地区按摩产品市场规模由2016年的18亿美元增至2020年的32亿美元,复合年增长率为15.5%。

(来源:招股书)

于2016年至2020年,按摩椅产品为亚洲按摩产品市场销售贡献均超72%。根据灼识咨询,亚洲按摩椅市场以复合年增长率9.5%由2016年的25亿美元增加至2020年的36亿美元,并预期于2026年达至67亿美元,自2020年至2026年的预测复合年增长率为10.9%。

根据灼识咨询,亚洲高端按摩椅市场(包括提供价格高于3000美元按摩椅的品牌)于2016年至2020年按复合年增长率10.7%增长,相比亚洲中低端按摩椅市场(包括提供价格低于3000美元按摩椅的品牌)于2016年至2020年则按复合年增长率9.0%增长。预期到2026年,亚洲高端按摩椅市场的销售总额按复合年增长率14.5%将会增加至27亿美元,百分比远高于亚洲中低端按摩椅分部的销售总额。

(来源:招股书)

整体看来,随着人口老龄化的到来,人们对健康及保健意识加强,亚洲按摩椅市场增长迅速,作为行业龙头的V3品牌将积极受益。但高企的销售及分销开支,以及线上收入占比低等问题能否得到改善,还是会在未来继续拖累公司业绩,这需要市场的持续关注。