2022年1月4日,上海国际航运研究中心编制的《全球现代航运服务业发展报告(2020-2021)》发布。主要内容如下:

一、全球经济贸易发展

2020年,全球主要经济体的实际GDP、名义GDP和购买力平价GDP增速均呈下滑趋势,与2019年新兴市场和发展中经济体三类GDP增长表现均好于发达经济体不同,2020年新兴市场和发展中经济体的实际GDP和购买力平价GDP增长表现好于发达经济体,但是名义GDP增长表现弱于发达经济体,这其中可能的原因是2020年发达经济体因避免经济下滑所采取的宽松货币政策导致其通货膨胀比较明显。

就全球贸易规模而言,受新冠肺炎疫情、贸易摩擦等因素影响,2020年全球商品、服务贸易规模均出现大幅下滑并呈现以下特点:商品贸易继2019年首次出现下滑后,2020年下滑形势加剧,同时存在发达地区进口表现好于发展中地区,出口表现差于发展中地区的特点;服务贸易受新冠肺炎、贸易保护等因素影响更加明显,呈现了显著的倒退趋势,且无论进口、出口,发达地区均好于在服务贸易中处于弱势地位的发展中地区,这种特点在2021年依然存在。国际海洋运输服务贸易呈现了与服务贸易类似的趋势,出现全面倒退趋势。就贸易结构而言,2020年全球商品贸易既有格局进一步巩固,发达地区贸易逆差和发展中地区和新兴市场贸易顺差规模均显著扩大;全球服务贸易格局虽未发生重大转变,但由于发达地区收紧技术出口,导致服务贸易格局转变的趋势进一步加深,具体表现为发达地区贸易顺差规模、发展中地区和新兴市场经济体贸易逆差规模均进一步下降,并且后两者的贸易逆差下降趋势更加明显。另外,就国际海洋运输服务贸易而言,虽然三类经济体均出现规模缩小,但是明显发达地区顺差下降趋势更加明显。

二、全球运输服务业发展

海运。2020年,全球集装箱海运量达1.93亿标准箱,同比下降1.9%,增速同比下降3.9个百分点;全球干散货海运量为50.98亿吨,同比下降2.9%,增速同比下降4个百分点;波罗的海干散货指数整体呈先升后降的变化趋势。2020年全球船舶运力继续增长,全球前十大班轮运力达2,020.79万标准箱,同比增长4.0%;全球前十大班轮公司运力的市场份额合计达到83.9%,较2019年的83.0%提高了0.9个百分点。

表1 2020年全球前10大班轮公司运力及份额变化情况

数据来源:Alphaliner,SISI整理。

邮轮。2020年,疫情影响邮轮停航,全球三大知名邮轮公司在疫情期间一直处在亏损的状态。全球第一的超级豪华邮轮公司——嘉年华集团,2020年净利润亏损102.36亿美元,同比下降442.34%;其他两大邮轮集团——维诺真、皇家加勒比也陷入严重亏损,2020年诺唯真集团净利润亏损40.13亿美元,同比下降531.35%;皇家加勒比集团净利润亏损57.75亿美元,同比下降402.74%。面临新冠肺炎疫情的重创,邮轮港收入也大幅缩减,全球前十一大邮轮港口吞吐量大降69.4%。

快递运输。根据权威机构统计,2020年全球发出跨境包裹数量前五的国家依次是中国、美国、英国、德国和法国,且中国以绝对数量优势稳居全球第一;全球收入跨境包裹数量前五的国家依次是美国、英国、法国、德国和加拿大,且美国占据近一半的比例。

三、全球物流服务业发展

2020年,全球物流市场总规模6万亿美元,同比下降9.1%。截至2020年底,中国物流业总收入达到10.5万亿元,同比增长2.2%;中国香港共有运输服务相关企业数量10,071家,同比减少50家,自2009年有统一标准的统计数据以来,整体保持增长趋势。2019年,新加坡共有物流企业数量12,893家,同比增加28家,运输企业数量最多的是陆路运输企业,其次是水运企业。

根据最新统计的2021年全球货运代理公司排名,中国内地和香港共上榜企业15家,其中中国内地的中外运货代和香港的嘉里物流排名进入前十;德国有6家公司上榜,有3家企业进入前十;瑞士有2家企业上榜,其中德迅已连续多年排名全球第一;美国也有5家企业上榜,有2家企业进入前十。

四、全球第三方船舶管理业发展

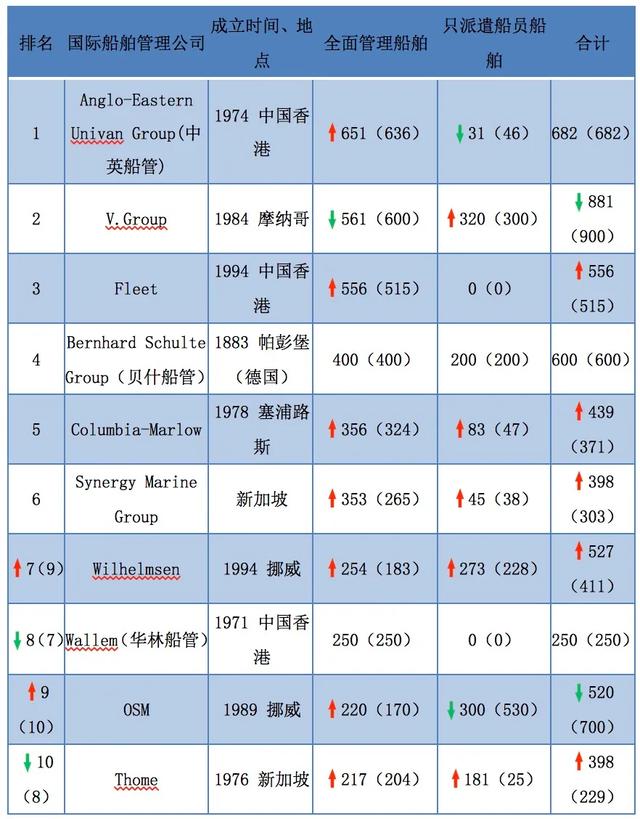

全球前10大船舶管理公司排名略有变化,2020年,因全面管理的船舶数量大幅增加,来自挪威的威尔森(Wilhelmsen)船舶管理公司和OSM maritime排名分别上升2位和1位,上升至第7位和9位,而中国香港的华林船管和新加坡的Thome集团因全面管理船舶数量没有增加或增加太少,导致排名分别下降1名和2名。

表2 2020年著名国际船舶管理公司情况(单位:艘)

数据来源:SISI根据公开资料整理。

注:根据全面管理的船舶数量排名,括号中为2019年数据。

2020年,英国管理船舶100吨及以上的船舶共993艘,总计4,190.00万总吨,数量与规模与十年前相比均出现大幅下滑,但仍是全球重要的船舶管理中心。根据塞浦路斯中央银行数据,2020年全年船舶管理收入为914亿欧元,同比减少17.2%,占塞浦路斯国内生产总值的4.4%。亚洲地区,洲际集团目前已成为中国内地最大的第三方船舶管理公司,船舶管理和船员派遣船舶超150艘,管理船员2500余名;中国香港有许多基础稳固的专业船舶管理服务公司,2019年香港船务代理、船舶管理和海外船公司驻港办事处的收入为7,538.00百万港元,同比下降5.3%;新加坡则借助其开放的自由港政策、优惠且透明的税收环境以及市场化的基金鼓励措施吸引全球船舶管理企业入驻,2020年,新加坡的船舶管理企业数量达117家,数量与2019年持平。

五、全球船舶经纪业发展

截至2020年,克拉克森已在全球拥有53家办事处,员工数量1600余人,2020年总收益为3.58亿美元,比2016年增长了17.0%;2020年百力马总收益为1.21亿英镑,同比2019年下降了13.8%。

根据国际行业研究公司Plimsoll公布的2021年报告,英国207家船舶经纪公司,有101家经营势头强劲,船舶经纪产业总体处于全球主导地位。新加坡同样重视船舶经纪业发展,根据新加坡海运服务指南数据显示,2020年,新加坡船舶经纪公司数量达到70家,同比增加11家,其中全球知名船舶经纪公司如百力马、克拉克森等均选择在新加坡设立总部或区域总部。

六、全球船舶登记业发展

2020年,世界商船队达到了20.70亿载重吨,同比增加9,248万载重吨。近年来,除件杂货船外,所有类型的船舶在载重吨方面都有所增加。散货船的增长尤为迅速,2009年至2020年期间,散货船在总运力中所占的份额从35.1%上升到42.5%,而油轮和件杂货船的份额分别从35.1%和9.1%下降到29.0%和3.7%。

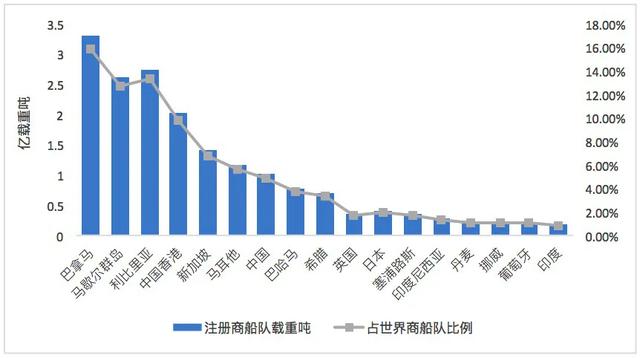

按船舶登记规模排名,巴拿马仍然排名全球第一,2020年,累计注册船队3.29亿载重吨,比2009年的2.23亿载重吨增长了47.5%,其次是利比里亚的2.75亿载重吨和马绍尔群岛的2.62亿载重吨,中国香港和新加坡排名第四和第五。

图1 2020年各国注册船队载重吨与占世界商船队比例情况

数据来源: UNCTAD,SISI整理。

按照总吨计算,全球70%以上的船舶均选择了注册外国国籍,但是在船舶总吨排名靠前的35个船东国中,仍有10个国家或地区拥有超过40%的本国船旗船队。

七、全球海事法律业发展

伦敦仍然是全球最重要的海事仲裁地,根据伦敦海事仲裁员协会(LMAA)统计数据显示,2020年,伦敦海事仲裁员协会成员共收到3,010项委托,超过2016年以来的任何一年,其中成功裁决523项,同比增加58项委托和减少6项裁决,在全球海事仲裁市场占据绝对主导地位。其他市场中,2020年新加坡国际仲裁中心(SIAC)受理的新案件达到1,080件,首次超过了国际商会国际仲裁院(ICC arbitration court)受理的新案件数量946件;巴黎海事仲裁院目前拥有60多名经验丰富的仲裁员,巴黎处理海事类仲裁案件的机构有巴黎仲裁协会(Paris arbitral institution)、ICC和巴黎海事仲裁商会,2020年,三家机构处理的海事仲裁案件数量为52件,同比增加9件;中国的海事仲裁市场主要有香港和上海两地,2020年,上海受理的海事仲裁案件数量为342件,总争议标的27.79亿元,案件受理和总争议标的占中国海事仲裁委员会总业务量90%左右,香港国际仲裁中心(HKIAC)处理了483件新的仲裁案件,约18.6%涉及海事纠纷。

八、全球船级社发展

全球各国通过签署或加入备忘录的形式以确保港口国监督(PSC)的有效执行,目前全球范围内共形成了九大备忘录。根据谅解备忘录执行的港口国监督活动中所记录的船舶滞留情况数据能很好反应船级社在业务水平上的表现,例如巴黎谅解备忘录每三年会发布一项认可组织(RO)评级数据,在其最新发布的2018-2020版评级报告中,高表现水平的12个船级社分别是中国船级社、美国船级社、挪威船级社、英国劳氏船级社、日本海事协会、法国船级社、俄罗斯船级社、意大利船级社、韩国船级社、土耳其劳氏船级社、波兰船级社和Phonenix船级社。其中,除土耳其劳氏船级社和Phonenix船级社外,其他均为国际船级社协会(IACS)成员。

九、全球航运金融业发展

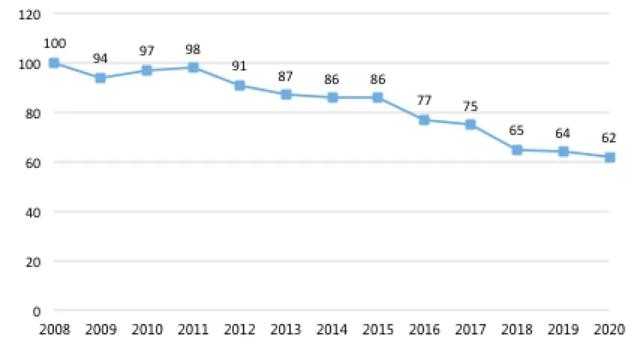

全球船舶银行信贷融资指数自2008年发布以来一直呈下降趋势,2020年,该指数得分为62,为历史最低点。2020年,全球主要船舶融资银行航运投资组合规模继续下降,共286.89亿美元,同比下降2.6%,与2019年相比,下降速度有所加快。

图2 2008-2020年全球船舶信贷银行融资指数变化

数据来源:SISI根据公开资料整理。

2020年,英国船东互保协会、北欧船东互保协会、日本船东互保协会和美国船东互保协会的保费总收入为29.5亿美元,同比减少0.04%,其中,四家船东互保协会所占份额分别为62.0%、29.0%、6.0%、3.0%。2020年中国货运保险规模再次超越英国,位居全球第一;英国在船壳险、海工能源险等领域仍然处于全球领先地位。