中国金融科技的监管经历了一条从“自由放任”到“监管整治”再到“强势监管”的道路。强监管不利于金融创新,于是中国开始试点试行“监管沙盒”作为监管和创新的平衡机制,这或许将解锁一个新的监管时代。

撰文 | 王别闹

出品 | 热浪财经

2016年开始中国金融科技产业开始展露头角,到2019年已经表现出了成熟发展态势。短短几年时间,随着社会整体消费环境的变化,我国金融科技进入成熟发展态势。据不完全统计,中国90%以上的金融机构已介入和运用金融科技来推动金融服务。

金融科技的飞速发展给金融业带来了深刻变革,科技赋能传统金融服务衍生出了新的互联网金融业态,如移动支付、网络借贷、网络众筹、互联网保险等等。同样,伴随着商机的同时还有风险,这给金融监管部分带来了极大的挑战。

中国开启“监管沙盒”新时代

我国金融监管机构于今年首次系统性归纳、论述金融科技的发展路径,相关政策日趋明朗,金融科技监管也随着行业发展被提上议程。2019年8月,首个金融科技顶层设计《金融科技(FinTech)发展规划(2019-2021年)》发布,其中确定了六方面重点任务,包括加强金融科技战略部署、强化金融科技合理应用、赋能金融服务提质增效、增强金融风险技防能力、加大金融审慎监管力度、夯实金融科技基础支撑。

3个月后,北京市于12月5日在全国率先启动金融科技创新监管试点,两天后北京市地方金融监督管理局开会披露了北京市金融科技应用试点和创新监管试点最新进展,并提出探索构建包容审慎的中国版“监管沙盒”。据媒体公开报道,央行营管部发言人在12月7日北京市金融监管局举办的”北京金融科技工作媒体交流会”上透露,目前已77家企业入围监管试点,46个金融科技项目获批,涉及金融、医疗、社保、养老、三农等多个领域,囊括大数据、云计算、人工智能、区块链等金融科技前沿技术的最新成果。

据新华网12月10日报道,重庆两江新区将依托江北嘴金融科技港在重庆率先试点金融科技“监管沙盒”,下一步将在重庆范围内遴选符合条件的金融科技企业,进一步营造安全、开放的金融科技发展环境。

金融科技创新监管试点的设立目的是探索出符合我国国情、经济发展趋势和需要、与国际接轨的金融科技创新监管工具。这个监管工具的作用,一是能够引导持牌金融机构依法合规的开展业务、能够有效地保护消费者权益,二还能运用现代信息技术赋能金融提质增效,营造出一个安全、普惠、开放的金融科技创新发展环境。

监管沙盒就像是把创新风险关进制度的笼子里。这个笼子是较从前更为柔性的管理方式,充分利用信息公开、产品公示、公共监督等形式引导持牌机构依法合规地创新。行业因此获得了一定的自主权,金融科技企业开发创新产品、测试产品、提供服务、探索新的商业模式和营销方式时,不用一碰到问题立刻受到监管规则的约束,获得很大的自主发展权。

监管沙盒为金融创新产品提供测试机制、消费者保护机制和激励机制,其实验性、隔离性和监控性能够保证即便既有监管框架降低测试门槛,也能确保创新测试带来的风险不会从企业传导到消费者身上。

监管沙盒的国际史

监管沙盒机制属于监管科技或金融科技监管的有效组成部分,从全球范围来看,许多国家都高度重视金融科技监管,还为此成立专门的监管机构,以更好地引导、管理金融科技的发展。

监管沙盒(Regulatory Sandbox)的概念由英国政府于2015年3月率先提出。

英国金融行为监管局(FCA)把“监管沙盒”定义成一个“安全空间”。打个比方来说,金融科技企业把消费者们进来体验自家创新的金融产品、服务、商业模式和营销方式。进房间之前,消费者们对可能有的风险完全了然,如果有了损失还能获得企业提供的一定补偿。监管部门对房间的规则不设置过多要求,企业在保护消费者的前提下可以大胆创新。

监管沙盒流程

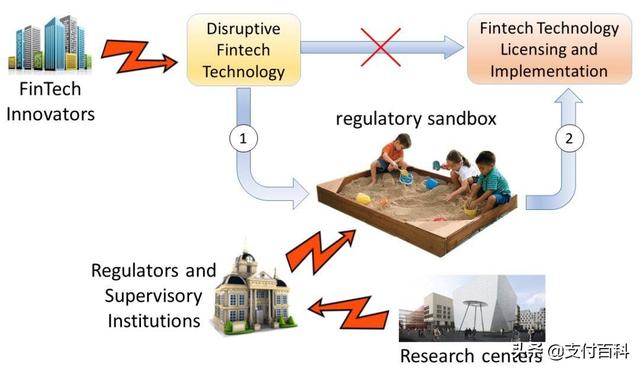

如上图,FCA根据申请者的具体情况来给予完整性授权或限制性授权,取得授权的企业进入虚拟沙盒测试,测试过程有监管、监督机构负责保护消费者权益,监督测试企业不能违规操作,研究中心的专家组会给监管机构提供专业上的支持和帮助,如果测试结果良好创新企业可获得技术许可,投放社会。

可以看出,在监管沙盒体系中最重要的部分是对金融消费者权益的保护。FCA要求进入监管沙盒的公司只能对已经同意参加测试的客户测试他们的新产品,并且在客户同意前应告知潜在风险和可获得的补偿。参加测试是为了让相关产品和服务充分地暴露出缺陷和风险,以避免在社会大规模推出后会带来巨大损失。

2016年3月,澳大利亚澳财长莫里森发布声明称,联邦政府将批准澳大利亚证券和投资委员会(ASIC)成立并管理监管沙盒。开始之初FCA在一年中对175家金融科技公司提供了帮助,但最后获得经营许可的只有5家。

之后澳大利亚推出了更加宽松的管理举措:所有符合条件的金融科技公司,只要向ASIC申请备案之后,即便没有金融服务牌照或信贷许可证也可以测试特定业务,并且之后ASIC可能根据具体的测试结果修改相关法律。

2016年6月,新加坡比上面两位更加激进,为了加强国家在区块链技术上的发展,新加坡表示欢迎各类金融创新,哪怕和目前法律法规有所冲突也不用担心,只要你能预先备案并在他们指导下开展业务,即便以后业务被官方终止也不会追求法律责任,赤裸裸的“只要你敢,只要我有”。

美国为了保持和英国、新加坡、香港等地的竞争力,财政部讨论了简化支付系统的技术,并且提及创新监管沙盒的发展。2016年8月,美国股票市场结构咨询委员会高级副总裁在纳斯达克开场发言中提出,“监管沙盒”概念可以延续到市场,并提倡使用市场模拟加速推进。2017年3月,美国证券交易委员会(SEC)和FINRA公司注册的经纪自营商Quisa提出申请,要求美国证券交易委员会向金融科技行业提供指导时考虑采用“监管沙盒”。

亚利桑那州监管沙盒宣传图

直到2018年7月美国才出现第一个实施金融科技监管沙盒的州——亚利桑那州,亚利桑那州一直走在采用加密货币的前沿,推出监管沙盒机制不仅帮助该州金融科技创新企业节省冗余和高昂的监管成本,并且还为该州吸引到了不少金融科技创新企业。

2016年9月,主要负责维持香港货币及银行体系稳定的香港金融管理局(Hong Kong Monetary Authority,HKMA)推出监管沙盒,为渴望进行业务创新的香港银行及其配套的科技公司在不完全符合当前监管规定的情况下,能够进入“试验区”内进行金融产品的创新试行。

除了以上国家和地区,阿布扎比、马来西亚等国家也先后加入了“监管沙盒”模式的探索行列。

业内人士评论称,监管沙盒给金融科技的新产品、新业务、新模式提供了探索空间,促进企业更好发展的同时也为相关的监管提供了双向互动的机制。监管沙盒减少了金融创新投入市场的成本和时间,经过监管部门的测试认可再进入市场能够保护投资者利益。健康的经营环境、完善的监管体系为互联网金融、第三方支付、供应链金融、区块链金融等业务发展创造了更多可能,监管沙盒需要大数据、区块链等技术融合,也给新兴技术公司提供了发展机会。