记者 | 曹立

编辑 | 陈菲遐

年报的业绩预告披露工作已经结束,投资者并未等来电力巨头华能国际(600011.SH)2019年的业绩预告。

虽然去年前三季度华能国际实现净利润同比增长170%,但至今尚未披露年报业绩预告,意味着华能国际2019年四季度业绩可能有“爆雷”风险。

消失的40亿元利润

按照上交所要求,对于年度报告,如果上市公司预计全年可能出现亏损、扭亏为盈、净利润较前一年度增长或下降50%以上(基数过小的除外)等三类情况,应当在当期会计年度结束后的1月31日前披露业绩预告。其中,基数过小是指上一年度每股收益低于或等于0.05元的情形。

华能国际在2019年前三季度的净利润就达到53.89亿元,远远超出2018年全年净利润14.39亿元,符合业绩预披露的要求。此外,华能国际2018年每股收益为0.07元,也不满足因基数过小而豁免披露的条件。

因此,这本该是意料之中的一份年度业绩预告。只要华能国际2019年四季度不发生严重亏损,2019年全年净利润完全可以满足较2018年增长50%这一条件,就必须披露业绩预告。

但是直到2月10日,也没有等来华能国际的业绩预告。华能国际在上海、香港、纽约三地上市多年,管理规范性上远超一般上市公司,基本可以排除工作疏漏的原因。

从历史看,由于煤电的周期特性,华能国际每年业绩波动极为剧烈,公司净利润在2011年、2012年、2013年和2017年都出现过增长或下降50%的情况,公司也都相应披露了业绩预告。

那么唯一的可能就是,公司2019年净利润并未达到增长50%的披露标准。根据公司2018年14.39亿元的净利润,推算公司2019年净利润不超过21.5亿元,而根据券商此前的一致预测,公司2019年净利润将达到61亿元。

本该出现在报表上的至少40亿元的利润,消失了。

资产减值损失或创公司历史新高

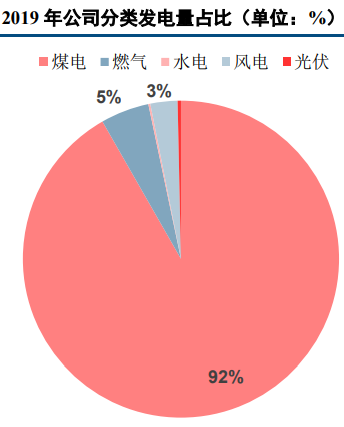

从经营层面看,华能国际主营业务为电力热力,2019年公司发电量结构中,煤电约占92%,对业绩有重要影响。

在销售端,华能国际2019年不含税上网电价基本保持稳定,四季度售电量同比增长2.28%。

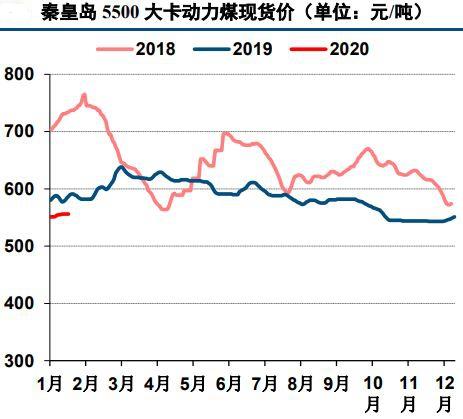

在成本端,2019年四季度煤价同比和环比都有所下降。上述因素叠加增值税降税的利好,预计华能国际在2019年四季度的运行应该是稳中向好的。

排除了日常运营产生亏损的可能,资产减值损失可能是利润消失的最大“元凶”。历史上,由于资产规模高达数千亿,华能国际每年都有一定的资产减值,从2016年到2018年,每年资产减值的规模在12亿元左右,2015年资产减值损失最高,达到30.9亿元。

值得注意的是,华能国际资产减值规模还相当有“节奏”,和公司当年毛利率正相关,就是在景气度较高时多减值,景气度较低时少减值,2015年恰好是上轮煤电周期的顶点。显然,公司在资产减值的选择方面“经验丰富”。

考虑到券商在预测公司2019年净利润时,根据往年资产减值损失规模,已经预先计提了12亿元左右,在抵扣所得税后(假设所得税率25%),将这部分资产减值损失还原,可以算出在不发生资产减值损失时,公司净利润预计为70亿元。而我们之前提到,由于公司没发业绩预告,2019年净利润不超过21.5亿元,将其带入上述计算模型中,可以反推出公司2019年资产减值损失规模至少为64.7亿元,这将超过2015年的30.9亿元,创公司上市以来历史新高。

如果单独测算华能国际2019年第四季度的减值损失,数字将进一步增大。财报数据显示,公司2019年前三季度资产减值损失为-2.59亿元,相当于资产减值损失冲回2.59亿元,那公司2019年四季度的资产减值损失将至少为67.29亿元。

百亿商誉是最大风险

以华能国际2015年年报为例,在资产减值损失中,主要包括商誉减值损失、无形资产减值损失、固定资产减值损失等项目。

结合华能国际的经营状况,商誉和无形资产减值损失可能成为公司在2019年报中的最大风险点。截止2019年三季度末,华能国际商誉为127.02亿元,无形资产为138.45亿元。公司于2008年公司并购大士能源,形成大量商誉和无形资产。截止2018年底,与大士能源相关这部分的商誉的余额为108亿元,无形资产余额为40.1亿元。

大士能源与12年前的天价并购

要说清楚大士能源和百亿商誉的关系,得从12年前说起。

2008年7月,华能国际受让其母公司华能集团拥有的中新电力100%股权,付出交易对价仅为10.2亿美元。中新电力是华能集团为收购淡马锡控股持有的大士能源100%股份而在新加坡设立的一家全资子公司,中新电力收购大士能源100%股份的交易已于2008年3月24日完成,中新电力支付给淡马锡的转让对价为42.35亿新元(约合30亿美元)。

大士能源是位于新加坡的从事电力生产、交易、零售的公司,在收购时点其装机结构为2台60万千瓦的燃油蒸汽机组和4台36.75万千瓦的燃气联合循环机组,合计装机为267万千瓦,占新加坡市场超过25%的份额。

华能集团是这场交易的最大输家。从淡马锡方买入再到出售给华能国际,转手之后亏掉近20亿美元。当时华能集团的解释是,收购大士能源可以更加深入地了解发达市场的电力市场究竟是怎么运作,对国内电力体制改革有重要意义。

对于体制改革是否有重要意义暂时还没有定论,但是从收购的时间线上,华能集团犯了和广大散户相同的错误,那就是追涨杀跌。2008年3月24日,也就是华能集团完成收购大士能源的时点,上证指数报收3626点,正是牛市破灭初期。可以想见,在华能集团和淡马锡洽谈这场交易时,大概率是牛市最高点。牛市给与华能集团的底气,并没有持续太久。

华能集团除了交20亿美元的“学费”,还留下两个重大后遗症,就是商誉和无形资产。中新电力并购大士能源付出了30亿美元,而大士能源截止2007年底的净资产约为17亿美元,其中的差值形成了商誉,在净资产中的无形资产则对应大士能源的电力生产许可证。

因为华能国际并购中新电力属于同一控制下合并,所以华能国际“继承”了这部分商誉,直到今天仍在公司的资产负债表中。

并购大士能源所产生的商誉风险点究竟在哪?

新闻资料显示,大士能源的电力销售分为两部分,一部分是固定合约,即向新加坡岛内的居民销售电力,这部分电价是锁定的,每3个月调整一次,根据成本加成法定价,保证发电企业有一定利润空间。另一部分是零售合约,是指向工厂、商场等供应的电力,这部分电的价格是竞价上网。

所谓竞价上网,是指电力公司将所发电力集中在新加坡电力交易所挂牌,每半个小时报一次价,电价与市场供需保持一个正相关的关系。

在2010年至2012年,大士能源盈利能力较好,此后,新加坡逐步开启电力改革,外来电冲击新加坡电力市场格局,竞价上网的电量占比提升、综合电价下滑,受此影响大士能源营收大幅下滑,导致利润快速下降,2017年经营成果为亏损5.77亿元,为近年来最低水平(2018年公司披露境外分部数据包括巴基斯坦发电资产,口径不同,故不再列示)。

由于新加坡电力市场竞争格局短时间内难以得到根本性反转,大士能源也很难扭亏为盈,进一步导致商誉和无形资产都面临减值压力。

对于华能国际来说,2017年和2018年,公司业绩处于周期谷底,出于平滑业绩的考虑,做商誉减值并不合适,2019年业绩有所复苏,有动机来处理这个历史遗留问题。

减值有何影响?

资产减值损失并不影响现金流,对华能国际经营层面影响不大,但对投资者信心却有不小的打击。

在众多电力公司中,华能国际一向以分红慷慨著称。2017年和2018年,公司的股利支付率分别为84.77%和109.1%。公司还在《华能国际电力股份有限公司未来三年(2018年-2020年)股东回报规划》中承诺,在当年盈利及累计未分配利润为正,且公司现金流可以满足公司正常经营和可持续发展的情况下,采取现金方式分配股利,公司每年以现金方式分配的利润原则上不少于当年实现的合并报表可分配利润的70%且每股派息不低于0.1元人民币。

华能国际的高分红率也吸引了一些机构投资者,从去年起,知名私募重阳投资就开始在4港元/股以上大量买入华能国际。如果按券商之前的盈利预测,华能国际2019年实现61亿元净利润,分配其中的70%作为股息,以港股华能国际目前3.5港元/股的价格,对应股息率约是8.6%。

不仅如此,随着煤炭供需变化,未来煤炭价格还有下行可能,华能国际盈利有望进一步复苏,这就给股价带来更大的弹性。

但从目前情况看,由于华能国际可能在2019年报对商誉和无形资产进行减值,分配的股息也会随着利润减少,8.6%的股息率或许只是一场泡影。在港股这个比较重视分红的市场,分红预期落空对投资者信心会有较大打击。