经济低迷的情况下,应该把钱放在哪儿?

富豪们用实际行动,告诉了我们

“新加坡”

根据新加坡金管局的数据显示,海外资产流入新加坡,非居民存款猛增44%,至620亿新币。同时,新加坡4月份本地银行的外币存款几乎比去年同期增长了三倍,达到创纪录的270亿新币。

金融帝国受到冲击

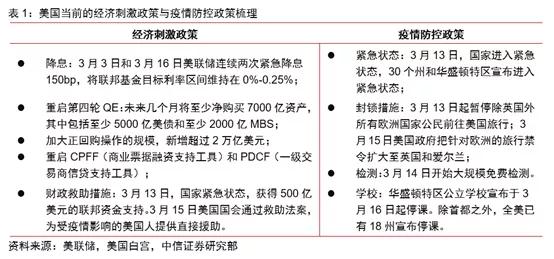

新冠疫情,封锁住了人们的脚步,加剧了全球金融市场的动荡。而作为世界第一大经济体,美国,更是处在动荡中心。

在疫情冲击之下,美国政府出台阻断政策,企业停工,经济停摆,金融市场恐慌情绪不断。

2020年3月,美联储孤注一掷,开始持续“放水”,甚至历史上首次出台了无限量化宽松政策。

市场的反应是什么呢?道琼斯指数在10天之内连续4次熔断!

“

美股历史上总共发生过五次熔断:

第1次熔断:1997年10月27日;

第2次熔断:2020年3月9日;

第3次熔断:2020年3月12日;

第4次熔断:2020年3月16日,

第5次熔断:2020年3月19日;

美国时间6月11日,美股又险遭熔断,三大股指均出现不同程度的暴跌。纳斯达克下跌527.62点;道琼斯工业指数大跌1861.82点;标准普尔500指数大跌 188.04点,仅差一个多百分点就熔断。

不仅如此,美国失业率不断飙升,种族问题紧张,社会秩序日渐不安定。

动荡的美国,全球金融危机重演的恐慌情绪,让人们纷纷将目光投向了亚洲,停留在了新加坡。

新加坡“资金避风港”

目前,新加坡是全球1200家银行、保险等金融机构的总部所在地,金融业占其总产值的13%,就业人数占总劳动力的5%,是国内的第四大产业。

世界银行《营商环境环境报告》综合开办企业、办理许可、财产注册、保护少数投资者等等10个方面,新加坡已经连续10年占据榜首。

新加坡从劳动力密集型到技术密集型,再到知识密集型的几次产业结构转型成功,因素众多。

1、从法律制度和监管机构来看:

新加坡金融法律体系由银行法、保险法、证券法、期货交易法、基金管理法、外汇交易法以及新加坡金融管理局(MAS)发出的信函及其他相关法规所组成,这些法律主要由MAS制定并经国会批准后颁布实施。

值得注意的是,新加坡独特的金融管理机构MAS。MAS对新加坡所有金融机构和领有资金市场服务执照的公司履行管理职能,其管理的对象范围除了涵盖目前中国“一行三会”所监管对象范围的总和之外,还包括对财富管理、信用评级等准金融类机构的管理。MAS的综合性、权威性可见一斑。

这是因为,在亚洲金融危机爆发之前,新加坡金融监管体系采用多元化分业监管的模式,但是这往往会造成监管部门互相推诿,监管职能交叉,责任不明,效率低下。因此必须要改变监管体系,施行统一的监管模式。

所以从1998年开始,新加坡对于金融行业的监管施行统一的方案,加强金融监督管理局的权力,建立统一的金融监管体系。

2、从自然禀赋和地理位置来看:

一是地处东八时区,与伦敦正好相差8个小时,这意味着当伦敦结束一天的金融交易,纽约还未开始金融交易时,正是新加坡可以进行金融交易的时段,这帮助新加坡的金融交易弥补伦敦、纽约金融交易时段的空缺;

二是处在连接太平洋和印度洋的黄金水道–马六甲海峡的咽喉地带,国际货物流、信息流、资金流在此交汇、中转、集散等。

此二者,为新加坡成功打造国际金融中心提供了天然而又独特的条件。

3、从政府态度和监管理念来看:

新加坡作为一个岛国,是一个开放、自由、竞争较为充分的经济体。

按照MAS现任负责人所持的观点,金融监管不应该让市场感到窒息,而是应该促进市场的运作,监管者可以提供“交通灯”和“道路指示牌”来进行引导,但道路安全最终还是取决于公路上的司机,也就是金融业的从业者。

4、从商业环境和激励措施来看:

在新加坡,MAS建立网站公开法律规章,披露监管信息。

不仅如此,政府还通过征信局等第三方建立了对单位、个人的金融和非金融活动信用评级记录等信息系统。新加坡政府通过持之以恒的努力,营造了优良的诚信环境。

与此同时,新加坡是一个世界公认的低税赋国家和国际避税港。