3月以来,受俄乌冲突引发的能源价格上涨、美日货币政策反向等因素冲击,日元快速大幅贬值。

截至4月21日23时,美元兑日元汇率徘徊在128.37附近,盘中一度触及2002年以来最高值129.4;这意味着日元汇率已跌入过去20年以来最低值区域,成为今年以来表现最差的G10货币。

随着日本央行三月的“无限量行动”及昨日“梅开二度”的无限量购债计划的展开,美日央行货币政策分化加剧。这一“鸽派”举动令市场形成预期日美利差将进一步走阔的预期,使得日美两国市场进行利差交易的投资者的信心得到强化,导致日元有进一步贬值的风险。日前,富国银行货币策略师 Brendan McKenna 便表示,若日本央行与美联储的货币政策保持分化,不排除日元在短期内贬至135的风险。

值得注意的是,对于复苏中的日本经济来说,日元的大幅贬值也堪称一记“重锤”。国际货币基金组织关于日本经济的审查报告显示,由于日元大幅贬值导致能源进口价格大涨与企业经营压力增加,IMF将今年日本经济增长预期由3.3%调低至2.4%,并警告日本经济面临重大下行风险。

这也引起了日本货币当局的一系列“口头警告”。4月19日,日本财务大臣铃木俊一警告称,鉴于当前的经济环境,日元的快速走弱具有强劲的负面影响;18日,坚守鸽派的日本央行行长黑田东彦也承认“非常快速的”日元下跌可能致使日本经济遭受损害。

这一背景下,不少交易员和分析师猜测,若前述“口头干预”失效,那么日本最终可能不得不在公开市场上出手,以阻止日元的贬值。

对于一个长期以来一直被其贸易伙伴批评为“容忍”甚至“鼓励”日元贬值的政府来说,买入日元且卖出美元无疑是一个“非同寻常”的举措。要知道,上一次日本采取该方向的外汇干预动作还是在20世纪。

那么,究竟日本央行会不会干预日元?怎么做?钱从哪里来呢?

1、130是一个所谓的“敏感点位”吗?

华尔街见闻提及,有“日元先生”之称的前日本财务省副大臣榊原英资(Eisuke Sakakibara)在接受CNBC采访时表示,130是日本央行的“心理防线”,如果美元兑日元跌破130,日本央行将感到“恐慌”。受此消息影响,不少分析师认为130可能是一个敏感点位。

前文提及,如今美元兑日元汇率达到128.37,且昨日盘中一度触及2002年以来最高值129.4,直指130大关。然而,日本政府却仍在开启无限量购债的鸽派举动。那么,历史上看130点位真的足够敏感吗?

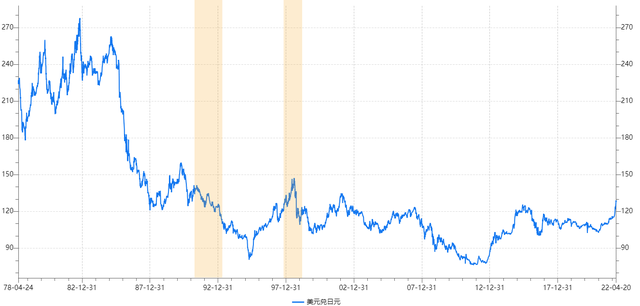

从1991-1992、1997-1998这两段1991年后唯二的日本干预贬值时段中不难发现,日本干预日元贬值的汇率点位往往集中在127至132附近。不过,这并不是绝对的。如上图所示,2002年美元兑日元汇率一度触及135,但日本财务省并没有干涉。值得一提的是,彼时的日本财务省大臣即是现任的日本央行行长——被认为是日本“鸽派”代表人物的黑田东彦。

因此,不少分析师认为本轮日元贬值进程中130点位或许不足以真正敲响日本央行的“警钟”。如新加坡银行的外汇策略师 Sim Moh Siong 就表示:

“我怀疑我们可能需要更高的美元兑日元汇率来促使(日本央行)干预。”

2、其他可能的“触发器”是什么?

另据路透社,一些日本决策者表示,只有在日本面临日元、国内股票与债券市场遭受“三重抛售”,引发资本急剧外流时,政府干预才会成为一种选择。

此外,日本国内通胀持续远离通胀目标亦有可能是日本货币政策转向的触发器。华尔街见闻提及,知情人士透露,只有通胀预期发生明显变化,日本央行才有进行政策调整的动力。

3、谁来决定是否干预?具体做法是什么?

由日本银行(日本的央行)和财务省决定。其中,日本财务省将决定是否干预市场,而日本央行将执行具体操作。

在此之前,通常会出现一系列相关官员精心编排的“口头警告”。如果他们说政府不排除任何选择,或者准备采取果断行动,通常意味着放出让市场高度警惕干预可能迫在眉睫的信号。

若“口头干预”无效,公开市场干预方才会被政策制定者考虑。通常来讲,为防止外汇干预行为影响货币政策,日本政府一般采取冲销式的外汇干预,即在买进或卖出外汇的同时,卖出或买进等额的政府债,从而回笼资金或释放流动性。

抑制日元大幅升值方面,日本货币当局的具体手法如下:首先通过发行政府短期债券(通常为外汇资金债券FEF-FBs)来筹措日元资金,然后将筹措到的日元在外汇市场上卖出,买入外汇,最后用购入的外汇购买以外币计值的债券(如美国国债)。而干预日本贬值的操作方向与此相反。

4、干预贬值有哪些挑战?

首先是外储,抑制日元大幅贬值的操作需消耗日本外储,因而成本会高得多,且动用外储干预汇率可能只是一个“临时解决方案”。

华尔街见闻提及,目前,日本的外汇储备规模约为1.356万亿美元,是仅次于中国的全球第二大外储规模。不过,虽然规模庞大,但要想有效拉升日元,日本货币当局需投入巨量外储,这将导致日本外储规模有迅速缩小的风险。

此外,通常来说,外汇储备是为了在发生重大金融冲击或意外事件时用来保护经济,而不是用来强行支撑货币汇率。

另一个挑战是,若想对美元/日元的汇率进行干预,通常来说日本货币当局还需要征得G7,尤其是其美国同行的同意。考虑到华盛顿历来反对所谓的“汇率操纵”,希望市场力量来完成这项工作。因此,重启公开市场干预工具对于日本货币当局不可谓不是“道阻且长”,在铃木俊一备受关注的G20财长和央行行长会议之行上也不难发现这一点。

在周三华盛顿举行的G7和20国集团会议后,铃木俊一称,外汇不是G7财长和央行行长们讨论的主要话题。同时,他补充称部长们重申了对现有外汇市场协议的承诺、外汇市场的稳定至关重要,且突然的波动是不可取的。此外,他还表示,外汇汇率由市场决定,但过度和无序的波动会产生负面影响、将继续与其他货币当局密切合作。

5、历史上日本外汇干预的特征

作为出口型经济体,日本历来专注于阻止日元大幅升值,而极少阻止日元贬值。

1991年以后,日本的外汇干预方向多为卖日元、买美元,以此抑制本币升值从而提升出口企业产品的竞争力。仅在1991.4.1-1993.4.1广场协议后、1997.12.17-1999.1.11年亚洲金融危机时段,日本政府采取了买日元、卖美元的外汇干预以应对日元的贬值。

在日本政府的长期外汇干预下,美元对日元的均衡汇率长期能够得以维持在115上下水平,直到金融危机后日元大幅升值。在日本货币当局在2010年9月-2011年12月底巨额买入美元、抛售日元,引导日元贬值后,日本政府再未进行外汇平衡操作。

6、如何观测日本政府是否已经干预?

- 新闻发布会:2011年,G7财政部长召集媒体召开了新闻发布会,会上宣布了七国集团正在进行协同干预。

- 日本财务省的外汇干预数据:日本每个月底都会发布其外汇干预数据。

- 技术指标:技术指标也能反映出一些问题。如突然出现的大笔买单/卖单等,尤其是考虑到最近一次日本央行外汇干预(2010.9.15-2011.12.28)的特征——干预频率不高,但平均干预额历史最大。不过,因易受市场情绪影响,故很确认技术指标的变动就是日本央行干预的结果。

本文来自华尔街见闻,欢迎下载APP查看更多