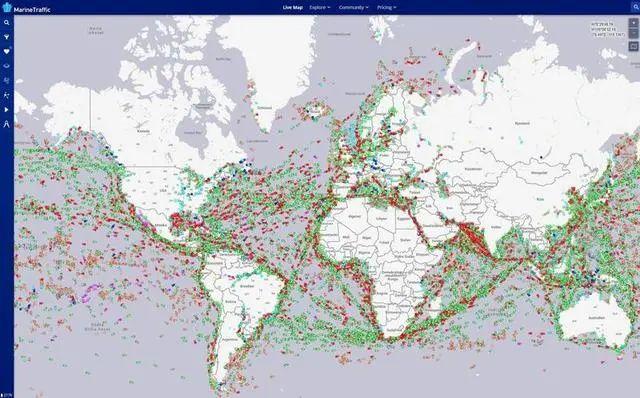

原油市场出现了罕见的一幕:广阔的海洋上漂浮着大约上亿桶原油。

根据媒体报道,利用大大小小的油轮囤积起来的原油数量可能高达1.6亿桶,比两周前翻了一倍。这样的数量和速度在石油史上颇为罕见。

上一次海上浮式储油的数量达到这么高的水平,还要追溯到2009年。但当时也不过1亿桶多一点。

在这些油轮中,可负载200万桶原油的超大油轮(VLCC)数量多达60艘。

随着人们疯狂抢租油轮,用来囤油的VLCC数量急剧增加。2月还不到10艘,到了4月初就大幅增加到了25至40艘。才半个月过去,又增加了一、二十艘。

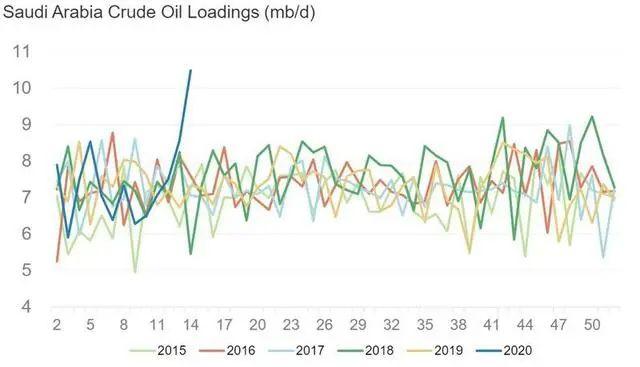

抢租油轮的主要有两类:一是沙特,他们生产出来的原油太多了,销量增加远远落后于生产速度,以至于不得不用油轮来存储。

二是贸易商。他们囤油之所以如此疯狂,主要是因为产油国们大打价格战导致现货暴跌,需求又因疫情而崩跌,从而令市场的升水结构急剧扩增至历史罕见的水平。囤积现货用于数月后期货合约交割的利润非常丰厚。

而陆地油罐可用空间寥寥,所以,利用油轮在海上储油成了最炙手可热的交易。

囤油VLCC数量仍将大幅增加?

OPEC和其他产油国虽然达成了创纪录规模的减产协议,但最早要到5月才开始。在此之前,严重的供应过剩不仅不会缓解,反而还会加剧。

而新冠病毒仍在扩散,欧美社会和经济尚未恢复正常,连复工也只在少部分地区刚刚开始。

有鉴于此,分析师们预计,海上囤油的热情仍将居高不下,用于囤油的油轮数量在未来几个月仍将增加,VLCC的数量预计最多会增加到100到200艘。

若果真如此,则意味着装满原油的VLCC数量将最多是当前水平的三倍多。(华尔街见闻)

1.6亿桶原油开启“海上漂流记”

虽然欧佩克+上周已达成全新减产协议,沙特、俄罗斯和美国等产油大国也表态将联手稳定油市,但由于需求持续萎缩,原油库存高企的问题短期内恐怕无法得到解决。

如今,除了陆地储油空间之外,就连海上储能也面临极限考验。

前所未见!海上储油规模达1.6亿桶

据路透报道,贸易商们目前正在油轮上储存约1.6亿桶石油,这个数字为两周前的两倍有余。

而在美国宏桥信托投资集团(BTIG)的网络研讨会上,独立船舶经纪公司shipbrokers Affinity的研究人员Charlie Chasty表示,根据该公司统计的数据,大型游轮上的原油储备规模已大幅赶超2009年的高点。

根据路透的统计,目前至少有60艘超大型油轮(VLCC)被用来储存多余的石油,而这些油轮的石油装载量高达200万桶/艘。消息人士称,4月初时,被原油填满的VLCC数量为25-40艘,而2月份还不到10艘。更夸张的是,除了储能惊人的VLCC之外,贸易商们还使用了其他小型油轮进行储油。这导致许多港口停泊的船只数量大幅增加,甚至影响了其他海运业务的开展。

正如前文所言,上一次海上原油储备规模达到超过1亿桶的水平,还是发生在遥远的2009年。但当年,贸易商在出清库存之前,也只不过把略微超过1亿桶的原油储存在油轮上而已。如今,这一纪录已被大幅刷新。

BTIG航运分析师Gregory Lewis在本周的一份报告中称:

“这是油轮历史上前所未有的时刻,VLCC油轮储油规模现在已经成为了业界头号热门话题,原油库存问题的严重性可见一斑。”

BTIG的报告显示,用于储油的VLCC大多停泊在美国墨西哥湾和新加坡港口,这两个地区也是全球最主要的石油贸易中心。

海上储能会不会耗尽?

众所周知,过去一个月全球原油供应过剩状况为史上罕见,陆地原油储能正以极快的速度消耗殆尽。以产油大国美国为例,在上周二进行的得州限产听证会上,先锋自然资源公司CEO表示,美国库欣原油库存将在4-5周内被填满,若不马上减产美国就会面临无处可储油的尴尬局面。

如今海上原油储备规模也大幅增长,不禁叫人担忧:海上储能会不会也被填满?

根据船舶经纪商E.A.吉布森统计的数据,全球共有770艘VLCC。从这个数据来看,可供使用的大型油轮数量还有很多。

不过,有消息人士透露,中东地区重要燃料补给和石油中心阿联酋富查伊拉地区的储油罐,已经满负荷运转。换句话说,中东地区贸易商的原油和原油衍生品储能即将宣告耗尽。在此背景下,分析人士相信,会有越来越多的贸易商选择把石油储存在海上,海上原油储能压力只会越来越大。

路透方面则预计,未来几个月内用于储油的VLCC数量还将增加100-200艘——相当于较当前水平再翻两番。

原油贸易商的小算盘:通过期货溢价获利

路透分析指出,将大量原油储存在海上的不外乎两类人:大型原油生产商(如沙特阿美等巨头)以及大大小小的贸易商。

和产油国的巨头们不同,贸易商之所以把那么多的原油储存起来,还有一个原因——期货溢价。

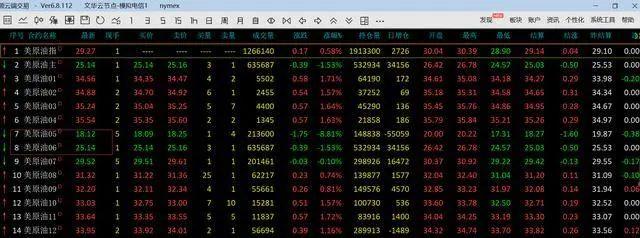

毫无疑问,原油市场目前存在明显的期货溢价现象,即远期原油合约价格高于当前合约价格。金十此前曾报道,即将到期的美原油05合约和06合约的价差一度高达近7美元,实属史上罕见。

这种罕见的市场结构,让贸易商们看到了商机。于是他们选择将石油储藏起来,希望在未来获得更多收益。路透分析师也不仅感慨,市场的升水现象令人无法忽视,贸易商们囤积现货并在数月后用期货合约进行交割,他们就可以获得非常丰厚的利润。

不过需要注意的是,由于海上储油需求激增,油轮租赁费用也水涨船高。E.A.吉布森统计的数据显示,大型油轮日均租赁费日前已飙升至超过23万美元的历史高点,这意味着原油贸易商必须为长期租船支付溢价。

经纪商Fearnley Securities则在一份报告中表示,在极端浮式储存(即海上油轮储存)模式的支持下,贸易商需要向船东们支付极具吸引力的费率,否则前者可能宁愿将船舶闲置也不愿降价。

波士顿能源数据分析公司Marsoft Inc.的分析师Marine Money也表示,石油生产商和贸易商选择VLCC来储油不是长远之策,因为VLCC的租赁成本较陆地储油成本更高。随着油轮供应方根据市场状况调整租赁价格,海上储油的成本几乎已攀升至陆地油库储存原油费用的两倍。

需求什么时候回升?

随着海陆原油储能相继告急,市场也愈发关心到底什么时候原油需求才能回升。

不幸的是,从上周欧佩克、EIA和IEA三大机构的报告来看,几年之内原油需求都不会有很大提升:

IEA月报指出,预计2020年石油需求较上年减少930万桶/日,随着需求下降超过欧佩克+的减产量,石油储备可能会饱和;EIA预计,2020年全球原油需求将减少520万桶/日;欧佩克预计,2020年全球原油需求下降690万桶/日,原油需求将降至30年来的最低水平。

在此背景下,一些对冲基金已经开始根据对原油库存状况的判断,作出下一步油价押注。

韦斯特贝克资本管理公司(Westbeck Capital Management)旗下的能源机会基金(Energy Opportunity Fund)在3月份收获20.2%的涨幅,在哀嚎一片的华尔街中表现突出。这只专注于大宗商品业务的基金通过在去年做空美国页岩油公司,获得了40%的收益。目前该基金已将注意力转向世界各地的原油库存问题上,尤其是美国最大的石油中心——俄克拉何马州库欣的储能状况。

正如前文所言,分析人士预计库欣石油储存空间可能在5月中旬达到极限,韦斯特贝克认为这可能预示着油价将出现下一阶段的暴跌,并在触底后正式反弹。该公司首席执行官Jean-Louis Le Mee在接受采访时表示:

“目前的情况对油价来说十分复杂,在出现真正的反弹之前,我们预计油价还会出现一次大规模下跌。我们认为石油需求不会马上恢复正常,或许要到明年,我们才可能看到库存减少,而全球的闲置产能马上就将耗尽。”

能源基金BlueGold Capital Management预计,未来四到五周,随着库存的增加,WTI原油可能会跌至16至17美元左右。

不过Jean-Louis Le Mee认为,从长远角度来看,上述情况意味着更多美国页岩油生产商将不得不削减产量,加上欧佩克+又刚达成减产协议,这可能为未来几年油价反弹奠定基础。

“如果你回顾2014年的行情,你就会发现油价最多甚至会暴跌90%,但随后必定会开始反弹。因此,我们有理由相信,2021年底和2022年油价将大幅上涨。而现在,就是你入市抄底的大好机会。”

“就像在街上捡钱!”有人一周狂赚400万美元,这群页岩油大空头一战成名

如果好莱坞有一天要拍一部电影来回顾今年美国石油业的衰落,或许可以效仿2015年的大片《大空头》,将其命名为《页岩油大空头》(The Big Shale Short)。

2015年的《大空头》讲述了一群投资者的真实故事,他们在次贷危机和2008年市场崩溃之前做空美国住房市场,大赚了数百万美元。而如今,若要拍一部《页岩油大空头》,角色原型已经可以在推特上找到。

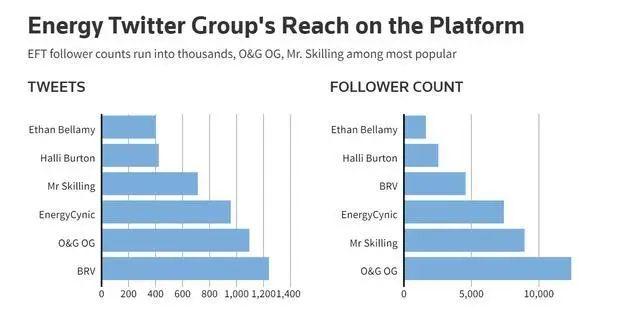

据Oilprice报道,在Energy FinTwit (#EFT) 标签下有一群石油工程师和交易员,多年来一直在表达对美国页岩油的悲观看法。他们几个月来一直在做空美国能源股。最近油价的暴跌已使他们赚了数百万美元。

虽然这次WTI原油跌破20美元/桶是因为所谓的“黑天鹅”,没有任何人能预料到冠状病毒大流行和需求暴跌会突然降临,但即使在主要投行都说“油市最糟糕时期已过去”或“2020年页岩油增速下降不可避免但最终有利于油价和股票”后,这群看空的石油分析师仍在坚持做空页岩油。最终,油价的持续下跌证明他们是对的。

油市崩盘中大赚数百万美元

其中一些交易员在3月初的油价崩盘中就赚了数百万美元。

例如,BRV @WillRayValentin告诉路透社,他在3月9日至16日那一周赚了400万美元,当时石油价格因OPEC +谈判破裂和沙特阿拉伯为争夺市场份额而展开价格战后暴跌。BRV在电话中告诉路透社:

“这就像在街上捡钱。”

BRV的个人资料中写道:“我提到的每只股票可能都被我做空了。”

最近几个月,“页岩油大空头”Energy Fintwit团队越来越受欢迎,其中最杰出的成员每个都有数千名追随者,比一些投行能源分析师的追随者还多。这表明,“非主流”分析师对市场看法的正确率并不逊于所有其他投行。

Energy Fintwit团队不同成员及他们的追随者数量

瑞银(UBS)等投行以及Pickering Energy Partners等投资集团的一些客户也在关注Energy Fintwit团队,希望了解其成员的更多信息,因此“主流”分析师们也在推特上关注了Energy Fintwit团队,甚至在他们的分析中考虑一些Energy Fintwit团队发布的帖子。

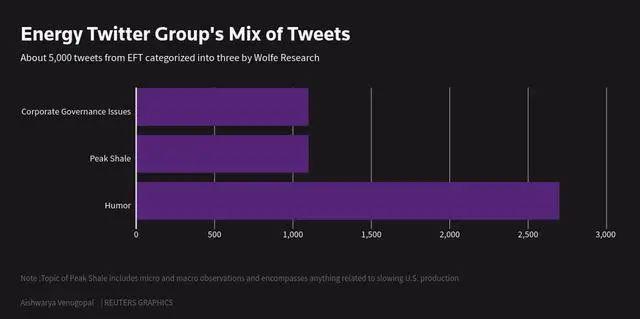

Energy Fintwit团队的推文组合

5个月前就预言惠廷石油公司破产

本月美国页岩钻探公司、巴肯盆地(Bakken)最大生产商之一——惠廷石油公司(Whiting Petroleum Corporation)破产的消息在市场引起轰动,但Energy Fintwit团队早在去年10月就预判到它的命运。

当时团队中的成员@WillRayValentin、@energycredit1和@Oil_Gonif发布了对惠廷石油公司的研究。

他们说,惠廷石油公司的股票“按当前的剥离价格(不含期权价值)价值为0美元”,并指出该公司的债务将在2020年3月和2021年4月到期,而且根据团队成员对惠廷石油2000多个独立油井的分析,该公司可能夸大了自己的储备。2019年10月31日他们说:

“惠廷已经在劫难逃。石油是它股票价格的唯一重要推动因素。”

果然,2020年4月1日,惠廷石油公司宣布已申请破产保护,成为石油价格战和冠状病毒大流行下的第一个主要受害者。

而当Energy Fintwit团队说惠廷的股票已经一文不值时,高盛则表示要做多水力压裂公司,并认为美国页岩行业的下跌只是暂时现象,可能需要一两年的时间就能恢复增长,并带动股价上涨。

骑着“黑天鹅”一战成名

事实证明,没有人可以预见到我们现在面临的事实:美国页岩油增长趋于平缓、生产商要为生存而战、大规模闲置钻井、削减资本支出、裁员,为多余的石油寻找存储空间、美国基准油价跌到20美元,一些地区的油价甚至跌到了个位数。5个月前,也没人能预测4月会出现3000万桶/日的需求崩溃。

Energy Fintwit团队固然也没有预测到这一切,但他们最近的盈利已经令他们名声大噪,证明了在石油市场上,即使是非主流预测也可能成为主流。

附:

解析WTI原油期货移仓换月常见问题

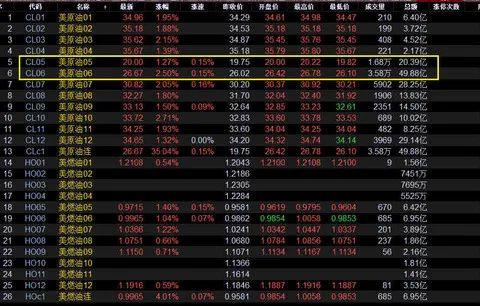

3月份以来WTI期货原油价格从45位置跌至17.31,原油剧烈波动的同时,我们也看到了近远期期货合约价差不断拉大。

截止周五,5月份期货合约和6月份期货合约的价差达到700点之阔。据CME,2020年5月份的美原油期货合约将在北京时间21日凌晨02:30进行交割,多数经纪商会在4月16日-20日展期。按照历史经验,期货合约到期后,价格经常出现跳空现象。假如在合约到期前,原油价格处于20美元/桶,期货合约到期时6月份的原油价格在26.67美元/桶,我们手中的多单或者空单会以26.67美元/桶的价格平仓。看到这里,多头持仓者或许暗自窃喜,空单持仓者则忧心忡忡。那么真实的结果会是这样吗?针对WTI原油期货移仓换月的常见问题以及潜在的操作风险,今天郎老师做简单的解析。

为什么每个月都要换合约?

我们多数投资者在交易平台上交易的WTI原油是美国原油期货合约,即美国西德克萨斯轻质原油。原油期货与原油现货不同,原油期货交易的标的是未来某个既定月份进行交割的合约(通常是下个月的原油),合约有固定的到期时间即最后交易日,到合约最后交易日后就要交割。这个原油合约交割不是市场跟投资者进行交割,而是金融机构和原油出产方的合约。

什么时候换合约?

美国原油期货的具体交割日期设定是,如果当月25号是工作日,那么25号之前的第三个交易日即为最后交割期;如果当月25号是非工作日,那么就是25号之前最后一个交易日再往前数的第三个交易日;通常是在每月的20号左右。2020年5月份的美原油期货合约将在北京时间4月21日凌晨02:30完成最后交割,多数经纪商会在4月16日-20日展期,即将合约往后顺推一个月。

为何本月移仓换月如此备受关注?

由于不同期限的期货价格不同,在期货合约移仓换月时,价格通常会出现跳空现象。这种跳空不是重要事件或者突发意外导致的突然上涨或下跌,只是因为美原油执行了一份新的合约,重新定价而已。

在油价平稳的情况下,原油期货合约换月通常会使得油价会比上个月价格多三五十点,这可以视为时间成本。

不过3月份以来,受原油价格战影响,油价持续下跌,虽然OPEC+4月13日达成创纪录的减产协议,但仍不能弥补疫情冲击造成的需求锐减,期货合约到期前,对冲基金加码沽空原油期货价格进行套利进一步加剧了油价的跌势。如3月份以来WTI期货原油价格从45位置跌至17.31。与近期原油合约价格的持续走弱不同,在供给远大于需求的背景下,储油空间不断消耗,原油仓储成本、运输成本随之上升,远期期货价格大幅升水。

按照目前CME原油合约的报价,6月份的原油期货合约价格比5月份价格高出将近7美金,这也意味着,假如在5月份期货合约到期前,原油价格处于20美元/桶,期货合约到期时6月份的原油价格在26.67美元/桶,你手中的多单或者空单会以26.67美元/桶的价格平仓。

这时候投资者的问题也随之而来。比如常见问题如下。我的多单会爆赚吗?我有空单,会爆仓吗?我有多单,价格涨了这么多,为什么账户上显示盈利被扣除了?我有空单,怎么爆仓了,不是说换合约不会影响我盈亏吗?要弄明白这几个问题,我们先要了解不同平台在期货合约到期时的不同处理方式。

原油期货合约到期时有哪些处理方式?

原油期货合约到期时,通常有以下两种处理方式。

第一种是合约到期,交割日被动平仓。比如,你现在持有原油20位置的多单,原油期货合约到期后,会以新合约开始的价格进行交割,这个时候如果价格向上跳空到26,多单会在26位置直接止盈离场,空单会在26位置直接止损离场。

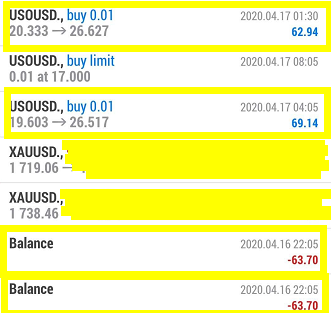

第二种处理方式是合约自动展期,交割期推迟到下个月。目前有的经纪商有自动展期的功能,一个月合约到期后,自动过度到新的合约,中间的盈亏会以“展期费”、“库存费”或者其他形式予以扣除或补偿。比如你有20的多单,交割时价格跳到26,你以为会赚6美元,但这部分“盈利”会以“展期费”、“库存费”或者其他形式予以扣除,因为这不是真正的盈利,而是期货合约价差导致。同理,如果你是空单,中间亏了6美元,后面这部分“亏损”会以其他形式退回给你。也就是说,在自动展期的情况下,“盈利”不是真正的盈利,亏损也不是真正的亏损。(以下为学员实盘交易中,自动展期情况下的账户的变化,这也说明,展期只是在浮动盈亏与结算盈亏中做等值的调整)

期货合约到期后的不同处理方式下的操作风险有哪些?

目前多数MT4或者MT5平台是合约到期后被动平仓的。如果投资者所在的经纪商是这种处理方式,那么需要注意两个细节。首先,新合约开始的价格只有在交割的那一刻才能确定,因此不能存在侥幸心理,下注一定是向上跳空。其次,交割日被动平仓后,如果依然看好某个方向,需要投资者重新下单。

对于合约自动展期的交易平台,投资者同样需要注意两点。首先,单子自动展期后,需考虑是否要手动平仓,警惕回补缺口。其次,如果你的持仓较重,依然面临爆仓风险。因为价差只有在展期那一刻才确定,没办法提前补偿,所以可能先爆仓,之后补偿价差。这个时候,如果你的持仓除了原油还有其他的品种,虽然原油跳空部分的价差会重新回到你的账户,但是其他品种因爆仓导致的亏损是不在补偿范围之内的,我们也把这种情况视为“非交易风险”。

来源:金十数据、和讯网