燃料油市场当下的“角儿”是谁?从今年开始,是低硫燃料油(LU)了!

主唱多年的高硫燃料油(FU),逐渐要退居二线了。

一、燃料油介绍

传统的高硫燃料油也叫重油、渣油,主要是由原油的裂化残渣油和直馏残渣油制成,燃料性能好,发热量大,雾化性良好,燃料完全,积炭及灰少,腐蚀性小,闪点较高,存储及使用较安全,广泛应用于国际远洋船舶的动力燃料,以及部分国家地区的发电燃料。下图为传统高硫燃料油的加工工艺流程(尚未进行渣油加氢脱硫工艺来产低硫燃料油)。

图1 高硫燃料油加工工艺

资料来源:公开网页整理 南华研究

在供给端,OPEC预测,今年全球燃料油产量约4亿吨,其中用于船用加注的需求量约3-3.2亿吨(占据燃料油下游消费的大多数)。俄罗斯、中东、南美等地是燃料油的主要产地,而从未来的新增产能看,中国、韩国、越南以及中东部分国家均有规划扩大产能。我国借助低硫燃料油的战略契机,规划在今年释放1800万吨以上的燃料油产能,成为全球燃料油供给的新生力量。

在需求端,目前全球有四大船用油市场,分别是亚洲地区(新加坡、日本、韩国、中国香港、中国)、欧洲ARA 地区(阿姆斯特丹、鹿特丹、安特卫普)、地中海地区(富查伊拉)和美洲地区(美洲东海岸)。以上地区的海洋贸易繁荣,远洋航运畅旺,船用油市场非常发达。从全球不同地区供求关系看,欧洲地区、俄罗斯地区、美洲地区、中东地区处于供大于求状态,亚太地区则有较大需求缺口。在亚太地区,很多的燃油都会进口到新加坡,在新加坡这边进行混调,调制之后再出口到其他地区,中国就是新加坡的一个出口地。但随着我国低硫燃料油产能的逐渐释放,从新加坡进口的燃料油体量逐年萎缩(目前以少量高硫燃料油为主),低硫燃料油的进口依赖度越来越低。

二、低硫燃料油的推广背景

完成这“角儿”更替的推手,就是4年前起草的IMO2020新规,国际海事组织(IMO) 确认将2020年1月1日定为全球船舶燃油硫含量不应超过0.5% m/m标准的实施时间。这是在全球大气污染问题愈发严峻的背景下提出的,海上大型船舶燃烧后的硫化物释放到大气中形成酸雨,进一步加剧环境污染,因此降低燃料油中硫含量的要求标准愈发迫切。对于硫排放新规的应对方案,国际主流应对方式有两种:一、从源头端遏制硫排放,即使用低硫燃料油;二、从尾气排放端遏制硫排放,即继续使用高硫燃料油,但需要在船舶上安装脱硫塔。目前来看选择第一种方式的船东占据了大多数。新加坡作为目前全球最大的船用燃料油市场,目前的高硫燃料油销量占比已低于20%,而我国更是全面主打低硫燃料油加注,在去年年底推出的低硫燃料油加注退税政策让我国的低硫燃料油产能全面释放到保税燃料油加注中去,高硫的销量比例可能远低于新加坡的水平,打造物美价廉的低硫燃料油加注市场,成为我国争夺国际航运加注中心的一大战略支点,低硫燃料油期货的推出亦是在这样的背景下应运而生。

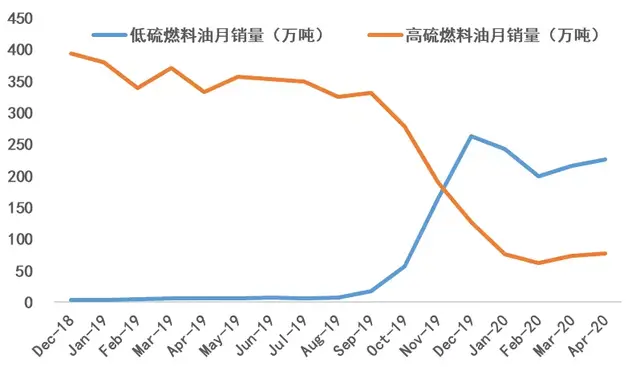

图2 新加坡高低硫燃料油销量对比

数据来源:Wind 南华研究

三、低硫燃料油的加工工艺

低硫燃料油的生产三种生产路径:

1、直接用低硫原油炼制;

2、使用高硫燃料油和超低硫柴油等油品混调;

3、对高硫燃料油进一步渣油加氢脱硫处理生产低硫燃料油。

我国东北辽河油田的重质原油具有先天的低硫优势,在生产低硫燃料油时有一定的优势,但产量非常有限。同样的,全球低硫原油油品主要为美国WTI和欧洲北海布伦特。前者硫含量在0.2%以下,后者硫含量平均在0.38%,均是炼制低硫燃料油的优质原料。但该两个产区的原油在燃料油方面的出率(属于轻质原油)十分有限,而且未来可以预见的边际增长亦十分有限:一方面原因是WIT和Brent原油炼化路线更多偏向于附加值和利润更好的轻质油品(汽柴油、石脑油、煤油等);另一方面,虽然WTI原油近年来已经开始出口,但受制于美国本土庞大的汽柴油消费需求,未来出口的边际增量并不会很大,而欧洲北海油田近年来仅仅100万桶/天左右的产量,炼厂原油还大部分依赖俄罗斯和中东进口,而俄罗斯的中东的原油大多就都是高硫原油了,需要后续进一步渣油加氢脱硫工艺处理,由于我国目前大部分炼厂使用的原油也都是俄罗斯和中东的高硫原油,因此我国低硫燃料油的加工工艺还是以路径2和3为主。

四、低硫保税燃料油的发展展望

我国的保税燃料油市场经历了近3年快速增长,目前已成全球最为瞩目的船用油增量市场。随着去年保税低硫船用燃料油一般贸易出口退税政策的出台,我国保税燃料油加注市场在供应渠道、消费结构等方面发生了翻天覆地的变化。

首先是保税市场供应渠道的变化:今年以前,我国保税燃料油主要依赖进口(年进口量约1400万吨左右),主要通过新加坡、马来西亚、阿联酋、日本、韩国等国家进口,其中新加坡和马来西亚是主要进口国,进口量占60%左右,进口油品主要为混调380高硫燃料油,而MGO(船用柴油)则主要来自韩国和日本。去年我国保税油市场初步实现“进口-生产-调和”三位一体供应模式,保税油整体供应量大幅增加。其中国内炼厂生产低硫船燃的数量约20万吨(还没放开出口退税),而通过混兑调和获得的保税船用油数量为159万吨,进口保税油数量为1427万吨(去年依然占据主导)。

今年以来,随着燃料油出口退税政策的落地,国内炼厂开始规模化生产低硫船燃。据金联创不完全统计,2020年1-5月份中国保税用低硫船用重质燃料油总产量在216万吨左右。其中中石化低硫船燃供应水平提升尤为明显(占国内炼厂产量的 66%),中石油约占国内炼厂产量的17%,民营炼厂约占10%。从供应区域来看,目前渤海湾地区与长三角地区供应量处于国内较高水平,中石化与中石油在北方地区炼厂产能释放明显。另外,长三角地区得益于舟山海事和港航政策新突破,浙石化与中海油炼厂产量也不容小觑。据悉中海油宁波大榭石化、中海油舟山石化与浙江自贸区中石油国际事业有限公司签署了长期出口合作协议,双方将进一步扩大低硫燃料油出口规模,这意味着舟山本地炼厂低硫燃料油产能加速释放。

我国1月份国内炼厂低硫燃料油产量在3.5万吨左右,2月份产量在17.6万吨左右,3月份产量在60万吨左右,4月产量在65万吨左右,5月产量在70万吨左右。但由于目前受疫情影响,航运需求疲软,加之低硫船燃价格跌至低位,炼厂生产效益并不高,所以国内炼厂产能并未全部释放。如果新冠肺炎疫情在下半年有所好转,且航运业逐步复苏,国内炼厂月产量会继续增长,保守预计今年炼厂低硫燃料油产量能达到800-1000万吨左右。随着我国低硫船燃的规划生产加速,将有力推动从传统的低硫船燃进口国转变为自给自足的生产国,保税低硫船燃燃油进口依存度会大幅下降。据海关进口数据显示,今年1-4月我国保税船燃的进口量为467.4万吨,同比大幅下滑19.65%。

图3 今年1-4月我国低硫燃料油产量及港口消费量(万吨)

数据来源:Wind 中国海关 南华研究

上月底,商务部及海关总署宣布将低硫船用燃料油纳入出口许可证管理货物目录(2020 年), 同时商务部下达了2020年第一批低硫船用燃料油出口配额的通知。首批配额安排为:中石化429万吨,中石油295万吨,中海油90万吨,中化90万吨,浙石化100万吨。共计 1000万吨配额。我国目前低硫船燃的生产已初具规模,体量达到90-100万吨,占保税油需求的 36%。另外从当前发放的1000万吨配额而言,从产能上看基本没有问题,我国目前保税船燃加注已经基本将发展目前都定在低硫燃料油这一突破口上。

五、低硫保税燃料油合约解析

首先,当前上海期货交易所交易的燃料油(FU)即为高硫燃料油(硫含量3.5% m/m),这在2020年以前是国际最主流的远洋船舶加注油品,是彼时的“角儿”,这位过去的“角儿”并不会完全退出历史舞台,低硫燃料油期货合约(LU)上市后高硫燃料油期货(FU)仍然将继续存在。

6月22日即将登陆期货市场的低硫燃料油,将在上海能源交易所上市交易,同时确定低硫燃料油期货为境内特定品种,并引入境外交易者参与交易。新上市低硫燃料油拟挂牌合约为LU2101至LU2112的连续12个月份合约,交易时间和当前的高硫燃料油一致,为每周一至周五上午9:00~11:30,下午13:30~15:00,夜间21:00~23:00。

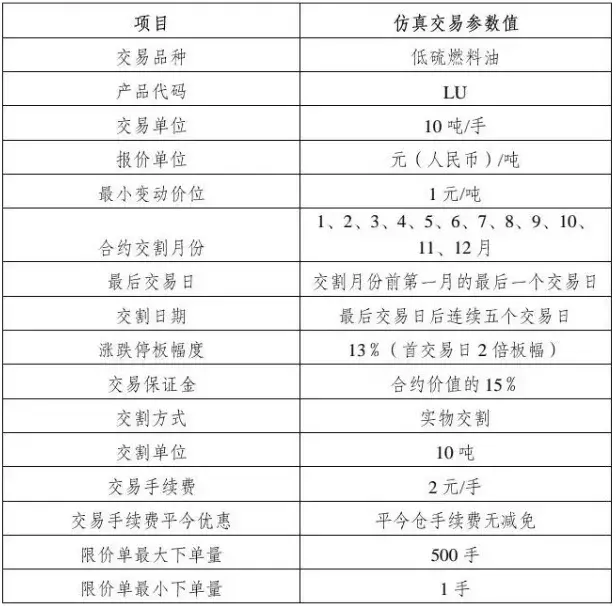

下表为低硫燃料油期货合约相关交易参数介绍:

表1 低硫燃料油期货合约交易参数

资料来源:上期所

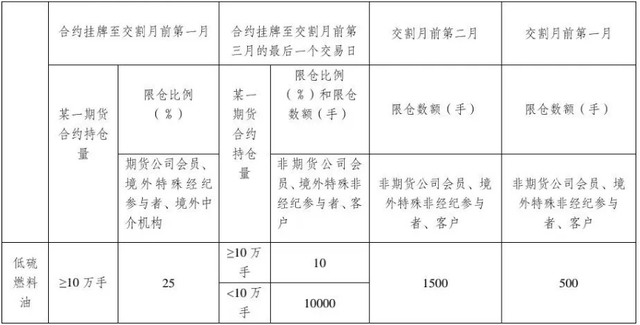

表2 低硫燃料油期货持仓限额

资料来源:上期所

下个月,我们就可以在国内期货市场同时交易低硫燃料油和高硫燃料油了,我国油品类期货的品种进一步得到了丰富和完善。未来我们除了低硫燃料油本身的投资交易外,也可以针对低高硫燃料油两个品种之间的价差、以及对能源交易所的原油的裂解价差做进一步的跨品种套利,交易标的和方式得到了进一步的拓展和深化。

◎ 作者:南华期货咨询服务部 顾双飞 Z0013611

免责申明

本报告中的信息均来源于已公开的资料,尽管我们相信报告中资料来源的可靠性,但我公司对这些信息的准确性及完整性不作任何保证。也不保证我公司所做出的意见和建议不会发生任何的变更,在任何情况下,我公司报告中的信息和所表达的意见和建议以及所载的数据、工具及材料均不能作为您所进行期货买卖的绝对依据。由于报告在编写时融入了该分析师个人的观点和见解以及分析方法,如与南华期货股份有限公司发布的其他信息有不一致及有不同的结论,未免发生疑问,本报告所载的观点并不代表了南华期货股份有限公司的立场,所以请谨慎参考。我公司不承担因根据本报告所进行期货买卖操作而导致的任何形式的损失。

另外,本报告所载资料、意见及推测只是反映南华期货股份有限公司在本报告所载明的日期的判断,可随时修改,毋需提前通知。未经南华期货股份有限公司允许批准,本报告内容不得以任何范式传送、复印或派发此报告的材料、内容或复印本予以任何其他人,或投入商业使用。如遵循原文本意的引用、刊发,需注明出处“南华期货股份有限公司”,并保留我公司的一切权利。