近日一则消息震惊金融圈:友邦保险天价挖角中国平安李源祥,总费用高达2.5亿元(2亿”转会费”+5000万年薪)。高额“转会费”创下了近年来金融圈之最。支付高额转会费的“东家”友邦保险更是引发吃瓜群众热议。

大家没猜错,友邦保险的确是近几年亚洲区域最赚钱的寿险公司之一!有研报以“寿险楷模”来称呼友邦保险。自2014年以来,友邦中国内地业务的税后营运溢利增速一直位居友邦集团之首。那么友邦到底多有钱?大举挖角意欲何为?

友邦保险“钱景”几何?

提起友邦,很多人会联想起“保险教父”格林伯格和保险帝国AIG。

友邦保险最早可以追溯到80年前的1919年。当时美国人史带在上海创立了AIG集团的前身公司美亚保险(AAU),1921年创立了友邦人寿。1926年,AIG在美国的纽约开设分公司。AIG因此成为极少数起源于中国的美国公司之一。

在格林伯格的推动下,AIG于1992年10月获准在上海设立友邦保险上海分公司,成为改革开放后最早进入中国的外资保险公司。目前友邦仍是国内唯一一家外商独资寿险公司。

不过,现在的友邦和AIG已经没有什么关系。2008年,深陷金融危机的AIG出售了友邦保险(AIA)。经历过调整的AIA很快立足亚洲市场继续发展,于2010年在香港成功IPO,成为亚洲地区最大的保险集团之一。

从资产总量来看,友邦和平安不可同日而语。截至2019年6月30日,友邦集团总资产为2560亿美元(约1.8万亿人民币),同期平安集团总资产7.56万亿元。

从人身险业务经营体量和效益来看,友邦集团较平安的寿险及健康险业务也有一定差距。2019年上半年,友邦保险税后营运盈利28.98亿美元,同比增长12%,其中中国内地的盈利增速最高,同比增32%至5.37亿美元。同期,平安寿险及健康险业务归属于母公司股东的营运利润为479.58亿元,同比增长36.9%。

但从人身险业务质量表现来说,友邦不仅不逊于平安,在亚洲市场亦是一骑绝尘。

以寿险重要指标新业务价值为例。数据显示,2019年上半年,友邦新业务价值利润率达到 65.6%。其中,中国内地业务表现更是逆天,新业务价值提升34%至7.02亿元美元,新业务价值率提升至 93.2%。

93.2%的新业务价值率多厉害?比同期寿险市场表现领先的平安寿险和太保寿险还要高出超一倍。同期,平安寿险及健康险业务实现新业务价值410.52亿元,同比增长4.7%,新业务价值率为44.7%。太保寿险新业务价值率为39%。

新业务价值利润率简单理解即新保单利润率。新业务是寿险公司每年销售的新保单。新业务价值就是新保单在销售之初将未来价值贴现,简单理解就是新保单的利润,它反映了一家寿险公司经营能力和业务拓展销售水平。未来新业务价值会逐步转换为公司的内涵价值。

例如,一份10年期新保单年均保费为1万元,如果新业务价值率(新保单的利润率)为90%,表示扣除退保率、续保率以及各类费用后,再加上投资收益,这份保单未来产生的税后利润折现到今年,就是9000元的税后利润。

也许有人说,今年税收相关政策的调整带动了寿险新业务价值提高。但是友邦业务质量并非仅今年表现优异,而是持续处于高光时刻,今年只不过是到达了一个历史性高点。

数据显示,自2015年以来,友邦保险新业务价值率逐年攀升,持续保持在50%以上。友邦中国内地新业务价值率一直保持在83%以上,2018年起超过90%。

受益于新业务增长和持续攀升的业务质量,友邦保险近年来的利润表现也非常惊人。仅以其表现最优异的中国内地市场为例,除了个别调整年份,净利润增长均大幅超越寿险同业,近两年来的净利润增速均超过100%。

2014年~2018年,友邦中国内地业务税后营运溢利增幅分别为38%、28%、29%、39%、32%,增幅一直位于友邦集团各市场之首。

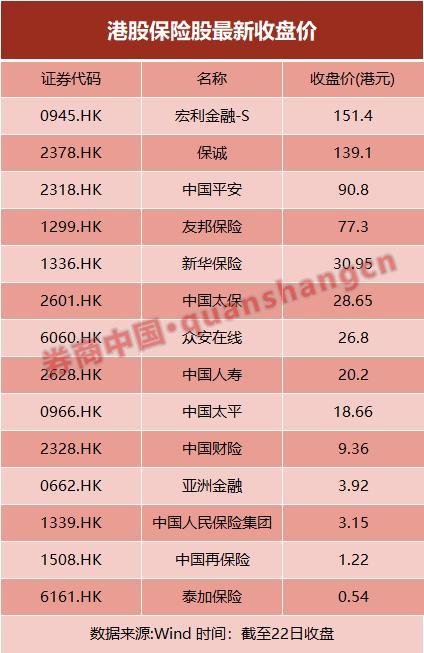

资本市场也给予了友邦保险很高估值。截至11月22日收盘,友邦保险港股收盘为每股77.30港元。

也许有人会问,为什么友邦可以达到如此高的新业务价值利润率?券商中国记者曾就此问题咨询多位业内人士,包括曾在友邦工作过的人士。概括起来主要有如下三点:

一是品牌效应。发源于亚洲并长期深耕亚洲区域的友邦保险,在亚洲国家的品牌认知度不仅高于一些外资寿险公司,甚至在部分人群眼中不逊于本地大型知名险企。

二是产品利润率高。友邦的主打产品类型并不多,主要是传世金生年金险系列和全佑重疾险系列。这些产品与市场上不少同类产品相比价格更高,因此利润率也更高。

三是代理人渠道战斗力强。友邦代理人渠道堪称业内黄埔军校式的存在。2018年财报显示,保险中国销售前五大险种全部为个人代理人渠道。

那么问题来了,为什么价格更高的产品为何可以被市场接受?多位业内人士向记者分析,友邦的产品面向中高端人群,这些人群对价格不敏感但对服务要求高。尤其重要的是,友邦的代理人招募和培训模式使其笼络了一批素养较好、销售能力强的代理人,他们有能力将这些产品适销给目标客户。

据友邦保险集团区域首席执行官蔡强此前参加LIMRA LOMA国际寿险峰会时透露的信息,该公司北京分公司去年招了100多个博士,有一个团队40个人全部是医生,此外还有不少律师、会计师。

“友邦”重金挖角意欲何为?

需要注意的是,虽然友邦在中国内地的业务开展十分红火,但友邦保险多年来仅能在中国内地五个省市开展业务,分支机构包括上海、广东、深圳、北京、江苏等五家分公司和东莞、江门两家支公司。

随着中国金融业开放提速,友邦今年获批在天津市和河北省石家庄市开设营销服务部。目前这两家营业服务部已经开业。

目前友邦香港业务和中国内地业务的年化新保费和税后营运溢利在友邦集团中的占比均分别排名第一、第二位,占比超50%和60%。中国内地市场更是连续数年位居增长之首,其对友邦保险的重要性不言而喻。

友邦保险集团首席执行官兼总裁黄经辉此前表示,”无论之于历史还是未来,中国市场对我们都至关重要。我们期待着中国寿险市场适时全面开放的到来,并将一如既往地继续为推动中国保险业的健康发展贡献我们的力量。“

如果要持续开拓亚洲业务,尤其是中国业务,李源祥无疑是非常难得和合适的人选。业内人士认为,此次如此高调挖角,显示了友邦保险的布局野心。

此次被挖的高管李源祥毕业于剑桥大学,获财政金融硕士学位,曾履职于新加坡金融管理局,后任英国保诚台湾分公司资深副总裁、信诚人寿保险总经理等职务。

2004年,李源祥跟随“华人保险教父”梁家驹加盟中国平安。此后,李源祥从寿险公司董事长助理逐步晋升为平安寿险总经理、董事长,到集团首席保险业务执行官、执行董事、联席首席执行官。

根据友邦保险公告,李源祥的服务合约将由2020年3月1日起为期三年,友邦具有与彼续订往后三年服务合约之选择权。公告还透露了李源祥2020年的薪酬,将包括846.6万港元的年度基本薪金、198万美元的短期奖励目标及396万美元的长期奖励目标,年度目标总薪酬为702.53万美元。而李源祥还将获得因离开平安而失效的长期奖励金及延期付款补偿。该补偿的总价值为2815万美元。

当然友邦高管的薪酬一直就不低。2015年,时任友邦CEO杜嘉祺酬金总计达到1499万美元,2016年其酬金上升为1509万美元,折合将近1亿元人民币。2018年,时任友邦CEO黄经辉酬金总计为966.71万美元,折合超过6000万元人民币。

李源祥加入友邦,以他对中国市场的了解,对寿险营销体制的熟悉,打造一支数量庞大的精英团队或许是他的重要使命之一。对其他保险公司,除了管理好自己的精英代理人防止跳槽之外,还要积极筹谋如何应对寿险市场上出现的更大劲敌。

友邦此次重金挖角亦可反映外资保险对中国市场的重视。2018年以来,金融业扩大开放的政策红利持续释放,外资保险公司的活力不断被激发,外资险企布局亦正在向纵深发展。

重要的外资布局举措包括:

2018年5月,韦莱保险经纪、怡和保险经纪先后成为全国第一家、第二家获准扩展经营范围的外资保险经纪公司;

今年3月,标准人寿获批筹建首家外资养老保险公司恒安标准养老保险;

今年8月,法国安盛完成全资收购安盛天平中方股东持有的安盛天平4.23亿股股份;

大韩再保险有限公司上海分公司今年亦获批筹,成为本次金融业对外开放第一批新设立的外资再保险机构;

11月14日,安联(中国)保险控股有限公司获批开业,成为在中国首家批准开业的外资独资保险控股公司。

外资竞相布局之下,中国保险生态将如何变化,值得持续关注。

本文源自券商中国

更多精彩资讯,请来金融界网站(www.jrj.com.cn)