2021年房地产行业进入寒冬,多家民营房企爆发债务危机,作为中国房地产行业下游主要的服务平台,易居被行业连锁反应所波及。

01

违约

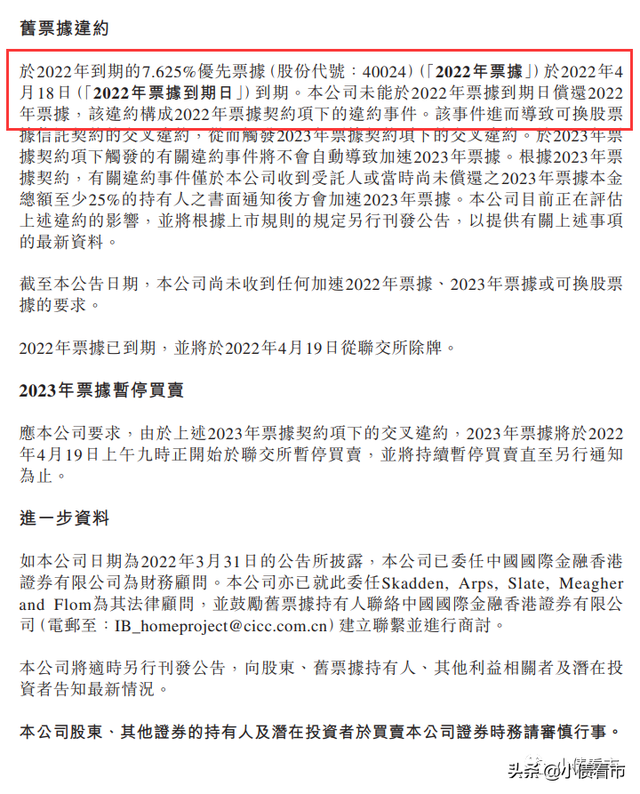

4月18日,易居企业控股(02048.HK)公告称,公司未能于2022年4月18日偿付EHOUSE 7.625 04/18/22票据(以下简称“2022票据”)),构成票据条款下的违约事件。

违约公告

公告显示,上述违约事件构成了EHOUSE 7.6 06/10/23票据(以下简称“2023票据”)条款下票据的交叉违约,但此类交叉违约不会构成2023票据的加速到期。

应易居企业控股要求,由于上述2023票据条款导致的交叉违约,2023票据将于2022年4月19日上午9点开始在证券交易所暂停交易直至另行通知。

此前,易居企业控股对旗下2022票据和2023票据提出交换要约及同意征求,并拟对债务进行重组,但随后交换要约及同意征求未完成并截止。

易居企业控股表示,将准备进行开曼计划,以按重组支持协议随附的条款书所拟定交换所有旧票据,以为所有旧票据持有人寻求更全面的解决方案。

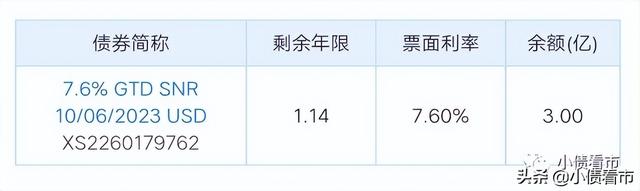

据公开资料,2022票据发行于2019年10月,余额3亿美元,期限2.5年,应于今年4月18日到期。

《小债看市》统计,目前易居企业控股仅存续上述两只美元债,其中2023票据将于明年6月10日到期,当期余额也是3亿美元。

存续美元债

今年2月,由于美元债偿还压力陡增,标普和联合国际同时将易居企业控股以及其高级无抵押票据的国际长期发行人评级从‘B’下调至‘CCC’,评级展望调整至“负面”。

房地产市场低迷,作为下游供应商的易居企业控股收到现金回款减少,以及贸易相关应收款中亏损拨备金的负面影响,加重了其流动性和财务灵活性的限制。

02

业绩巨亏

据官网介绍,易居企业控股2018年在港交所上市,旨在成为中国房地产行业航母级交易综合服务平台。

易居企业集团旗下易居营销、易居房友、克而瑞等特色业务,全面覆盖从新房代理服务、房地产经纪共享服务到房地产大数据应用服务。

易居企业集团官网

从股权结构看,易居企业控股的控股股东为易居(中国)控股有限公司,持股比例为16.02%,公司实际控制人为周忻。

易居企业控股旗下三大业务体系,其中一手房代理业务是其业务中规模最大的一块,占比超八成。

去年下半年以来,房地产销售放缓,易居企业控股的房地产代理收入大幅下降,其房友业务的扩张也将受到推迟收购天猫好房的制约。

2021年,易居企业控股实现营业收入88.44亿元,同期增长9.85%;实现归母净利润为-88.93亿元,首次出现大幅亏损。

归母净利润

易居企业控股亏损的主要原因包括业务规模下降,客户未偿还应收款项的预期信贷损失确认额外亏损拨备,以及整体地产市场下行导致其他资产的减值亏损。

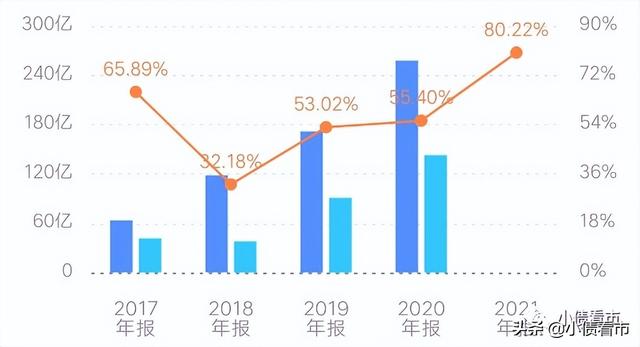

截至2021年末,易居企业控股总资产为151.51亿元,总负债121.55亿元,净资产29.96亿元,资产负债率达80.22%。

近年来,易居企业控股的财务杠杆水平逐年攀升,并在去年迅速恶化,存在一定杠杆风险。

财务杠杆

《小债看市》分析债务结构发现,易居企业控股主要以流动负债为主,占总债务的70%,债务结构不合理。

截至相同报告期,易居企业控股流动负债有85.57亿元,主要为短期借款,其一年内到期的短期债务有37.65亿元。

相较于短债规模,易居企业控股流动性吃紧,其账上现金及现金等价物有33.15亿元,较2020年末腰斩,不足以覆盖短债,短期偿债压力巨大。

除此之外,易居企业控股还有非流动负债35.98亿元,主要为长期借款,其长期有息负债合计33.91亿元。

整体来看,易居企业控股刚性债务总规模有71.56亿元,主要以短期有息负债为主,带息债务比为59%。

有息负债高企,2020年和2021年易居企业控股财务费用分别为4.82亿和5.39亿元,再加上数十亿的销售费用和管理费用,期间费用对其盈利空间形成严重侵蚀。

从融资渠道看,易居企业控股渠道较为单一,主要通过海外发债、股权以及银行借款等方式融资。

2021年上半年,由于大量债务到期,易居企业控股融资流入资金不足,其筹资性现金流净额由净流入转为净流出状态,外部融资环境有恶化趋势。

筹资性现金流净额

在资产质量方面,截至2021年中,易居企业控股的应收账款为74.34亿元,其中恒大是其单一最大客户,涉及恒大的应收款项至少有35-40亿。

2021年上半年,易居企业控股应收款项的额外亏损拨备超19亿,其下半年的运营现金流不仅将由正转负,且这部分款项也存在注销风险。

总得来看,随着房地产行业低迷,易居企业控股的营收和业绩将大受影响,且应收账款回收存一定风险,盈利能力承压。

03

恒大是最大客户

2018年,创始人周忻将地产圈半壁江山纳入易居股东行列,在港交所上市敲钟。

据公开资料显示,易居将恒大、万科、碧桂园、融创等26家房企,从客户变为股东。基石投资者则引进了阿里巴巴、华侨城、恒基集团(李兆基家族)、新加坡城市发展集团(CDL)等。

值得注意的是,恒大是易居最大客户,周忻和许家印的兄弟情义,还要从金融危机那年说起。

2008年,恒大上市计划搁浅,面临百亿资金缺口,许家印愁得到处找帮手,而当时周忻大手一挥,帮恒大垫资十几亿。

易居企业集团董事局主席周忻

于是,许老板很感激周忻的雪中送炭,后来恒大全国大约三分之一的项目,都交给了易居做代理,其他代理公司很难再接到恒大的项目。

后来,随着恒大越做越大,易居的收益也越来越多。

然而,2021年房地产行业变天,恒大爆发债务危机,更为糟糕的是在易居公布的26个股东中,过半股东正遭遇流动性困难。

随着行业步入寒冬,易居不仅业绩打骨折,还或有巨额应收账款收不回来,号称“房地产服务生”的易居未来也将不易了。