在经历了后疫情时代的空前繁荣之后,今年二季度开始,随着通胀的恶化和加息预期的到来,澳大利亚住宅房地产突然“不香了”,整个市场迅速降温,就连商业地产也传出了要下跌10-30%的预测,和一年前的热火朝天可谓是大相径庭。

情况恶化的还不仅是实体地产,澳洲上市地产基金的表现也开始回落。

长期以来,由于高分红率和低债务水平,澳大利亚上市地产信托投资基金(A-REITs)一直广受国际资本的喜爱。去年 A-REITs全年回报率约为27%,是澳大利亚证券交易所(ASX)表现最好的板块。其中,工业地产表现首当其冲,全年收益将近40%。

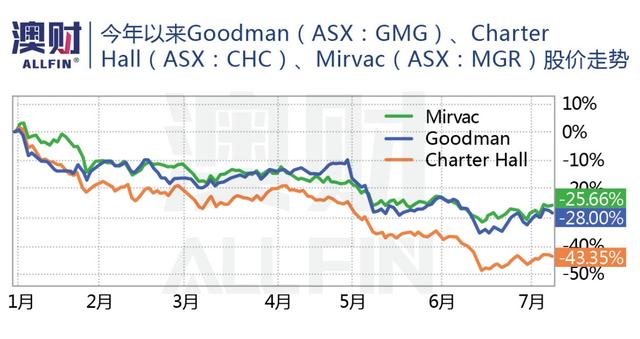

然而自2022开年以来,这个领域中表现良好的Goodman Group、Charter Hall、Mirvac等上市地产股接连受到重创,价值1400亿澳元的房地产投资信托行业下跌超过20%,市值蒸发超100亿澳元,表现不仅弱于大盘,而且没有一只股票呈现正收益(下图)。

这是否意味着:加息所到之处,就是房地产的冬天?楼市普跌之下,有什么类型的地产投资可以逆市翻盘呢?

地产股重挫的背后原因

其实,A-REITs仍然是地产市场中值得关注的资产类别,尽管Charter Hall等开展该业务的上市公司股票一路下行,但是REITs的表现在近期出现了分化,投资人应该更加注意细分市场的表现,而这也是本文的重点所在。

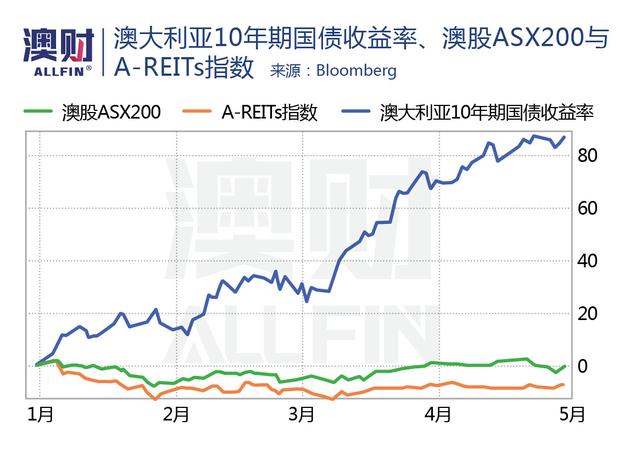

我们首先来分析一下这些地产股遭受重挫的宏观原因,体现在两个方面:一是REITs业务吸引力减弱。

REITs的价格通常会随着债券收益率的上升而下降,今年年初以来,债券收益率飙升,澳大利亚10年期国债收益率超过3%,这使得资本化率(净营业收入占价格的百分比)约为4%的商业地产就显得没那么大吸引力了,买家自然更少。

二是澳联储的加息比许多人预计来得更早且更高。房地产行业股票大部分的抛售发生正是发生澳联储本轮首次加息的5月。摩根大通指出,利率快速上升使得6月的澳洲上市地产行业的交易额下降了19%,仅为19亿澳元,低于过去12月的平均值37亿澳元。

由于房地产行业的杠杆率最高,在利率上升周期往往最先受到影响。近年来REITs持有的浮动或未对冲的债务比例有所上升,随着利率上升,它们面临更高借贷成本的风险。

瑞银表示,当利率每上升1%,A-REITs增加的财务费用会使收益在2023财年减少约4%,这也制约了一些REITs的表现。

受到加息和国债收益率上升的双重打击,投资者对地产行业的热情也逐渐削弱。其中,房地产基金Charter Hall和新加坡主权财富基金GIC,在近日就放弃了以21亿美元从Brookfield和Blackstone收购澳洲最大的办公楼——墨尔本中央商务区的两座南十字星大厦(下图)的交易。

接下来,我们就来看一下众多地产信托投资基金里面,哪些类别在目前的市场环境下,已经躺平投降,哪些仍有逆势上升的实力。

办公室、零售REITs:不确定性最高

虽然房地产市场正在持续降温,但它依然是被视为具有防御性质的真实资产,尤其是当租约允许根据通货膨胀来提高租金时。

花旗房地产分析师认为,REITs的估值可能已经过度修正,实际上可能会在更高的利率周期中受益;摩根大通也指出,通货膨胀将有助于Charter Hall、Scentre Group、BWP Trust等房地产投资信托基金,因为它们的租约中加入了与CPI挂钩的租金审查条款。

不过,在REITs的细分房地产领域中,并不是每一种都有可能出现受益于通胀的可能性,比如零售物业和写字楼物业。

随着新冠疫情正在逐渐淡去,不少公司也开始恢复现场办公。根据仲量联行(JLL)研究显示,2022年第一季度墨尔本和悉尼中央商务区的空置率已经出现好转,分别下降了2.6%和1.7%。

然而需要注意的是,虽然越来越多人开始重返CBD办公,但目前实际的入住率仍然很低。其中,悉尼中央商务区的入住率为41%,墨尔本为32%。

主要原因是,在疫情之后,居家办公已经成为了一种趋势。虽然不少公司恢复现场办公,但更多的公司将会保持混合办公的形式,这一转变将使短期内对办公空间需求的减少变为更长期的趋势。

根据澳联储的数据,大约四分之一的公司已经决定减少办公面积,来应对更大比例员工长期远程工作的安排。

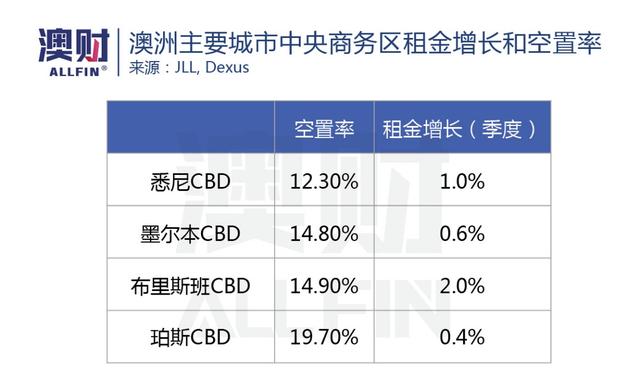

另一方面,尽管办公楼租赁活动出现好转,但并未转化为租金增长,其中上个季度悉尼CBD的增幅为1%,而墨尔本仅为0.6%。高纬环球(Cushman & Wakefield)的数据显示,悉尼、墨尔本等主要城市的办公楼租金至少要到2023年才会上涨。

由此可见,办公地产在疫情之后并没有出现快速的反弹,且受到远程办公的影响,写字楼REITs在未来面临的不确定因素依然很高。

同理,零售REITs也是在疫情中受打击最严重的细分类别。

随着消费者越来越多地转移到网上购物,在可以预见的未来,零售商场运营商仍然会是最容易受到长期结构性威胁的房地产细分行业。

根据JLL数据显示,虽然截至今年3月,墨尔本和悉尼的零售额年增长分别达到9.2%和6.4%,但零售业的全面恢复仍需要时间。受到疫情影响,不少市中心位置的商店关停倒闭,而零售业的复苏也取决于上班族、游客和留学生的恢复。

工业、仓储REITs:依然坚挺

与零售、办公地产相反,疫情以来随着在线零售商和电子商务企业对仓库空间的需求持续扩大,澳大利亚工业地产呈蓬勃发展之势。根据仲量联行(JLL)预测,澳洲工业地产到2025年的投资总值将达到1200亿澳元,较目前960亿澳元的投资规模增长25%。

此外,澳大利亚还是目前全球工业地产空置率最低的国家。

根据世邦魏理仕(CBRE)的最新研究,2022年上半年,全国5000平方米以上的仓库空置率从12月的1.3%再下降50个基点,降到仅为0.8%。

不仅如此,CBRE工业和物流太平洋地区总监表示,所有的首府城市都在面临仓库空间长期供应不足的问题,强劲的需求将会持续到2023年。

受到高需求的带动,截至今年6月,超优质的工业地产(用于新建先进厂房)租金已经在一年内飙升13%。其中,悉尼的涨幅最为明显,同比增长了23%,其次是珀斯增长了 17%,墨尔本增长 14%。

因此,工业类的REITs由于较强的刚需属性和抗周期性能力,无论是从稳定性还是升值角度衡量,都被不少机构看作是更好的投资选择。

医疗保健REITs:或成投资新趋势

受到全球老龄化和消费者对提高生活质量的需求影响,医疗保健类的地产行业支出上升将会是个大趋势。

目前澳洲的医疗保健支出同样正在以接近GDP增长的两倍速度增长,但是,澳洲的医疗保健REITs发展远落后于欧美地区,在美国和欧洲市场司空见惯的医疗保健REITs在澳洲几乎看不到。

澳大利亚的医疗保健REITs占A-REIT指数的不到2%(但医疗保健支出占GDP的10%),仅有3家上市的REITs,市值低于15亿澳元。

由此可见,医疗保健REITs这个细分行业等待被机构投资人发掘。其中券商机构Wilsons表示,目前澳大利亚医疗保健地产的机构所有权远低于全球标准,未来20年,对于医疗地产的需求会有近1000亿澳元的潜在缺口。

此外,疫情以来,医疗地产展现出的较强的抗周期性,也逐步受到更多投资者的关注。其中,上个月,私募股权重量级人物KKR确认了以每股88澳元收购国际私立医院Ramsay(ASX:RHC)的交易。

不仅如此,与传统房地产投资相比,医疗保健资产通常拥有更长的加权平均租期(WALE)。由于更长期的WALE不易受到经济周期的影响,因此风险更低。此外,医疗地产也具有更高的续租概率,从而可以提供更稳定的收入确认性。

综合以上几个房地产细分行业,相对于易受周期因素影响的零售和办公地产,工业和医疗地产可能是更稳定的长期投资选择。

根据以上的判断,在整个市场情绪不佳的情况下,我们挑选了一只“幸免于难”,并且在近期脱颖而出的REIT,这就是Arena REIT。

抗周期的REIT的典型特征

Arena REIT(ASX:ARF)是一家专注于投资儿童保育和医疗健康产业的房地产信托投资基金,其投资的方向属于刚需属性较强的社会基础设施类型,有更好抗周期和抗风险的能力。

Arena投资的一处位于Chadstone的儿童保育中心,图/AFR

受到整个房地产市场情绪不佳的影响,ARF价格今年以来出现过大幅的下跌,但从6月以来,其价格已经探底回升,整体表现远优于房地产大盘指数。

这主要是因为ARF不仅有较强劲的基本面支撑,同时也刚好满足投资REITs需要具备的几大要素,包括:低债务杠杆、高分红率、加权平均租期长和入驻率等。

- 根据22财年半年报显示,公司法定净利润同比翻了两倍,主要是得益于营业利润的增长和资产的增值,其中净营业利润同比增长了11%

- 公司目前债务率是18.8%,同比下降了1.1%,相较于同行平均20%-25%的债务率,ARF的债务水平较低

- 公司的加权平均租期为19.8年,体现了公司的收入具有非常高的稳定性

- ARF截至2021年12月的入驻率达到100%

除了良好的基本面外,虽然ARF近期股价已经出现回升,但当前的估值为5.5倍,依然低于行业平均的6.5倍。

此外,Arena REIT所投资的早教中心和医疗产业也有较好的发展前景。

一方面,工党上台时提出了多项托儿补贴和加强老年护理、医疗补助等计划,这在惠民和改善居民养老就医的同时也利好了相关产业的发展。另一方面,文中之前也提到过,受到全球老龄化的影响,医疗地产正在受到更多国内外机构投资者的关注。

再者,REIT投资一般都具备较高的股息分配,适合投资者长期持有,ARF也不例外。近年来,ARF的分红率一直在稳步提升,平均分红率达到4%,这表明投资者在享受资本增值的同时,也能收获稳定的现金流。

但需要注意的是,由于ARF的价格已出现一定程度的回升,短期内需要注意上方阻力位对股价的打压。

写在最后:房地产投资也要选赛道

受到国债利率飙升和持续加息的影响,房地产板块今年以来走势惨烈,但房地产细分行业的前景也各有千秋。其中零售、办公地产由于容易受到经济周期和结构性的影响,稳定性低,目前并不是一个好的投资标的,而工业、仓储和医疗地产被认为是具有较强刚需性的资产,拥有穿越周期能力,更容易实现稳定的增长。

所以,在投资REITs时,首先要考虑什么类型的房地产资产更适合长期投资。

此外,在选择好房地产投资赛道的同时,也需要关注REITs投资需要具备的几大要素,包括:债务率、分红率、入驻率和加权平均租期等。而Arena REIT正是具备了择优的房地产投资赛道和房地产投资要素双重条件,才能在整个行业下行周期异军突起。

(欢迎订阅澳财网头条号,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。