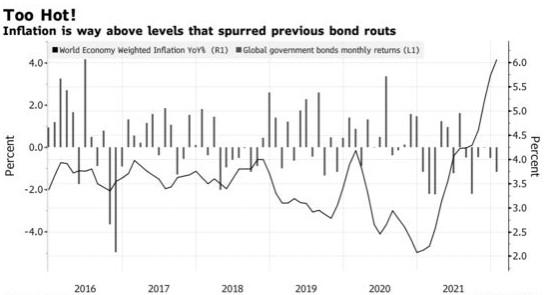

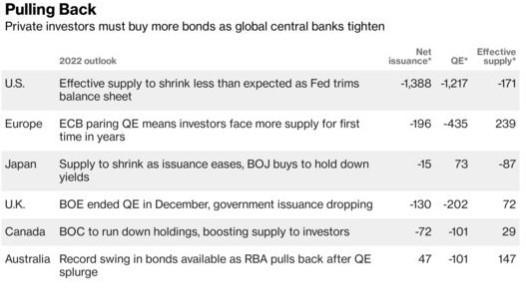

2022年,随着各大央行撤出宽松政策,料将有大量的政府债券供应冲击私人投资者,这或将进一步刺激收益率走高。

尽管各国政府将随着财政支出减缓而削减借款,但各大央行收紧货币政策使得净需求减少2万亿美元,这将考验私营部门能否吸收相应的存量。由于通胀高企推动多数决策者采取紧缩政策,投资者将需要吸收约2300亿美元的实际供应增加。

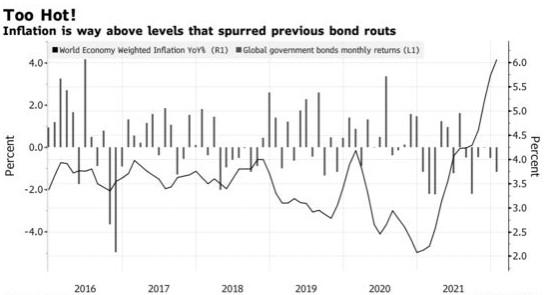

加拿大CI Financial Corp.职能部门GSFM投资顾问Stephen Miller表示,通胀很可能已失控,在这种情况下,额外的债券供应可能会陷入一个推动利率走高的恶性循环,因为物价飙升将迫使中央银行削减量化宽松政策,进而减少债券需求、推高利率。

各大央行收水,政府债券没人“兜底”

美债遭遇有记录以来最糟糕的开局,这表明各大央行正试图收回疫情时期提供的支持。

在12月的会议上,美联储加快了缩减量化宽松计划的步伐,将债券购买规模削减至每月300亿美元,并准备在今年年初时结束。

美联储还讨论了大幅削减资产负债表的计划。Bloomberg Intelligence首席美国利率策略师Ira F. Jersey指出,美联储收紧政策可能导致美国财政部向市场发行超2500亿美元的债券;如果美联储保持资产负债表稳定,所有这些债券供应都需要私营部门在2022年进行吸收。

道明证券驻新加坡的亚太利率策略师Prashant Newnaha表示,”引起市场关注的是美联储表示可能减持部分资产。市场可能需要比预期更早地吸收这些供应。”

无疑地,随着全球央行收紧政策,私人投资者必须吸收更多债券。因此,一些投资者非常谨慎,避免大量持有债券。例如,财富管理公司Aspiriant董事总经理Sandi Bragar表示,”目前相对而言,我们没有在投资组合中加入大量债券。”

全球债券实际供应可能增加,可能会减缓储蓄过剩的现象。去年,储蓄过剩至少两次帮助压低了收益率。智通财经APP此前曾报道,美联储主席鲍威尔曾强调,在12月的政策会议刚刚结束后,资金雄厚的外国投资者在抑制美债长期收益率方面发挥了作用。

当然,各大央行的政策可以随时转向。 如果利率无序上升,以及随后将出现的金融状况恶化,或疫情再次严重爆发,可能会使得政策制定者改变政策立场。

欧洲央行和日本央行继续压低收益率的意愿将是一个关键因素,同时交易员们认为,其他所有主要市场的央行今年都将至少加息75个基点。 实际上,日本央行可能会在美联储开始上调政策利率的同时增加债券购买。因此,日本今年的净供应预将减少。

Miller表示,只有在通胀环境温和的情况下,额外的国债流入私人手中可能不会产生重大影响;但他认为这种可能性只为四分之一。

Miller称:“如果各国央行能够让投资者相信,通胀已在控制之中,债券市场将出现更乐观的局面。在这种情况下,因为市场认为价格上涨压力的减弱为在紧急情况下重启量化宽松打开了大门,可发行债券的增加不会产生太大影响。”

全球主要经济体债券供应动态

美联储准备加息并开始减持债券意味着,美债供应量的减少充其量也仅能给那些面临诸多不利因素的投资者带来些许安慰。欧元区、英国、澳大利亚和加拿大的实际债券供应有望增加;而日本的债券供应量将减少,主要由于日本央行采取措施抑制收益率。

美国

智通财经APP了解到,随着规模为22万亿美元的市场扩张达到峰值,美国政府债券净发行量将出现大降幅,但同时也将出现大幅度紧缩的货币政策,Jersey估计,美联储将从2021年的9600亿美元国债购买计划减少至大约600亿美元,然后从今年7月开始将其资产负债表缩减约3000亿美元或以上。

欧元区

据Bloomberg Intelligence的Huw Worthington称,欧元区实际供应可能增加1000亿欧元(1130亿美元),部分原因是欧洲央行仍维持较宽松的货币政策。法国、意大利和西班牙发行的债券都需要依靠投资者的大规模购买以维持债务的可持续性。德国的净供应预计将减少,这可能会给这些市场带来额外的压力。

其他经济体

因为赎回量小幅上升拉低了政府净发行量,日本可发行债券数量将有所下降,同时日本央行将捍卫其10年期收益率目标。

英国国债发行量将减少,但在英国央行去年12月结束量化宽松计划后,债券投资者将面临更大的压力。

BI高级副分析师Angelo Manolatos表示,随着加拿大央行在10月份决定结束资产购买后迅速缩减资产负债表,加拿大净供应将激增。

随着澳洲联储计划逐步结束购买,澳大利亚政府对私人投资者的债券供应将出现前所未有的激增。2021年,澳洲联储购买澳大利亚国债的规模约为发行量的3倍;去年澳大利亚国债实际供给减少了1280亿澳元。据Bloomberg Economics的James McIntyre称,这意味着今年将有大约760亿澳元(合550亿美元)的债券可供投资者购买,这是除2020年疫情之外的最高水平。