最近很多朋友收到AIA HealthShield住院险的改版通知,此次改版着实复杂,所以科普解析和大家分享,纯技术导读,希望对大家能有帮助。

改版背景

根据新加坡医疗保险专案组(Health Insurance Task Force)在医疗保险中运用好共同承担额和自付额功能的建议,以及2018年3月8日卫生部下达住院险整改三年过渡期的结束,从2021年4月1日开始,AIA住院险及其附加险全面改版。主险AIA HealthShield Gold Max A的条款没有太大的变化,新增加了理赔项目“临终关怀姑息治疗”,同时提高了细胞、组织和基因治疗的理赔额度上限。此次改版最大的变化是在附加险Max Essential上,之前客户的可全额报销的旧版私人医院附加险全部改为有5%共同承担额(封顶在S$3000)的新版附加险。

旧保单附加险的变化

AIA Max Essential A 会自动变成 AIA Max VitalCare (此附加险不对外售卖)

AIA Max Essential A Saver 会自动变成 AIA Max VitalHealth A with Emergency & Outpatient Care Booster (此附加险新客户可以购买)

更换从2021年4月1日开始,并以各自保单更新日期为准。比如保单更新日期为 10月1日,那么新的附加险将于2021年10月1日开始自动更新,之前仍然按旧保单条款理赔。

另外所有持有Essential A或A Saver保单的客户都可以自由选择VitalCare还是VitalHealth。需要特别注意的是,大家必须在2022年9月30日前作出决定。因为从2022年10月1日开始,如果想在VitalCare和VitalHealth中进行更换需要重新进行Health Underwriting(健康审核),哪怕是从VitalCare换成VitalHealth。因为此更换不再是旧版本中简单的保险降级的概念,而相当于购买一份新的保单,之前投保后出现的健康问题保险公司会重新考量,可能会造成一些疾病不再受保的情况。所以建议大家务必仔细阅读条款,慎重选择。

下面小编将对两种附加险分别进行解析。不过首先,大家需要弄清楚两个医疗保险的专业术语:

1. Deductible: 自付额

自付额是在保险公司开始赔付前, 投保人每保单年度需要自己支付的金额。在新加坡住院险的主险中自付额会根据所住病房的种类有所不同:私人医院/政府医院A级病房:S$3500;B1级病房:S$2500,B2/B2+级病房: S$2000;C级病房: S$1500;日间手术/短期留观:S$2000。

2. Co-Insurance: 共同承担额

共同承担额是投保人在支付自付额后,所必须共同支付或分担可索赔数额之比例。在新加坡住院险的主险中共同承担额都为10%。

NTEuNzkuMjA2LjEzMQ==

购买附加险的目的:

降低(或减免)主险中自付额的额度和共同承担额的比例。改版后,政府规定即便购买了附加险,客户仍然需要自己支付5%的共同承担额,并在满足一定的条款时,保险公司可以设置S$3,000的上限。

举例说明:

如果一份私人医院的医疗账单是S$100,000,在只购买了主险的情况下,投保人需自己支付自付额S$3,500 + 共同承担额 (S$100,000- S$3,500) *10%= S$13,150,保险公司会承担余下的费用S$86,850。

如果想让保险公司赔付更多的医疗费,那么就需要购买附加险来补足。旧版附加险因为能100%赔付所有医疗费,导致了医疗资源的严重滥用,最后羊毛出在羊身上造成了保费的不断上涨。所以政府要求各家保险公司必须在自付额和共同承担额上下文章,以保障所有投保人的权益。之前AIA选择了指定医生的方式(俗称“Panel Doctor”),也就是和愿意合理控制医疗费的专科医生合作,此方法有利有弊。新的附加险无论是VitalCare还是VitalHealth都将弱化指定和非指定医生的区别。

指定和非指定私人医生的区别弱化

旧版附加险中如看私人医院医生,选择指定医生和非指定医生的报销额度会有很大的区别。新版附加险将不再做此区分,这将大大增加客户在紧急情况下选择医生的灵活性。唯一保留的要求是:如果在非紧急的情况下选择看非指定的私人医生,需要在住院/日间手术前提前和AIA申请Pre-Authorisation索赔预授权,也就是提前拿到保险公司对医疗账单的预授权证书。如果没有做索赔预授权,那么5%的共同承担额将上不封顶(每保单年度S$3,000的封顶线将不适用)。另外有10种非紧急一般诊所会直接处理的日间小手术无需申请预授权,例如:鼻镜检查,3cm以下皮肤血肿排脓,胸部肿块活检等。

Pre-Authorisation: 索赔预授权 Pre-Authorisation其实一直广泛的运用于医疗保险中,以避免在消费完后因私人医院医生不合理的治疗方案和医疗账单,而在和保险公司索赔时发生不必要的争执和拉锯。Pre-Authorisation的步骤也非常简单,登陆MyAIA app或者在AIA的官网上提交申请,只需要填写医生的名字,诊所的名字和医生的Email。AIA会主动联系医生,一般3个工作日内即可拿到预授权证书。

看指定医生仍享有更好的保障

在主险的条款中,选择看指定医生仍然会享有更好的保障。AIA目前共有近600位合作的专科医生,另外所有政府医院的医生也都享有指定医生的相同条款。指定医生的报销年额度上限为S$200万,并且可以报销住院/日间手术前后13个月的所有相关医疗费;而非指定医生的年额度上限为S$100万,并且只能报销住院/日间手术前后100天的费用。另外如果只是单纯的门诊治疗(无住院/日间手术,此情况住院险不能索赔),这些合作的专科医生也会给AIA的客户在问诊费和一些检查项目上8折的优惠。

两种附加险的比较:

保险公司既然弱化了附加险中指定医生的概念,那么也意味着必须引入其他新的概念来控制保费。

AIA Max VitalCare

(此附加险不对外售卖):

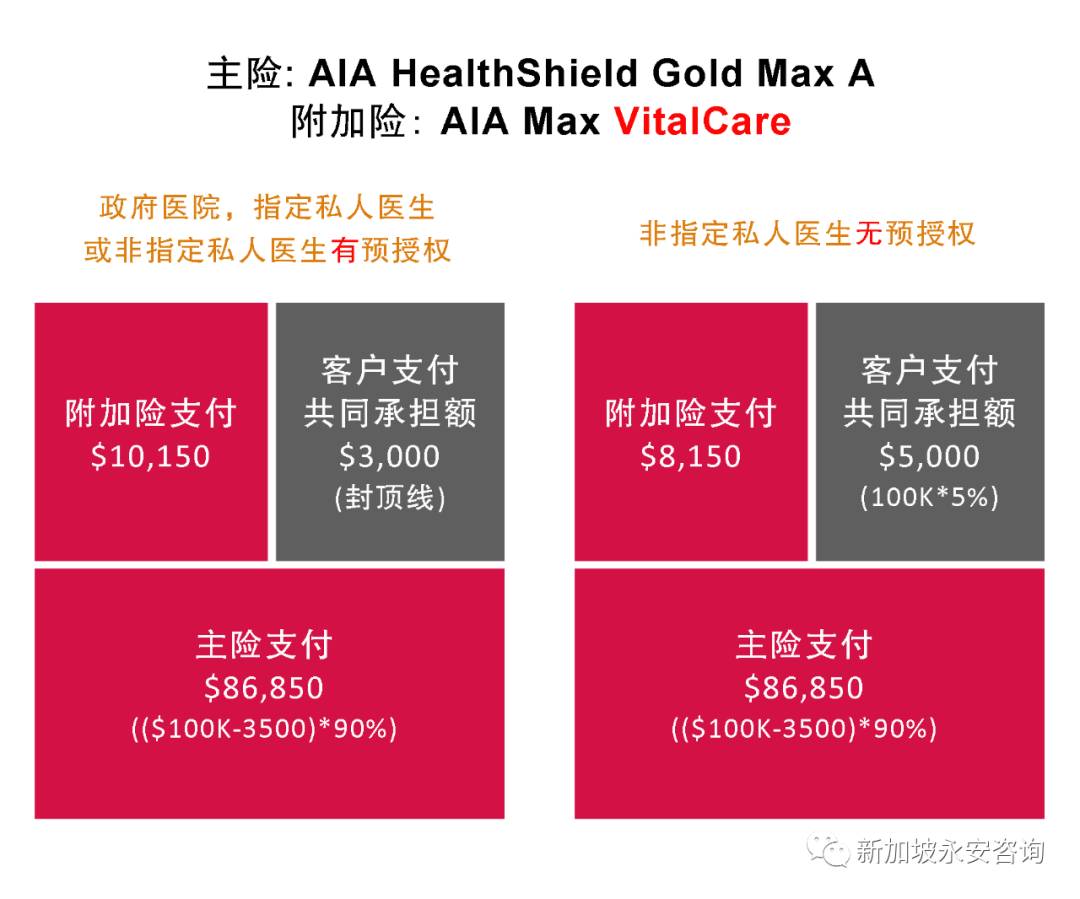

选择此附加险的投保人在任何情况下都只需要支付医疗账单5%的共同承担额并且封顶在S$3,000(非指定医生非紧急入院的情况需拿到索赔预授权,否则5%上不封顶)。 举例说明:

按医疗费S$100,000计算:

VitalCare是赔付额度最高的保单,同样保费也会相对较高。而且每个年度的保费会根据之前的索赔情况而进行相应的调整。保费评估期为下一次保单更新前两个日历月之前的12个月。比如:保单更新日为2023年4月1日,保费评估期则为2022年2月1日至2023年1月31日。保费级别共有5档。

AIA Max VitalHealth A

(此附加险新客户可以购买):

此附加险引入了一个全新的概念,也是市场首例:Deductible Waiver Pass(自付额豁免通行证)。相较于VitalCare保费会低一些,也不会因为索赔过往而增加。

自付额豁免通行证:购买保单后第一次在私人医院住院/日间手术或在过去连续3个保单年度无私人医院住院/日间手术记录,都将享有此通行证。在政府医院住院对此通行证无任何影响。

在拥有自付额豁免通行证的保单年度,VitalHealth和VitalCare一样只需要支付医疗账单5%的共同承担额并且封顶在S$3,000(非指定医生非紧急入院的情况需拿到索赔预授权,否则5%上不封顶)。

在没有自付额豁免通行证的保单年度,如需要在私人医院住院,客户需要先承担S$2,000的自付额。余下的医疗费一样需自己支付5%的共同承担额并封顶在S$3,000。此条款只适用于私人医院,任何时候住政府医院都无S$2,000自付额。

举例说明: 按医疗费S$100,000计算:

小编希望以上的解析对大家在新保单的理解上能有一定的帮助,至于如何选择请自行斟酌。建议联系各自的保险经纪进行讨论,具体条款和保费的比较请自行参考新的保单合同。