曾经看过不少身边的朋友吐槽说

“新加坡是没有养老保险的

不信你看食阁里那些满头银发却还要继续端盘子安可安娣”

其实,这里面是有误会的

想我大坡坡向来以国民幸福为本

哪会弃乐龄人士不顾?

一切都要从传说中的CPF LIFE说起

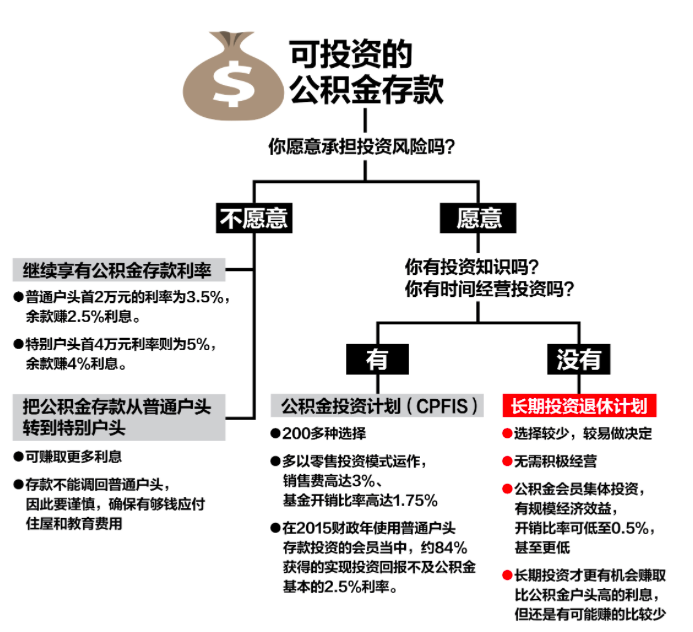

一直以来,不少人在讨论CPF

CPF指的中央公积金(简称公积金)

是强制性的储蓄计划

成员为新加坡公民和永久性居民的劳动人口

用以应付其退休,健保和购房需要

由人力部辖下的中央公积金局管理

CPF根据不同用处分为4个户头

普通户头(OA):用作购房,投资和教育等日常需要 (每年利息up to 3.5%)

特别户头(SA):主要用于养老 (每年利息up to 5%)

医疗户头(MA):主要用于医疗,如支付病床费和医疗保险(每年利息up to 5%)

退休户头(RA):成员满55岁时由OA和SA的存款而来(后面细讲)

以往的CPF制度更多的是一个强行储蓄的措施,

到了退休年龄可以取出,自行分配

不过这个系统最大的漏洞就是

很多老人家因为理财不善,

人还没走,CPF的钱花光了,

还有一些老人家因为CPF储蓄不多,

寿命又很长,

导致晚年明显资金短缺

而CPF LIFE(公积金终身入息计划)

是在55岁的时候加入的年金计划 (近年新衍生出的项目,进一步完善CPF对于乐龄人士的coverage)

把CPF里面积累的钱投进去

然后等65岁退休以后

按照条件

每个月领取一部分生活费用

CPF LIFE的出现,避免原来CPF对于养老制度的种种弊端

让广大群众更可以安心养老,减轻养老负担

数据显示

现今65岁的新加坡人

约一半预计会活到 85 岁以上

三分之一会活到 90 岁以上

因此, 在晚年时期拥有一笔持续性的收入就显得尤为重要

那么这个CPF LIFE到底什么来头

怎么才能玩的6呢?

科普开始~

关于CPF LIFE的Q&A

1. 为什么要创建CPF LIFE计划?

由于新加坡日趋严重的老龄化现状

政府早早出台了CPF计划

以确保国民在退休之后能够取用CPF户头的钱

以支付基本生活费用

然而随着通货膨胀以及医疗的进步

政府发行这笔钱并不一定能100%保证老人的生活

于是,CPF LIFE诞生

在公民年满 55 岁时

政府会为其设立退休户头

并从OA、SA户头中拨出部分钱到该退休户头

形成退休存款

公民可以利用退休存款购买公积金终身入息年金

以便自可领取入息的年龄(目前是 65 岁) 起每月领取入息,直至终身

简而言之

究其与CPF相比最大的优势就是

从65岁退休之后就可以一直拿钱

直到离世为止

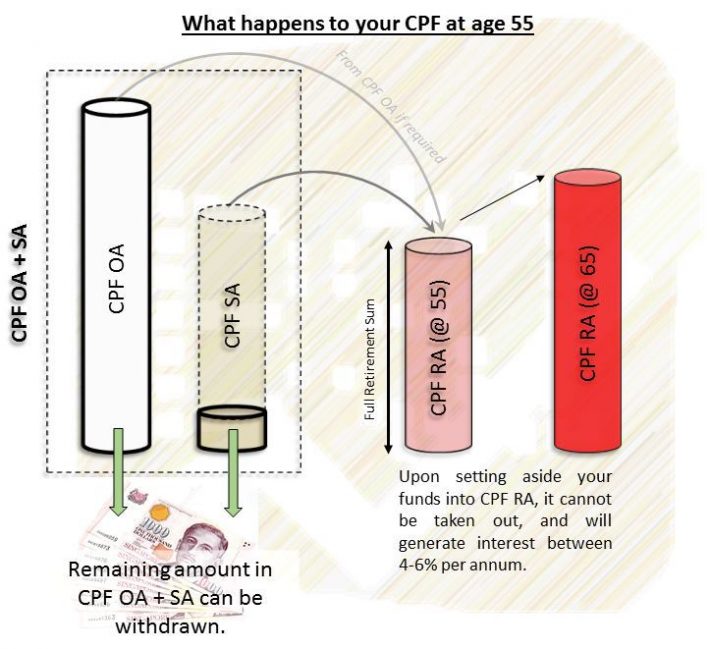

2. CPF LIFE怎样运行?

在年满55周岁时

才可以加入CPF LIFE计划

CPF属于强制性

但CPF LIFE不是

公民有权自主选择是否加入

到那个年纪

一般人的CPF账户里已经有了不少积蓄

这时候如果选择加入CPF LIFE

政府就会将OA和SA账户中的一部分钱转到RA里(退休户头)

转多少呢?

2017年的数据是S$166,000

当然了,随着通货膨胀的影响

政府也会在不同情况下对这笔数字做相应调整

当这笔钱成功转到RA户头后

你将会有以下两个选择

一个是以2.5%和4%的(现行)利率储蓄

或者在任何时候讲OA和SA中的钱取现

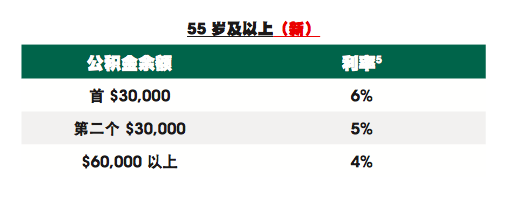

RA中的第一个S$30,000将得到6%的复合利率

第二个S$30,000为5%的复合利率

剩余资金则是4%复合利率

看起来还是蛮可观的喔~

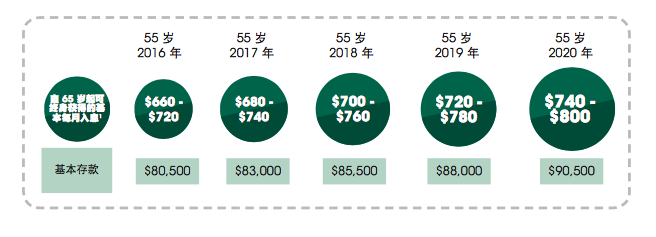

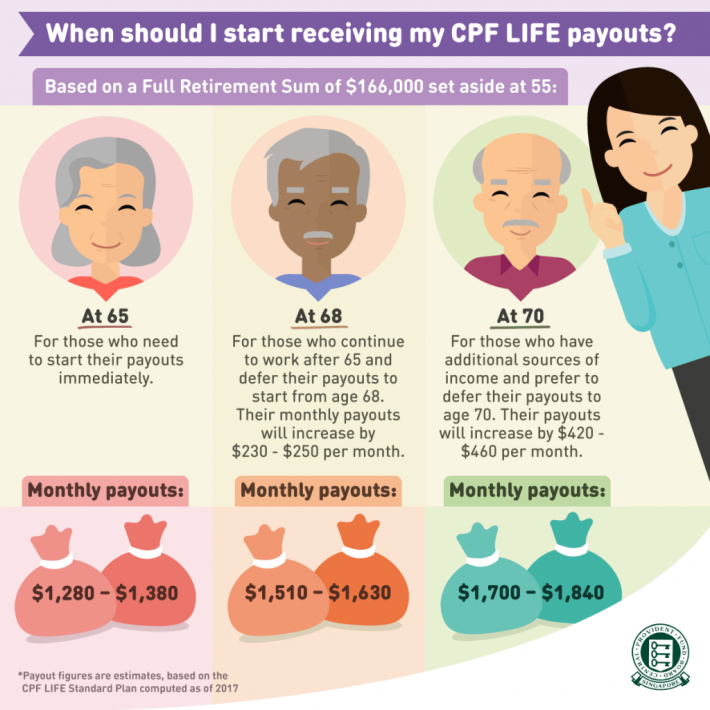

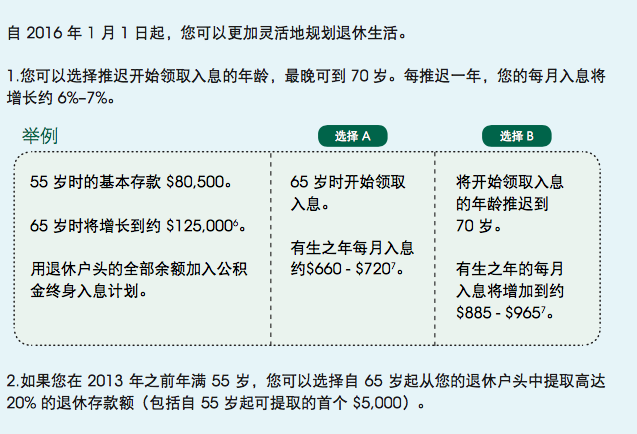

3. 我CPF LIFE里的钱啥时候可以开始花?

事实上

从65岁开始

就能每个月从CPF LIFE户头里拿钱了

当然如果你不急着用钱

也可以晚点拿

越晚拿的越多

具体在65-70岁之间

哪一年开始提

可提取金额如下图

4. 不同的CPF LIFE计划要怎么选择?

CPF LIFE另一个最大的特点在于自主性

除了能自由选择是否加入之外

还能选择加入不同的计划

每个计划都有相应的比率和优劣

完全可以根据自己的需求选择最合适的那一款

1. 每月入息额终身不变

有以下两种计划

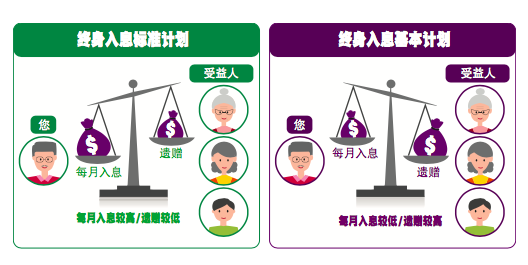

选择LIFE Standard Plan(公积金终身入息标准计划)

自己每个月拿的会比较多

留给家人的遗产*比较少 (离世时如果RA还有余款是可以遗赠给亲戚的)

而选择LIFE Basic Plan(公积金终身入息基本计划)

则是自己拿的相对较少

能给家人留下比较丰厚的财力支持

如果在 70 岁前没有做出选择

将会被自动纳入标准计划

2. 每月入息额逐渐递增

即一开始将领取较低的每月入息

过后逐年增加2%

如果你想要在65岁退休时就开始领取入息

又担心未来通货膨胀压力

那这种入息分配方式可能适合你

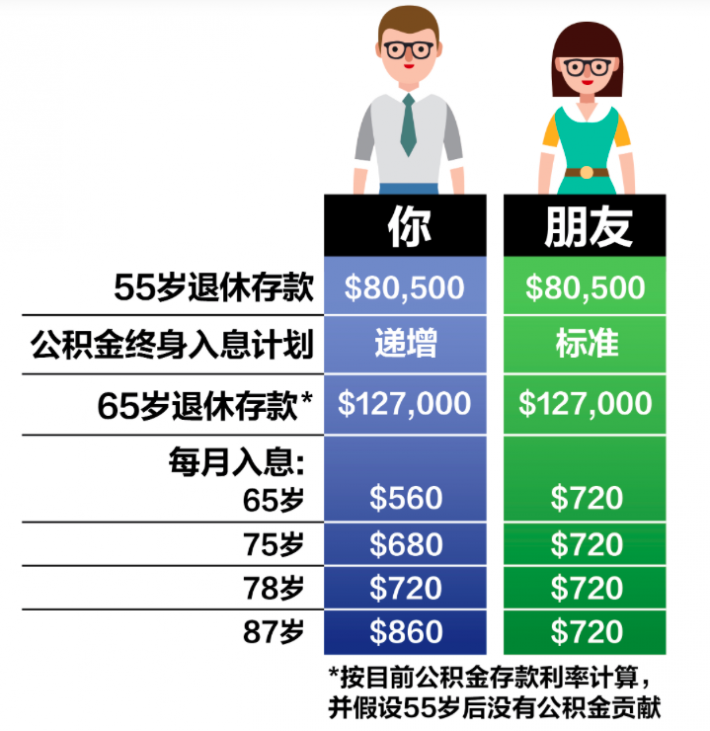

举个例子

i)每月入息的起步金额,将比标准计划少20%。

举例说,你和朋友在55岁时都选择保留8万零500元的基本存款,她选择标准计划,你选择递增计划。

如果你们55岁后都没有公积金贡献,当你们65岁时,退休户头都会有12万7000元。你朋友开始每月领取720元入息,你只有560元。

ii)你要到大约78岁,每月入息才会达720元,不过之后的每月入息就会比较多。到了87岁,你每月拿860元,比朋友多近20%。

iii)因为你一开始领的入息较低,所以要一直到大约90岁时,获得的入息总额才能追平朋友的数目。

5. CPF LIFE的灵活性

说它的灵活性之前

先来介绍一下需要知道的几个术语

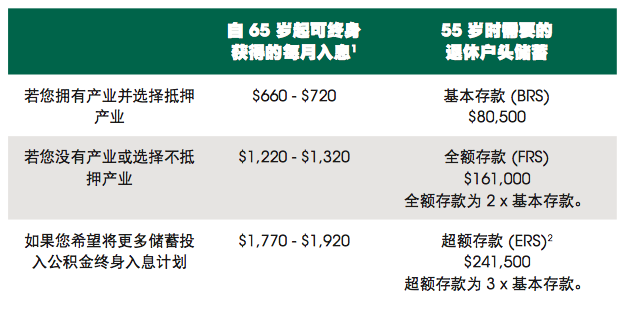

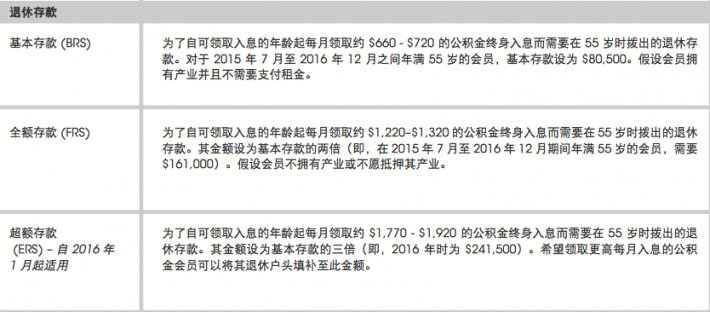

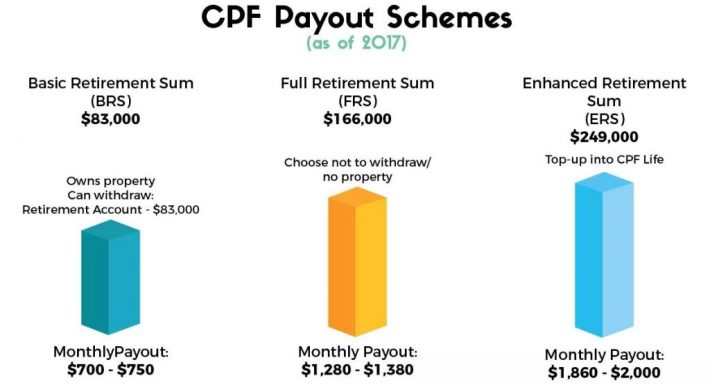

为了配合成员的不同现金需要

政府允许将其他款项放在一边

如果在55岁时需要继续很多现金

可以选择在扣除基本退休金(BRS)后

将财产保留到CPF中并提取现金

而如果想从CPF LIFE获得更多利益

您可以选择比FRS更高的数额

增值退休金(ERS)是有上限的

2017年的数字是S$249,000

下图是加入“Standard Plan标准计划”后

将收到的退休金

(source: seedly)

这个数字并非固定

可以选择S$83,000 – S$249,000

相应得到的退休金则在$700 – $2,000之间

总而言之呢

CPF LIFE的推出还是非常具有前瞻性的

但适不适合自己完全因人而异

给大家甩一个适当鉴别自己是否需要加入CPF LIFE计划的小测试

大家随意取用么么哒~

CPF 官方文件下载链接:https://goo.gl/cXAsrd

友情链接:ByteSizedInvestments

最新最全的新加坡折扣及吃喝玩乐信息,

请关注皇后微信号 【bargainqueensg3】

或长按二维码关注