新加坡以低税闻名,被誉为“东方瑞士”,海外资产不征税,是公认的世界上税率最低的国家之一。

新加坡以属地原则征税,即任何人(包括公司和个人)在新加坡发生或来源于新加坡的收入或在新加坡收到或视为在新加坡收到的收入,都属于新加坡的应税收入,则都需要在新加坡纳税。

也就说即使是发生于或来源于新加坡之外的收入,只要是在新加坡收到,就需要在新加坡纳税款;如果收入来源于新加坡境外,并且不是在新加坡收到或视为收到,则不需在新加坡纳税。

新加坡目前主要税种有:企业所得税、个人所得税、消费税、不动产税、印花税等。

企业所得税

新加坡税务法规定,从2010年课税年开始,无论是本地公司还是外国公司,公司均应按其应税收入的17%统一税率征税。

但新加坡对于企业所得税有很多的减免政策,比如有新成立公司免税计划、对所有公司的部分免税计划、企业所得税退税等。

01新成立公司的免税计划

根据该计划,对于符合条件的新公司,前3年属于免税年。

02对所有公司部分免税

所有公司,包括担保有限责任公司,均可享受以下免税待遇。

03企业所得税退税

公司所得税退税适用于所有公司,以降低业务成本并支持公司重组,适用于2013课税年至2019课税年。

20%企业所得税退税,2019课税年度最高限额为10,000美元。

个人所得税

符合以下条件之一的新加坡居民,则被视为缴纳所得税的个人。

常住新加坡的新加坡公民(除暂时缺席外);

定居新加坡的新加坡永久居民(SPR);

前一年(即课税年之前)在新加坡停留/工作(公司董事除外)达183天以上的外国人。

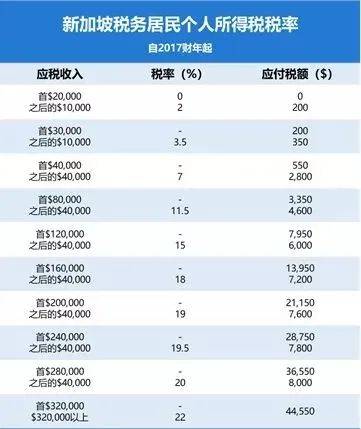

新加坡实行累进税率制,税收居民的收入在扣除可允许的支出,捐赠和个人减免之后,应按0%至22%的累进税率缴纳所得税 。

如在新加坡没有获得任何收入或一年的总收入为$ 22,000及以下,则无需缴纳个人所得税。

每年的3月1日开始进入新加坡个人所得税报税季,选择表格申报需要在4月15日前提交,电子申报需要在4月18日前完成。

新加坡以属地原则征税,任何个体(公司或个人)在新加坡发生或来源于新加坡的收入,或在新加坡取得的收入都属于新加坡应税收入,需要在新加坡纳税。

所以,新加坡人去其他国家工作,不需要在新加坡纳税。而外国人在新加坡工作,并且居住时间超过183天即视为 “新加坡税务居民” (tax resident)身份,需要在新加坡纳税。

183天是什么?

183天指的是您在新加坡就业期间,逗留在新加坡的天数,包括周末和公共假日。就职期间因为合理理由出境新加坡,例如海外度假或出差,也算在逗留时间内。

另外,如果非纳税居民在一个公历年度内在新加坡受雇累计不超过60天,可免缴个人所得税,但在新加坡担任董事、演艺人员以及在新加坡进修实习的非纳税居民除外。

非纳税居民只需交纳在新加坡境内赚取收入的所得税,税率为15% ,或根据居民个人所得税率缴税,以较高者为准。非纳税居民无法申请个人所得税减免。

新加坡个人所得税税率

新加坡纳税居民的个人所得税,实行累进税率制。

扣除个人所得税减免之外,个人所得税税率保持在 0-22% 之间 。纳税居民有权就子女抚养费、职业培训费、保险费以及公积金(CPF)缴款等事项享受个人所得税减免。

累进税务表格

例如:年总收入$35,000,前$30,000的税额为$200,余额$5,000的税额为5,000X3.5%=$175,所以总税额为$375。

年收入低于 $20,000 的税务居民,不需缴纳个税,但仍需要在税务局网站上提交材料进行申报,除非收到税务局的信,明确指出无需申报。

个人税务扣除

从 2019 估税年起,个人所得税总扣除额每估税年的顶限是 $80,000。可扣除个税的项目有,

个人所得税扣除:

55岁及以下可申请$1,000,残障人士可申请$4,000

55岁~59岁可申请$6,000,残障人士可申$10,000

60岁及以上可申请$8,000,残障人士可申$12,000

配偶/残障配偶扣除:

配偶扣除:

a)如果您的配偶在2019年与您同住或由您赡养,您可扣除$2,000;或

b)如果您已经与妻子在庭令/分居契约下正式分居,并在上一年度支付生活费给您的妻子,扣除额以$2,000 为顶限。

若您的配偶于2019年收入超过$4,000,您就不能申请此项扣除。

残障配偶扣除:

a)如果您在2019年赡养您的体障或智障配偶,您可以申请$5,500的扣除;

b)如果您已经与残障的妻子在庭令/分居契约下正式分居,并于上一年度支付生活费给您的妻子,扣除额以$5,500为顶限。

男性居民根据庭令规定支付给前妻的赡养费,将不能获得任何扣除。

子女扣除:一名子女只能申一次扣除

合格子女扣除(QCR)

如果您抚养的子女未婚并符合下列条件,每位子女可获得 $4,000 的扣除:

a)在2019年里,子女年龄在16岁以下;

b)在2019年,子女年龄在16岁或以上,并在学校、学院、大学或其他教育机构接受全日制教育;并且

c)子女在2019年的年收入不超过$4,000。

残障子女扣除(HCR)

如果您在2019年抚养一名体障或智障的未婚子女,您可以申请$7,500的扣除。

在职母亲的子女扣除(WMCR)

已婚、离婚或丧偶的在职母亲,可以为所有未婚子女申请此项扣除。您的子女在 2019 年 12 月 31 日之前必须是新加坡公民,并且符合申请 QCR 或 HCR 的所有条件。

WMCR扣除额如下:

a)第1个子女:收入的15%;

b)第2个子女:收入的20%;

c)第3个子女:收入的25%。

最高累积至收入的100%,每个子女至多可扣除$50,000。

总扣除额QCR/HCR+WMCR=每名子女$50,000 *

WMCR总额以在职母亲的100%劳力所得收入为限。

*无论父母哪一方申请QCR/HCR扣除,都将优先给予扣除。WMCR仅限定于扣除 QCR/HCR扣除之后的剩余部分。

父母/残障父母扣除:

如果您在 2019 年里奉养您或您配偶的父母、祖父母或曾祖父母,您可以申请此项扣除。您或您配偶的父母、 祖父母或曾祖父母在 2019 年必须在新加坡居住,并且符合,父母年龄需 55 岁或以上,或者年收入不超过 $4,000 。

父母扣除:

a)父母与任何报税人同住,可扣除$9,000;

b)父母没有与任何报税人同住,可扣除$5,500 。

残障父母扣除:

a)父母与任何报税人同住,可扣除$14,000;

b)父母没有与任何报税人同住,可扣除$10,000 。

如果两位及以上报税人共同奉养父母,可共享此项扣除。

一位报税人最多能申请两位受奉养者的扣除。

祖父母看护者扣除:

如果您是已婚、离婚或丧偶的在职母亲,您可以为您或您配偶/前配偶的其中一位父母或祖父母申请 $3,000的扣除,用于抵消您的劳力所得收入。您或您配偶/前配偶的父母或祖父母必须:

a)在2019年里在新加坡居住;和

b)在2019年照顾您的任何一名子女,而这名子女必须是12岁或以下的新加坡公民;或患有体障/智障并且未婚;和

c)在2019年期间没有从事任何贸易、商业、专业、行业或受雇。

残障兄弟/姐妹扣除:

如果您在2019年赡养您或您配偶的残障兄弟或姐妹,每名受奉养者可申请$5,500的扣除额。

受奉养的残障兄弟姐妹必须在2019年里居住于新加坡且与您同住;或

您在2019年必须为该残障兄弟或姐妹支付至少$2,000的生活费。

有意以同一受奉养者申请残障兄弟姐妹扣除的所有合格报税人,均可分享这项扣除额。

CPF/公积金:

新加坡公民及新加坡永久居民雇员之强制性中央公积金/特准养老金或公积金纳款,那款额将不计入应纳税所得。

此缴交额不得超过中央公积金法令规定的缴交额。

a)普通薪金(OW)的公积金缴交额顶限为每月$6,000。

b)每年普通薪金(OW)总限额为$72,000(即12个月×$6,000),而强制性公积金纳款的总收入顶限为$102,000 (即17个月×$6,000)。

c)应缴交公积金的额外薪金限额相当于 $102,000 和普通薪金总额之间的差额。

如果您的雇主参与雇佣收入自动纳入计划,您不需填报公积金缴交额,我们将直接从您的雇主获取相关资料。

自愿填补自己的保健储蓄户头

新加坡公民或新加坡永久居民可申请扣除自愿填补您保健户头的现金款项。此填补款项必须是在年度公积金缴交限额$37,740(即17个月×$6,000×37%)及基本保健储蓄顶额之内,并由您直接指定并存入您本人的保健储蓄户头。您必须不曾以自雇人士身份申请过这部分自愿填补额的扣除。

人寿保险扣除:

您可以为自己或另一半投保人寿保险所支付的保费申请扣除。如果您要申请此项扣除,您在 2019 年的强制性公积金缴交额,自雇人士保健储蓄/自愿公积金缴交额和自愿填补个人的保健储蓄户头的总额必须少于$5,000,并且在2019年里支付保费。

扣除额以如下两者中较低者为准:

a)您的公积金缴交额与$5,000之间的差额;或

b)您/您的另一半人寿保险的投保额的 7% 或所支付的保费。

进修课程费用扣除:

最多可申请$5,500的进修课程费用扣除。

如果您的应纳税收入少于$22,000,您可以延缓申请课程费扣除。

外国女佣税扣除:

您可以从为您的劳力所得中申请外国女佣税的扣除。扣除额为 2019 年您为一名女佣所支付女佣税的双倍。您必须是:

a)已婚妇女,并在2019年与丈夫同住;

b)已婚妇女,但您丈夫在2019年不在新加坡居住;或

c)与丈夫分居、离婚或丧偶,并且在2019年与可申请子女扣除的子女同住。

无论女佣税是由您还是您的配偶支付,您都可以申请以下两者中数额较低的一项:

a)所支付的外国女佣税的两倍,顶限为$1,440(如果您享有每月$60的特惠税)或$6,360;或

b)您的劳力所得。

家长税务回扣 PTR:

有子女的新加坡居民,可以申请家长税务扣除。报税人还需满足以下任一条件,

a)您和您配偶/前配偶所生的子女于 2019 年出生;或

b)您在2019年合法领养的子女,年龄未满6岁;或

c)您和您配偶/前配偶在婚前所生的子女,并且在你们子女的年龄未满6岁时在2019年注册结婚。

并且,您的子女必须成为新加坡公民:

a)在出生时或之后的12个月内;或

b)在您合法领养时或之后的12个月内;或

c)在父母结婚时或之后的12个月内。

PTR 回扣额如下:

a)第1个子女:$5,000;

b)第2个子女:$10,000;

c)第3个或之后的子女:每名子女$20,000。

您可与您的配偶按照双方同意的分配百分比共享 PTR 回扣。如果在该估税年里您应缴付的税额少于此回扣,任何未使用的回扣将自动用来抵消您往后所应缴付的税额,直到回扣额用完为止。

军人税务扣除:

现役军人可扣除$3,000,长官可扣除$5,000;

预备军人可扣除$1,500,长官可扣除$3,500;

军人的配偶/父母可申请$750。

报税所需材料

表格B1

填写表格B1第2页,根据您的表格IR8A在1(a)至1(d)项目里分别填写薪金、花红、董事酬金和其他的雇佣收入。其他雇佣收入包括兼职收入、津贴、实物利益、养老金、退休金(不包括新加坡政府所支付的养老金)以及其他应缴税的现金或物质报酬,例如股票认购权的收益等。

如果您在截至2020年3月31日还未收到雇主提供的表格IR8A,您可以先估计您在2019年的收入。当您收到表格IR8A后,请邮寄给新加坡税务局。

如果您符合以下情况,也需要将表格IR8A/S和附表8A/8B寄给新加坡税务局:

a)您的个人所得税是由您的雇主支付;或

b)您收到股票认购权的收益;或

c)您有申请非普通居民(NOR)的税务优惠。

家属情况说明

在职母亲须在表格B1第2页6(b)项中依顺序填写子女信息,扣除额将会根据您的合格条件自动计算。

申请祖父母看护者扣除额的报税人,须在表格B1第2页6(d)项列明细节。

申请残障兄弟/姐妹扣除额的报税人,须在表格B1第2页6(e)项列明细节。

如果报税人是首次申请 家长税务回扣PTR,请填写附表2的项目7,并附上以下文件复本(若适用):

a)若子女是领养的,请呈上子女的合法领养文件,和/或

b)若在新加坡境外登记结婚,请呈上结婚证。

房屋租金收入及其他收入(如有)

如果您收取的租金来自:

a)2019 年从独自或联名拥有的一间房地产所得,请提供租金总额及所出租房地产的相关开销等详情,并根据法定所有权填写您个人的净租金分配额。

b)出租部分房地产所得(如1个房间),您需要根据出租的房间数量,按比例分配可扣除的开销。您不能申请不可扣除的开销,如:因迟交房地产税而支付的罚款、上一年的房地产税、寻找第一任租户时所支出的费用(如佣金、或律师费等)、首次购买家具和装置的费用及其折旧、首次维修及装修费用、贷款偿还额、房地产扩建或改建费用等。 租金的亏损额(即可扣税的出租总开销超过租金总收入)不可以用来抵消其他收入。

如何缴纳个税?

个人所得税税单将邮寄给报税人,收到税单后,您可以根据自己的情况,选择以下其中一种方式支付税款:

ATM(DBS/POSB、OCBC)

AXS在线平台、AXS站点

支票/GIRO/网上支付/电话银行

邮政自助服务器(SAM)

电汇

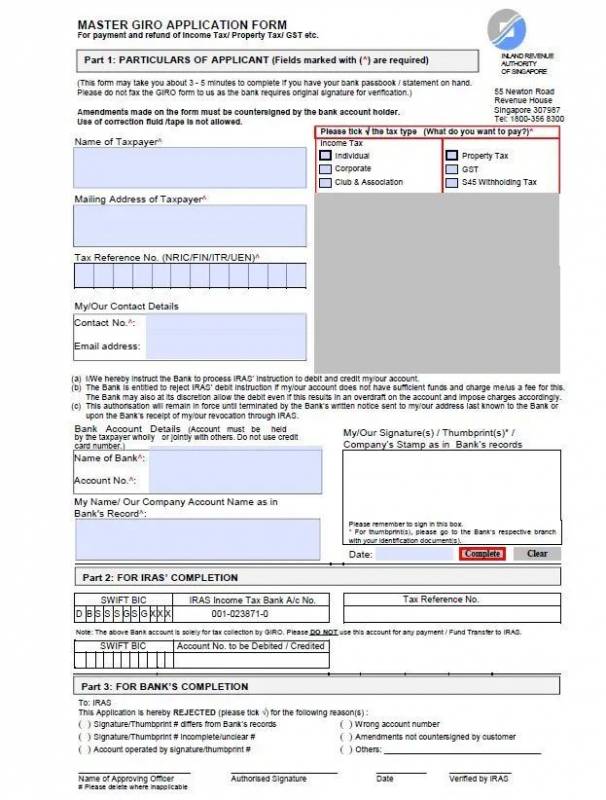

向税务局申请GIRO自动扣税,可以免息分期付款,避免逾期支付税款。第一次申请GIRO的报税人需要填写申请表格并邮寄给税务局。

GIRO申报表,来自IRAS

未按时申报的处罚

未按时缴纳税务将被处以应交税款5%的罚款。如果在缴纳期限的60天之后仍未缴纳税款,那么每月还要处以应交税款2%的额外处罚,但罚款总额不超过未付税款的50% 。

未按时提交纳税申报表要处以每个整月200新币的罚款,罚款总额不超过10,000新币。

楹进集团咨询提醒您

新加坡是法制严明的信用社会,提醒个人和企业保持良好的纳税记录,不论是对企业的运营还是个人身份申请(绿卡和公民)都是加分项。

其他税种

1.遗产税

新加坡已于2008年2月15日正式取消遗产税。

2.房产税

保持房地产税较高税率,维持房地产市场稳定,防止过热。

3.财产税

除物业的物业税率是按累进比例计算的,其他财产应按年度价值的10%征税。

4.机动车税

这些是对汽车征收的税,但不包括进口税。征收这些税是为了抑制汽车拥有量和道路拥堵。

5.消费税

2006年新加坡消费税从5%上调至7%,在2021至2025年某个时间点将进一步上调至9%。

新加坡基金免税计划

新加坡是全球公认的税率最低的资本主义国家之一,因为拥有良好的商业税收环境、完善的银行体系、以及广泛的贸易协定。新加坡还是亚洲金融中心和财富管理中心之一。越来越多的中国家族正将财富转移到新加坡,通过建立专业的家族办公室,来管理他们的流动性和非流动性投资,并帮助他们解决家族治理和财富继承的问题。

为吸引更多全球富豪在狮城设立家族办公室,新加坡政府给予由家族办公室离岸或在岸管理的基金提供免税优惠。在此优惠政策下,家族办公室管理的基金几乎所有的投资收益都无需缴纳所得税。

在今年公布的新加坡政府财政预算案中,针对基金的三个免税条款,也众望所归地被延续到2024年:

13CA(离岸基金税收豁免计划);

13R(在岸基金税收豁免计划);

13X(进阶级基金税收豁免计划)。

值得一提的是,通过设立单一家族办公室还可以移民新加坡。根据资管规模,可以通过全球投资者计划的家族办公室选项直接获取绿卡。或者通过控股公司申请EP,逐步实现新加坡移民。