您还在谈“癌”色变吗?您还在谈“癌”色变吗?曾经有一次看到一篇报道,说的是一个在国内从事保险业十几年的业务经理,利用假期的时间专门从国内飞到新加坡给自己买了一份最简单的人寿保险,也就是定期寿险。很好奇他的做法,一般我们从业人员都会选择自己代理的产品,一方面可以赚取一些佣金,另一方面自己对自己代理的产品也非常熟悉。是什么原因让他飞到新加坡来买这份保险呢?

还有最近看到一个真实的案例,有个保险经纪一直以来跟他的医生客户推荐较高额度的定期寿险,建议她可以买一份保到退休年龄,给家人一个更好的保障的定期寿险。而这位医生根据她的专业知识反驳道,根据现在的平均寿命远远高于退休年龄,她分析到这份保单的出险理赔的概率是非常低的,所以一直没有买。尽管我们知道,她说的一点都没有错,如果出险概率高的话,保额很高的情况下保费就不可能这么便宜了,毕竟保险公司不是慈善机构,也是需要盈利的,要不能的话,保险公司的精算师就要失业了。但是今年的新冠的疫情给她触动很大,亲眼看见跟她一起工作的医生因为病毒失去了生命,留下年幼的孩子和没有工作的太太,这是她突然意识到这份定期寿险的重要性了。

那么什么是定期人寿保险呢?

所谓保险,在法律和经济学意义上,是种风险管理方式,主要用于经济损失的风险。保险被定义为透过缴纳一定的费用,将一个实体潜在损失的风险向一个实体集合的平均转嫁。其实通俗地讲,就是一旦加入某个团体,就“一人有难,大家平摊”,是以货币形式平摊的社会风险转嫁机制。

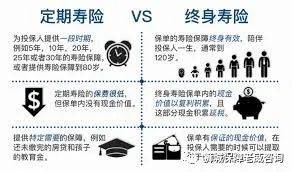

定期人寿保险(Term Life Insurance),就是在一定时期内对人的生命的一个保障,现在的寿险同时会把身故和永久残疾放在一起来保障。也就是,保险公司会在被保人的这段保单期内如果发生身故或永久残疾的情况下进行理赔。这是一种纯粹的保险,没有投资理财,分红的成分。同样,如果在保单期内没有发生以上情况,那么这个保单到期了就会终止,不能拿回一分钱。这就是一种纯保障模式的保险,所谓“保险归根到底姓保”的最直接代表,通常人们也会称之为消费型保险。

定期寿险有什么特点呢?

定期保险的时长,可以任意选择保单期通常为10年以上,一般会建议到退休年龄,或者孩子成年独立的年龄,因为多数人这个时候没有收入了,对家庭的经济责任也变得很少了,而且通常房贷已经还完,孩子们也差不多毕业独立了。当然也可以做为一种传承保单保到100岁(按照目前的平均寿命,一般认为出险理赔的几率非常大)。而缴费期可以选择和保单期一样长,也可以缩短缴费期长,可以任意选择缴付期长为5年至保单期长。

相对终身份红型或理财型寿险在一样保额的情况下,定期寿险保费会便宜很多,杠杆高。

而且因为新加坡寿险的普及率比较高,保险平摊大,而且平均寿命比较高,所以相对国内的定期寿险也便宜很多。

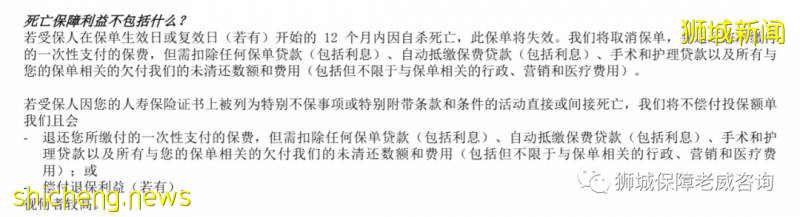

新加坡的寿险在对死亡利益的定义是这样,被保人只有在保单生效后的一年之内自杀不保,除此之外,任何其他原因导致的死亡都是会保的。也就是说一年后的自杀身故是可以保障的,当然自杀未遂导致永久残疾保险是不保的,而且自杀在新加坡是犯法的,动用政府资源不说,而且也太恐怖吓到邻居。所以千万别想不通啊,命没了啥都没了。这一点充分体现了新加坡保险的人性化和法制的严厉。

定期寿险通常会作为重疾保险的补充,如果重疾保险的主要功能是弥补因重疾导致3 – 5年的治疗期间没法工作,从而没有收入的损失的话;那寿险主要是保障万一身故,导致这个家庭的主要经济来源永久截断的风险,因此一般寿险保额就要买的高些。

那么具体多少保额合适呢?

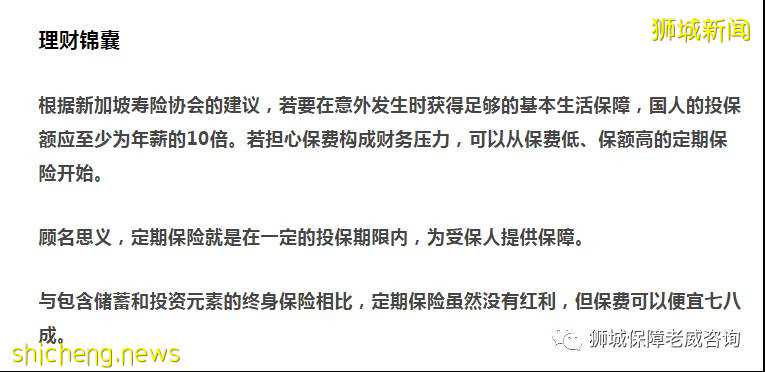

根据新加坡寿险协会的建议,至少买年薪的10倍。

可以根据个人收入来计算(在不考虑加薪和通货膨胀的情况下)。比如被保人目前年薪10万,他还有30年退休,那么他在接下来30年基本上可以给这个家庭带来300万收入,那么他的身故保额就可以考虑在300万左右。

可以根据被保人对子女的责任的期长来计算,比如他的最小的孩子还有20年能基本上成年独立。那么可以考虑保额在200万左右。

可以根据被保人对整个家庭的责任的成本来计算,比如说要维持这个家的正常运作,在不降低基本生活质量的情况下,比如房贷,小孩教育,各种日常生活开销的情况下,一年的开支是5万,那在孩子成年独立之前,至少要留下大概100万的钱供家庭运作。

最后,可以根据被保人目前的预算来计算保额,如果现在预算不高,那么可以在过几年有预算的时候增加保额,又或者现在预算较高,可以多买点,如果有一天碰到经济上有困难,可以降低保额来减少开支。这里也顺便普及下到底花多少钱在保险上比较合适的问题,所有保障性保单(住院,意外,重疾,人寿保险等)的年保费通常占家庭年收入的10 – 15% 较为合理,这样既不会动用太多影响到家庭正常开支,也可以有相应更高的保障。

除此之外,在新加坡买房子贷款的时候,银行或HDB(建屋局)都会要求买一份贷款保险,而这份定期寿险可以替代传统的贷款保险,银行或HDB 是认可的。相对于房屋贷款保险的保额是随着贷款额逐年递减的,定期寿险的保额是保持不变的,甚至近年有保险公司推出逐年增加保额的定期寿险(抵消通货膨胀)的保单。另外,房屋贷款保险是如果被保人发生身故的情况下,这份保险理赔的钱是给银行或HDB。而一般的定期寿险是直接理赔给被保人的家属或指定受益人,家属可以根据自己的情况选择一次性还清剩下的贷款额,或继续交分期贷款按揭,剩下的钱可以做其他打算,不至于一下子因为家庭主要收入来源不幸过世而立即没有了收入。

新加坡本身就是一个低税收国家,不征收遗产税。即使是在全球征税的美国,只要是人寿保险金的赔付,不管是在哪里买的,都可以避税避债。高净值人士来新加坡购买保险,多是关注避税、避债、避险的资产转移功能。保险是隐形资产,保密度高。在境外保险权大于债权。

以上就是老威对于定期保险的一些个人见解,其中图片数据来自网络仅供参考。老威作为专业保险从业者,尤其觉得家庭主要经济来源的夫妇俩是十分需要一份这样的保单来为自己的亲爱的家保驾护航的,而且对于那些预算有限的朋友也是一个性价比很高的选择。