相关历史精华

合规实操|新加坡ICO合规法律意见书怎么写?

为什么ICO, 什么是T&C, SAFT/Pre-sale,还有哪些相关法律服务

如何选择ICO项目进行投资|附50个区块链项目简介及白皮书汇总

扫码咨询CLB&DY律师咨询

新加坡致力于完善监管框架,构建严谨而友善的加密货币生态。新加坡税务局(IRAS)于2020年4月17日发布了新的《加密货币所得税课税指南》(《Income Tax Treatment of Digital Tokens》),填补了加密货币的税收空白。《指南》为涉及加密货币交易的的所得税处理提供了指导,对加密货币及加密货币ICO的相关税收处理方法进行了详细说明。

《指南》对以下几种情况涉及的税务进行了进一步阐明:

(i)接收数字货币作为商品和服务的付款;

(ii)接收数字货币作为就业报酬;

(iii)使用数字货币作为商品和服务的付款;

(iv)买卖数字货币;

(v)通过初始代币发行(ICO)发行数字货币。

加密货币的课税原则

加密货币的课税原则

(一)加密货币类型

加密货币被划分为支付型代币(payment tokens)、功能型代币(utility tokens)和证券型代币(securities tokens)三种类型。

1)支付性代币:

虽然支付性代币可以作为一种付款方式,但它不是法定货币。出于所得税目的,IRAS将支付性代币视为无形财产,因为它通常代表一组权利和义务,并且没有实物形式。因此,将涉及使用支付性代币作为商品或服务付款的交易视为”易货贸易”,应在交易时确定转移的商品或服务的价值。

因此,如果一家企业就其提供的商品或服务收到支付性代币作为付款,则该企业将根据所提供的基础商品/提供的服务的价值征税。相反,如果企业使用支付性代币来支付商品和服务,则应遵循一般扣除规则,这笔款项将基于该商品/服务的价值在财务中进行税务抵扣。

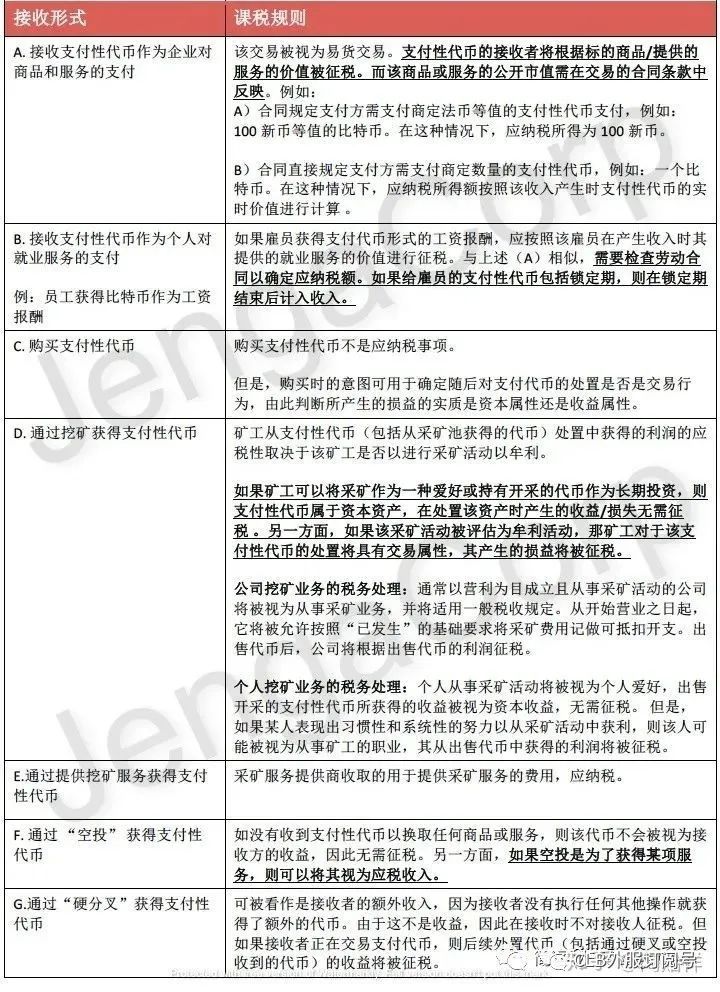

支付性代币(尤其是比特币)已经在很多场景中被广泛应用,并且在很多场景中这些代币所扮演的角色以及对应的课税规则都有所不同。因此,IRAS在《指南》中针对不同的接收支付性代币的情况进行了详细讲解:

2)功能性代币:

功能性代币为代币所有者赋予了特定或隐含的使用或享受对应商品/服务的权利 。它可以以不同的形式存在,例如:代金券(使代币持有人有权使该发币公司未来的商品/服务),或通行证(使代币持有人有权访问发币公司的产品/平台)。当某用户购买该功能性代币时,其支付的金额将作为购买未来的商品/服务而支付的预付款 。根据税收抵扣规则,当该代币被用于交换发币公司的商品/服务时,这笔支付款从预付款转变为“收入”,而对应的费用可以在报税时抵扣税务。

3)证券性代币:

通常, 证券性代币在财务中被记为股权或债务。证券代币所有者获得的利息或股息将被相应征税。当代币持有者处置证券性代币资产时,其收益/损失的税收处理将取决于证券代币是所有者的资本资产(capital assets)还是收益资产(revenue assets)。

(二)初始代币发行(ICO)税务处理Tax Treatment on ICO

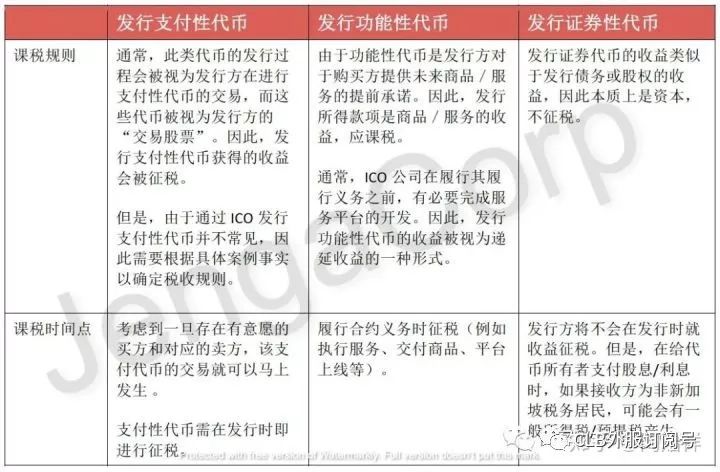

代币的发行方通常使用 ICO 来交换其他支付性代币(比特币或以太坊等)、或法定货币,来提前筹集资金。根据代币的特定性质和功能,代币发行人从 ICO 中获得的收益可能需要被征税。

简单来说:

发行支付性代币获取的收益,根据该支付性代币的具体功能,可能需要征税;

发行功能性代币获取收益通常被视为递延收益/延迟收益(deferred income),在服务/商品交付时征税;

发行证券性代币的收益类似于发行债务或股权的收益,因此本质上是资本,不征税。

(三)特殊情况

另外,IRAS 还列举了与 ICO 相关的一些特殊情况,并对其纳税规则进行了阐述:

情况 1: ICO 失败

例如,公司 A 通过 ICO 发行功能性代币并希望利用 ICO 收益建立服务平台,但随后公司无法交付服务平台,ICO 失败。

在此情况下,如果发行者将 ICO 收益退还给代币投资者,则公司不会对其退还的金额征税。反之,如果未将 ICO 收益退还,收益金额的纳税处理将取决于 ICO 是资本属性还是收益属性。税务评估将综合考量 ICO 公司的主要业务活动,ICO 的原因以及代币发行所产生的合同义务等因素。

情况 2: 开展业务前提前支出

公司可以在其业务开始之前进行 ICO。根据《所得税法》(Income Tax Act)第 14U 条,在开展业务之前产生的课税年度内的费用可以按要求进行税务抵扣。

情况 3: 创始团队持有代币

部分 ICO 公司可以留出一定比例的代币,奖励给创始和开发团队。

如果代币作为创始团队的服务酬劳,则其被视为收益。因此,创始团队应就薪酬金额纳税。反之,如果代币视作创始团队的资本资产,创始团队则将不需要对代币纳税。例如,如果创始人为公司和 ICO 贡献了资金,代币被分配给创始团队以授予其代币发行实体的所有权或投票权,则代币将被视为他的资本资产。

*如果是以酬劳形式奖励创始团队,该收益将在创始人有权使用代币时被征税。征税额为代币计入收益时的实时价值。

除了以上信息之外,该《指南》还对数字代币的计价原则、记账要求等细节做了更详细的阐述,请扫码获取完整版《指南》。