新加坡可以申请的税务减免|家族办公室,私人信托,私募基金

扫码咨询CLB律师13x13r申请

新加坡为了进一步加强国家作为资产管理和基金注册地的中心地位。今年出台的针对基金的税收激励措施,被视为国家支持其领先地位的协同努力。与合规基金相关的三种主要免税基金政策,即ITA中第13CA(关于离岸基金)、13R(新加坡居民基金计划)和13X(豁免基金经理在新加坡管理基金所产生的收入),在2019年3月31日失效之前被延长,并进行适当的修订,以加强其开放和更大的灵活性。这项税收优惠将延长至2024年12月31日。

新加坡税收豁免政策优势

13x 税收豁免政策可获3个新加坡身份证EP名额;

13r 税收豁免政策可获1个新加坡身份证EP名额;

基金公司所有的资本利得收入都无需交税;

基金经理及私人银行专业团队服务;

政府特殊政策福利。

基本基金:取消100%新加坡人的要求

第13CA和第13R条之前要求基金不得拥有新加坡人【1】直接或间接实益拥有的已发行证券价值的100%。这为基金经理从新加坡投资者那筹集资金提供了更大的灵活性,同时也使该计划更适合新加坡家庭的私人财富结构。这项规定的取消将从2020年课税年度生效。

注:【1】“新加坡人”是指《个人所得税》(指定人士收入豁免由新加坡基金经理管理的基金决定)条例中所指定的人士。它包括新加坡公民、新加坡居民或在新加坡的常设机构 。

高级基金:主-特别公司用途(Master-SPV,Master-special purpose vehicle)结构的扩张和自由化

增强型基金计划将会扩充(i)包括共同投资、非公司特别目的投资工具SPVs及两级以上的SPVs; (ii)容许债务及信贷基金获得“承诺资本宽减”;(iii)包括托管帐户【2】,这些改变是为了增加13X计划的吸引力,但也不是没有条件的-即必须鼓励共同投资者的实体或外国投资者进入。基金经理有责任确保,共同投资者不违反规定,或有失去基金结构豁免资格的风险。这些增强计划将适用于2019年2月19日后。

注:【2】托管账户是一个专用的投资账户,投资者无需使用单独的基金工具,直接将资金交给基金经理。

扩大指定收入(SI,Specified Income)及指定投资范围(DIs,Designated Investments)

通过取消订约方和货币限制,来扩大DIs的范围。包括信贷及进展的投资,以及商业DIs的等价物-伊斯兰金融产品。取消了单位信托完全投资于DIs的条件。此外,增加了指定收入的清单,使其包括以支付形式出现的收入,该项属于ITA第12(6)条范围。这些计划将适用于收入所得中,及将在2019年2月19日实行。

DIs详尽列表的扩展重申政府对该计划的承诺。尽管考虑如果改用排他性清单的话,清单中由受激励基金持有的每一项资产的繁重任务可以大大减少,但是这样就不符合SI的规定。

此外, 在2019年7月1日到2025年12月31日期间,符合根据13CA和13X条例的非居民基金将能够享有10%的优惠税率。这项优惠将适用于符合条件的非居民非个人投资于新加坡上市的房地产投资信托和房地产投资信托挂牌基金。

尽管2019年预算没有涉及与税收相关的改革,但它已经完善了具有竞争力的税收制度,以帮助新加坡吸引和留住投资。确保监管和税收框架更大的灵活性,以及简化的合规要求,这些必将会受到基金管理业的欢迎。

年来,新加坡吸引了众多海外企业和投资基金,他们希望建立一个亚洲业务中心,并增加投资。新加坡作为东南亚金融中心的地位和声誉,吸引了大量的财富和投资,这反过来促进了新加坡长期财富解决方案:控股公司、单一家族办公室和家族基金公司等,并且凭借优越的税收豁免政策,使这个财富领域得以健康有序发展。

扫码联系我们的律师和顾问,我们可以为客户提供完整的配套服务。

13r税收豁免政策流程

1注册公司(3天)

公司1:新加坡控股公司;

公司2:新加坡单一家族办公室;

公司3:新加坡家族基金公司。

2

开户(1个月)

公司1:开普通公司账户,日常运营支出使用 ;

公司2:开基金账户,存款至少1000万新币。

3

申请(3-4个月)

申请一:新加坡金融监管局(MAS)的13x 所得税豁免的批准 ;

申请二:1个新加坡税务身份证及家属身份证。

4

运营

公司2 :每年运营成本至少开销20万新币,包括自己及员工的工资,办公室租金,在新加坡的餐饮酒店交通等开销。

13x税收豁免政策流程

1

注册公司(3天)

公司1:新加坡控股公司;

公司2:新加坡单一家族办公室;

公司3:新加坡/离岸家族基金公司。

2

开户(1个月)

公司1:开普通公司账户,日常运营支出使用 ;

公司2:开基金账户,存款至少5000万新币。

3

申请(3-4个月)

申请一:新加坡金融监管局(MAS)的13x 所得税豁免的批准;

申请二:3个新加坡税务身份证及家属身份证。

4

运营

公司2 :每年运营成本至少开销20万新币,包括自己及员工的工资,办公室租金,在新加坡的餐饮酒店交通等开销。

常见客户案例

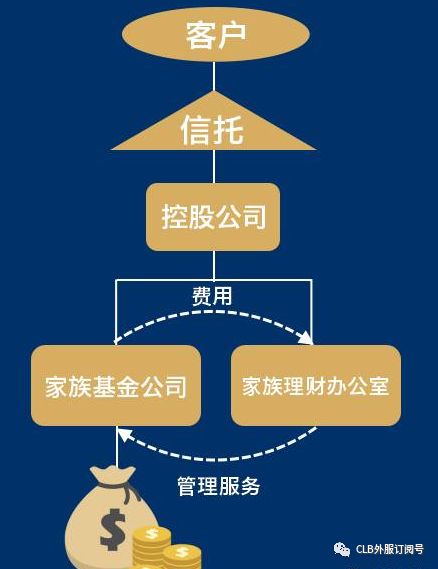

基金由客户本人或由一家控股公司全资所有。该控股公司可由家族成立的信托持有。家族将其资产注入基金内。同时成立另一家由控股公司全资所有的新加坡注册公司(即家族理财室),担任该基金的基金经理。

由于基金和家族理财室均由控股公司全资所有,且在没有管理第三方资金的情况下,家族理财室应获豁免在证券及期货法令(SFA)下执照申请的需求。遵照某些特定条件,基金应符合基金税收激励计划的资格, 并享有税收减免的待遇。