文:胡嘉琦 朱耘

ID:BMR2004

进入四季度,随着房地产行业集中偿债压力显现,虽然海外融资成本走高,但房企仍然在加快海外发债的步伐。2019年11月以来,阳光城也经历了两次高息发债,票面利率分别为10%、12.5%。

据新京报、亿翰智库联合发布的《2019上半年上市房企融资成本TOP30》(简称《榜单》)数据显示,2019年上半年,30家典型房企的平均融资成本为5.78%,较2018年末的平均融资成本5.7%,上升0.08%。

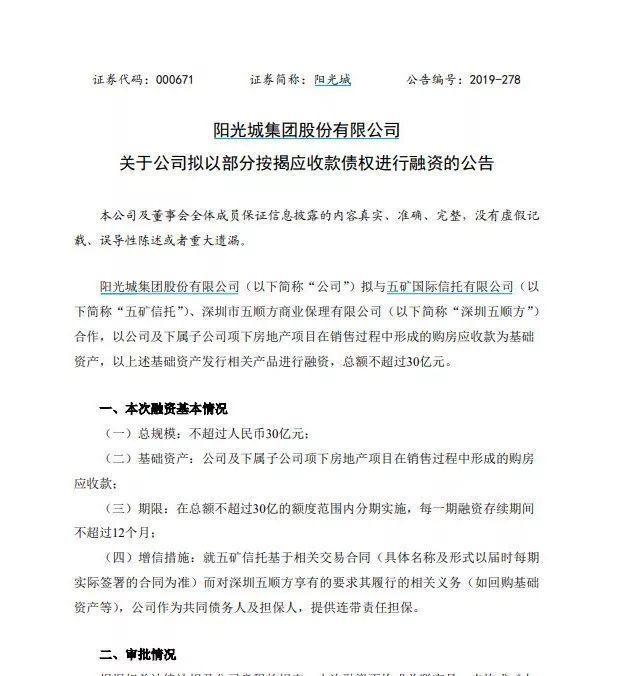

高息发债仅是近年来房企募集资金的方式之一。11月22日,阳光城拟与山东省国际信托股份有限公司、融博泰商业保理(上海)有限公司合作,以公司及下属子公司项下房地产项目在销售过程中形成的购房应收款为基础资产,以上述基础资产发行相关产品进行融资,总额不超过20亿元。即阳光城以购房应收款为基础资产进行总额不超20亿融资。阳光城高息发债融资、以购房应收款为基础资产进行融资的原因是什么?是否考虑了“三高”模式及“借新还旧”的模式风险性,未来又如何促进企业从高速发展向高质量发展转型?

对此,《商学院》记者向阳光城方面发出采访提纲,截至发稿日期,未收到回复。

“三高”模式扩张

阳光城作为闵系房企的代表企业之一,成立于1995年,以“激进派”著称的阳光城秉承着高杠杆、高周转、高成长的“三高”模式。一方面,高杠杆支撑其高速扩张;另一方面,通过高周转带来现金流来支撑高杠杆,最终带来销售、业绩快速增长。

据川财研究报告显示,阳光城自2012年以来开启全国化布局,2014年净资产负债率达229.6%,随着布局的扩张,2016年净资产负债率攀升至257.7%,尽管2019年上半年净负债率降至142.6%,但较行业龙头,仍处于较高水平。

2019年11月以来,阳光城经历了两次高息发债,票面利率分别为10%、12.5%。较30家典型房企平均融资成本5.78%翻了倍。

资深房地产评论员薛建雄认为,房企通过发债将国内国外能融的资金都尽量融到手,这是目前主流房企高杠杆高周转下的做法。在拼规模的过程中,房企始终处于资金紧张状态。现阶段,随着销售房子毛利低、去化难的背景之下,房企偿债周期过长导致利息过高,因此,薛建雄认为,秉承高杠杆的房企很危险,借不到新钱,现金流断了,债务违约的风险很高,手中的资产有成为负资产的风险。

58安居客房产研究院首席地产分析师张波认为,阳关城高息发债的原因一是短期偿债压力的提升,急需借新还旧来缓解相应的债务压力;另一方面则是企业自身规模化发展的诉求,没资金的助力无法保证良好运营和规模化发展的目标。

著名经济学家宋清辉在接受《商学院》记者采访时分析称,房地产企业密集发债有三个方面的原因,一是其他融资渠道严重受阻;二是2018年下半年以来,国家多次出台民企纾困政策,引导金融服务实体经济,而不是投向房地产;三是房地产企业债券到期量增加,不得不通过债券发行应对债券到期带来的融资缺口。对于未来的市场情况,宋清辉预测,在经济下行压力仍然较大的情况下,未来房企融资环境不容乐观。在房企普遍负债率较高的情况下,蕴含着危机,2020年爆雷的风险概率很大。

宋清辉提醒,房地产企业密集发债存在很大的风险,例如在营收利润均下降的情况下,存在偿债风险等。

财经评论员严跃进认为,阳光城高息发债的原因是此前收购了很多项目,为了维持现有项目的运作,阳光城将高息发债作为一种缓解资金压力,促进更多项目拿到预售证,回笼资金的手段。

除高息发债融资外,阳光城还通过购房应收款为基础资产发行相关产品进行融资。11月22日,阳光城旗下5家参控股项目子公司接连获得股东方提供的银行借款担保,借款总金额近20亿元;同时,阳光城以公司及下属子公司项下房地产项目在销售过程中形成的购房应收款为基础资产发行相关产品进行融资,总额不超过20亿元。

此外,川财研究报告还指出,阳光城始终坚持“高周转、低成本”的运营模式,将项目拿地到开盘的时间控制在6-8个月,处于行业较高水平。

“借新还旧”的模式风险性

近日,阳光城集团确认于11月12日在新加坡交易所发行了一宗2.5亿美元票据,该票据将于2023年到期,发行利率为10%;发行人为YANGO JUSTICE。截至发稿日期,阳光城尚未在境内披露该公司债券发行情况、规模、利率等信息。

据查询阳光城早前公告得知,发行人YANGO JUSTICE 即阳光城集团的境外全资子公司。

据阳光城集团此前公告,截至2019年5月9日,经2018年6月股东大会批准的15亿美元额度内,公司已完成境外债券发行共计7.7亿美元。加上本期债券,合计发行额度为10.2亿美元。

据《商学院》记者统计发现,2019年以来,阳光城已在新交所披露4宗美元票据,金额和利率分别为1.2亿美元12%利率、2.5亿美元9.5%利率、3亿美元10.25%利率,以及11月12日披露的2.5亿美元10%利率。

截至11月19日, YANGO JUST 在新交所目前合计披露,在发行状态的共计6只境外美元债券,合计规模为13.7亿美元。

彼时,阳光城于2018年曾公告称,2018年12月10日,公司境外全资子公司阳光城嘉世国际有限公司完成19.375亿港币一年期的高级担保债券交割,到期日为2019年12月10日。

进入四季度,随着房地产行业集中偿债压力显现,房地产“借新还旧”的模式也成为房企在寒冬中“活下去”的普遍操作逻辑。

张波认为,“借新还旧”这一模式本身并无对错之分,而是要看具体的使用方式,“借新还旧”表象都是为了开拓融资缓解偿债压力,而从本质来看,有些是为了可持续发展,在推动规模化的同时,后续的净利可以有效覆盖利息支出,而有些主要目的则是为了将偿债压力不断推后,自身并无有效还本付息的实力。

严跃进认为,“借新还旧”的原因是旧的债务会干扰企业,降低企业的信用评级,因此还掉旧的债务会使企业评级好看一些,但是值得注意的是,“借新还旧”还是会形成新的债务压力,真实的债务风险还没有降低。同时,通过“借新还旧”的方式发债频次过多也会引起投资者的关注,从而提高对该企业的警惕性。

严跃进建议,转让股权、投资人积极争取贷款授信、部分项目进行合作开发是潜在的融资方式。

随着房地产市场进入下半场,以往依赖财务杠杆快速发展的时代已然一去不复返,中国房企应从高速发展向高质量发展转型。

张波认为,房企实现高质量发展最主要的是观念上的改变,将规模化视为生存之道,在很多房企中依然根深蒂固,销量当下也是对房企评判的重要标准,因此这需要整个行业从思维底层开始转变。另外,规模化成功的房企并不代表着未来发展就更为顺利,甚至会出现规模化房企发展受阻的案例不断出现,本身也会教育市场向高质量发展进行转变。总之,这是个从量变到质变的过程,并不会形成一蹴而就的效果。

阳光城高息发债,是否会带来财务风险,未来如何发展《商学院》将持续关注。