来源:视觉中国

记者/ 韩璐 编辑/ 谭璐

7月初,蚂蚁东南亚区域总经理郏航从菲律宾回到新加坡。疫情3年来,东南亚之间的出入境受限。今年4月菲律宾开放入境后,郏航跑了两次菲律宾。

“变了模样。”郏航明显感觉到,与两年前相比,菲律宾当地的电子钱包GCash的标志已随处可见,扫码支付成为了日常,传统银行的数字客户群也大大提升。

菲律宾群岛银行(BPI)数据显示,2021 年,其数字客户群增长到了 490 万,活跃用户比上一年增加了 20%。目前BPI上91% 的交易都是数字化的。

据市场调研机构Juniper和Boku发布的《2021移动钱包报告》表明:东南亚已成为全球电子钱包使用增长最快的地区,印尼、马来西亚、菲律宾、新加坡、泰国和越南的移动钱包使用数量到2025年预计将达到近4.4亿,比2020年增长311%。

所以变化不只在菲律宾。

郏航所在的新加坡,是蚂蚁东南亚市场的总部所在地。这里的银行用户渗透率达到98%,但数字金融业务在疫情后快速普及。“大家觉得非接触式的支付和服务方式,更安全。”

郏航

1个多月前,蚂蚁集团的全资子公司ANEXT Bank星熠数字银行在新加坡开业,是新加坡首批获批的数字银行之一。

从2015年正式提出国际化战略,蚂蚁的海外业务跨过7年之痒。

单押二维码

2020年9月,蚂蚁正式对外提出了Alipay+概念,希望提供创新的全球跨境移动支付解决方案,“一通全通”接入多种数字支付,让全球商家可以和使用这些数字支付的消费者无缝连接。

外界猜测,因为国内受阻,所以转道出海。实际上,蚂蚁“一个钱包走遍世界”的想法,至少在7年前就出现了。

来源:视觉中国

2015年,支付宝在国内已经普及,蚂蚁开始摸索国际化战略。7年时间,蚂蚁在内部解答了三大问题:如何定义出海,以什么方式出海,以什么角色出海。

支付宝的出境游业务不算是纯粹的出海,其本质是海外商户拓展,服务对象多为中国游客,只有一头在外。

“支付的一头是用户端,一头是商户端,两头在外可能才是大家普遍认为的‘真正的国际业务’:服务海外的用户,实现在海外的支付。”郏航说。

在各国以降低现金使用率为监管目标的前提下,以何种新的支付方式走出去,在蚂蚁内部是有过争议的。

国际市场上,以VISA和万事达推动的NFC支付基础设施已经全面覆盖;Apple Pay和Android Pay已问世,两者的支付效率都在提高。

未来到底是NFC还是二维码扫码支付?蚂蚁押注后者,并把金融服务普及度不算高的东南亚作为切口。

“NFC的成本在收单机构,机器很贵,很难覆盖小商小贩,在发展中国家是一个障碍。”郏航说。

以东南亚为例,银行业务(ATM、储蓄卡、信用卡等)覆盖率大约在30%左右,更昂贵的NFC 支付方式很难推广。

而免除了昂贵的设备基建费用,低成本的二维码的普及过程也极为漫长。因为二维码可能嵌入病毒,如何确保安全,是大家担心的问题。

郏航说:“要让用户接受二维码支付,需要通过技术提高其安全与效率,同时逐步提升电子钱包的服务质量和用户权益。”

这也让蚂蚁选择了一个相对低姿态的出海方式——授人以渔,开放共赢。

技术配角

2006年起,郏航就从事国际业务拓展。早年,中国企业出海,要么投资,获取财务收益;要么在海外设立分公司,做直接面向当地用户的业务。前者快速,后者扎实。

而蚂蚁的出海,没有选择这两条路。“支付本质上是一种服务能力,需要和本地市场、本地文化深度结合。”郏航表示,在这点上,单靠一家力所不及。

因为海外市场包含了多个国家和市场、多样文化、监管与法律环境,无法用一款产品打天下。

同时各个国家内部的市场也是碎片化的。以东南亚的钱包业务为例,不仅是钱包公司,还有电商、打车、聊天、游戏甚至航空公司,几乎每个App都想开发自己的电子钱包搞闭环交易。

比如在印度,消费者人均使用2.74个电子钱包,印度国家银行RBI数据显示,印度的本地钱包数量一度超过90个。

和中国市场以支付宝、微信支付、云闪付为主不同,东南亚市场的电子钱包多而不强,连接的场景也封闭且有限,用户不得不在各种钱包之间切换。

比如,在印尼东爪哇省一个不到20万人口的小镇,一个小杂货店要摆满各种POS机和收钱码,因为收钱码实在太多,杂货店老板们为了不挡住玻璃柜台,会把它们像集邮一样贴在一个本子里。

想改变痛点,又无法以一己之力搞定,蚂蚁的出海选择了开放生态,通过投资或者赋能方式,自己充当技术支持的角色,让当地的钱包机构变强变大。在内部看来,这也是敬畏监管、敬畏市场的做法。

以菲律宾为例,当地没有统一的身份证,每个人的证件不同,核验方需要将系统与当地五十多个发证机构的系统集成,才能在前端辨认这些军人证、警察证、学生证、教师证是不是真的。

这件事,如果让中国企业去沟通,难度显然远高于当地企业。

“因此移动支付出海,监管、地推工作都可以由当地钱包企业来完成,蚂蚁要做的是提供后台技术方案。”郏航说,东南亚的移动通讯和无线数据传送技术和国内有差距,支付宝的“火眼金术”(即在各种复杂情况下识别二维码的技术)就可以用得上。

在中国,蚂蚁用了18年来普及支付宝,所积累的技术对于东南亚的钱包们来说,是降维式地经验输出,可以让他们快速壮大。

以菲律宾为例,2016年蚂蚁投资GCash,2017年正式投入使用。今年GCash五岁,在菲律宾已有近7000万注册用户。

菲律宾全国才1.1亿人口, GCash已经成为当地最大的电子钱包。

用7年时间,蚂蚁在亚洲9个国家和地区共建了9个本地版“支付宝”, 除了菲律宾GCash之外,还有马来西亚的TnGD、泰国的TureMoney、印尼的DANA、印度的Paytm、孟加拉国的Bkash、巴基斯坦的Easypaisa、韩国Kakao Pay,以及中国香港的AlipayHK。

这些当地版的“支付宝”,绝大部分已成为当地人常用的数字支付方式。其中,印度Paytm、韩国Kakao Pay均已上市。

战略升级

蚂蚁的出海选择了更柔性的方式,在当地投资或者孵化,并在幕后输出技术,郏航称之为“交朋友”模式。

当东南亚本地的钱包发展起来之后,蚂蚁在海外的角色又有了新变化,想把这些好朋友链接起来。

2020年,蚂蚁出海从“钱包时代”升级到全新的“解决方案时代”,包括Alipay+ 和WorldFirst“两条腿”走路。

Alipay+ 是创新的全球跨境移动支付技术和营销解决方案;WorldFirst(万里汇)则提供收、付、管、兑、贷一站式解决方案,助力中国乃至全球跨境电商,把生意做到五湖四海。

“很多国家的钱包机构,和支付宝的发展模式相似,经历过初级状态,就会去拓展海外市场。就像菲律宾的消费者希望出境时可以用GCash支付。”郏航说,蚂蚁可以帮他们做跨境受理的连接。

对商家而言,Alipay+是一个简单集成,就能把本地商户与全球数字支付连接起来,缓解过去跨境支付的痛点。

在新的国际化战略中,在单个本地钱包发展中“退居二线”的蚂蚁将原本驻点在当地钱包企业的团队收回,“从旧战场来到新战场。”

“本地支付不是用户的痛点了,因为开始有太多支付方式了。我们希望解决的,是亚洲消费者与全球商家之间的互动和连接”,郏航说。

郏航强调,蚂蚁AliPay+与传统卡组织不同,后者解决的是支付问题,不会介入支付以外的其他环节,而AliPay+则更注重场景与用户之间的互动。

在跨境场景下,这套数字化方案更能解决用户痛点。比如,用户去到一个不熟悉的境外国家,从机场出来打开手机上常用的钱包就可以叫到车、去酒店,或者迅速找到周围的商户购买想要的东西。

“其实是进入到消费者支付之前的阶段。”在蚂蚁看来,这才是数字化时代的明显特征。

郏航坦言,眼下的出海,在蚂蚁国际化战略的时间线里,属于起步阶段。“在Alipay+这条新赛道上,我们和小伙伴都在边学习边前进,也遇到了很多新的困难和挑战。”

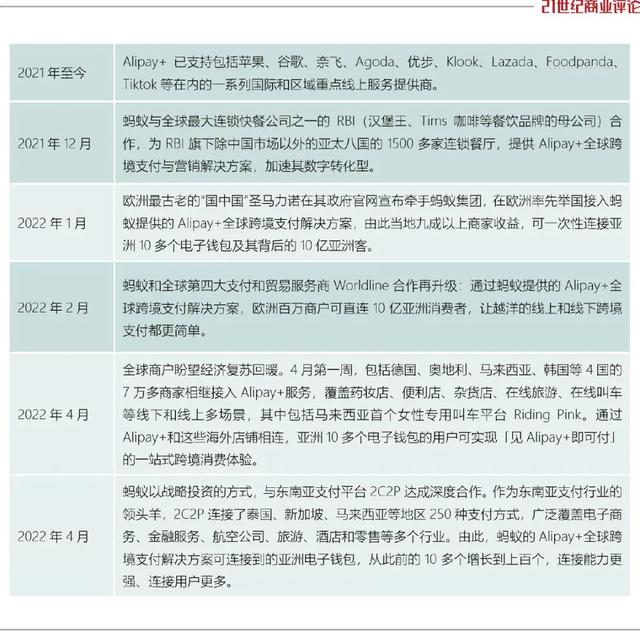

2022年,全球疫情逐渐平缓、各国交流逐步恢复, Alipay+解决方案得以在全球密集性落地。

郏航说,虽然方向明确了,还是会遇到很多挑战,监管环境首当其冲。“Alipay+作为一种新生事物,我们需要告诉监管为什么要做这件事。”

来自中国的数字技术,正展示了电子钱包间无缝连接的可能性。

6月9日,全球最大的陆路运输公司康福德高Comfort Delgro,宣布联手Alipay+,让韩国Kakao Pay和马来西亚Touch’n Go的用户,实现无现金打车。

出海路既要讲究赶早,又要讲究规模。郏航表示,好在蚂蚁很多工作都做在前面,“我们能看到未来的发展趋势,但未来不会自动到你面前,也不会一帆风顺。方向找到了,我们开始加速奔跑。”