推介日期 2019年6月14日

投资建议买入

建议时股价$0.920 | 目标价$1.190

摘要

电力行业全面解决方桉提供商,具有完整产业链

公司是中国乃至全球能源电力、基础设施和房地产等行业提供整体解决方桉、全产业链服务的综合性特大型集团公司,主营业务涵盖能源电力、水利水务、铁路公路、港口航道、市政工程、城市轨道、生态环保和房屋建筑等领域,具有集规划谘询、评估评审、勘察设计、工程建设及管理、运行维护和投资运营、技术服务、装备製造、建筑材料为一体的完整产业链,能够为客户提供一站式综合解决方桉和全生命週期的管理服务,参与了中国及海外逾80个国家及地区的电力工程建设项目。

“一带一路”建设主力军,国际业务有望实现複苏

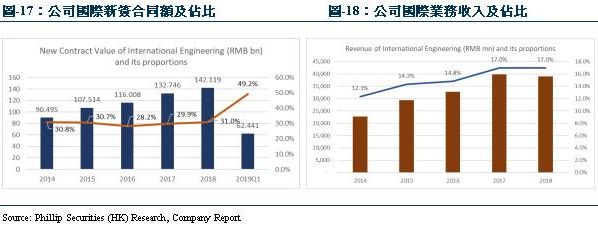

公司2019年一季度及2018年全年国际业务都取得了亮丽的业绩:2019年第一季度,公司新签合同额人民币1,268.86亿元,完成年度新签合同额计划的26.41%,同比降低4.76%;其中国际新签合同额折合人民币624.41亿元,同比大幅增长48.92%。2018年完成国际新签合同额为人民币1,421.19亿元,佔本公司全年新签合同额的比例为31%,同比增长7.06%;其中国际电力工程项目实现新签合同额为人民币1,184.34亿元,同比增长26.18%;国际工程总承包项目实现新签合同额为人民币1,318亿元,同比增长17.79%;「一带一路」市场实现新签合同额为人民币1,066.73亿元,同比增长37.97%。我们预计公司将持续受益于「一带一路」国家政策,作为建设主力军,公司将签订更多海外订单。

非电业务快速增长助力构建大建筑市场格局

公司广泛开拓交通、市政、生态环保、矿山、棚户区改造、园区开发、房屋建筑等国内非电领域,2018年,公司非电工程业务新签合同额人民币1,836.13亿元,同比增长3.55%,佔公司全年新签合同额的39.75%。其中,国内非电工程业务实现新签合同额为人民币1,599.28亿元,佔公司全年国内新签合同额比例首次达到50%,同比增长15.52%,PPP项目新签合同金额连续两年超过人民币1,000亿元。由于相对于传统电力业务,非电业务毛利率较高,我们认为公司非电业务的快速发展将会有力支撑公司的收入及毛利的提升。

首次覆盖给予“买入”评级,目标价1.19港元

结合行业估值水平,我们首次覆盖给予公司2019/2020年6.96/6.44倍PE和0.64/0.58倍PB,对应1.19港币的目标价,较现价(0.92HKD as of June 11, 2019)有+29.3%的升幅,给予“买入”评级。

行业分析

全球发电量稳定增长,未来新能源发电将成主导

自1997年至2017年,全球发电量由14,002万亿瓦时升至25,551万亿瓦时,对应年复合增长率3.1%,并预计将继续保持稳定增长。另根据国际能源署(IEA)的统计,“一带一路”沿线国家总人口约46亿,人均用电量1,600千瓦时/年,远低于全球人均约3,100千瓦时/年的水平,提升空间巨大,预计到2030年,新增装机将超过10亿千瓦,年均增长4%。发电能源方面,目前化石燃料发电仍然在各种发电方式中佔据主导地位,2017年燃煤发电量佔全部发电量的39.9%,燃气发电佔全部发电量的21.6%。不过,受国家政策与发电效率的影响,燃煤发电所佔的比例正在逐年降低,根据《BP Statistical Review of World Energy 2018》统计数据显示,预计到2040年,可再生能源发电量将佔全年发电量的29%,超越燃煤发电成为主要发电方式。

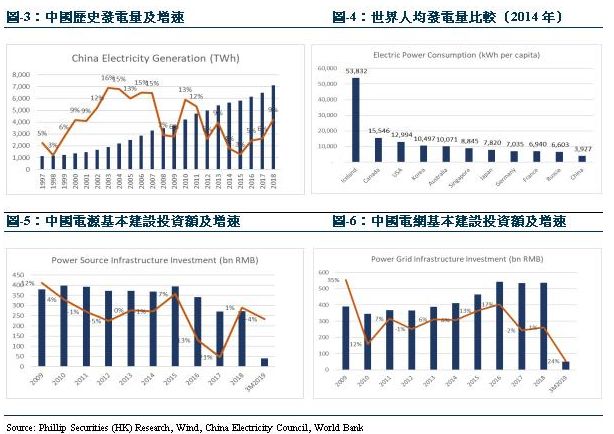

中国电力行业增速趋于稳定,清洁能源发电增长迅速

电力是关係国计民生的基础产业,中国电力行业长期以来保持较快增长,自1997年至2018年,中国全年发电量由1,136万亿瓦时升至7,112万亿瓦时,年复合增长率9.1%;同时累计发电装机容量由254吉瓦升至1,900吉瓦,年复合增长率10.1%,目前,中国的年发电量及装机容量均为世界第一。2019年1-3月,中国发电企业电源工程完成投资406亿元,同比下降4%,电网工程完成投资502亿元,同比下降24%,电力总投资908亿元,同比下降16%。我们预计中国将于2019年第2季度加快电力投资进度,2019年全年中国发电企业电源工程预计将完成投资2,732.1亿元,同比上升0.4%,电网工程预计将完成投资5,407.2亿元,同比上升0.64%,电力总投资8,139.3亿元,同比上升0.56%,发展较为稳定。另根据中国《电力发展“十三五”规划》,预计2020年中国全社会用电量达到6.8-7.2万亿千瓦时,年均增速3.6%-4.8%;总装机量达20亿千瓦,年均增速5.5%;人均用电量4,860-5,140千瓦时,年均增速3.2%-4.4%。据《2018-2019年度全国电力供需形势分析预测报告》,2018年全国人均用电量4,956千瓦时,根据世界银行的数据,仍显着低于西方发达国家水平,电力行业仍存较大发展空间。

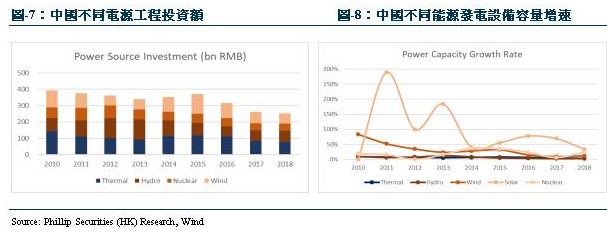

随着中国多项节能减排及清洁能源发展政策的出台,根据《电力发展“十三五”规划》,中国电力结构中非化石能源消费比重将于2020年增加至15%,非化石能源发电装机比重增加至39%,非化石能源发电量增加至31%。具体来说,全国风电装机达到2.1亿千瓦,太阳能发电装机达到1.1亿千瓦,核电装机达到0.58亿千瓦,常规水电装机达到3.4亿千瓦。随着新能源电力的发展不断加速,2018年,太阳能、核能、风能、水力及火力发电设备容量增速分别为34%、25%、13%、3%及3%,新能源发电增长迅速。从不同电源工程投资额来看,传统火电投资额有逐年降低的趋势,预计新能源投资额仍将不断增长。

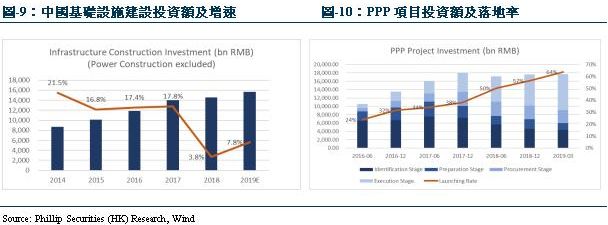

中国基建投资保持稳定,全球非电市场空间广阔

在经历多年持续高速增长后,受城投融资受阻等影响,2018年中国基础设施建设投资(不含电力)比上年同比增长仅3.8%,创历年新低。为稳定相关领域投资,2018年10月31日中国国务院出台《关于保持基础设施领域补短板力度的指导意见》,提出防止基建投资大起大落;12月29日,十三届全国人大常委会第七次会议又通过了13,900亿的新增债务限额用以基建投资补短板,其中新增一般债务限额5,800亿元、新增专项债务限额8,100亿元;中国发改委亦在展望2019年固定资产投资形势时指出,随着国家加大对基础设施领域的支持力度,2019 年基建投资有望保持中速增长态势。据中国社会科学院预测,2019年全社会固定资产投资将达到人民币81.4万亿元,名义增长5.6%,实际增长0.4%,其中,房地产投资和基础设施投资分别同比增长约6.3%和7.8%,将继续成为稳定投资及稳定增长的主要力量。

根据全国PPP综合信息平台项目管理库 2019年一季度报,截止2019年3月底,全国PPP项目总入库数达12,569个,计划总投资额达17.69万亿元,PPP项目落地率逐步提升,从2016年6月的24%上升至2019年3月的64%。受92号文、54号文、资管新规等从严监管政策的影响,相比于2014至2017年,2018年PPP项目成交数量和规模均呈现下降趋势。但随着PPP项目库大规模清理逐步结束,基建补短板导致的PPP项目需求,预计未来入库规模和落地规模都将保持稳健增长。另外从全球来看,根据全球基础设施中心(GIH)发佈的《全球基础设施展望》预测,到2040年,全球基础设施投资年均达3.7万亿美元,其中亚洲、非洲国家佔60%,约2.2万亿美元,基础设施建设市场空间广阔。

公司介绍

公司是中国乃至全球能源电力、基础设施和房地产等行业提供整体解决方桉、全产业链服务的综合性特大型集团公司,成立于2014年12月19日,是由中国能源建设集团有限公司(国务院国有资产监督管理委员会监管的中央企业)与其全资子公司电力规划总院有限公司共同发起设立的股份有限公司,主营业务涵盖能源电力、水利水务、铁路公路、港口航道、市政工程、城市轨道、生态环保和房屋建筑等领域。自成立以来,获得国家、省部、行业级科学技术奖600馀项,获得中国建筑工程鲁班奖6项、国家优质工程金质奖25项。截至2018年底,公司共拥有2个国家级企业技术中心、4个院士专家工作站、10个博士后科研工作站、46个省级研究机构和84家高新技术企业;累计拥有有效专利8,787项;在全球80多个国家和地区设立了200多个分支机构,业务分佈境外140多个国家和地区。2015年12月10日首次公开发行H股在香港联合交易所有限公司主板挂牌上市(股票代号:3996)。

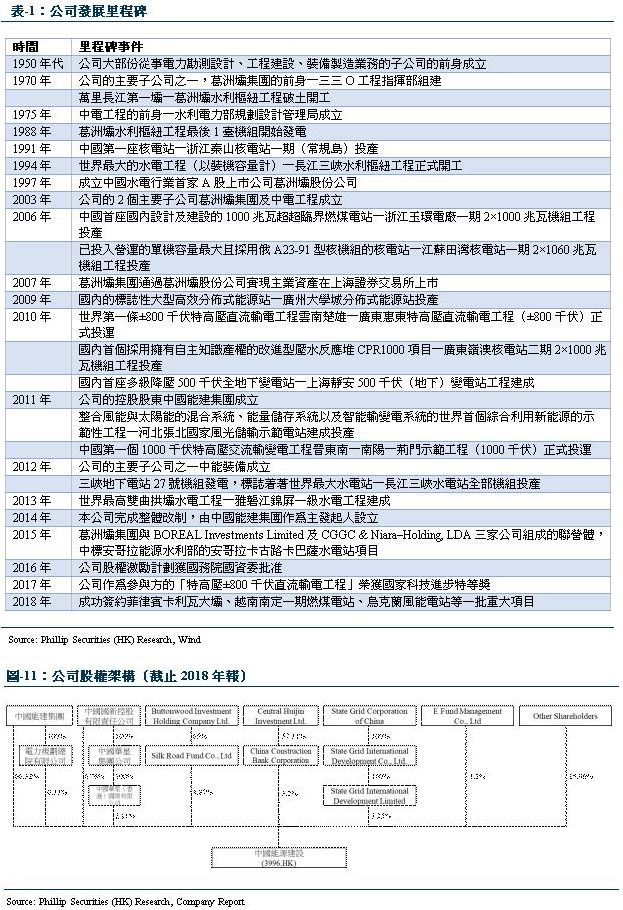

公司的历史可追溯至1950 年代,即公司从事电力勘测设计、工程建设、装备製造业务的大部份子公司的前身成立之时。2011 年9 月28 日,根据《国务院关于组建中国能源建设集团有限公司有关问题的批覆》,中国能建集团,即为公司的控股股东,在葛洲坝集团、中电工程以及国家电网公司及中国南方电网有限责任公司所属15 个省及地区的勘测设计企业、施工企业、修造企业等基础上组建为国有独资公司。公司于2014 年12 月19 日在中国成立为股份有限公司。重组过程中,中国能建集团将其全部主要业务和资产注入本公司,公司成为中国乃至全球最大的电力行业综合解决方桉提供商之一。

业务分析

公司是中国乃至全球电力行业最大的全面解决方桉提供商之一。综合解决方桉包括一站式综合解决方桉及全生命週期的项目管理服务。凭藉强大的全产业链(尤其在勘测设计领域)业务优势,公司可为电力项目提供定製的综合解决方桉。公司业务主要分为以下几个板块:

勘测设计及谘询业务

勘测设计及谘询业务是整体业务的核心及龙头板块。公司主要为国内外大型发电及电网项目提供勘测设计服务,范围涵盖所有主要电源。此外,公司亦提供广泛的谘询服务,包括电力行业政策谘询以及电力项目估算、评估及监理等服务。公司的子公司中电工程为国家级电力设计集团,拥有6家区域性电力设计院。公司亦在中国拥有31家省级电力设计院中的14家,并在立陶宛拥有一家电力设计院。

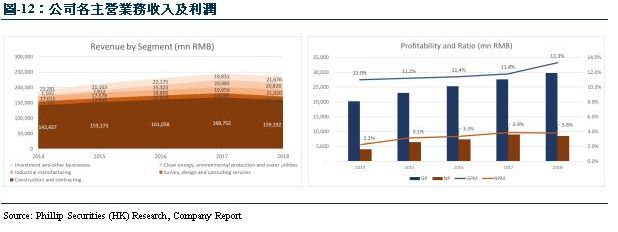

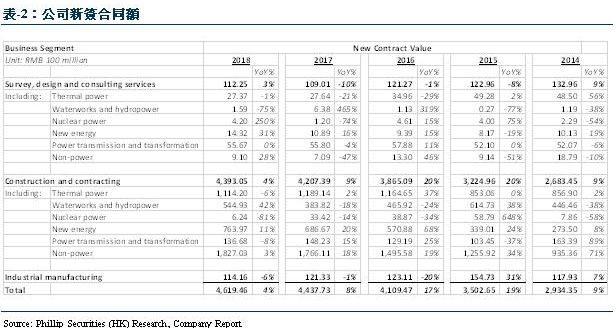

2018年,公司勘测设计及谘询业务分部间抵销前营业收入为人民币122.2亿元,同比下降8.03%。勘测设计及谘询业务新签合同额为人民币112.25亿元,同比增长2.97%,佔公司全年新签合同额的比例为2.43%。截至2018年12月31日,公司勘测设计及谘询业务未完成合同额为人民币311.61亿元。

工程建设业务

工程建设业务一直是公司的核心及最大的业务分部。公司具有世界一流工程建设能力,主要承接国内外大型发电项目(涵盖所有主要电源)及电网项目。此外,公司亦承接其他基础设施项目。公司为中国最大的电力工程建设服务供应商之一,透过包括葛洲坝集团在内的32家子公司及彼等各自的子公司提供工程建设业务。截止2018年,公司已在全球80多个国家和地区设立了200多个分支机构,业务分佈境外140多个国家和地区

2018年,公司工程建设业务分部间抵销前营业收入为人民币1,591.9亿元,同比下降5.66%。公司工程建设业务新签合同额为人民币4,393.05亿元,同比增长4.41%,佔全年新签合同额的比例为95.1%。其中,1)火电工程建设业务新签合同额为人民币1,114.2亿元,受国内煤电建设投资下降影响,同比下降6.3%,火电工程建设业务规模仍保持全球领先水平;2)水利水电工程建设业务新签合同额为人民币544.93亿元,同比增长41.97%。其中,国内新签合同额、国际新签合同额同比分别增长72.36%、26.99%;3)核电工程建设业务新签合同额为人民币6.24亿元,由于国内核电建设招标项目阶段性减少,同比下降81.33%;4)新能源工程建设业务新签合同额为人民币763.97亿元,同比增长11.26%,在中国乃至全球新能源建设领域的市场表现突出;5)输变电工程建设业务新签合同额为人民币136.68亿元,同比下降7.79%;6)非电工程建设业务新签合同额为人民币1,827.03亿元,同比增长3.45%,务佔本公司全年新签合同额的比例为39.75%,成为本公司业务的重要增长点。截至2018年12月31日,公司工程建设业务未完成合同额为人民币10,271.61亿元。

工业製造业务

公司工业製造主要包括水泥生产、民用爆破及装备製造等业务。公司是中国提供全系列产品及先进技术的最大电站辅机供应商。公司设计、製造及销售用于电力行业各领域的装备,并具有为大型电站提供全套设备的能力。公司的产品包括电站辅机设备、电网设备、钢结构及节能设备。公司是中国三大1000兆瓦及以上机组烟气除尘设备设计者及製造商之一,也是中国唯一能够为1000兆瓦核电站设计及生产海水过滤及阴极保护系统的企业;公司建立了全球首个垂直安装鼓形滤网调试平台,独立开发的±800千伏特高压乾式平波电抗器、1000千伏特高压交流串补阻尼电抗器及陶瓷金属複合耐磨零件的铸造技术均应用了各自领域的先进技术。公司通过中能装备等子公司设计、研发及製造各类电力装备,并已就自主研发的产品及技术获得近100个奖项。

公司在装备製造板块的核心子公司-中能装备是核电设备国产化联合研发中心成员,也是持有国家核安全局颁发的民用核承压装备製造许可证的首间国内企业。公司主要透过子公司葛洲坝易普力公司开展民用爆破业务,及透过子公司葛洲坝水泥公司开展水泥生产业务。葛洲坝水泥公司是国家重点支持的60家大型水泥集团之一,同时拥有全国最大的特种水泥生产基地。

2018年,公司工业製造分部间抵销前营业收入为人民币218.2亿元,同比增长9.32%。其中,水泥生产业务分部抵消前营业收入为人民币89.0亿元,同比增长33.23%;民用爆破业务分部抵消前营业收入为人民币31.8亿元,同比增长4.95%;装备製造业务分部抵消前营业收入为人民币97.4亿元,同比下降4.98%。

清洁能源及环保水务业务

公司清洁能源及环保水务业务包含清洁能源、环保和水务等业务,2018年该业务分部间抵销前营业收入为人民币208.3亿元,同比下降13.16%。其中,清洁能源业务分部抵消前营业收入为人民币13.1亿元,同比增长3.15%;环保业务分部抵消前营业收入为人民币180.6亿元,同比下降18.65%;水务业务分部抵消前营业收入为人民币14.6亿元,同比增长186.27%。

1)公司在国内加快推进新能源投资项目的核准、建设进度,重点推进了内蒙古锡盟、广东新丰、河南汝阳等一批风电项目,广东清远渔光互补、浙江永嘉农光互补等光伏项目,以及黑龙江绥化秸秆综合利用、河南叶县生物质热电联产等一批在建工程项目。本公司在海外投资建设的越南海阳火电工程是迄今为止中国公司在越南单笔投资金额最大的火电项目,投资建设的巴基斯坦SK水电项目是迄今为止中国企业在海外绿地投资的最大水电项目,也是中巴经济走廊首批优先项目清单中的重点项目,项目均在按计划建设。

2)再生资源业务综合实力位居行业前列,拥有先进的分拣、清洗、加工技术,以环保产业园为中心对外辐射,逐步构建全国性的再生资源回收、加工和销售体系,可在全国范围覆盖绝大多数种类再生资源的回收利用;公司投资收购了日照赛诺环境科技有限公司,进入污水处理膜产品製造领域,其核心技术在国内具有领先优势。

3)公司水务运营管理能力不断加强,运营管理水厂58个,管网1,000馀公里和泵站33个,水处理能力设计规模达300万吨╱日,分佈在北京、天津、山东、河南、河北、湖南、湖北、四川、浙江等地区,业务佈局更加完善。本公司积极开发巴西等国际水务项目,完成了巴西圣诺伦索供水项目100%的股权收购,项目特许经营权为25年,日供水能力为41万吨╱日,2018年7月正式投入商业运营,运营效益良好。

投资及其他业务

公司投资其他基础设施项目(如公路),并从事房地产开发业务。2018年,投资及其他业务分部间抵销前营业收入为人民币216.8亿元,同比增长9.30%。其中,房地产业务实现营业收入人民币74.4亿元,同比增长17.91%;高速公路业务实现营业收入人民币19.2亿元,同比增长20.75%;金融业务实现营业收入人民币2.4亿元,同比增长200.00%;其他业务实现营业收入人民币120.8亿元,同比增长1.94%。

作为国资委批准的十六家主业包括房地产业务的企业之一,公司的子公司葛洲坝股份公司通过在北京和武汉的两家房地产子公司,即葛洲坝房地产公司(中国房地产百强企业)和中国葛洲坝集团置业有限公司(两者拥均有房地产开发一级资质)从事房地产开发业务。

2018年,公司高速公路运营业务业绩稳步增长,品牌影响力进一步提升。运营高速公路总里程为457公里,主要包括G55湖北襄阳至荆州段、G45湖北麻城至浠水段、四川内江至遂宁高速公路、山东济泰高速公路连接线,车流量同比大幅增长,运营情况良好。本公司投资的四川巴万高速公路、陝西延长至黄龙高速公路等10条在建高速公路项目总里程为1,077公里,正按计划有序推进。

公司金融业务包括财务公司金融业务(面向成员企业开展贷款、委託贷款、保函等)、融资租赁、产业基金等。2018年,公司资金集中度同比显着提高,财务公司吸收存款馀额同比增长86.2%,贷款馀额同比增长112.38%,与商业银行合作开展银团贷款撬动外部融资,为公司降低负债水平和财务费用发挥了重要作用。公司与业内优势企业合资设立基金管理公司,着手利用社会资本助推公司新商业模式业务和投资业务加快发展。

公司亮点

电力行业龙头企业,专利数量持续增长

公司是《财富》「世界500强」和中国企业联合会「中国企业500强」企业,位列2018年ENR250强全球承包商第12位、ENR250强国际承包商第21位、ENR150强全球工程设计公司第4位、ENR225强国际工程设计公司第18位,是中国乃至全球电力行业的龙头企业。根据沙利文报告显示,于2014年,中国三大电力工程及建设企业于海外电力承包工程新签合约金额佔比达到66.5%。于上述三家企业中,中国能建排名第一,其电力领域新签合约金额为106亿美元,市场佔比为35.6%,而第二名和第三名的市场佔比则分别为25.1%和5.9%。就国内市场而言,公司在中国火电站(按2014年的已完成合约金额计)、330千伏及以上输电线路及特高压输电线路(按2014年国内安装的线路长度计)以及核电站常规岛(按截至2015年3月31日国内所有已投产或在建机组的总装机容量计)的勘探设计市场份额均排名第一,分别佔比81.1%、52.6%、73.7%及90.8%;在中国火电站及水电站(按2014年的已完成合约金额计)以及核电站常规岛(包括安装及土建工程而言,以截至2015年3月31日在建及营运的装机容量计)电力建设市场的市场份额分别为57.6%、22.8%、59.8%及29.7%,同样处于行业领先地位。

中国能建在电力施工市场拥有显着的竞争优势,尤其是在火电和核电建设市场。于2012年至2014年,中国能建参与建设的电站总装机容量超过160吉瓦,位列全球第一。在火电领域,在中国已投产的75座1000兆瓦级别火电机组中,中国能建参与了其中69座机组的建设。在水电领域,在中国已投产的45座1200兆瓦及以上的大型水电站中,中国能建参与了其中27座的建设,截至2014年底,在大型电站总装机容量的佔比达到75.1%。

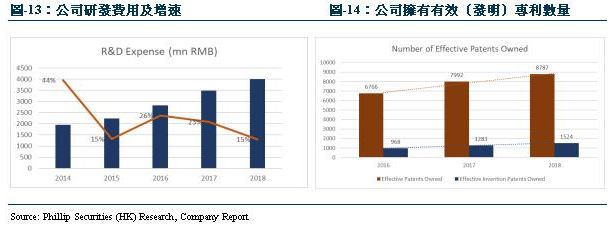

2018年,研发费用总额约人民币40.04亿元,同比增长14.54%。公司重点在清洁燃煤发电、新能源、智能电网、环保、工程安全等领域组织科研开发,获得专利授权1,280项,其中发明专利229项,累计拥有有效专利8,787项,其中发明专利1,524项。公司近三年拥有有效专利数量大幅增长,由2016年的6,766项增长到2018年的8,787项,年平均增长率13.96%,其中拥有有效发明专利由2016年的968项增长到2018年的1,524项,年平均增长率25.47%。我们认为,公司不断增加的研发投入及有效专利的应用转化,能够帮助公司不断攻克技术难关,有效抢佔行业技术制高点,能够持续为公司带来显着的经济效益及社会效益。

订单储备较为充足,海外业务高速增长

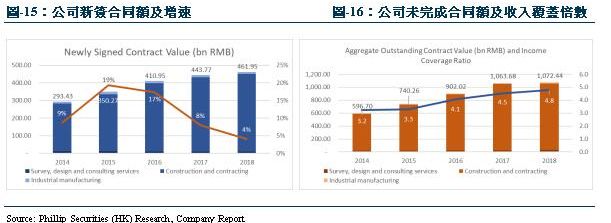

2018年,公司完成新签合同额为人民币4,619.46亿元,同比增长4.1%,这主要是公司为提高签约项目品质所致。其中,国内新签合同额为人民币3,198.27亿元,同比增长2.83%;国际新签合同额为人民币1,421.19亿元,同比增长7.06%。截至2018年底,公司未完成合同额共计人民币10,724.36亿元,相比上年同比增长1%,收入覆盖倍数4.8倍,而公司2016及2017年未完成合同额收入覆盖倍数为4.1及4.5倍,合同储备情况良好,公司短期业绩增长有保障。

2019年第一季度,公司新签合同额人民币1,268.86亿元,完成年度新签合同额计划的26.41%,同比降低4.76%。按地域划分:国内新签合同额人民币644.45亿元,同比降低29.41%;国际新签合同额折合人民币624.41亿元,同比大幅增长48.92%;按业务划分:受国际新签订单大幅增加及国内新签订单减少的影响,电力工程业务新签合同额人民币829.19亿元,同比增加13.77%;非电工程业务新签合同额人民币439.67亿元,同比降低27.14%。因为受国家对电源结构调整、PPP政策调整及滞后效应的影响,造成公司一季度国内整体新签订单数量减少,公司相信为暂时现象,国内新签订单数量将于2019年第二及第三季度大幅好转。

2018年中国企业在「一带一路」沿线国家新签对外承包工程项目合同7,721份,新签合同额人民币1,257.8亿美元,佔同期中国对外承包工程新签合同额的52%,同比下降12.8%;完成营业额893.3亿美元,佔同期总额的52.8%,同比增长4.4%。公司2019年一季度及2018年全年国际业务都取得了亮丽的业绩,2018年完成国际新签合同额为人民币1,421.19亿元,佔本公司全年新签合同额的比例为31%,同比增长7.06%。公司国际经营重点业务快速发展,直接与境外业主新签合同额为人民币1,259亿元,同比增长23.11%;国际电力工程项目实现新签合同额为人民币1,184.34亿元,同比增长26.18%;国际工程总承包项目实现新签合同额为人民币1,318亿元,同比增长17.79%;「一带一路」市场实现新签合同额为人民币1,066.73亿元,同比增长37.97%。我们预计公司将持续受益于「一带一路」国家政策,作为建设主力军,公司将签订更多海外订单。

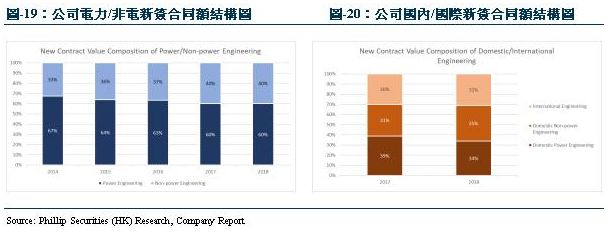

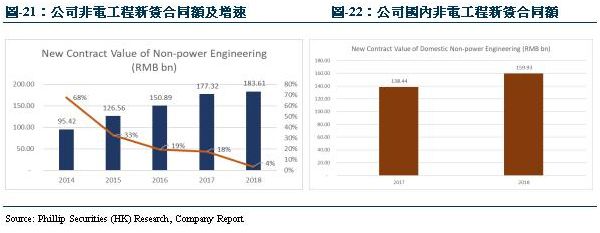

非电业务表现突出,助力构建大建筑市场格局

2018年,公司非电工程业务新签合同额人民币1,836.13亿元,同比增长3.55%,佔公司全年新签合同额的39.75%。其中,国内非电工程业务实现新签合同额为人民币1,599.28亿元,佔公司全年新签合同额的比例为35%,佔公司全年国内新签合同额比例首次达到50%,同比增长15.52%。其中,国内新商业模式业务完成新签合同额为人民币1,064.17亿元,佔本公司全年新签合同额的比例为23.04%。

2018年,公司突出构建大建筑市场格局,紧密结合非电工程业务发展需要,发挥所属葛洲坝集团、规划设计集团、建投公司、平台公司协同运作的作用,持续加大非电工程业务资源投入,抢抓中国雄安新区、军民融合、长江大保护、粤港澳大湾区、海南自贸区以及「一带一路」建设、国际产能合作等蕴含的市场机遇,保证了公司工程建设业务持续发展。2018年,公司非电工程建设业务新签合同额为人民币1,827.03亿元,同比增长3.45%,佔公司全年新签合同额的比例为39.55%,成为公司业务的重要增长点。

公司广泛开拓交通、市政、生态环保、矿山、棚户区改造、园区开发、房屋建筑等国内非电领域,2018年国内非电工程建设业务实现新签合同额为人民币1,590.28亿元,同比增长15.46%,PPP项目新签合同金额连续两年超过人民币1,000亿元,2018年佔公司全年新签合同额的比例为23.04%。我们认为,非电工程业务的快速增长不仅能够促进公司毛利率的提升,更能够加速公司国内业务的转型,构建大市场格局。

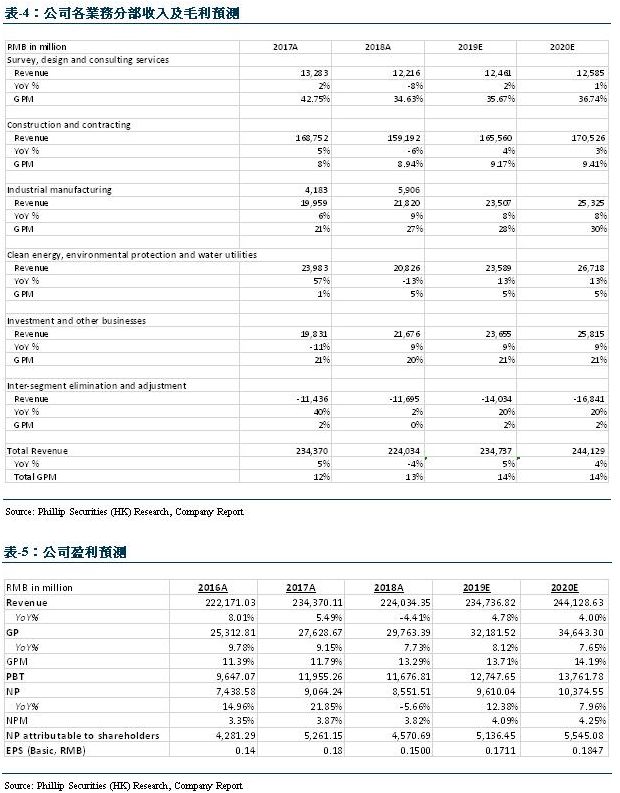

收入及盈利预测

我们预测公司2019/2020年营业收入分别为2,347.37/2,441.29亿元,同比增长4.78%/4.00%。股东应佔淨利为51.36/55.45亿元,同比增长12.38%/7.96%。基于公司良好的成本把控能力,我们预测公司2019/2020年毛利率及淨利率将继续保持稳定。作为国内乃至全球市场电力建设龙头企业,公司订单储备收入覆盖倍数为4.8,有充足的订单储备与短期业绩保障,加之公司非电业务快速增长,海外业务有望实现複苏,我们对公司未来持乐观态度。

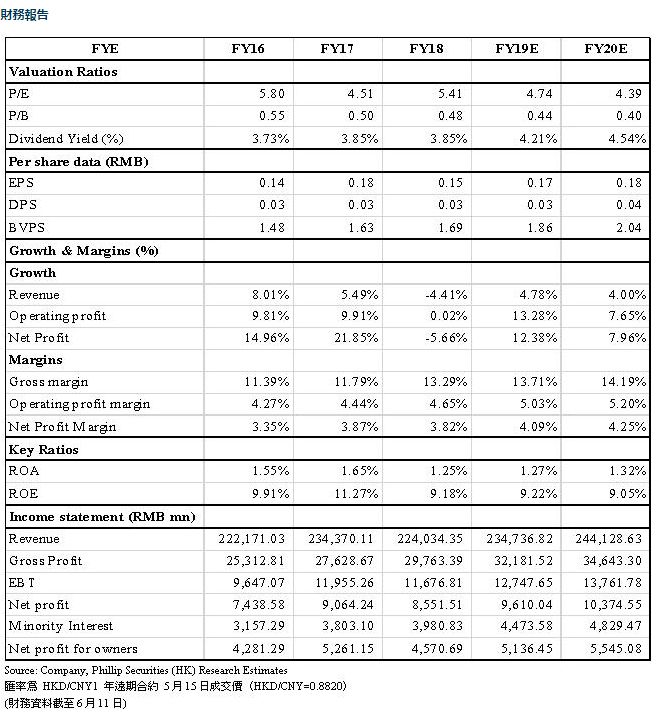

估值

根据Wind数据显示,截止2019年5月15日,港股建筑与工程行业PE (TTM)为6.33倍,PB (MRQ)为0.66倍,电气设备行业PE (TTM)为12.05倍,PB (MRQ)为1.30倍。根据我们的预测,鉴于公司充足的订单储备、海外业务複苏及非电业务快速增长,同时考虑到中美贸易战的影响等因素,我们认为给予2019/2020年6.96/6.44倍PE和0.64/0.58倍PB是合理的,对应1.19港币的目标价,较现价(0.92HKD as of June 11, 2019)有+29.3%的升幅,首次覆盖,给予“买入”评级(HKD/CNY=0.8820)。

如果有想了解更多全球股市资讯,请关注微信公众共 “辉立资本新加坡” (SGPSPL)。同时提供在线免费开设股票账户,一个账户轻松交易美股,港股,新加坡股

开户方式

美股 | 港股 | A股

无需最低押金 | 外国人也可以开户

直接致电:(65)6531-1264

Whatsapp: (65) 88007686

发送邮件:GMD_China@phillip.com.sg

微信留言:我要开户,后台人员会手把手教您开户

复制链接,在线开户: http://t.cn/RrNsSAd

扫码填写资料/点击阅读全文自助开户:

信息数据来源:辉立证券(香港) , 彭博

声明:本文仅为提供咨询,并不构成提议或者诱使预定、购买或销售在此提及的投资商品。它与您的任何投资目的、财务状况或者您的任何特定需求无关。因此,我们将不提供任何允诺也不为您因为该资讯所进行交易但导致的直接或间接的损失而负责任。所有投资都包含一定的投资风险,包括失去投资本金的可能性。您的账户和获得的服务可能受到市场状况、系统性能和其他因素的影响。第三方的研究信息来源可靠,尽管如此,辉立证券私人有限公司不保证它准确性和完整度,也不对因使用此讯息而导致的结果进行担保。 在决定进行交易之前,您可征询财务顾问的专业意见。如果您决定不寻求财务顾问的意见,您应该考虑此产品是否适合您。我们建议您在通过辉立市进行交易之前仔细阅读并理解辉立证券交易账户管理条件和风险披露声明。