观点小结

核心观点:中性观点未变。炼厂开工率继续提升的同时炼厂继续去库,表明需求在继续恢复。关注主营炼厂产量回升的速度以及对平衡表的影响。按目前预期,7月离平衡较近,8月缺口仍大。

成本:中性CPI爆表后市场对加息路径有更为激进的预期,宏观压力加剧,远端衰退预期加强拖累油价中枢下移可能性;拜登访问沙特暂未给出明确产量决议,市场仍预期未来供应边际改善。基本面方面,高油价下的需求负反馈已经出现,但绝对价格下跌时月差仍然保持强劲,短期低库存、供应弹性偏低仍对基本面有所支撑。

开工率:中性偏空炼厂开工率提升,整体开工率已接近往年同期水平。根据当前的检修信息来看,7月产量预计环比提高36万吨,最终兑现幅度仍待观察。

投机需求:偏空社会库存进入去库阶段,货物净流出,认为贸易商整体的囤货行为已结束。

刚性需求:偏多刚需逐渐恢复,已接近去年同期的水平。

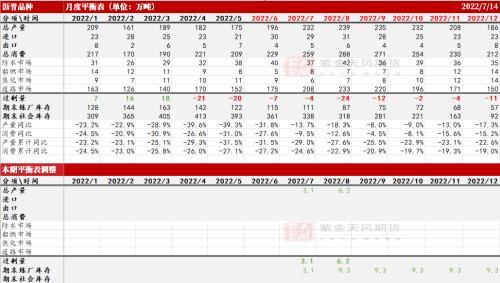

供需平衡表

平衡表:根据检修情况调整7-8月产量预期。

数据来源:卓创,百川,隆众,紫金天风期货

沥青基本面数据

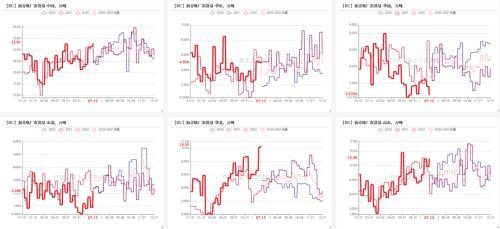

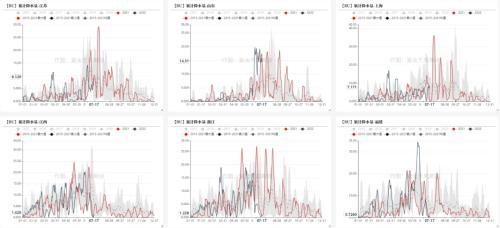

沥青开工率继续上升

开工率周度整体+1.3%至48.1%,华东+2%至41%,山东-1%至56%。

生产负荷上升的包括:扬子石化、美汇特。

生产负荷下降的包括:齐鲁石化、鑫海。

华东、华南开工率偏低,关注主营炼厂产量回来的进度。

数据来源:卓创, 紫金天风期货

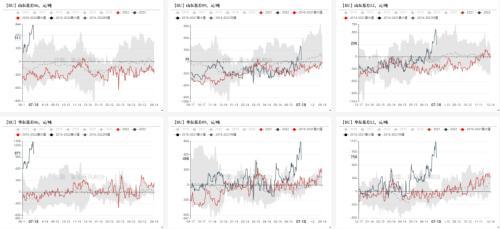

产量重心抬升

根据检修信息得到的周产量预计重心抬升,关注主营炼厂产量恢复情况。目前来看7-9月平均周产量分别为52.12万吨、53.44万吨、53.85万吨。

远端产量预期因检修信息统计不全而误差较大,暂未体现在平衡表中。

数据来源:卓创,百川,隆众,紫金天风期货

炼厂出货量整体微升

炼厂出货量整体微升,地区间分化明显。

数据来源:钢联,紫金天风期货

炼厂整体库存下降

炼厂库存整体-1.3%至32.3%,华东-2%至21.1%,华北山东-1.4%至34.8%。

炼厂库存继续表现为去库,说明边际供需仍紧

数据来源:百川,紫金天风期货

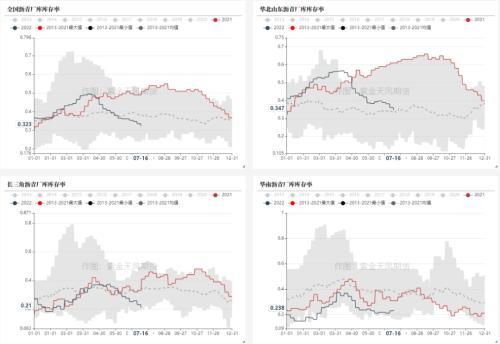

社会库存整体持续去库

社会库存整体-1.1%到29.1%。社会库存去库说明已有贸易商从社会库发货,使得社会库的货物净流出。

随着需求回升以及社会库存的下降,期末社会库存/表观消费量也在下降,目前和去年水平相当。

数据来源:百川, 紫金天风期货

沥青需求回升

沥青需求继续回升。本周刚需+0.3至63.7万吨,刚需+投机需求之和+2.2至54.7万吨。

数据来源:百川,紫金天风期货

山东降水量明显高于往年同期

数据来源:路透,紫金天风期货

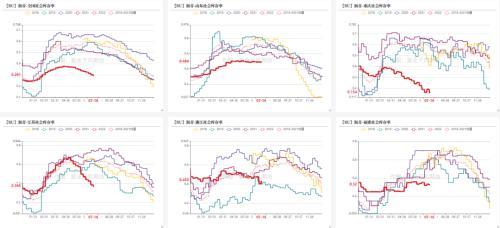

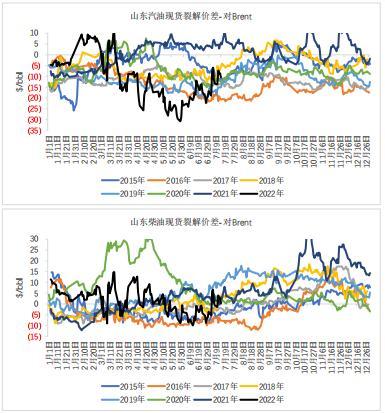

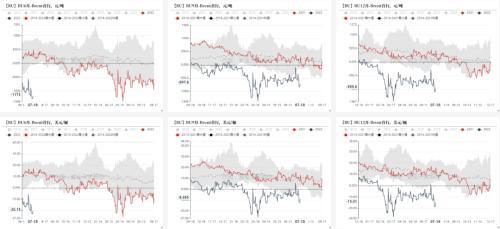

油品现货裂解价差震荡

原油的波动率更大,使得油品裂解价差被动变化而震荡。

山东现货裂解价差:汽油-10.4/bbl,柴油+0.2$/bbl,沥青-15.0$/bbl。

数据来源:wind,卓创,紫金天风期货

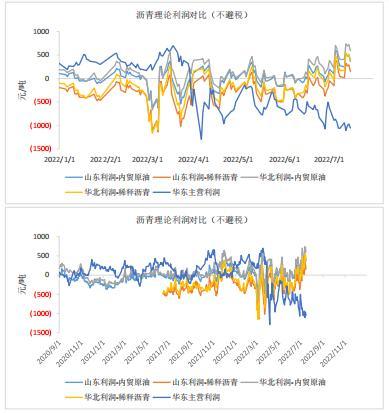

沥青现货综合利润恢复

近期原油重心下移,波动剧烈,油品跌幅相对而言小,利润被动修复。

山东地炼加工内贸原油的利润为+363元/吨。

山东地炼加工稀释沥青的利润为+149元/吨。

单从沥青利润角度而言,主营炼厂没有提负荷的动力。

数据来源:wind,路透,卓创,紫金天风期货

沥青现货价格下跌

山东、河北的期现套利较为活跃,基差报价较多,在沥青期货跟随原油下跌时,基差报价对应的现货价格跟随下跌,带动绝对值报价也下跌,所以山东、河北现货价格和期货的相关性高于其他地区。

受原油重心下移影响,沥青期现货价格均下行。

数据来源:卓创,wind,紫金天风期货

沥青基差回落

基差主要关注山东基差。一是山东期现套利、基差交易频繁,期现货联动紧密;二是最便宜可交割货定价原理的角度来看,期货大部分时间锚定山东现货,山东、华东之间跨区价差的存在使得华东会出现正基差。

期货反弹幅度远大于现货,沥青基差回落。

数据来源:wind,紫金天风期货

沥青裂解价差被动压缩

平衡表显示7月供需接近平衡,矛盾不大,并且平衡容易摇摆,方向不明确。近期沥青反弹幅度不及原油,裂解价差被动压缩。

数据来源:wind,紫金天风期货

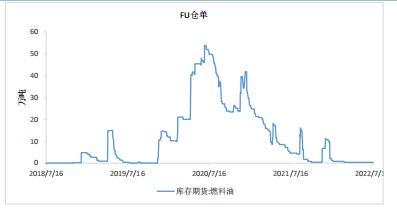

仓库仓单继续小幅注销

数据来源:wind,紫金天风期货

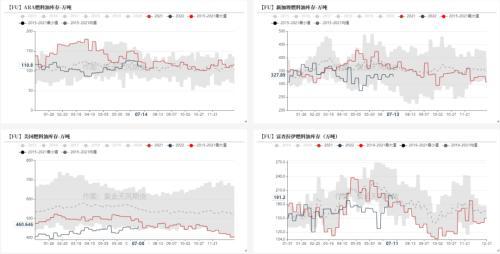

燃料油数据跟踪

燃料油市场概况

新加坡

高硫

380 CST:供应仍然充裕,俄罗斯燃料油通过直接或间接的方式仍可以前往亚洲。另外亚洲炼厂因为炼油效益好而提高开工率,会增加高硫燃料油的产出。

发电需求:沙特已经在为红海的需求开始了采购,但是看起来没什么影响。巴基斯坦国家石油公司进行了8月上半月装船的采购,贴水相较于7月下装船的燃料油是下降的。

低硫

0.5%S:低硫燃料油供应仍然偏紧,因缺乏低硫调和组分。台湾CPC也开始出售低硫燃料油,此前S-oil、台塑、印度Nayara炼厂都出售过低硫燃料油,但未能有效缓解近端供应偏紧的局面,8月下半月可能有所缓解。新加坡的一些bunker需求外流到其他港口,因船东想要寻找可以更早加油的报价。此外韩国采购了3万吨0.3%S的燃料油用于发电、制冷。

欧洲

高硫

380 CST:西北欧高硫燃料油供应充足。需求稳定,但是中东货源流入欧洲使得市场上货变多。地中海市场非俄罗斯货源是紧张的,供应商很难找到替代品。

VGO:俄罗斯和非俄罗斯VGO的可获得性都是增加的,因天然气价格高(加氢成本高),炼厂找机会外卖VGO。

低硫

0.5%S:市场走弱。地中海低硫燃料油供需平衡,平衡的状态可能会持续到月底。

1%S:1%S燃料油去往东方,被用作0.5%S燃料油的调和组分,以及去往发电需求。

供需平衡表

6月的消费调整为实际值。

数据来源:路透,MPA,紫金天风期货

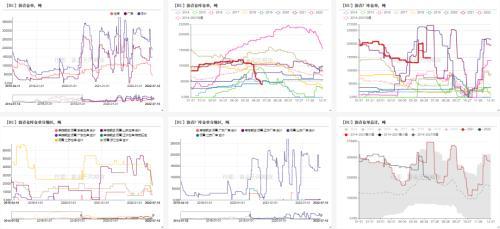

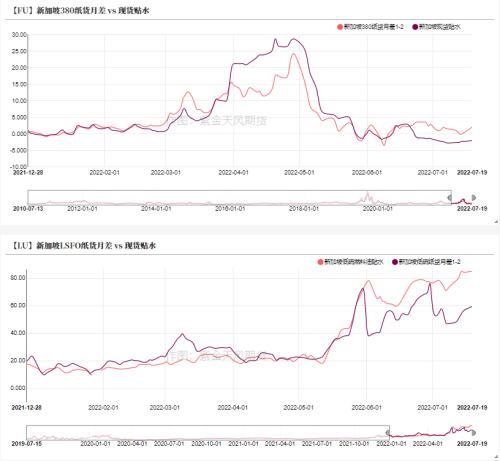

燃料油库存——新加坡震荡

数据来源:路透,普氏,紫金天风期货

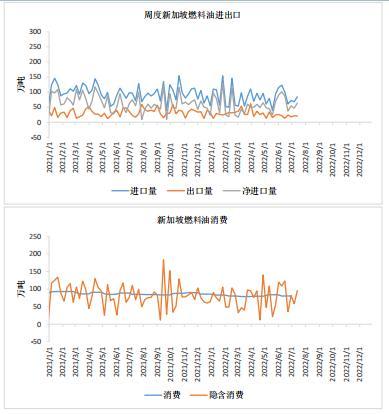

新加坡隐含消费下降

新加坡净进口量上升,库存下降,周隐含消费上升至96万吨,MA4隐含消费降至68万吨。

数据来源:钢联,紫金天风期货

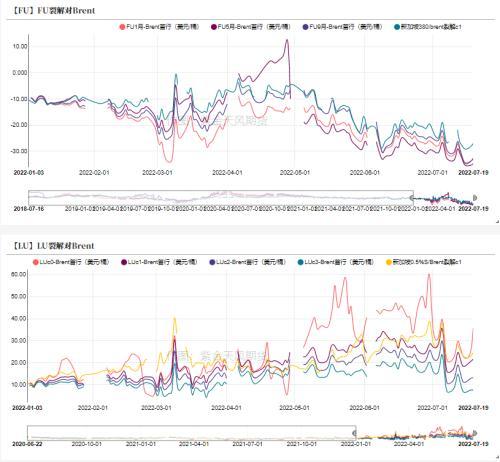

高低硫燃料油仍然分化

高硫燃料油裂解价差震荡走弱,贴水略微走强,月差反弹,整体而言边际中性。

低硫燃料油裂解价差震荡,贴水和月差走强,整体而言边际走强。

数据来源:wind,紫金天风期货

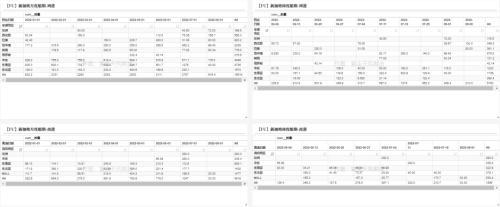

新加坡月度进出口情况(单位:千吨)

船期数据暂不能将高低硫燃料油准确剥离开来。

定性而言,俄罗斯、中东货认为以高硫为主,按目前数据,7月18日这周起中东到新加坡的燃料油环比增加。

数据来源:路透,紫金天风期货

俄罗斯月度进出口情况(单位:千吨)

俄罗斯7月离港量有所回落。

数据来源:路透,紫金天风期货

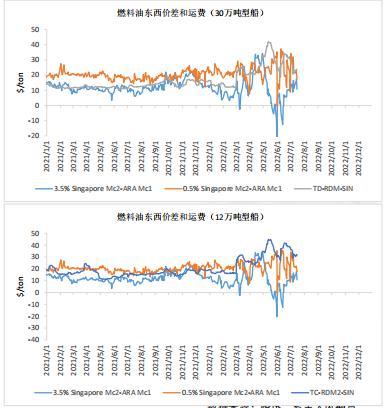

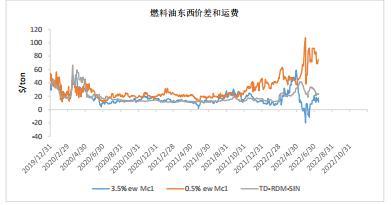

燃料油EW波动较大

高硫燃料油ew回落至10$/ton附近。

低硫燃料油东西套利窗口关闭。

数据来源:路透,紫金天风期货

Bunker价格反弹

数据来源:路透,紫金天风期货

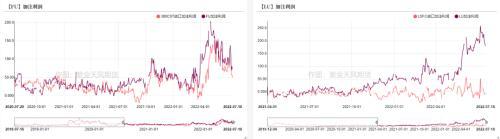

内外价差高硫走弱,低硫震荡

数据来源:路透,wind,紫金天风期货

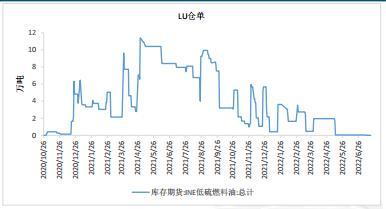

高低硫燃料油仓单量均低

高硫燃料油仓单为3860吨。

低硫燃料油仓单为0吨。

数据来源:路透,紫金天风期货

加注利润

随着FU内外价差下跌,FU相较于进口燃料油而言的加注利润更好。

数据来源:路透,紫金天风期货

本文源自紫金天风期货研究所