*原创文章,转载请注明:来源于公众号“小谈PPP”

凯发集团(Hyflux)是全球知名的水务企业,成立于1989年,2001年在新加坡交易所上市,核心业务为水处理和海水淡化项目的投资、建设、运营,业务范围遍布亚洲及中东北非。

2018年5月,凯发集团与旗下五家子公司向新加坡高等法院申请债务和业务重组,由其经营的新加坡第二座也是最大的海水淡化厂—大泉海水淡化厂正在寻找买家。

近日,新加坡高院继续将凯发债务偿付延期至2019年8月2日,凯发正在与阿联酋公用事业集团Utico和毛里求斯的多元策略投资基金Oyster Bay Fund进行谈判,Utico和Oyster Bay Fund有望分别注资4亿和5亿新元。

是什么原因导致了凯发的财务困境呢?本文通过研究凯发2008—2017年的财务报表,一探究竟。

一、资产负债分析

1.资产负债率

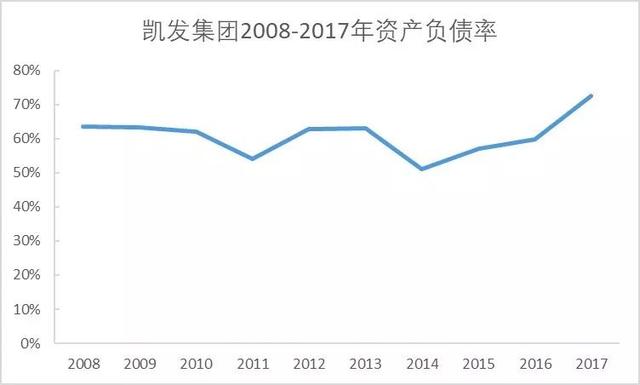

2008-2016年,凯发集团资产负债率均维持在60%左右,其中2011和2014年最低,接近50%,2017年资产负债率骤然上升至72.42%。

2017年凯发总资产36.53亿新元,比2016年下降4.92%;总负债26.46亿新元,比2016年上升15.31%,其中非流动负债有所下降,流动负债上升57.7%。从流动负债变化看,借款从3.05亿新元增加到3.52亿新元,待售负债从16.9万新元增加到5.79亿新元,则负债增加主要原因在于凯发着急出售资产变现,可以推测2017年凯发已陷入财务困境。

2.流动&速动比率

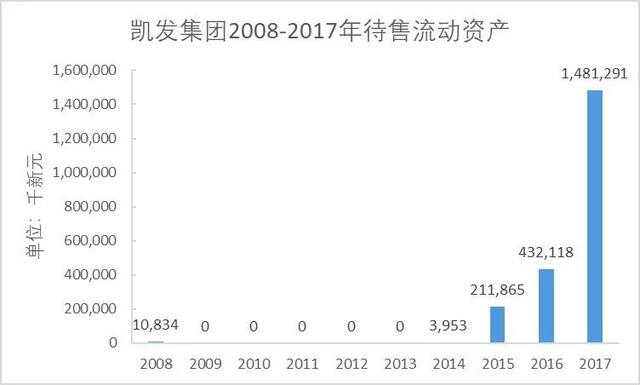

2008年至2014年,凯发流动比率和速动比率均比较接近,保持在1以上,最高超过3,与上图资产负债率变动情况相吻合,2011年和2014年偿债能力处于高点。自2015年以后,资产负债率逐年上升,同时流动比率和速动比率背离幅度越来越大,2015和2016年速动比率在1以下,2017年跌至0.5以下,偿债风险巨大,主要原因在于待售流动性资产快速增加。

2015年凯发拟出售资产达到上亿新元,2017年更是接近15亿新元,庞大的资产出售计划显示凯发出现财务问题的时间至少应在2015年。

二、盈利分析

1.收入与利润

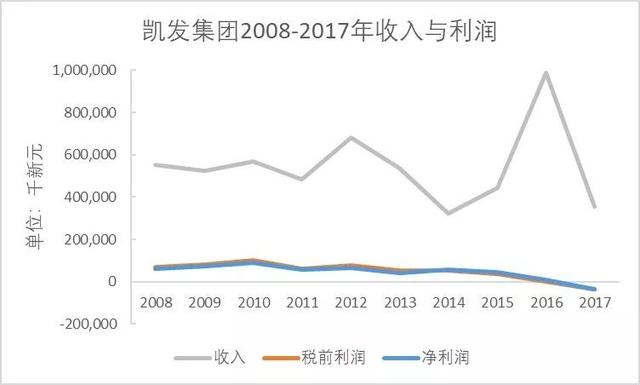

凯发集团2008-2017年税前利润和净利润走势基本重合,2008年-2010年有明显上升,但之后几乎逐年下降,即使在此期间收入波动幅度很大,但并未影响利润的持续下跌,尤其是2015年以来下跌显著。

2011和2014年,凯发收入处于低点,对应于前图所示偿债能力较强,说明这两个时间点成本也较低。

2.每股收益与净资产收益率

2010年以来,凯发每股收益和净资产收益率均处于下降趋势中,表示企业盈利能力不断减弱,尤其2015年之后,盈利出现恶化,股票投资价值呈现断崖式下跌。

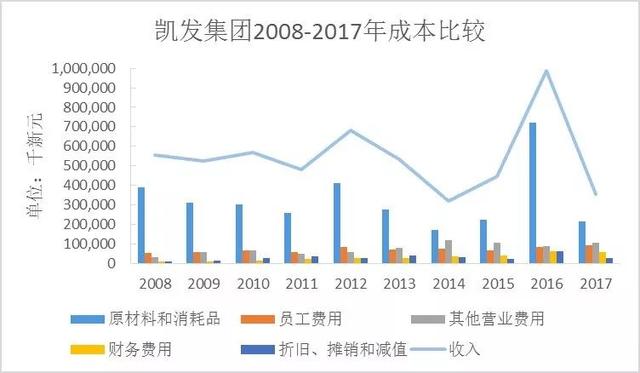

3.成本结构

凯发集团的成本主要包括原材料和消耗品、员工费用、其他营业费用、财务费用及折旧、摊销和减值五个部分。其中原材料和消耗品成本远高于其他成本,结合同期收入,原材料和消耗品成本与收入波动较为一致。

增长幅度最大的成本是其他营业费用,从2008年的3038.8万新元,上涨至2017年的1.05亿新元,其中2014年最高为1.2亿新元。其他三项费用从大到小依次为员工费用、财务费用、折旧、摊销和减值费用,也均逐年上升,近十年分别翻了约两倍、五倍和三倍。

2008-2017年凯发集团其他营业费用变动原因如下表所示:

近几年凯发成本上涨迅速的原因主要有五类:

应收账款坏账准备金增加,显示出凯发客户违约严重;

员工费用即用工成本增加,与市场薪酬水平有关;

财务费用增加,随着凯发业务扩大、项目增多需进行更多的融资,导致融资费用递增;

凯发国际化业务扩张,国际货币汇率波动剧烈,导致外币汇兑损失增加;

特定项目成本增加,即是导致凯发巨亏的大泉海水淡化厂项目。

大泉海水淡化厂项目于2011年3月中标,2013年9月竣工并运营。该项目本身中标价格极低,据GWI搜集的数据,凯发中标价仅为0.35新元/立方米,而其他竞争对手报价除一家为0.52新元/立方米外,均超过1新元/立方米。凯发的策略是,在项目现场新建一座发电厂一方面为海水淡化厂供电降低海水淡化用电成本,另一方面对外售电以弥补海水淡化收益的不足,因此发电厂总装机容量高达411MW。

然而,大泉海水淡化厂2013年9月开始运营后,项目现场的发电厂并未及时与国家电网连接,无法为海水淡化厂供电及对外售电,直至2015年8月才完成电网连接,此期间大泉海水淡化厂产生了高额的水电费。发电厂连接国家电网后,虽使发电成本下降,但又遭遇新加坡电力需求疲软、电价低迷,所发电量未能获得预期收益,反而拖累整个项目巨额亏损。

凯发的应收账款中,占据比重最大的是长期财务及租赁应收款和短期贸易及其他应收款,近十年长期财务及租赁应收款增长较快,且2016和2017均超过10亿新元。就贸易及其他应收款减值损失而言,2013、2014和2017年最高,超过500万新元,而2014年接近3000万新元,与2013-2017年由于计提应收账款准备金导致其他费用波动保持一致。

凯发的亏损不仅归于大泉海水淡化厂项目的巨亏,剔除这个因素,剩余的财务指标也呈现亏损状态,因而是由多种因素综合导致的。

三、现金流量分析

1.现金流量结构

按经营活动、投资活动与筹资活动三大类划分,总现金流量出现正值的年份为2009、2010、2011、2014和2017年;经营活动现金流量出现正值的年份仅为2008和2009年;投资活动现金流量出现正值的年份为2014和2017年;筹资活动现金流量最高为2011年,2017年出现负值。可以看出,2008和2009年凯发经营活动实现净现金流入,但由于2008年筹资规模很小,总现金流量为负;2009年开始,凯发加大了融资力度,筹资活动现金流量于2011年达到高峰,超过5亿新元,之后由于新增债务偿还、企业融资放缓等原因,筹资活动现金流量有所下降,并于2017年出现负值,呈现债务危机状态。

凯发自2011年以来投资有所放缓,投资活动现金流量出现正值的原因主要是凯发当年出售股权和设备, 而2015年和2016年投资活动现金流量出现大幅流出主要是因为重新购置股权、设备,以及2016年为参股企业提供7600多万新元的贷款,参股企业经营可能出现问题。2017年出售参股企业获得现金流入约1.9亿新元,印证了参股企业经营困难。

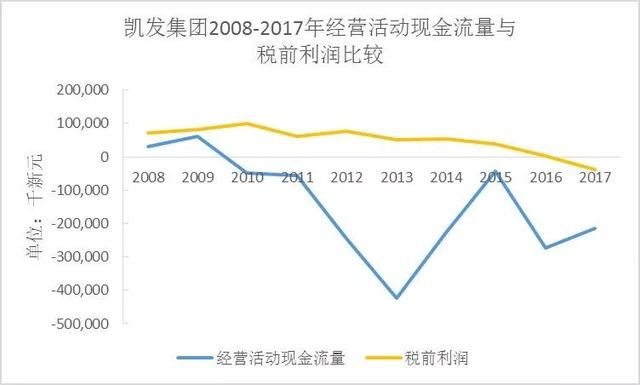

凯发的经营活动现金流量除2008、2009两年外,其余8个年度均为负值,2013年净流出达到最高值约4.2亿新元。结合同期税前利润,税前利润在2008-2016年均为正值,且不因经营现金流量剧烈波动而下降显著,那么凯发的经营活动是亏损的吗?

2.经营活动现金流量

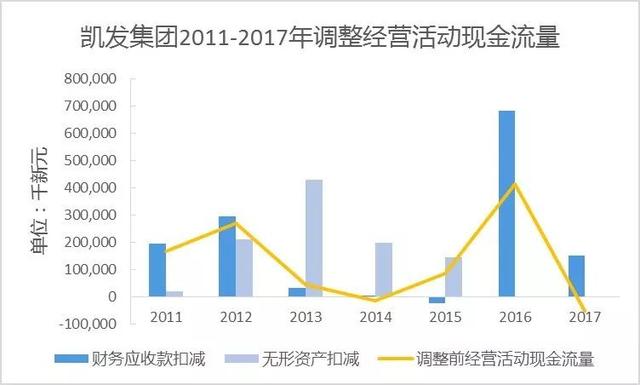

根据凯发财务报告,将凯发经营活动现金流量细分成两种现金流量,调整前的经营活动现金流量(不含所得税)与调整后的现金流量(含所得税),调整是指由于特许经营服务项目而调整的财务应收款和无形资产,并扣除所得税,得到的即是上节的经营活动现金流量。2008、2009和2010年未显示调整,2010年由于贸易及其他应收款大额扣减(5300多万新元)使得经营活动现金流量小于0,2011年-2017年调整前经营活动现金流量(不含所得税)如下图所示:

除2014和2017年外,其余六年调整前经营活动现金流量均为正值,而2014年加上扣减的贸易及其他应收款,也为正值,则虽然调整后的经营活动流量显示净流出,但并不意味着经营的亏损,而是归因于应收款项及无形资产,形成收入确认利润却未收到实际的现金支付。特许经营服务项目支付主体多为政府或政府下属的平台公司,印证凯发的特许经营服务项目面临政府方等客户违约、拖欠付款的不利局面。

四、结论

通过凯发集团的失败案例,对于从事PPP项目尤其是海外PPP项目投资的社会资本,具有重要借鉴意义:

凯发集团的大泉海水淡化厂项目,为实现水电联动的创新商业模式挑战,盲目扩大项目规模、提高操作实施难度,将一个项目操作成两个项目,却未维系好这两个项目的盈利平衡,造成互相影响、双双亏损,产生巨亏。在一个项目划分为多个子项目同步推进时,应保持单个子项目的盈利自平衡,建立风险隔离,避免子项目间相互关联、影响,化繁为简而不是杂糅混乱;

政府信誉关系到PPP项目款项是否得到及时支付,凯发集团的PPP项目实际属于政府付费的特许经营项目,与高速公路等民众付费项目不同,项目收入依赖于政府支付。特别是在发展中国家/地区的PPP项目,政府财政能力较弱且政局较为动荡,一旦遭遇政府违约或拖欠,则形成大量应收账款,计提的坏账准备金也随之增加,财务状况将迅速恶化;

凯发的财务困境不是在某一年突然产生的,也不是由于某一个项目产生的,而是早几年开始就由于内外部环境等多方面因素变化综合导致的,关键在于增强财务预警机制、动态跟踪企业各项财务指标,及时采取有效措施,防患于未然。