-助力理财师及理财工作室-

-轻松连接海内外优质资源-

-为理财师插上科技的翅膀-

近期香港局势颇受内地同胞关注,这里小编不作任何评论和猜测,只想说,香港必定会回到之前的繁荣和安定。最近很多朋友都在咨询小编,问香港局势这么风起云涌。

除了香港还有什么地方购买保险具有更高的性价比和安全性?

其实之前小编都写过类似文章,其实新加坡作为亚洲四小龙之一的城市,往新加坡方向选择合适的保险是一个非常不错的选择。

新加坡独立的政治环境、发达的金融体系,严格的监管系统瞬间吸引了财富的流入。我们常常看到“中国富豪转攻新加坡”,“某某某正式入籍新加坡”等等新闻不绝于耳。

2019年5月,瑞士洛桑国际管理发展学院(IMD)发布《2019年世界竞争力年报》,排名显示,新加坡超越中国香港和美国,9年来首次获评全球最具竞争力经济体。

香港位居第二;

美国则从去年的第一降至第三;

中国大陆排在第14位;

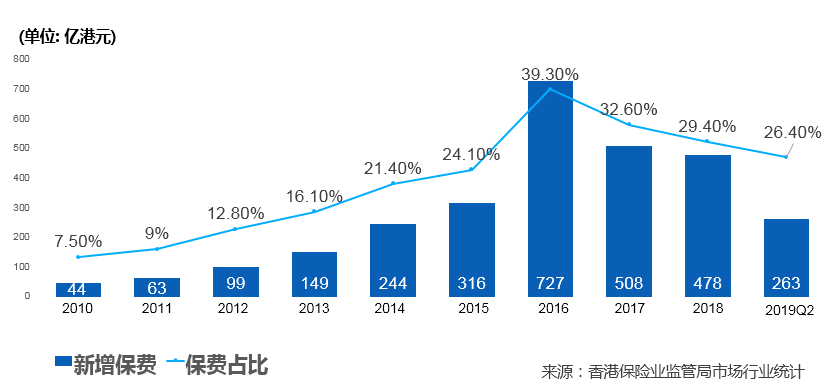

我们可以看下香港,之前整合了有关内地人群赴港购买保险的数据,在2016年前呈现喷发式增长。

但由于近年的新增生意量达到了新的平衡并且逐渐回归理性的状态,保费才有所回落。

其实这里想说,内地人在港购买保障产品是非常常见。但其实大家可能不知道新加坡与香港同处高度发达的金融环境,同时也云集许多大牌保险公司,

例如AIA/PRU/AXA等。虽然两地保险存在很多相同之处,但监管要求、地域特点以及政治环境都略有差异。

与其说目前在香港局势导致新加坡后来居上,还不如说“她一直在那,但从未被发现。”

新加坡VS中国香港VS中国内地

(干货满满!!!!)

1.定期寿险

为什么定期寿险放在首位?

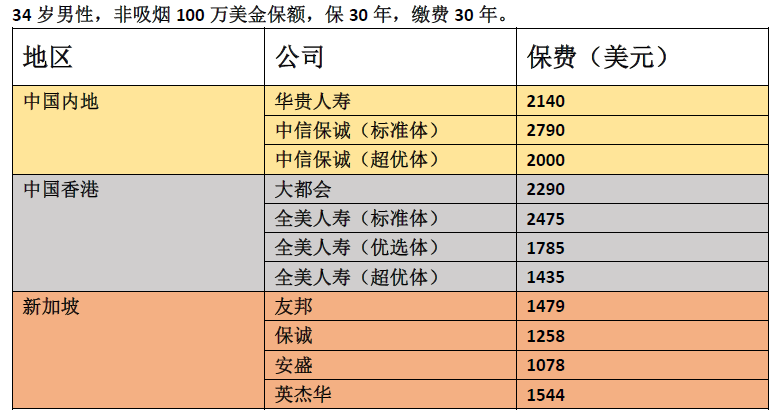

原因就是新加坡的定期寿险比起香港和内地的价格便宜不少。详细可以看看下表:

34岁男性,非吸烟100万美金保额,保30年,缴费30年。

表格数据一眼看出新加坡定期寿险的价格是中国内地和中国香港的一半左右,原因是得益于新加坡政府的大力推广。

其中原因有以下两点:

第一:新加坡金管局为提高国民参保率大大降低寿险的营销成本,并且要求保险公司必须向消费者提供简于理解以及容易比较的定期和终身的寿险产品。其实这样做的好处就是产品的定价不需要考虑佣金,从而达到削价的目的,自然而然的价格就会低了。

第二:从产品角度出发,在政府大力推广下,如果一个产品参保率高,覆盖面广,出险率就越容易预测,从而产品的定价就更精准。打个比喻,假如新加坡全民都购买定期寿险,那么新加坡的人口死亡率就是定期寿险产品的死亡率,这样基本不会有偏差。如果一个产品的参保率很低,覆盖面很少,那么保险公司就会认为是那种高风险的参保人参与到这个产品当中(因为这些人会认为自己更容易会死),很自然的保险公司就会通过溢价来对冲产品风险,从而导致产品价格升高。这样就会得出一个答案,就是中国香港与中国内地为什么定期寿险的价格会比新加坡高,原因就是因为参保率较低所导致。而中国内地的参保率则更低,逆选择严重,骗保事件频发,以致保险公司不得不将道德风险考虑进去,因此价格一直属于偏高。

所以一般醒目的投保人就会避免与逆选择的人群作为同一群体投保,从而更有效来提升购买保险产品的性价比。这就是为什么这么多人跨境,跨区域购买保险产品的原

2.终身寿险

其实目前消费型定期寿险已经被国人慢慢接受,不过,说起最受欢迎的还是终身寿险。通过对比就会发现,终身寿险会比定期寿险贵4-5倍左右,这是因为人始终会有去世的一天,而去世获得的赔偿会比所缴纳的保费多很多;

在相同保费的情况下,新加坡的保额是中国内地的2倍之多,同时也是香港的1.1倍左右。所以单从价格来看三个地方的差异其实并不大。了解产品的客户可能会发现其实新加坡偏重保障、中国香港偏向增值、中国内地就偏向平稳。

我们来看下面这个案例;

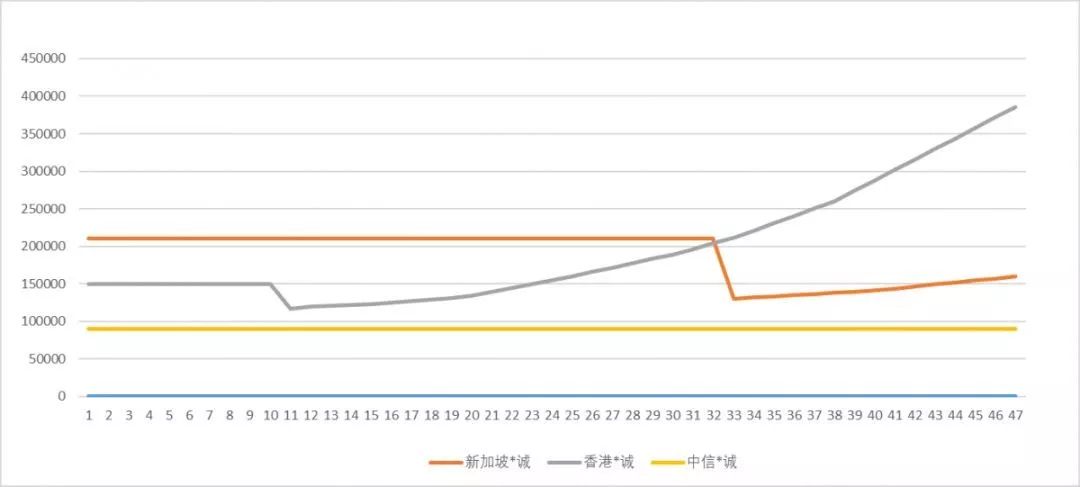

陈女士35岁,投保终身寿险,缴25年,每年3000美金。我们拿的三地的prudential来做一个比较,赔额如下图所示

相信很多人会对于香港保诚和新加坡保诚的终身寿险比较难选择,香港保诚把保障放在后面,而新加坡保诚把保障放在前面,而价格都差不多。不过其实这里大家可以思考两个问题,就是保险的作用是什么?和我们到底在哪个年龄段最需要保险?

我们都清楚,人寿保险赔偿一般包括身故、重疾、永久伤残、终结性疾病等。而身故和重疾是赔偿比例最高的两项。

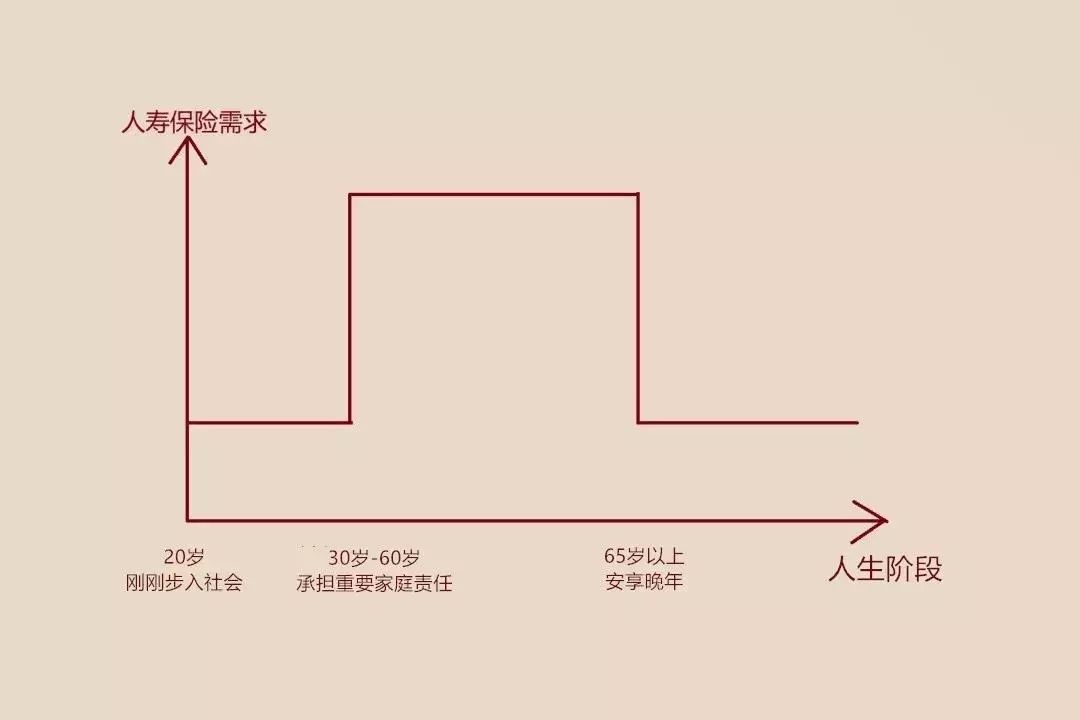

那在20-30岁要不要买人寿?

要,因为这个年龄段虽然是很多人处于单身,没有过多的贷款,属于一人吃饱全家不饿的情况。但一旦患上重疾,医药费、后期的治疗费、生活费不能光靠父母的养老金维持,总不能把他们的晚年生活全都搭进去吧。

那在30岁-60岁要不要买人寿?

要,因为这个阶段属于事业上升期,很多人都是上有老下有小,并且各种房贷车贷都集中于一身。不论你是太太还是丈夫,有工作还是没工作,压在身上的担子都不轻。万一出现一个重大变故,孩子怎么办?父母怎么办?贷款怎么办?生活怎么继续下去

那60岁以上要不要买人寿?

要,但不需要多。因为这是阶段已经步入老年,所有贷款已经慢慢减少,子女长大,又不需要太大的花销。而唯一担心估计就是万一患个疾病连累孩子们怎么办?总不能拖累子女吧。

因此小编觉得,人在不同年龄段对于人寿保险的需求是这样的:

如果把这张图片与三地的prudential图片叠加起来,你会发现什么呢?答案就不言而喻。新加坡的终身寿险在产品设计上更符合保障需求。而中国香港保险着重于远期保障,客观分析来看,对于中年阶段提高保额需求明显力不足道

3.储蓄寿险

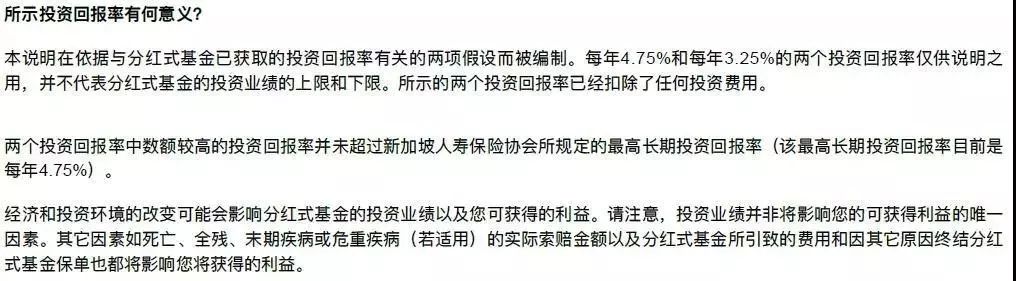

之前大家在了解新加坡储蓄险上都有对他们的分红演示收益,新加坡币种只能放3.25%,4.75%,美元只能放4.0%和5.5%,这样的目的就是为了避免让投资者过度乐观的预期。而香港保险里面,分红收益会以“悲观”和“乐观”的收益演示。预期收益回报率到底有多少?不知道。但从演示结果来看的会,一定很高。

我们来看下下面这个例子:

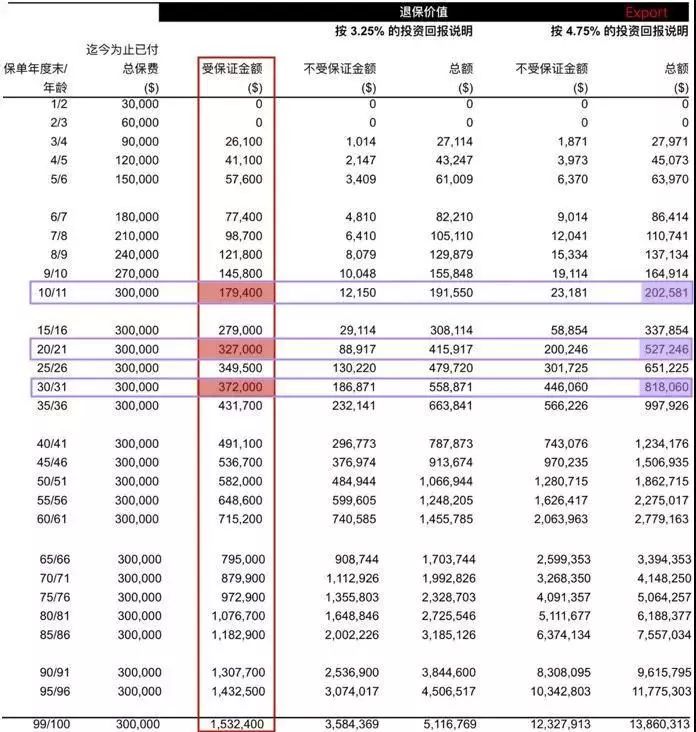

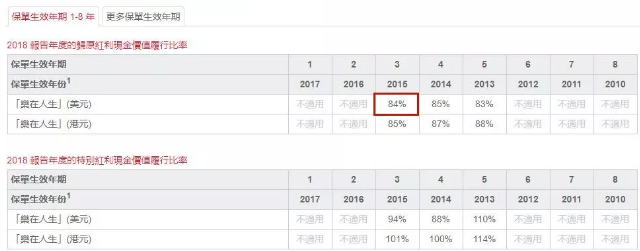

陈小朋友,0岁,父母帮他购买分红储蓄保险,10年缴费,每年缴3万,合计30万,最长至100岁,可做财富传承。下面就来比较下新加坡和中国香港两地退保收益:

新加坡保诚:

香港保诚:

其实大家看得到,我们拿两地10年,20年,30年保单年度做一个保证与预期收益对比:

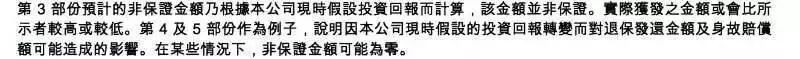

会发现前30年保证收益会比香港高,预期收益则是香港比新加坡高。不过无论新加坡还是中国香港,保险里面的保证收益都会写在合同里面,而预期收益因为是不确定的,所以就会出现以下条款:

新加坡:

香港:

保险公司的投资能力将决定储蓄型保险的预期收益,但是如果能找到保险公司的历史回报率,那就是对保险公司的投资能力最好不过的证明,好过再棒的演示收益了。

以新加坡保诚为例:

虽然根据新加坡金管局要求只能用3.25%和4.75%作为“演示收益”,但新加坡保诚在过去10年平均投资回报率为6.77%,这个数据在合同中可以找到,这样会使客户对“演示收益”的结果有较大的信心。

以香港保诚为例:

在保险公司网站只有一个很模糊的指标,就是“红利实现率”。假如某个产品的红利实现率为84%,这个84%不知道是达到悲观的数据还是达到乐观的数据,还是各占一半?

答案无从得知。

其实,对于储蓄险而言,在巴菲特的最为推崇的复利效应之下,香港的储蓄保险是绝对占优的,但是分红比率数据虽然在保险官网都有公开,但并非透明,这样就难免让人心里打一个问号;而对于新加坡储蓄险而言,数据就相对透明和直观了。

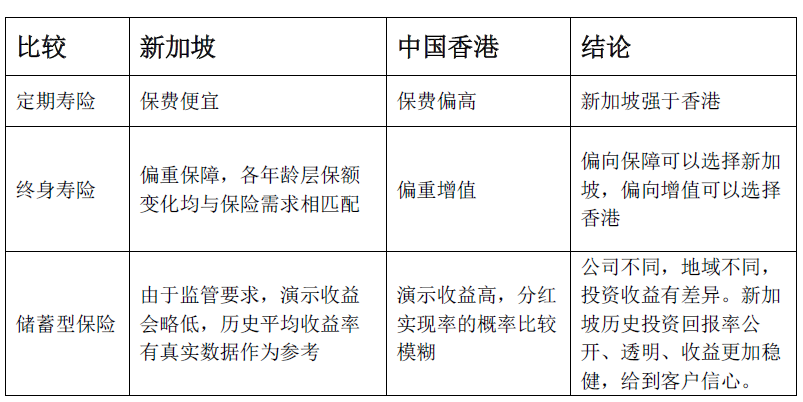

上面小编把新加坡,中国香港,中国内地的定期寿险、终身寿险、储蓄分红做了相应的比较,大致都基本明白个中的差异和区别。

我们来总结一下:

写到这里可能还有人会问这么远去买一张保险,不怕未来有什么政策风险或者是理赔难得风险吗?

小编在这里想说的是,这个世界上没有什么事情是没有风险的,包括保险也是,客观点来说,凡是舍近求远去买保险,所要承担的风险一定是有,这与香港保险无异的。所以购买保险一定要理性客观分析利弊,权衡好自身的需求方可购买。

保险虽然是一纸契约,但它就与我们的家人一样都是陪伴我们到终身,能有幸购买到性价比足的保险

相信已经值回一张来回的飞机票了,不是吗?

想了解更多请在文章下方评论区回复我们,或私信小布。如果你喜欢我们的文章请给我们点个赞~

thank you

注:本文素材来源于互联网公开渠道,如有侵权请联系删除。内容所述仅代表个人观点,不作为指导依据,据此操作风险自担!