近日,沉寂了近一年的中概股终于迎来一波反弹,被按在地上摩擦的中概股终于在年末熬出了头。11月以来,中概股ETF-KraneShares接连趟过技术派投资者眼中的双顶走势。这个颇具经典意义的技术指标告诉我们美股投资者对中概股的信心似乎已经开始重建——而10月份的一次新加坡主权财富基金举牌事件,更昭示着信心回归确凿无疑。

10月26日,优信获投资机构新加坡政府投资公司GIC的举牌。根据GIC发布的公告显示,其持有优信股份4203.61万股,占优信总股份的5.01%。

GIC是全球最大的主权投资基金之一,其在亚洲甚至是全世界都是一个非常活跃的投资者。普通投资者平时不太接触到GIC,但若有关注A股上市公司投资者关系接待名录,便能知道GIC是中国资本市场的常客,经常成为上市公司投资者关系部门的座上宾。

过去几年,GIC旗下管理资产增值率近年稳定在超过通胀四个百分点的水平线上。因为是主权财富基金的关系,GIC基金无任何短期套现需求,投资标的基本以看重永续经营或者具备商业模式特色确定,加上二级市场举牌存在“广而告之”的意味,GIC此次投资审慎抉择的意味多过短线投机。

所以,从某种程度上来说,GIC的举牌对于一度遭到市场冷眼的优信显得意义非凡。

意义非凡的举牌

GIC举牌的时间节点颇有意思——今年9月份,国内长三角地区刮起一波消费金融整治风暴,大量企业增量发标受到限制,而以同盾科技为主的爬虫类企业受到严格监管。由于在美上市的中概股存在大量涉及金融业务的企业,中概股在此期间遭到了一次集体抛售。

而在此前7月份,优信已经宣布其助贷业务通过与Golden pacer(58金融)进行了合并,原则上实现了助贷业务在优信母公司层面的剥离。

GIC自从2018年10月参与供应链金融企业联易融C轮融资之后,就几乎开始与往年大热的国内民间金融项目绝缘。但GIC并非不喜欢数字化金融,近月其相继参与了韩国VivaRepublic和德国数字银行的投资。从这一点上来看,GIC或许是非常认可优信近期的“动态”和“转型”。

优信剥离助贷甚至一度闹出过“非议”,因媒体报道58同城优信收购事宜告吹。但后续58和优信方面双双辟谣,表示双方没有谈过收购兼并事宜,其疑似对优信金融资产剥离合并进行谬传,58同城Golden pacer与优信金融业务的合并也早已落实。

很多人认为,剥离业务导致优信短期失去了盈利点,但曾经投资瓜子的GIC反而选择在此时看好优信。预期反差的背后,很可能是GIC看到了剥离所带来的商业模式转变引发的优信价值重估。

GIC的投资框架上的重要一笔是对小米的投资。小米上市前最后一轮融资的说明书有小米对自身商业模式的总结陈述——小米当时受困于短期盈利,却提出硬件销售未来最高利润率不超过5%的控价原则。将盈利点绑定在小米系列硬件上的商业展示、增值服务、软件、游戏等等,这与苹果APP Store的模式便颇为相似。

一个反例是,经常被拿来与优信对标的美国二手车零售商Carvana在三季报披露后出现了超过7%的大跌(优信同一天则出现了3%以上的大涨)。Carvana的财报关键点在于出现了一个非常明显的特征,利润空间向金融增值服务靠拢。这说明国际投资者确实对金融业务有较大的成见。

由此,我们不妨可以推测,GIC的投资,恰恰是看中了优信剥离金融,回归二手车交易和服务这一点。

新模式,新估值框架

优信剥离金融业务,最直观的影响在于现金收入。

金融业务涉及的最大的问题是受限资金——从银行到房地产企业,只要在业务流程中贯穿金融,就不可避免需要预留准备金。这种出于审慎管理要求的资金准备行为事实上不产生经济效益,而对于处于扩张期的优信而言,大量的沉淀资金与优信的新牌面“全国购”扩张势同水火。因为优信“全国购”干得越好,车卖得越多,沉淀资金也就越大。而且“全国购”的基础设施也需要资金投入,由此才能加强客户转化与客户黏性。

优信这一次转型,其实是从“重资产”向另一个“重资产”的转型,之前重的是沉淀资金,之后重的是“全国购”的基础设施。“全国购”的业务模式,让用户从渠道上改变投机心理,对平台配套的增值服务具有强依赖性和不可替代性。反之,若单纯的从To C业务入手,不仅毛利空间容易被补贴大战填平,汽车价格的波动也将直接影响公司的收入(存在助贷业务时动摇公司现金流)。

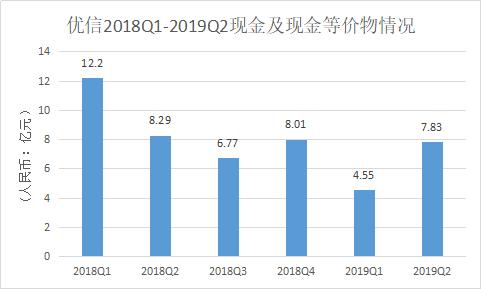

图:财报数据

优信二季度财报显示,公司增值服务收入1.44亿元,比之2018年同期增加15倍。增值服务费率和总体GMV对业绩的贡献大增,增值服务Take Rate从1.9%提升到了5.0%,导致优信整体的Take Rate幅度达到了11.2%——这个数据已经和优信存在金融业务时的整体Take Rate不相上下,说明商业模式假设与事实相互印证,也给了优信剥离金融实现收入转型的信心。

两者一权衡,结果显而易见。

优信创始人兼首席执行官戴琨之前提到,优信目前“聚焦”全国购。但即便以聚焦这个词儿概括,影响可能也过于狭隘。从特色化的增值服务入手,而不是做简单粗暴的“金融+”。事实上,自2017年6月宣布启动全国购之后,在向线下扩张的同时,围绕物流网络等一系列基础设施展开布局。通过自建物流配送体系等基础设施来构建核心竞争力,形成行业壁垒,行业内其他选手“像素级COPY”,显然已经让优信从竞争中脱颖而出。

如果投资者过于注重短期看空,那么错失中国二手车龙头企业,并非不可能。

免责声明:文章内容仅供参考,不构成投资建议。