8月4日,央行下发的一份文件给网络支付业务带来了一场天翻地覆的巨震。

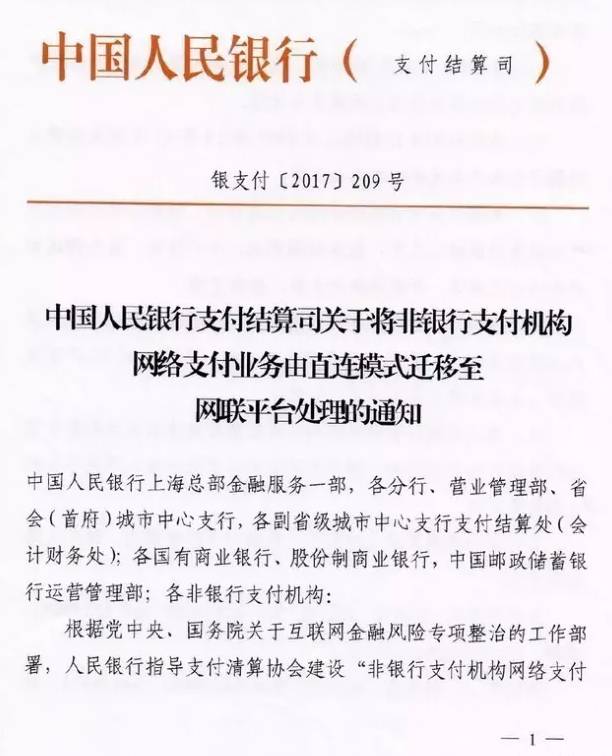

《中国人民银行支付结算司关于将非银行支付机构网络支付业务由直连模式迁移至网联平台处理的通知》要求,自2018年6月30日起,支付机构受理的涉及银行账户的网络支付业务全部通过网联平台处理。同时,各银行和支付机构应于2017年10月15日前完成接入网联平台和业务迁移相关准备工作。

什么是网联?

所谓的“网联”平台,全称叫“非银行支付机构网络支付清算平台”。其平台由“网联”公司(全称为“网联清算有限公司)在运营。网联的主要职能是为类似于支付宝、财付通等非银行第三方支付机构搭建一个共有的转接清算平台。

通俗讲,以前是支付机构直接与各家银行对接,进行线上支付业务;有了网联后,则要求支付机构必须通过与网联对接,才能在线上接入各家银行。

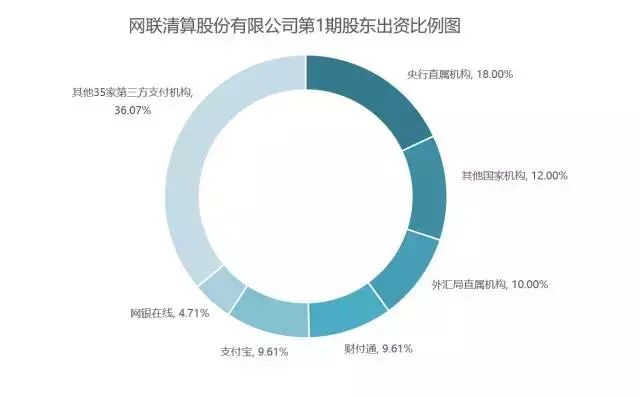

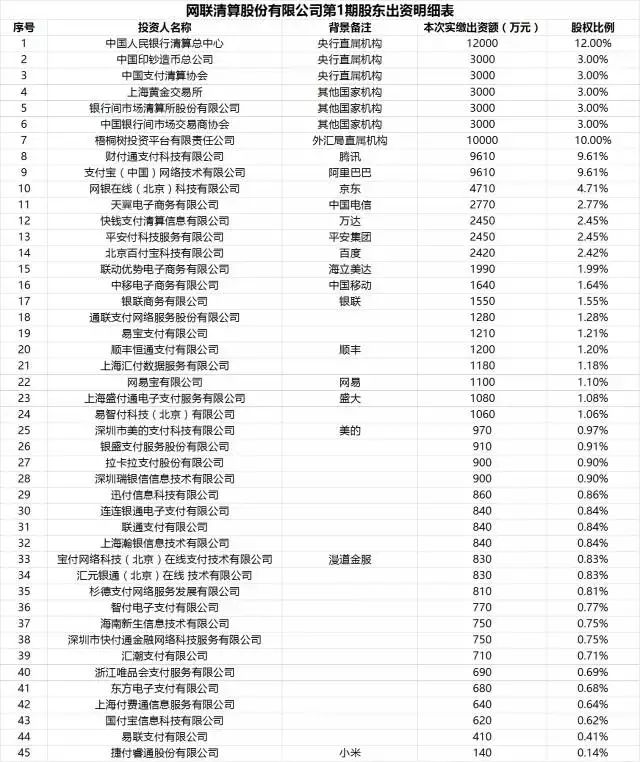

8月2日,包括中国人民银行清算总中心、财付通、支付宝、银联商务等在内的45家机构和公司签署的《网联清算有限公司设立协议书》被曝光。网联注册资本为人民币20亿元整,协议各方均以货币出资,出资额分3期缴纳,出资比例分别为50%、30%和20%。

数据来源:2017年《网联清算有限公司设立协议书》

其中,包括央行清算总中心、上海清算所、黄金交易所等在内的央行下属7家单位共同出资7.6亿占股比例达到37%,央行系成为当之无愧的第一大股东,备受业内关注的支付宝和财付通分别持股9.61%。

股东方的明确和组织架构的正式落地让网联成为线上清算中心的设想真正成为了一个定局。

央行为何建立网联?

此前,有央行相关负责人曾表示,网联的建立将纠正支付机构违规从事跨行清算业务,改变目前支付机构与银行多头连接开展业务的情况,以节约连接成本,提高清算效率,保障客户资金安全,也有利于监管部门对社会资金流向的实时监测。

在没有网联这堵“墙”之前,一些第三方支付机构与银行是直连模式,但这种模式绕开了央行的清算系统,信息流、资金流都掌握在支付机构手中,使银行、央行无法掌握具体交易信息,无法掌握准确的资金流向。

有了网联之后,所有通过第三方支付机构进行的线上支付的相关数据都在网联,央行通过网联就可以掌握资金交易数据,这将更易于对反洗钱、防范信用卡套现等方面的监测。

网联模式在国际范围内并无先例。从今年3月底至今,网联试运行已经超4个月。今年6月末,网联平台正式启动业务切量。截至6月30日,在支付机构接入方面,已有财付通、网银在线、快钱、支付宝、平安付等机构完成接入。

支付宝、微信等将受冲击

汇付天下高级副总裁穆海洁表示,网联将打通所有支付公司与银行之间的链接,长期来看可以为支付公司和社会节约大量成本,大部分支付公司还是对此抱欢迎态度。

不过,不少分析人士认为,网联的出现,对不同的支付机构影响也不同,总的来说,对大型支付机构的冲击要大于小型支付机构。

由于第三方支付与银行的“直连”模式一直没有明确的费率规则,因此规模较大的第三方支付公司在与银行的议价能力更强,敲定的费率往往也更低,与银行直连的平均费率通常在千分之二至千分之四左右,小型支付机构则相对弱势,因此就成本节约而言,网联的出现对中小支付机构更为有利。

此外,“不少第三方支付机构都存在利用监管漏洞套利的行为,一家大型支付机构在多家银行开立多个账户备付金账户也是普遍现象,甚至有挪用客户备付金的现象。”中国人民大学重阳金融研究院董希淼表示,网联上线意味着第三方支付的各种套利交易将终结。

银联要哭了?

对银联来说,网联的出现则为其带来了竞争压力。苏宁金融研究院研究员薛洪言认为,如果网联不上线,监管趋严带来的必然是第三方支付向银联靠拢,银联将成为直接受益者,网联上线后,银联的垄断格局自然也就被打破了。

网联与银联都具备清算的资质,虽然银联助攻线下,但目前也涉及了线上的清算业务。同时,随着支付宝和微信支付等巨头大力推进无现金化,未来移动支付线上线下的界限将越来越模糊,因此二者业务重叠部分也将变得更大。

对消费者有何影响?

作为消费者,我们关心的是会多掏腰包还是少掏腰包?

很多人觉得,作为相对独立商业的公司,网联也需要赚钱,那它盈利方式不外乎跟银联一样,收手续费。而这个费用,第三方机构当然不会去承担,最终只能是分摊到具体的用户头上,也就是说,因为网联收费,支付宝及微信支付,会提高提现的手续费。

实际上,网联本身并不直接跟消费者产生现金联系,第三方支付机构付给网联平台的转接清算成本,可以部分地由其内部成本的下降所抵消,从而原本消费者负担的部分也会相应减轻。

国泰君安证券银行团队分析师王剑称,网联的设立,是背后清算体系的变革,对支付业务的前端使用没有影响,不会改变用户对第三方支付服务的使用方法。若系统设计得当,性能良好,则也不会影响用户体验。

领导说了,

您点一个 ,

,

小编的工资就涨五毛!

这5篇文章你看了吗?