来源:《台湾银行家》

新加坡星展集团透过与第三方平台合作,运用API达到数据共享、信息交互利用的目的,期盼繁杂的金融以更简易的方式融入消费者的生活当中,打造无所不在的便利服务。

过去深锁在银行资料库并经过层层加密的大数据,经由策略性的开放银行与产业间连结,将为金融产业创新注入活水,对整体产业带来可持续发展的蓝图与利益,这就是现在被广泛讨论的开放银行。因为产业间合作的规模效益,银行可以服务更多以往未被银行照顾到的客户,也可透过API与资料平台的连结,创造更多产业与银行合作的全新服务,共享金融创新。更可透过结合政府信息的开放,建立无缝接轨的客户体验与便利,打造无所不在的金融服务,提升金融产业的核心竞争力。

体验至上 API串连新商业模式

所谓的API,在执行跨组织的资料传输和跨平台的功能介接上扮演重要角色,且透过API,开发者得以更便利地开发应用程序。也可以让两个不同的应用程序互相连结,达到特定功能的相互利用或是互补。API串接不仅建立新的商业模式,亦扩大市场的应用场景,例如银行可以使用Google Map API套件,在自己网站上呈现分行或ATM地点信息;或者开放银行本身的利率、汇率查询API,让其他服务业者在他们的平台上提供金融信息。

银行透过与第三方平台合作,运用API达到数据共享、信息交互利用的目的,除了提供更佳的客户体验,对金融业乃至整体产业发展都有相当的助益。有鉴于此,星展集团于2017年推出全球最大的银行API开发平台「DBSDevelopers」,上架150多支API,提供资金转帐、卡友红利、手机支付、连结星展支付工具PayLah!等服务。企业客户可使用银行API,即时支付其零售客户;证券公司可即时于银行和证券帐户间转帐;保险公司亦可向客户提供即时保险费赔偿,并直接支付至其银行帐户,取代传统流程做法,满足数字化时代移动效率的需求。

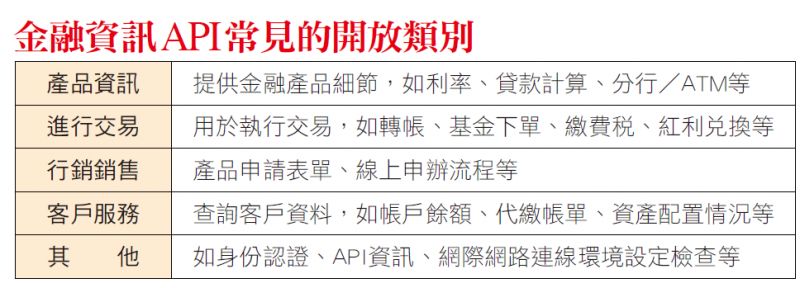

金融信息API常见的开放类别。(图由台湾银行家提供)

掌握大数据 开放银行获利各凭本事

客户与银行建立往来关係而产生的信息,包含客户基本资料、帐户、消费、转帐、贷款等数据,这些数据对于新兴金融科技业者,在进行金融服务研发的分析上相当重要。银行虽然有系统的保存这类资料,但因客户转换与资料重建的成本高,新兴金融科技业者无法有效掌握大数据,以至于难与大型金融机构竞争,然而这个情况在开放银行的风潮下将渐渐被扭转。

欧盟在2018年1月颁布欧盟PSD2,让客户可以自由授权数据应用对象,例如法案规定在消费者同意授权下,要求银行必须开放消费者于银行的各项数据给第三方业者,第三方业者可根据此数据加以分析,提供消费者更多元的金融服务管道。此法案最为创新的观念为消费者有数据使用权(Data Right),然后依此选择对自己最方便或最有利益的服务。

除了欧盟之外,英国CMA也推出开放银行计划,并在2018年要求英国境内的九大银行,将内部资料透过开放API提供给授权的第三方业者使用。比较起来,香港与新加坡政府则采行另一种做法,即不颁布强制性法令,而是订定一个合作框架,银行可自行寻找第三方合作伙伴,取得客户资料加以分析、整合,以提供客户更佳的服务体验。

新加坡经验 政府主导开放银行发展

新加坡身为全球金融市场的重镇,于开放银行政策开始之前,在政府主导下积极推动开放政府资料,做为日后开放银行的核心基础。在政策上,政府于2013年订定资料分享原则,提供60多个政府部门与机构约8,600笔资料开放使用。亦推出Sing Pass服务(类似于台湾的自然人凭证),为新加坡政府网站之通行证。

2017年进一步推出My Info服务,将目前330万SingPass使用者资料自动加入。MyInfo储存许多个人信息,包括身份证基本资料、职业收入、家庭婚姻资料等。且与欧盟PSD2相彷的是,用户有资料使用权,有权决定是否授权第三方使用资料。当需要身份验证时,只要授权第三方存取My Info,即可将资料即时传输,省去手动填入表格资讯,并能有效进行身份验证。实际应用的场景包括银行、金融科技业者、邮政、房地产和公用事业机构等,大大提升各项业务申办效率。而新加坡星展银行也顺应消费者需求,推出第一个利用My Info进行身份验证与串接的金融服务,提供银行新客户申办信用卡与开户服务,让客户能在短时间内完成相关金融服务,并且提供良好的金融服务体验。

新加坡金融管理局(MAS)于2015年成立金融科技与创新团队,除了连结银行与金融科技新创产业外,也对数位银行、开放银行等议题进行政策制定与协助。相较于欧盟的强制性措施,新加坡金融监理机构採取建置政策架构以及鼓励的性质推动。因此MAS与新加坡银行公会(ABS)于2016年颁布Finance-As-AService API PlayBook,详细制定金融业API发展策略,并鼓励银行参与开放API。截至2018年底,MAS开放42支API供查询金融业公开信息,并督导新加坡的银行,包含星展、华侨、花旗、渣打银行等,共开放313支API。

传统+数位竞合 接地气网络世代客户

开放银行的架构,让金融业的先行者、后进者、生态圈产业链有更多竞争与分工合作的发展关係,这样的竞合关係也将有机会为金融业创新竞争力带来更多活水。不可否认,传统大型金融机构有较丰富的资源,包含完整的银行体系与部门分工,去做到最好的尽职调查(KYC)与反洗钱(AML),然而新创FinTech业者可以快速且灵活地因应市场变化,对数位原住民数位体验操作运用更为熟悉,双方可各自深耕擅长的金融科技发展领域,藉此合作开创多元新型态的服务。

以新加坡星展银行集团为例,星展为新加坡的龙头商业银行,在新加坡具客户规模与经营网络之优势,但在其他海外发展的市场上,相对于当地金融龙头业者,在分行网络与客户规模资源上仍有限。然而其在新兴市场的核心战略,係以透过开放银行及数位生态圈等差异化策略经营具利基的核心业务并渗透目标客群。以经营印度市场为例,星展银行于印度分行数量仅有12家,透过推出digibank品牌与连结的数位产品,并与500多家咖啡店合作,利用印度Aadhaar Card进行身份验证,将开户过程全部数字化、无纸化,并于2年内,星展银行(印度)已获得超过200万客户。在企业金融的合作上,与当地知名云端ERP厂商Tally合作,将星展企业帐户资讯以API和Tally系统互相介接,客户将可即时付款、查询帐户信息、传送发票等,将金融服务融合于企业会计流程中,以数位化解决繁琐流程。

开放银行如何与生态圈深入合作与竞合的发展,将成为数位金融发展的重要课题之一。然而,新加坡的开放银行平台虽有利于创造无缝接轨的客户体验,但仍需要有相关政府资讯与平台积极的开放与整合。若能再加速金融产业信息流动,政府信息的开放,将可加速提升风险控管效率,进而提升客户服务体验与便利,让繁杂的金融以简易化方式融入消费者的生活当中,打造无所不在的金融服务。(本文摘自2019年06月份《台湾银行家》月刊)

银行业金融科技社群,有兴趣的朋友请添加群主:18002540911 备注:公司+姓名+职务+银行入群。仅限银行工作人员。

↓ 长按关注 ↓