新能源整车市场动辄两位数的高增长很可能要见顶,场内外融资将变得更困难。

文/《汽车人》齐策

今年1月份外媒就有报道,蔚来汽车正谋求在新加坡上市。

蔚来的态度是“不予置评”,明眼人一看就知道,这事已经板上钉钉了。果然,蔚来在5月6日宣布,已在前一日收到“附条件上市资格函”,允许在新交所主板上市,交易开始时间为5月20日。

和在港股一样,蔚来在新交所上市,也是“介绍上市”,即无须审核IPO申请,股东把手头的旧股份拿出来交易即可。蔚来在纽交所的存托股份,和新交所交易的股份,可以无障碍互换。

第二备胎上线

当吉利(电动车业务)、零跑、威马、哪吒还在为上市而冲刺的时候,蔚来实现了三地上市,似乎值得羡慕。

但实际上,纽交所上市的企业,很容易在新交所申请上市成功。相比内地动辄两三年的审批周期、不到50%的通过率,其难度小多了。上市服务费用也不到10%,比内地高一点,但比香港和纽交所费用要低多了。

新加坡的资金可以自由进出,资金转移也没什么税费,美国会计准则在这里被承认。总的来说,上市成本很低。

那么,为什么中国的科技公司(特别是有海外风投背景的),都一股脑想在纽交所上市呢?无非因为估值高、交易换手率高,更容易卖个好价钱。

新交所太小,资本活跃度还比不上港股。而且,如果新交所交易价格不理想,很可能对美股和港股构成反噬。这就是多地上市的风险。

选择新交所,可能是作为美股的第二备胎(港股才是首选备胎)。反正成本也低,多个变现通道也是好的。

何况,在新交所,科技+汽车概念的企业很罕见,蔚来有可能受到当地华人的追捧。不得不说,玩转资本这件事,蔚来的格局和思路,在新势力中是一马当先的。

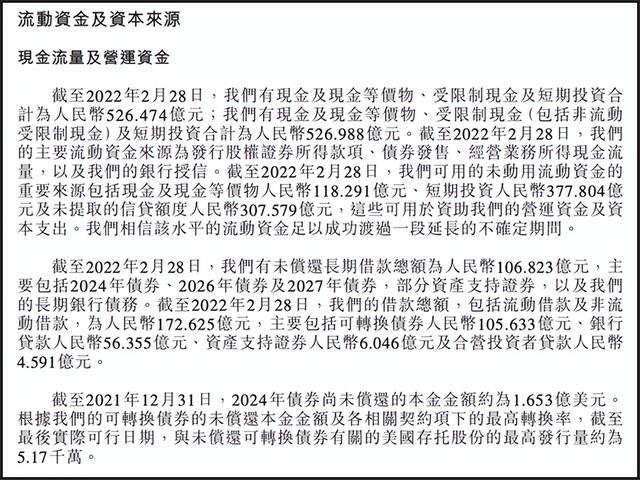

蔚来在上市说明中称,公司现金储备多达526.5亿元(截至2022年2月底)。而2021年营业收入361.4亿元,整车毛利率20.1%,并计划于今年“全体系”在西欧落地。

和当年登陆美股时强调光鲜的科技概念不同,蔚来在新交所强调的是财务内容。这不是一个像登陆美股那样的战略举动,而是一个对付美股“预摘牌”的因应策略。

5月份的蔚来,头寸几何不得而知,但估计远不如2月份宽裕。如果真不差钱,就不用跑到新交所挂牌了。因为新交所拥有的优势,港股都有,后者是前者的强化版。

这说明,蔚来对接下来一两年的运营前景,做了一些预防性措施。这不是糟糕的4月份数据引发的联动效应,蔚来管理层当然比舆论看到更详细、更具实时性的核心运营数据。他们的“冬储”行为,可以反推他们的决策依据。

理想急踩刹车

无独有偶。理想似乎也认为2022年以后几个月的形势不乐观。

4月份,理想对校招踩了急刹车,社交媒体上引发轩然大波。社招、实习一年内就被裁,今年成了常规操作。但是,校招未到岗就裁员,还是突破了某种底线,有些还是985大学的。

明年如果还有哪个985大学敢于放理想进来校招,就等着一起“社死”吧。就因为理想薪资结构比吉利、长城、小米更理想?

理想这一波操作,财务损失很小,但对自身形象伤害不小。那么,理想从中得到什么?或者说,年初的“3万员工”计划也是董事会认可的,现在从高层下来直接砍掉某些业务线,依据何在?

至少从1月份看,理想执行的还是扩张战略。1月27日,以4.3亿元拿到重庆两江一块工业工地,用于第三生产基地(前两者是常州基地、北京基地)。

有人分析是这一波疫情导致,上海研发总部、常州和北京工厂因此停摆。也有人说,是因为一季度营收环比下跌10%,净利润由正转负,股票相对去年下跌50%。

这些固然是浮亏,但更重要的恐怕是管理层思路变了。新能源市场的逻辑和传统市场不同,前者不但不能跌,就连增长在两位数以下,都会引起股东不满。而最晚在4月份,理想高层突然发现,照这个节奏玩下去,很可能年底就没有现金流了。

这里面隐含着两个悲观预期:一是新能源整车市场动辄两位数的高增长很可能要见顶;二是场内外融资将变得更困难。

如果是这个逻辑思路的话,突然对应届生毁约的糟糕姿势,就可以理解了。蔚来对下半年乃至明年早些时候的形势判断,很可能找到了应和者。

不必过于执念

二线新势力中间,零跑在3月17日向港交所递交上市申请,其核心竞争力在于自称的“继特斯拉之后第二个技术全栈自研新势力”。但未来的二级市场投资者能否认同,就不得而知了。

零跑冲刺港股到了最后关头。零跑和理想几乎同时创办(2015年),理想只有一个理想ONE;而零跑交付3款车,T03低价抢量,S01有点失败,指望C11扛大旗,但是C11目前顶着成本上涨的巨大压力尚未有行动(坊间传说要涨3万元)……

很显然,要是涨这么多,销量肯定要掉下来,毛利率和营收只能顾一头。零跑现在咬牙坚持,规模更重要。“极致性价比”并不是个诱人的标签。事实上,除了蔚来,大家都有上攻乏力的压力。

比零跑更便宜的是哪吒。哪吒计划2021年科创板上市,冲击“新能源汽车第一股”,但后续遭遇搁置,于是哪吒汽车寻求了多轮融资。

这一点和威马差不多,但是威马的融资需求几乎予取予求,非常得投资方,特别是“国家队”的青睐。相比而言,哪吒的大股东是360,比万千宠爱集于一身的威马,声势上是差得远了。

纵观市场,造车新势力的路不过四步:融资、交付、上市、造血。“蔚小理”因为赶上好时候,上市顺风顺水,几乎没遇到挑战。而零跑、威马和哪吒都没踩正节奏。

但上市不等于万事大吉,蔚来上市后一度遭遇生死考验。如果现金流不能迅速扩张,持续的融资能力就显得更为重要。

而预设重资产的威马、零跑,以及现在声音不多的爱驰,都把资金前置,虽然看似慢了,但不管上市与否,都不影响其造血能力的发挥,风投是否退出,都不影响其商业计划的开展。爱驰的欧洲运营则跑在前面,属于墙里开花墙外香的那种。

大家心知肚明,这时候上市,无论在哪里,都难以取得当年“蔚小理”登陆美股的估值。这与企业自身运营的关联度不大,主要是大气候不佳。上市的问题,有则锦上添花,无则海棠依旧,倒也不必太过执念了。

经济气候不佳

巧合的是,4月份新势力的销量,蔚来和理想分别是5074辆、4167辆,排在第四、第五名。

被小鹏超过无所谓,三者谁领头都正常。这个名次也不可怕,再糟糕的局面也经历过。

但被零跑和哪吒在单月超过,则有点费思量。因为这两位的产品,都走的是“低价跑量”路线,哥俩以环比下跌的难看姿态,抢到第一、第三的位置,只能说明一点:消费者没钱了,或者捂紧钱袋子不想消费了。无论哪一种可能,都非常不妙。这比区区单月落后,更值得认真对待。

今年4月的社融数据增量是9102亿元,同比少了51%。4月新增信贷6454亿元;而2020年2月,疫情初起,普遍采取更严格的全国性停工停产、人货断流措施,那个月新增信贷是9057亿元。经营贷、居民贷同步减少。同时,有几十个城市都开始明里暗里松绑房地产。

截至4月30日,A股4650家企业公布员工变动数量,其中有1697家裁员,超过1/3,总数超过90万人。要知道,呆在A股的大多数企业,都是国内头部公司,小微企业可想而知是什么样子。

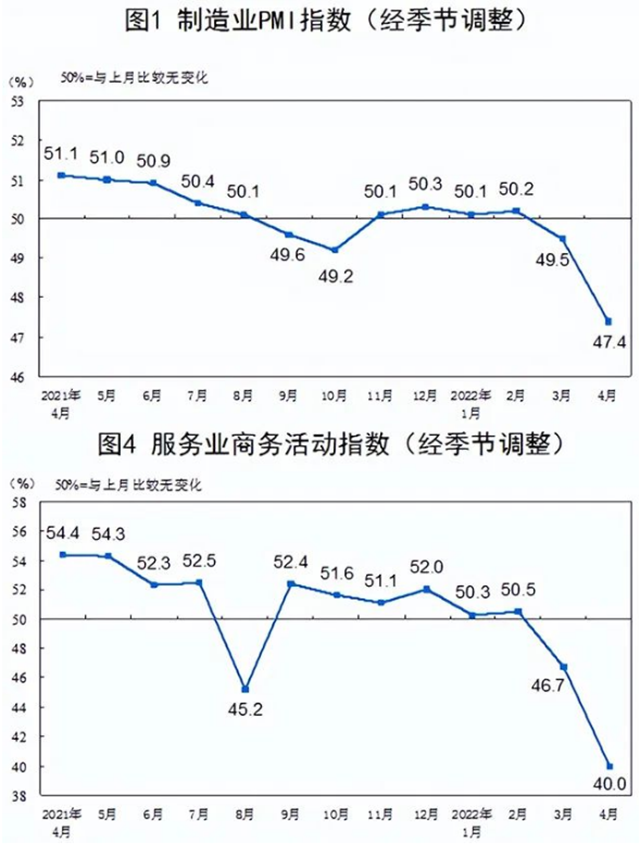

即便是官方数据,4月PMI 47.4,服务业PMI 40。官方和非官方都认为制造业处于衰退,而官方认为服务业处于萧条边缘。

其实不用宏观数据,只要看看周围小商店小买卖倒了多少,就知道社会面的消费情绪。即便是新势力,还有什么理由在下半年大举扩张?总消费走低是更糟糕的事,它源于居民企业集体对经济缺乏信心。

而新势力的看法似乎更悲观,不但不能扩张,还得踩急刹车。除非6月份能够复产、复工、复市、复通,但这样做的前提,是将疫情压制住,一环套一环。不过,迄今为止,学术界所谓“无条件复工”,并未受到政策面支持。

到目前为止,尽管经济的整体数据不好看,但2020年的舆论还一度相信,这是疫情带来的“一过性影响”,即只要恢复正常,以前欠下的消费终将实施。

但是,经济走势有时就是信心问题。一旦社会面高度认同趋势,就算再慷慨的政策,也难以扭转。何况,如今金融政策(降息降准)施展的空间已经变得很小,而产业政策(减税、缓交社保、降低批贷门槛)尚有可为。

这两年国家财政因为疫情税收损失、抗疫支出和减税,已经失血过多。老百姓得有钱拿出来消费,才有一切。

还是那句话,新势力还未能将纯利润转正,必须拿空间换时间。新能源市场非但不接受下跌,涨慢了都受不了。

当下,新势力扩张信心不足,恰恰说明它们至少眼下放弃了快速增长,倾向于保有更多现金,度过接下来的凛冬。【版权声明】本文系汽车人传媒原创稿件,未经授权不得转载。