本文来源于公众号“金阁顿官方”,您可以关注“金阁顿官方”获取更多相关信息。

在前两期的文章中,我们为大家介绍了新加坡金融管理局(MAS)及新加坡经济发展局(EDB),那么今天我们就来聊一下新加坡国内税务局IRAS,不管你是在新加坡经商投资还是工作生活,都可能会经常跟IRAS打交道。

一、新加坡国内税务局(IRAS)简介

新加坡国内税务局(Inland Revenue Authority of Singapore,IRAS),1992年成立,是新加坡政府法定机构,隶属于财政部,主要掌管征收税款。

二、新加坡国内税务局(IRAS)历史及里程碑

1947年,新加坡所得税部门(Income Tax Department)成立,以管理在同一年开始的“所得税条例(Income Tax Ordinance)”。然而,实际评税在1948年11月才开始,在那第一个课税年度,所得税部门收到约四万份个人报税,以及一千份公司报税。新加坡国内税务局(IRAS)负责收税,例如所得税。所得税占新加坡政府收入约70%,征税有助于支持政府的各项经济与社会计划。诸如所得税的税务,有助于实现一个有素质、成长和包容性的社会,并使所有新加坡人从中受惠。

1959年政府自理,1960年国内税收部门(Inland Revenue Department)成立,当时是由多个独立机构管理和汇集各种收入。 新加坡在1965年独立时,所得税法令(Income Tax Act)有实质改变,并在1966年1月1日起生效。

新加坡国内税务局(IRAS)于1992年9月1日在新加坡正式立法成立,是财政部的一个法定机构,并接管以前由国内税收部门负责的职能。通过转换,新加坡国内税务局可以通过其IRAS热线、IRAS网页登录和IRAS办公室,实现自治并有弹性地管理其人员和财务资源,以有效负责IRAS所得税等各类型税项。

2020年,新加坡国内税务局(IRAS)对通过反向收费和海外供应商注册的进口服务实施 GST 制度。IRAS也开始管理/支付就业支持计划、外国工人税退税、政府用于租金减免的现金补助,以支持受 COVID-19 大流行影响的企业。

2021年,IRAS 开始管理/发放就业增长激励计划、租金支持计划、特殊就业信贷计划、赋能就业信贷计划和 SkillsFuture 企业信贷。免申报服务首次扩大至自雇人士(即佣金代理人及私家出租汽车/的士司机)。

三、新加坡国内税务局(IRAS)职能

新加坡国内税务局(IRAS)代理政府,提供税收和企业支出管理服务。就税务相关事宜向政府提供建议,并在国际上代表新加坡。

1.政府代理人

IRAS 作为政府的代理人,负责评估、征收和强制纳税。就此类职能而言,IRAS 负责管理以下法案:

①所得税法;

②经济扩张激励(所得税减免)法;

③财产税法;

④商品和服务税法;

⑤博彩和抽奖税法;

⑥私人彩票法;

⑦印花税法;

⑧赌场管制法 – 第 IX 部分(赌场税);和

⑨遗产税法

征收税收

IRAS 在征收税收方面发挥着关键作用,税收是新加坡政府运营收入 (GOR) 的主要来源。政府营业收入主要来自三个方面,即税收、收费和其他收入。税收收入占 2020/21 财政年度政府营业收入的 73.6%。最重要的是政府征收的各种税种的税收收入,具体如下。

①所得税

所得税是对个人和公司的收入征收的。

②商品及服务税 (GST)

GST 是一种消费税。当钱花在商品或服务(包括进口)上时,就需要缴纳税款。

③物业税

物业税根据物业的预期租金价值向物业业主征收。

④印花税

这是对与股票和不动产有关的商业和法律文件征收的。

⑤博彩税

这些是私人彩票、博彩和抽奖的税。

⑥遗产税(对于 2008 年 2 月 15 日或之后发生的死亡,取消)

遗产税是对死者的净资产价值超过阈值金额征收的。

⑦机动车辆税

这些是对机动车辆征收的除进口税外的税收。征收这些税是为了遏制汽车保有量和道路拥堵。

⑧海关和消费税

新加坡是一个自由港,消费税和进口税相对较少。消费税主要针对烟草、石油产品和酒类征收。此外,很少有产品需要缴纳进口关税。关税主要针对汽车、烟草、酒类和石油产品。

⑨赌场税

赌场税是对赌场的博彩总收入征收的税款。

⑩其他

包括外劳税、年度吨位税、节水税和开发费。

IRAS 负责征收所得税、商品和服务税、财产税、印花税、博彩税和遗产税(针对 2008 年 2 月 15 日之前发生的死亡)。

2.财务部的主要税务管理机构

作为财政部的主要税务管理机构,IRAS 通过提供政策投入以及每项政策的技术和行政影响,在税收政策制定中发挥作用。IRAS 还积极监测外部经济和税收环境的发展,以确定政策审查和变化的领域,旨在营造一个鼓励企业和增长的有竞争力的税收环境。

此外,IRAS 还根据《评估师法》授予评估师执照。

IRAS 执行的其他非收入职能包括代表政府参与税收协定谈判、管理企业支付计划、就财产估值提供建议以及起草税收立法。

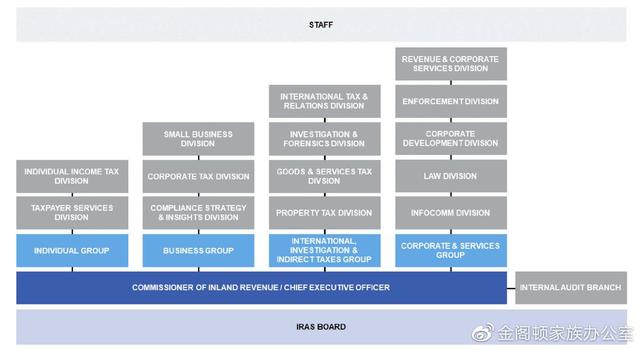

四、新加坡国内税务局(IRAS)组织结构

五、知识普及:

1.什么是新加坡“税务居民”?

根据新加坡国内税务局(IRAS)的规定,个人(外国人)必须纳税。您的纳税义务取决于您的税务居住状态(tax resident status)。如果您在以下情况下,您将被视为税务居民:

①在新加坡停留或工作的外国人

a.在一个日历年内至少有183天;或

b.连续3年在新加坡工作/生活,即使第一年和/或第三年在新加坡停留的时间可能少于183天; 或

②在新加坡连续工作超过2个日历年且总逗留时间至少183天的外国人。这适用于在新加坡工作的员工,但不包括公司董事、公共艺人或专业人士。

③新加坡公民或新加坡永久居民在新加坡居住,但偶尔暂时不在新加坡。

需要注意的是:

①总停留时间,包括您在受雇前和受雇后的实际到场(physical presence);

②此外,如果你获得了有效期至少一年的工作证,你也会被视为税务居民。但是,当你停止工作时,你的税务居民身份将在清税时根据税务居民规则进行审查。如果您在新加坡停留的时间少于183天,您将被视为非税务居民。

2.税务居民的义务

作为新加坡税务居民:

①您在新加坡赚取的所有收入以及2004年1月1日之前进入新加坡的任何外国来源的收入都将被征税;

②您的收入在扣除税收减免后,将按递进式的居民税率纳税;

③您在2004年1月1日或之后带入新加坡的外国来源的收入(通过新加坡的合伙企业获得的收入除外)可以免税。

3.非税务居民及义务

如果您是新加坡的非税务居民(停留少于183天)则:

①您只有在新加坡的收入会被征税;

②您无权享受税收减免;

③您的工作收入将按15%的统一税率或居民递进税率纳税,以税额较高者为准;

④董事费和其他收入,如在新加坡赚取或来源于新加坡的租金,将按现行22%的税率征税。

4.公司纳税及税务身份计算

根据新加坡国内税务局(IRAS)的规定,当公司的控制权和管理权在新加坡行使时,该公司就是新加坡的税务居民,需要纳税。公司要么是新加坡的税务居民,要么是非税务居民。在新加坡,公司的税务居民身份是由控制和管理业务的所在地决定的。公司的居民身份每年都可能发生变化。

一般来说,如果一家公司的业务控制和管理在前一个日历年是在新加坡进行的,则该公司将被认为是此课税年度的新加坡税务居民。例如,如果一家公司在2019年全年都在新加坡进行业务控制和管理,则该公司在2020年度是新加坡税务居民。反之,如果公司的控制和管理没有在新加坡行使,则公司为非税务居民。

⑴.什么是“控制和管理”?

“控制和管理”是指对公司政策和战略等战略事项的决策。通常情况下,公司的战略决策是由董事会作出的,所以公司董事会会议的地点是决定控制权和管理权在哪里行使的关键因素。但是在某些情况下,新加坡国内税务局(IRAS)除了要考虑董事会是否在新加坡召开,还将考虑其他因素来确定公司的控制和管理是否确实在新加坡。

以下是一些被认为“不在新加坡行使公司控制权和管理权”的情况:

①在新加坡没有举行董事会会议。相反,董事的决议只是以传阅方式通过;

②本地董事为挂名董事,而其余董事均在新加坡境外;

③新加坡本地董事不做战略决策;

④没有关键员工在新加坡工作。

需要注意的是,公司的注册地不一定代表公司的纳税居住地(tax residence of a company)。而且,由于COVID-19的旅行限制,公司的税收居留身份可能受到影响。最新详情访问:

https://www.iras.gov.sg/news-events/singapore-budget/covid-19-support-measures-and-tax-guidance/tax-guidance/for-companies-self-employed-partnerships/tax-residence-status-of-a-company-and-permanent-establishment

⑵.新加坡非税务居民身份的公司

①外资公司与新加坡分公司

外资投资控股公司,由于其收入来源主要为被动收入或外国来源的收入,且这些公司通常是按照外国公司/股东的指示行事,所以一般被视为非税务居民。外资公司是指由以下人士持有50%或以上股份的公司。

a. 在新加坡境外注册的外国公司;或

b. 非新加坡公民的个人股东。

②非新加坡注册的公司和外国公司的新加坡分公司

由其外国母公司控制和管理,因此被视为非税务居民。

然而,如果这些公司能够满足某些条件,它们仍可被视为新加坡税务居民。

⑶.税务身份对公司国外收入的影响

对于拥有税务居民身份的公司来说,其国外收入会享受到以下的一些税务优惠政策:

①根据新加坡与其他司法管辖区签订的《避免双重征税协定》(Avoidance of Double Taxation Agreements)提供的税收优惠;

②根据《所得税法》第13(8)条,对外国来源的股息、外国分公司利润和外国来源的服务收入免税;

③对新成立的公司免税。

如果您想了解更多关于新加坡国内税务局(IRAS)的信息或报税业务,您可以扫描下面二维码咨询我们。如果您有移民新加坡或加入新加坡家族办公室的需要,您也可以咨询我们。

金阁顿(GolddenGroup)成立于花园城市新加坡,专业服务高净值家族。主打业务有新加坡家族办公室,资产管理,新加坡移民,保险和房产配置,是您新加坡一站式的家族管家。金阁顿,为您的下一代继续服务。