,

家族信托发展历程,2007年时中国境内成立第一家私人银行,意味着中国的富人刚刚崛起,2010年在中国的金融发展史上开始出现海外的信托机构到中国大陆市场上来掘金。

这时候我们会看到,像VISTA(VISTA信托作为一种广泛运用的离岸信托,最初由《英属维尔京群岛特别信托法案》Virgin Islands Special Trusts Act,以下简称“VISTA法案”确立)这样的海外信托机构。当时有一家新加坡非常知名的机构,叫保得利信誉通,这家公司是一个做亚洲区全球最大的一个家族信托的机构,他们的老总就跑到中国市场来,在各大私人银行去路演,去讲家族信托。大家可以想一下,2010年我们中国的高净值客户,面对一个海外的经理,飞过来讲家族信托,他们的感觉是什么?瞪大大眼睛一看,什么是家族信托?这玩意都没听说过是吧?海外的那些瑞士银行的新加坡信托机构的人,跑到我们大陆各大私人银行讲家族信托的时候,我们都还没有听说过,因为家族信托还没有辐射到我们身上,家族信托谁先接触,就是亿万富豪,他有客观需求,海外资产配置需求。

结果过了两三年,同一年发生了两个历史性事件。一个历史性事件是当时有一个机构叫全球记者调查联盟,这个机构有人把一份硬盘弄丢了,其中就泄露了几万份的信托文件。信托文件被泄露以后,就暴露了全球各国,包括中国富豪和政界要员在海外透过家族信托隐藏资产的这样一个案例,就报道了。由于新闻一报道,新加坡的这家信托机构跟他们有很大的关联,他们就觉得在中国市场上呆不下去了,这是一个黑天鹅事件。于是接下来我们就看到这家新加坡机构在中国很少了。好几年前给中国高净值客户普及海外家族信托的创始人,大家可以这么理解是鼻祖,灰溜溜地离开了中国市场。

2012年王芳律师团队通过招投标得到了某家总行,成了他的家族办公室法税顾问,在2012年的年底,王芳律师和这家银行的老总在聊天的时候,大家就在想,为什么有香港家族信托,有开曼(开曼群岛,英语:Cayman Islands,是英国在美洲西加勒比群岛的一块海外属地,由大开曼、小开曼和开曼布拉克3个岛屿组成。开曼群岛是世界第四大离岸金融中心)家族信托,有BVI(英属维尔京群岛The British Virgin Islands, B.V.I)家族信托,有新加坡家族信托,为什么我们大陆没有自己的家族信托呢?

2012年中国大陆还没有自己家族信托,2012年提出这种创新的时候,于是我们就决定去研发中国市场的家族信托。那个时候中国已经有信托法了,我们的信托法很早就有,2001年就有了。在研发创新产品的时候,大家知道就遇到了一系列的困难,比如说银监会怎么看?业务创新司怎么看?最高人民法院怎么看?全国人大法工委怎么看?就面临这样一系列的问题。最后通过研发,通过跟银监会的上层的沟通,到2012年的年底就开始通过了,到2013年的年初,那个时候王芳律师就成了中国境内最早讲中国家族信托的那拨人。2013年的1月份,王芳律师开始在私人银行场上给中国的客户说,朋友们,我们现在中国也有自己的家族信托,然后我们客户听的也是一脸懵,你这个是说信托产品100万一份的那种吗?当然不是,客户别搞混了,那是商事信托产品。

13年的6月份成交了中国金融史上第一单境内家族信托,在哪里成交的?厦门有一个女客户掏出了1000万做了一个境内家族信托,当时这家银行在中国引起轰动,搞了一个境内的家族信托签约仪式,数年后王律师飞到厦门再次遇到了这位女客户,我说你怎么这么有勇气敢吃第一个螃蟹,我们当时研发的家族信托国内没有一个人敢签,你怎么敢签的,因为她太有钱了,试一下怕什么的是不是,她就签了第一单!见证和推动了中国家族信托的发展史。

2、商事信托,境内家族信托,境外家族信托架构

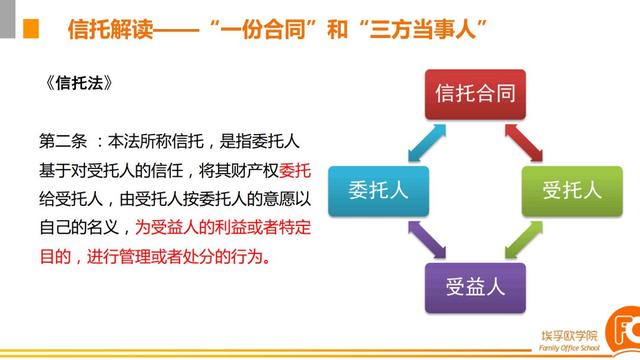

因为信托它具有三独性,独立于受托人,独立于委托人,也独立受益人,无论是哪一方发生的问题,都可以把风险隔开,这是信托的本质。

信托财产的独立性可以很好的保护委托人和受益人的婚姻风险和意外风险。

把信托的宏观逻辑架构,我们全部把它梳理一遍,把提纲契领的给大家说清楚了,你们再看到信托的细节就简单了。

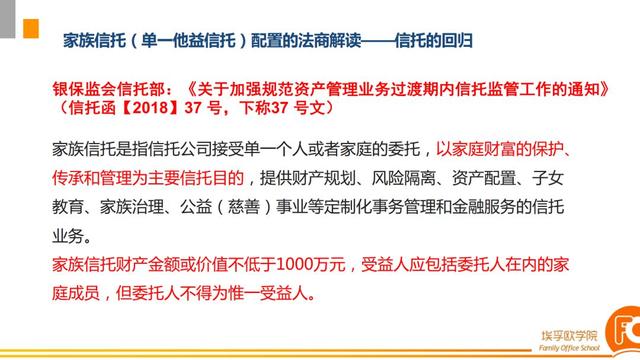

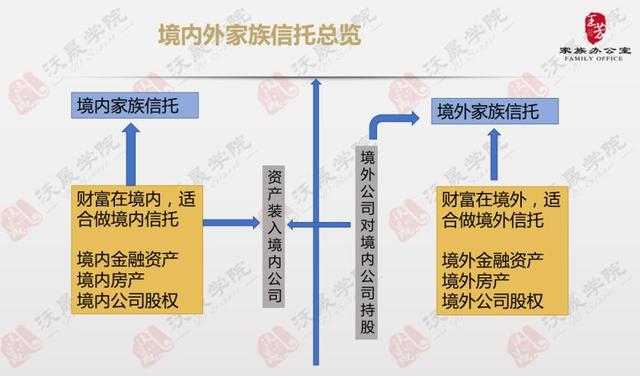

首先我给大家讲一下境内信托和境外信托的总览,境内家族信托适合谁?你的财富在境内的,原则上做境内家族信托。如果你的钱在境外,你的公司股权和房产在境外,那原则上你适合做境外信托,目前中国和境外都达到了金融资产可以放进信托,房产也可以放进信托,股权也可以放进信托,我看有的人写文章,居然还说在中国境内目前只能做金融资产信托,做不了房产信托和公司股权信托,这就是out了,落伍了,在中国和境外都一样,保单也都可以进信托,银行,理财可以进信托,房产,公司股权也可以进信托!

我资产在境内,但是我就想做海外家族信托,你能不能把我境内资产倒腾到境外做信托。通过架构可以实现。在境内成立公司,然后把境内资产装到境内的公司,在对境内的公司上面成立一个外商投资企业,外商投资企业对境内公司持股。境内的资产——房子和公司股权,其他资产是不是可以放到这公司里去?然后公司的控股股东是一家境外公司,对不对?再把境外公司的股权怎么样?装到境外家族信托,这就实现了把境内资产移到境外去做信托的架构。但是不是所有的客户资产都可以实现,因为客户做这个动作的时候要考虑到税费成本,要考虑到外汇合规,还要考虑到国家外经贸委的审批。所以它有一系列的限制。原则上资产在境内做境内信托,资产在境外做境外系统,如果你非要把境内资产倒成境外信托,不是没有办法有办法,但是可能税费成本会比较高,那个时候需要律师会计师给你进行整个资产公司架构的重组与并购,要适用重组与并购的所有的那些税法与规则,然后再通过这样的架构倒腾到境外做一个海外架构系统,宏观逻辑大家都清楚了。

下来我们就把涉及到的信托的基本的逻辑架构给大家梳理一遍。逻辑架构清楚了以后,你们在外面再听任何演讲,任何老师的跟你讲他的系统,你的脑袋里都是门清的。

商事信托

首先我们来学习一下商事信托,中国各大银行的信托产品,常年发行,滚动发行的信托产品的架构是我们中国是一个很奇特的特点,提醒各位,就是我们在过去十年里,我们的信托产业一路高歌蓬勃发展的理财型的集合资金计划的上市信托。这个体量在中国过去经济高速发展的时候卖得特别火,大家知道有一个词叫合格投资者,还记得吧?合格投资者说的就是这个。如果你们签过那个协议,他首先就要问你家有多少资产?你家一年收入多少钱?100万起提醒你是否能承担风险,是不是要填这么一个问卷,这些我们就叫合格投资者。

商事信托的模式是什么?比如说有一家房地产开发公司他要用钱,然后房地产开发公司拿到了一块地,房地产开发公司就会成立一个房地产项目公司,项目公司需要融资五个亿,还搞不来五个亿,搞不来第一个找谁,找信托公司对吧?信托公司就会说那行,你把五个亿额度给我,他就把五个亿就包装变成一个发行商事信托计划某某号,我们举个例,长庆号共发行五个亿,一份100万起卖给谁,卖给信托公司的客户了对不对?信托公司的客户你可以买一份100万,你可以买两份200万,你买三份300万,相当于你的投资,大家说这种信托产品的受益人是谁是自己,信托购买人合同上登记写的我的名字,等到产品回熟本息收回的时候,是不是还打到我个人银行账户,还回到我身上,所以他不是家族信托,它是一个自益信托,然后等这个项目盖完了房子盖完了往外一卖,卖的挺好,开发商挣了钱了,一年连本带息的怎么样?返回给信托公司,信托公司截留一层利润,剩下的就给他发行信托的一些客户了,这些客户就收到钱了。

我为什么要讲这个问题,在后面我们要讲一些具体司法判例,信托财产能不能被法院强制执行的时候,我举得现行的审判案例,举的是商事信托,没有举家族信托,原因是迄今为止中国本土司法审判机构还没有家族信托审判案例。

境内家族信托

(民事信托,他益型信托)

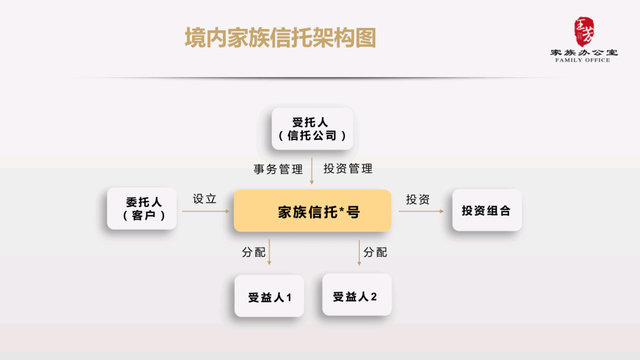

接下来我们来看一下境内的家族信托的架构图,我们来看这是委托人拿了1000万出来,成立了一个家族信托,这个家族系统会取个某号,那么家族信托设立的时候,就要签一个很厚的家族信托合同。

这个合同里面有受益人,受益人可以是多个123456,有收益分配条款,然后1000万放进来以后,依据中国的信托法,必须是持牌照的信托公司才能承接。那么他就把你这信托管起来,它管起来管两个方向,一个叫事务性管理,事务性管理什么意思?说儿子结婚那一年你负责给我儿子发200万,他儿子结婚那年发200万叫事务性管理。第二个叫投资管理,各位资本是要逐利的对不对?1000万放进去了怎么管?配买什么产品?是由信托公司财富管理业务部负责,信托公司都有自己的一个叫财富管理业务部,我们现在中国持牌照的68家信托公司都有自己的一个财富管理业务部。

信托公司在市场营销的时候,他分了两大渠道,一大渠道叫银保信托渠道,另外一条叫直属渠道,直属渠道是什么意思?就是我这个信托公司开在那,我自己的营销人员到市场上去,找客户,因为客户是我自己的,我算老大,所以它一般做的就是这种家族信托。我们看这个里面没有银行掺和,没有其他人掺和,对吧?这是信托最本质最淳朴的状态,是这样子的。

离岸家族信托

(民事信托,他益型信托)

海外家族信托,海外家族信托就比我们复杂一些了,下图是它的架构,它同样有个信托委托人,他会设立一个信托,但设立信托,它在法律上表现的载体是什么?他一定要做一个离岸控股公司。离岸控股公司可能是在开曼,可能是在维尔京群岛,也可能是在香港,那么离岸控股公司起什么作用?它会把客户放进信托的资产,都放在离岸控股公司项下,您看金融资产,没有上市的公司的股权,飞机游艇不动产都行,都放在离岸控股公司下,然后他把离岸控股公司的股权放进信托,一般海外家族信托都是这个样子。

同样它有一个分配的受益人条款,信托的受托人作为信托的管理机构,他们中间签的是一个信托合同。同时海外家族信托会经常做一个信托保护人,信托保护人可以是律师,也可以是委托人所信任的人,也可以是一家机构,都行,他是监督信托的履行的,起到这样的一个作用。如果客户有金融资产进行投资,那么还要有个投资管理人,请大家注意,境内家族信托跟海外价值性的最大的一点差别在这里,你们看这是不是专门有个投资管理人,是吧?你们再看境内家族信托有没有一个专门的投资管理人,没有。

谁是投资管理人?信托公司吗?我们的信托公司,境内家族信托有两个角色,它既是信托受托人,他又要管你的钱。但是你们看海外家族信托他只承担这样一个职能,给你搭个架构,然后投资管理人是另外找的。投资管理谁找的?一般是委托人自己去找的。他专门有一个机构,有一个团队,有一拨人再把它的金融资产管起来。

所以海外家族信托在信托受托和管钱的两端经常是相分离的,只有个别情况是混在一堆的,像汇丰银行,汇丰银行既有资产管理部,又有信托业务部,所以它一个行里面把两件事解决了,但大部分机构不是这样。

境内家族信托两种模式

(民事信托,他益型信托)

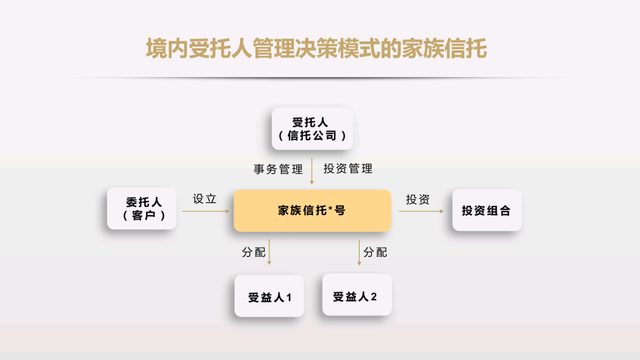

中国境内家族信托的模式分成两种,一种叫受托人管理决策模式,一种叫投资顾问决策模式,我接下来把两种模式给大家分拆一下,我们又回到了境内家族信托了。

大家看这个里面谁在管钱呢?受托人管理决策模式,信托公司在管钱,信托公司乐意管钱吗?他肯定乐意管钱,因为他收资产管理年费。

一种叫投资顾问决策模式,但是信托公司光凭自己的能力到市场上薅客户够不够?不够怎么办呢?就出现了这个模式,这种模式怎么弄的?你看客户从哪里来?客户一般从投资顾问来,从银行投行家族办公室,证券公司客户这里来。于是我们跟客户签的不仅仅是家族信托合同,还有一个什么叫投资顾问委托合同。

投资公司委托合同啥意思?就是委托人设立家族信托,因为我来自某某银行,我特别信任这家银行,我就是这家银行的私行客户,我跟他们都混熟了,都混习惯了,所以我虽然设立信托放了3000万,但是我愿意让这家银行来帮我管钱,对吧?好,这个时候信托公司扮演了什么角色了?是不是就纯粹的信托受托人角色,它是不是就变成一个通道?它变成了一个架构通道,就像我刚才讲的海外家族信托模式向下,所以实际上在这里面谁有权利管钱银行?是投资顾问,有权利管钱。

所以客户在这个里面,它其实资产管理费他要付两笔,一笔信托受托人,然后投资顾问一比。所以大家就明白了,以后你们再带着客户去遴选供应商的时候,你们明选一种叫投资顾问决策模式方法省钱,对客户来说成本低一点,一种叫投资顾问决策模式,方法对客户怎么样?成本高一点。要弄清楚,原因是这两道都在收费。

如果银行是强势的话,那么信托公司就怎么样?信托公司就是个架构。所以客户如果是银行的话,银行会牢牢的把握住这个客户。如果你是一家银行,你私行客户多达2万名,你愿意丢出去吗?你不愿意,但是国家信托法又说了,说只有持牌照的信托公司才能担任信托受托人,你银行是没有资格担任信托受托人的,你又想把这些客户薅住,那你怎么办呢?大家看这个里面谁在管钱呢?银行在管钱,信托公司乐意管钱,因为他收资产管理年费。

在那几年就看到的是中国各大银行都在想收购信托公司,他想把信托公司变成他自己的子公司,那就等于都进了自己的兜了,对不对?很有意思,当时你们可能还浑然不觉,但是我就看到了有的银行成功了,有的银行失败了,工商银行当时想收购一个庞大的信托公司,但是失败了,所以银行的想法就是我的客户永远是我的客户,谁也别想碰,对不对?然后你信托公司你就扮演一个通道好了。

信托从诞生开始,是在利益的基础上产生的。在这种情况下,银行就希望我的客户你不要碰,所以你们去仔细看投资顾问合同,有几句话特别搞笑,他说的是信托受益人和信托委托人的关系的维护和接待都由银行帮处理。我服务他天天跟他见面,你就别见面了,你信托就躲在我后头就完了,就连信托受益人,就是老板的儿子孙子儿媳妇都归我来为。他上面合同就那么写的,所以大家就知道这种模式了。好,如果是银行担任投资顾问,这个里面的3000万配的产品是谁的?银行这个是哪个货架上的产品?对,配的是银行的产品。

如果银行不够强比较弱,信托公司是大盘非常大的国企,会发生什么格局,会发生信托公司跟银行总对总签协议的时候,所有在我们通道上做信托的客户,信托资产的配置一半配你们家的一半推我们家的,这就是利益和地位的博弈最后产生的结果。因为银行弱信托强,信托就是说虽然客户是你的客户,但是我比你强,你看我产品也多,对不对?咱俩哥俩好,一人退一半行不行?

大家都赚点钱,因为只要配金融产品是不是要收佣金手续费,它还有一个这样的钱。就这个意思大家能理解,所以当你们将来服务客户的时候,你们去跟每家信托公司谈判的时候,你们去服务每一个银行的时候,你就察言观色,你看他们谁强悍谁强悍,这里面谁为王谁说了算数,明白这意思吧?有时候你话说多了不行的,你得看客户从哪里来的,他那里面有多大的话语权。信托公司到底是扮演一个通道,要是一个实质性非常强的信托机构,你说话的分寸和拿捏就不太一样。

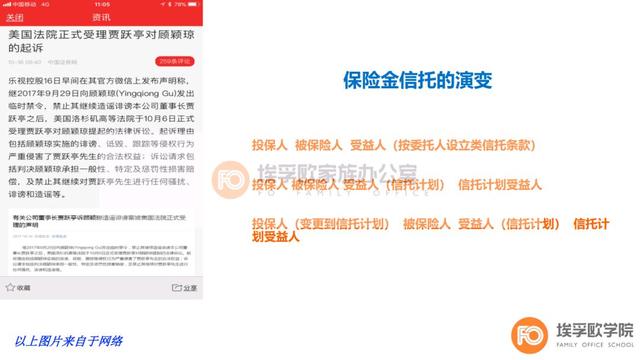

信托保险金信托

下面我们说一下境内外保险金信托的总结,保险金信托,它是集合了保险的杠杆赔付优点和信托功能。我问大家,信托能不能实现,有一个人挂了,翻赔好几倍,没有这些功能是吧?保险最大的功能是杠杆赔付,利用人的生命杠杆赔付。另外保险跟信托相比,哪个资金门槛高,肯定是家族信托,而我们保险金信托资金门槛很低,我们在国内总保费100万就可以设立家族信托,就是我遇到的最小额度的这100万还不是一年付清,而是五年,1年20万就可以,意味着中国的中产阶级是不是都可以做保险金信托。

第二个我要总结的是,大部分保险金信托它是由保险公司和信托公司总对总的建立合作关系以后,指定某一类保险产品可以放入信托。我为什么说这句话?因为总有保险公司人问我说,律师我客户在我们公司买了一张保单,现在客户想把这个保单放到信托,你看我能不能帮她放进信托,各位你怎么回答?不太可能的,为你一张保单放进信托是不太可能的,你要回过头去看你们公司总部跟信托公司总部有没有就这款产品达成一致性协议框架协议。

只有一个例外,那一年我遇到了中国银行总行私人银行陈老师,陈老师特别得意的说,王律师,我今年帮一个客户5亿元的大保单放进信托,我说这个客户是先买了保单都买完了对不对?隔了两年要放进去信托对不对?银行是不是破例为他一对一的去找信托公司谈判,资金足够大值得一做,所以一般的客户已经买好了一款保险产品,突然有一天跳出来说,听说保险金信托不错,你看把我这保单放进信托,一般都不行。

三个设立保险金信托是需要一个设立费的,在大陆大概是2万到3万元,境外是0.5到1万美金,原因很简单,大部分保险金信托是终身寿险保险,信托由于它在设立的时候还没有产生,各位信托公司还没见到钱,先交了保费对不对?他现在是保费,信托公司见不得到钱,赔付才能看到钱,所以信托公司说我要收点钱,就这意思。

信托保险金信托(后置型)

我们来看这个是境内保险金信托的架构图,我给它取了个名字叫后置型保险金信托,我待会给大家解释是什么意思。客户王老板老出差,坐飞机担心自己掉下来,于是王老板给自己买了一张终身寿险险单,身故受益人指定是他儿子,那王老板先买一张保单是一张终身寿险,然后到保险公司申请保单受益人变更,然后把受益人变更成信托公司,同时王老板让保险公司和信托公司以及王老板三方单签一个合同,叫保险金信托合同,合同当中约定什么?确定有一天王老板真的从飞机上掉下来的话,保险公司赔的钱直接赔付给信托公司变成信托财产,然后保险公司如果赔1000万进入到信托公司的投资专户以后,信托公司就把这1000万管起来,管起来的情况下怎么分给王老板的儿子,由于它最早签了一个三方的保险金信托合同,合同上说了这钱怎么分,所以信托公司在未来的岁月里就会按照信托合同分给他们家人,就是这个意思。

这种保单是不是当保险公司理赔的时候才有钱出来?保单的前面是不是落在外面?保单本身是不是信托财产?不是,所以我给它取了个名字叫后置型保险金信托。

后来我们中国大陆开始把年金险放进信托,年金险等于是在哪里?在这里放进年金险,生存金保险公司年年发,这个时候委托人也活着,年金受益人活着,然后公司发的年金年年下来进入信托变成信托财产,这大家理解吧?

海外的后置型保险金信托跟境内的是一模一样的,没什么大的差异。它什么意思呢?买保单的时候,先是自然人王老板买保单,受益人是王老板子女,但是买完以后客户的信托架构早就搭好了,然后客户会申请到保险公司,把保单的投保人和受益人一头一尾全部变更成离岸控股公司。

大家看,当一张保单的投保人和受益人都是离岸控股公司,是不是这张保单全部变成信托财产,对吧?你们看香港保单有特点,香港保单一般都是投资理财,分红型保险可以提前领取保单现金价值,是这样吧?提前您取的保单现金价值,由于投保人和受益人都是离岸控股公司,最后怎么给到受益人,是不是通过信托分配下去的?你们退保钱也到这儿来了,你们理赔钱也到这来了,总之都进了信托,这时候整张保单是不是在信托里。

信托保险金信托(前置型)

本文来源王芳律师信托课程

文中如有侵权问题,请联系作者删除

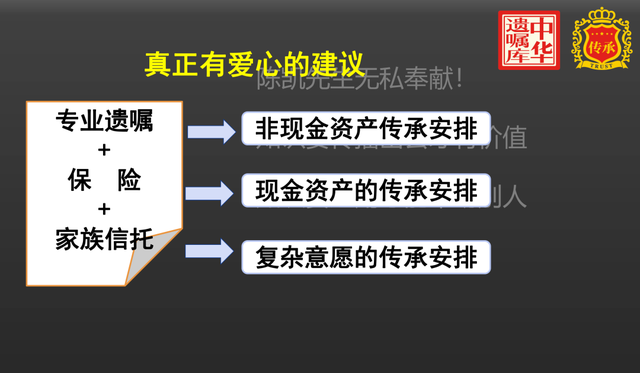

真正有效的解决方案

《家庭财富保护与传承》

陈凯律师

1、最大的风险,是没有看到风险;

2、许多人想让财富成为对家人的祝福,往往却成为了他们的枷锁;

3、最好的做法是控制财富并从中受益,而不是拥有它们。

欢迎关注公众号:

风险隔离与财富保全传承

简介

【专业认证】

保险独立咨询

中华遗嘱库义工

ChPB私人银行家

AWIP财富传承规划师

新浪微博认证财经博主

RFC国际认证理财规划师

FO家族办公室财富管理师

ChRP国际认证退休规划师

【提供全面风险管理服务】

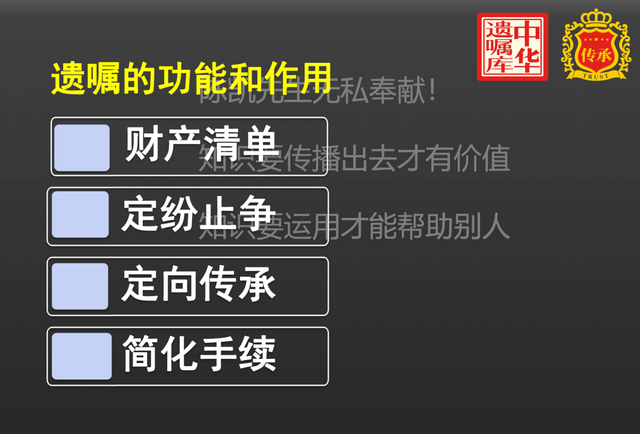

1、专业遗嘱订立(中华遗嘱库)

2、家庭财务专业分析与报告(RFC)

3、国内保险+海外保险规划建议

4、人身险,财产险,家财险,企业团体险,雇主责任险

5、法律课堂:婚姻法、继承法、税法、债务债权、法律委托

6、风险规避全方位咨询服务:保险+遗嘱+家族信托+法律委托