想像一下,你在新加坡

拥有这样的极品海景豪宅

在购买之初,

会多么兴奋和向往,

享受也可期待这样稀缺的资源,

价值也会水涨船高

然而, 7年后…… 在2010年,这位买家以1280万买下这栋圣淘沙的400平米海景。在2017年,以660万价格清盘出售,直接亏损超过600万。

_ 如果你早知道持有七年后, 会亏损600万新币, 那还会为当初豪华稀有的海景买单吗?

如果我告诉你

同样在新加坡房市场,

同样的时间进场和出场

另外的一个地产价格却涨超过3倍

带来超过600万新币的利润

这样的反差,是否能启发您思考和研究?

……

新加坡特色的楼市

外表看是热手香饽: 极度稀缺的土地资源,

高收入,高素质的居民, 较低的房价收入比, 绝佳的居住环境, 令人无法抗拒; 而很多人进场之后发现, 进场容易出场难, 新盘看涨,但二手价格几乎不动, 赚钱的大声,但亏钱的的不讲 为什么理想很丰满 现实却如此骨感?

“ 新加坡房地产市场与中国市场

生态其实完全不一样

如果认知不一样,

投资原则不一样,

那么结果也会不一样 ”

— 博纳地产:Kevin Feng 冯舟

继续往下,看个两个故事

01

_ _ _ 医生问我一个价值百万的问题: “同样这个物业,你赚了几万块,我赚了300万,林先生赚了600万,从中你学到什么?“ _ _ _

2018年5月, 我一个朋友付医生,给我简讯下面这则新闻“Breadtalk 1250万买Six Avenue的店铺”,他对我发了一个苦笑表情,我也回了个苦笑表情,因为是我们一起的一段经历:

2010我入行第三年,积累了一些不错的本地投资客户群。一个客户找我,说有间商铺要我卖,但要求是不可以登,只能发给熟客,合同价320万,还需要另外支付50万的现金。我很快拿了银行估价,最高银行估到300万新币。 卖方合同要320万,还要额外收50万的现金,不是一件易事,但我还是发给了我熟悉的客户群。很快一位医生回复我,碰面,研究,然后爽快给了1%订金支票加上一张50万的现金支票,买下这间店铺。医生拿到店铺,做了简单的装修和分割,租给了3个披萨,甜点,ATM和Singtel。

两年以后,医生将店铺转卖给一位做餐饮和零售生意的林先生,卖价680万,所以这位医生两年赚了大概300万新币。我暗想,这医生眼光真好,常常约医生聊天,请教投资的问题。林先生把店铺改成了卖红酒的店面。

2017年,那位林先生告诉我说这个店铺他要卖,心理价位是1280万。我当时觉得这个数目有点夸张。直到去年5月,报纸报出,新加坡上市公司BreadTalk 1250万买下这个店铺,从一家卖红酒的店面变成了Breadtalk旗舰店。最后,花680万买下这个房产的林先生赢利了600万新币!

后来医生与我喝茶时问我一个价值百万的问题:

“同一个物业,你赚了几万块,我赚了300万,林先生赚了600万,从中你学到什么?”

我思考了很久,因为启发很多。

一个启发就是:认知角度和深度不一样,结果不一样。 经纪的角度,投资人角度,和参与餐饮经营的人眼中,店铺的价值不一样,所以交易的利润也不一样,

另外一个启发:从此以后我把自己当作投资人,而不是经纪,以投资的眼光来做销售。

02

_ _ _

关于地产投资你一定听过:“地点,地点,地点”,

但如果我告诉你,这是个很大的谬论呢?

_ _ _

当你有充足的资金和预算,有如下两个住宅项目供你选择,一个顶级地段,一个普通的地段,你会怎么选择?

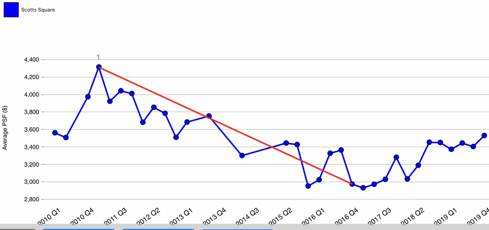

选择一 – Scotts Square

新加坡最顶级地段:3分钟到乌节路地铁

永久产权

购物中心之上

大牌开发商

选择二 – Caspian

新加坡西部:裕廊西

郊区地段

99年地契

我遇到的大部分投资人,当有充足的资金和预算,大部分都会选择一。

我们来看几乎同一时间买入和卖出,不同的结果:

投资最好的地点,五年内价格下跌30%,本金全部亏掉

投资普通的地点,五年内价格上涨100%,本金回报4倍以上

为什么相同的入场和出场时间,

投资新加坡最顶级的地点却亏损,

而普通的地点却有4倍的利润?

我2014年也投资了上海

现在回头看过去5年涨幅对比:

内环

也就是郊区涨幅竟然越大过核心区?

为什么很多大师说:地点最重要

而实际结果却相反?

我归结为: 对市场的“认知”不一样, 投资“原则”不一样, 结果完全不一样!

“认知”有什么不同

新加坡市场的生态和节奏与中国城市不一样

很多人会说,过去十年在北京上海,随便投,房子都翻了好几倍,关键是敢全仓杠杆入场。而新加坡却是一个完全不同的生态: 每一个区域的价格走势都不一样,甚至同一区域的不同楼盘价格走势也不一样。

_

案例

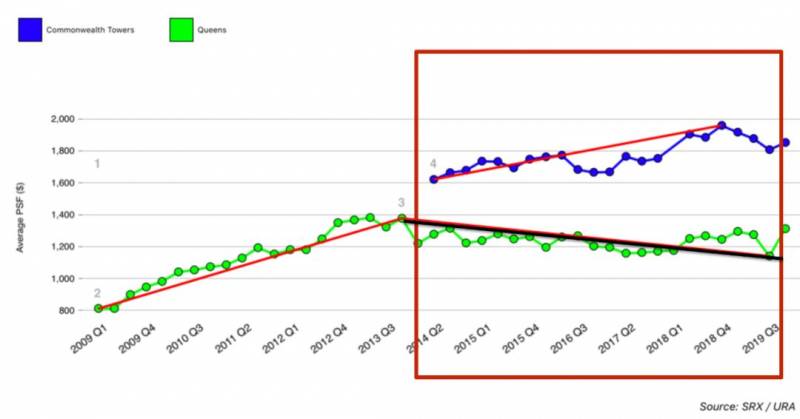

Queens

Commonwealth

Tower

同样是Queens Town地铁附近的项目:Queens 价格在2013年到顶峰后开始下降,而同一时期Common Wealth Tower (CWT) 价格却开始上涨。

试想,如果你是Queens公寓的拥有者,在2014年时果断卖掉换成CWT,您的投资回报率会不会高很多呢?

投资“原则”不同在哪里

如果你已经认识到,新加坡是一个不一样的生态,那你的投资原则是不是也需要改变?

比地点更重要的投资原则

1、入场价格

房地产投资,入场价格是最重要的。为什么投资最好的地点亏损,而差的地点还盈利?就是因为入场价格的不同。 寸土寸金的新加坡,本质上没有不好的地点,只有不好的入场价格。关键是如何判断每个区域的入场价格?

2、上升空间

新加坡不是一个暴涨暴跌的市场,房价波动很温和,操作起来杠杆容易,30%价格的涨幅即可带来100%的ROE。所以如何给房产估值,如何判断合理的上升空间和安全的出场价格,是投资的第二重点?

3、、、、、

篇幅有限,有缘相识,我再再细聊房地产投资的十大原则。

……

不了解、看不透、不赚钱 是许多人投资新加坡地产投资人的现状 如果你也在新加坡楼市寻找

在这里,或许可以找到你想要的解答