刚刚获得PR的小伙伴,一定会收到CPF寄来的MediShield Life手册。MediShield Life是新加坡政府强制SC和PR购买的一份医疗保险。那么,有了政府医保MediShield Life,是否还需要额外购买商业医疗保险呢?

我们先来明确一下商业医疗保险的概念。

商业医疗保险是报销性质的保险,指报销医院看病的费用,主要分为两大类:

Medisave-approved Integrated Shield Plan (简称IPs)

Non Medisave-approved

本文主要是比较IPs 与MediShield Life的区别。

IPs只能通过以下7家保险公司购买(排名不分先后)

IPs的特点

1. 价格便宜

2. 可以使用Medisave支付保费

3. 必须有本地Valid Pass才能购买

IPs与MediShield Life的联系

IPs不是额外再购买一份保险,而是在MediShieldLife上做的升级。客户从上述7家保险公司购买,保费交给公司后,公司与CPF进行后台核算,客户可以享受更好的保障。

划重点!IPs与MediShield Life的区别

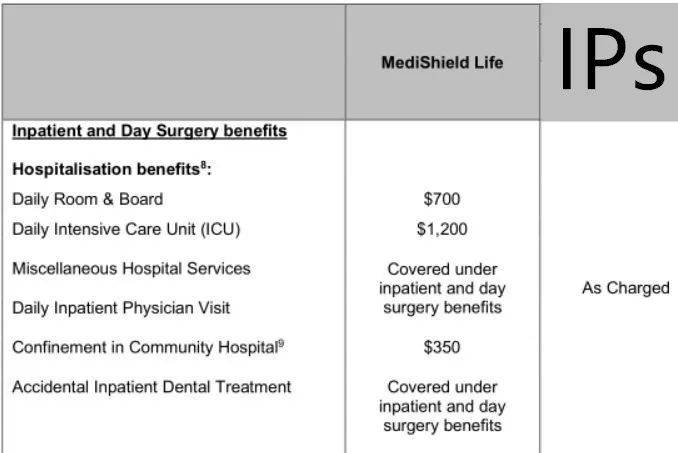

两者都是医疗保险,保障包括:住院、手术和日间手术、特殊门诊费用等。区别在于保障范围和限额。具体内容如下:

一

住院

MediShield Life 床位费每天报700新币、ICU每天1200新币;

IPs 全报

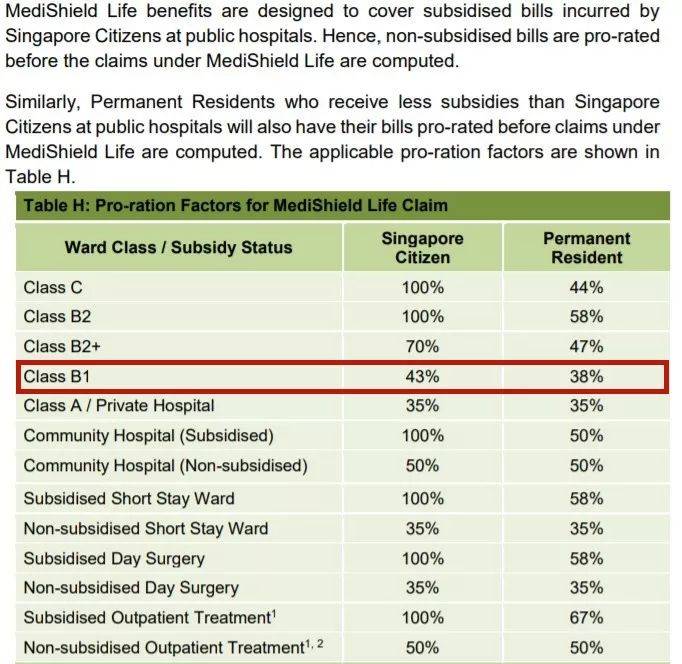

那么,新加坡医院每天的床位费有多少?700新币够不够。答案是:如果不住套间,每天700新币的床位费绝大部分情况下是够的。但是,住什么样的病房,以及SC或PR的身份决定了床位费是否能够全额报销。

举例,Public Hospital B1病房每天收费250新币,虽然没有超过每天700新币的限额,但MediShield Life 针对SC只能报销43%,即107.5新币,针对PR只能报销38%,即95新币。

报销比例pro-rated如下图。住不同等级的病房不仅会影响床位费,整个bill都将按pro-rated报销。

二

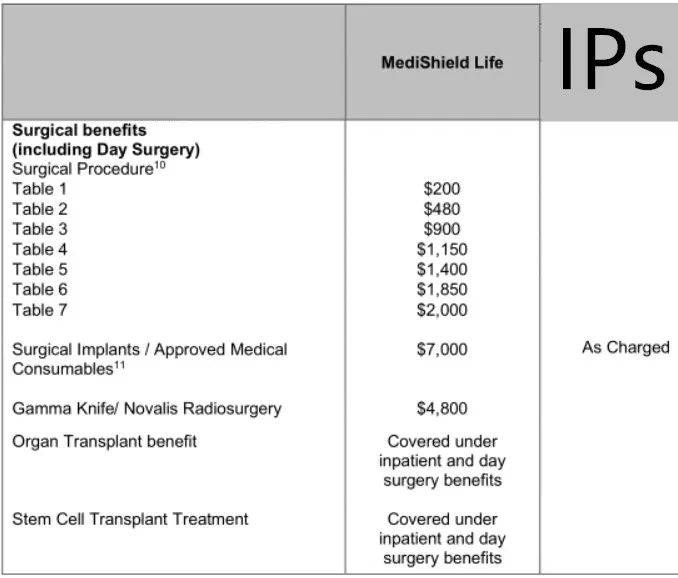

手术和日间手术

MediShield Life 根据手术类型Table1 to Table 7,每个档次有报销限额

IPs 全报

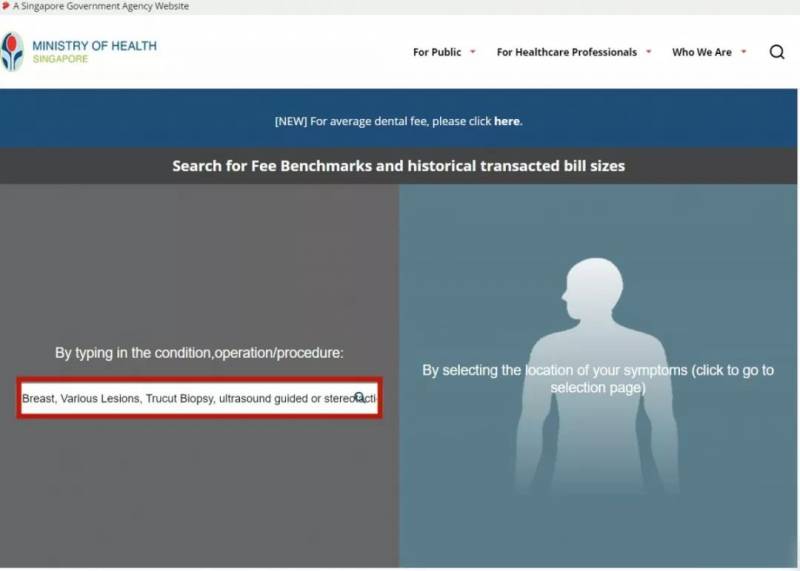

那么,Table 1 to Table 7, 具体每项手术花费多少呢?MediShield Life 的限额够不够呢?来看官方数据:

1. MOH发布的《TABLE OFSURGICAL PROCEDURES》提供了Table 1 to Table 7 所有手术和日间手术项目

2. MOH网站可以查询历史相同类型的手术实际发生费用fee benchmark https://www.moh.gov.sg/cost-financing/fee-benchmarks-and-bill-amount-information

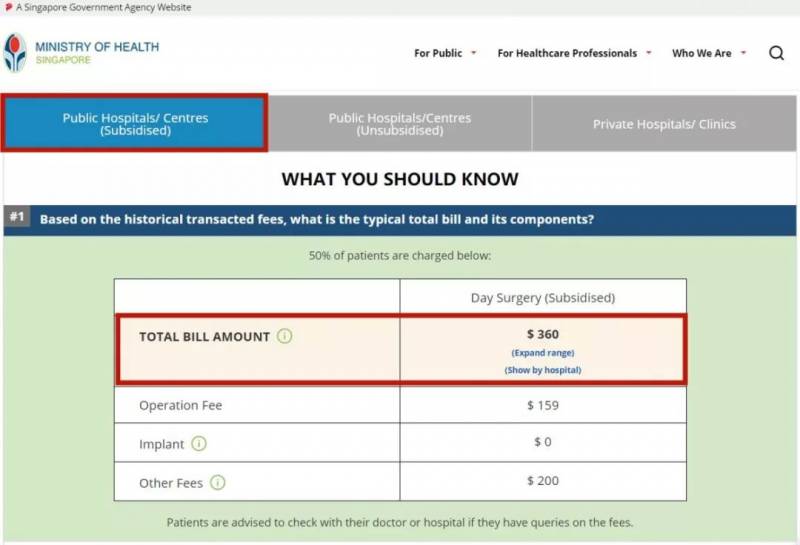

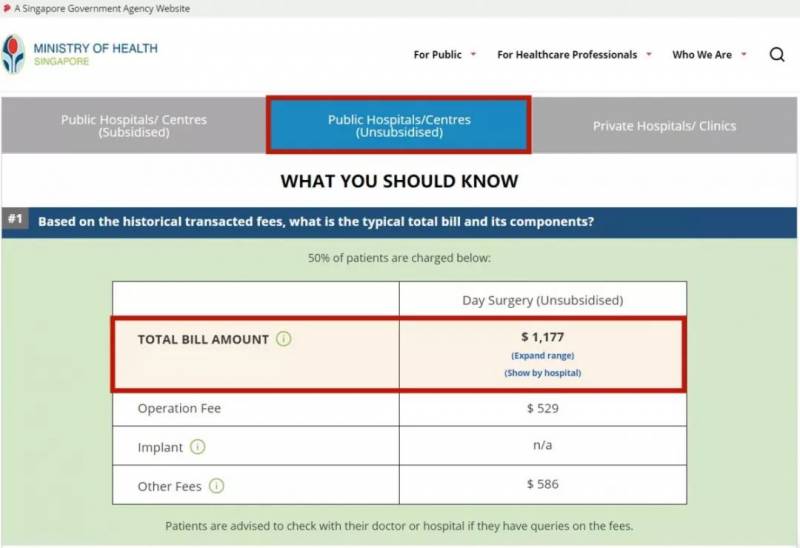

我们以Breast Ultrasound(乳腺B超为日间手术)为例查询:

Breast, Various Lesions, Trucut Biopsy,ultrasound guided or stereotactic (single) 在MOH网站查询fee benchmark的结果是:

Breast Ultrasound 属于Table 1类型,MediShield Life报销额度是200新币,实际花费:

Public Hospital subsidized: 360新币

Public Hospital unsubsidized: 1177新币

显然,手术费和日间手术费这一项MediShield Life额度是不够。

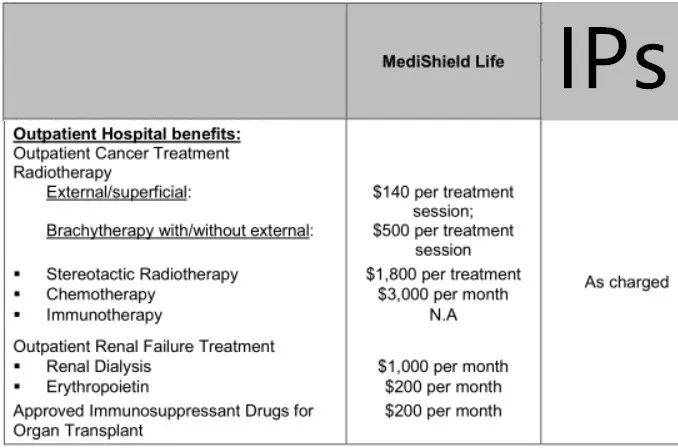

三

特殊门诊费用

特殊门诊指癌症、肾病、器官移植等重症疾病的特殊门诊治疗。

MediShield Life 针对癌症门诊化疗、肾透析、器官移植抗排异药物等,每个项目有各自的报销限额。

IPs 全报

虽然特殊门诊的花费没有找到官方提供的平均数据,但这些需要长期治疗或服药的重大疾病如果能够“全保”,对患者来说是最大的保障。

四

年度报销额度

MediShield Life:100K

IPs:各保险公司产品不同,150K—2M不等

五

IPs额外保障的项目

1. Pre & Post Hospitalization Benefit 住院前后门诊检查和复查

2. Post TCM treatment 出院后的中医治疗

2. Living Organ Donor Transplant benefits 活性器官移植

3. Overseas Medical Treatment 海外就医

4. Pregnancy Complications benefit 孕期并发症

5. Congenital Abnormalities 先天性疾病

6. Accident & Emergency Ambulance Fee 救护车费

7. Emergency Outpatient Accidental Treatment due to an Accident 意外导致的医院A&E治疗

等等……

以上,我们用文字分析了MediShield Life和IPs的区别。

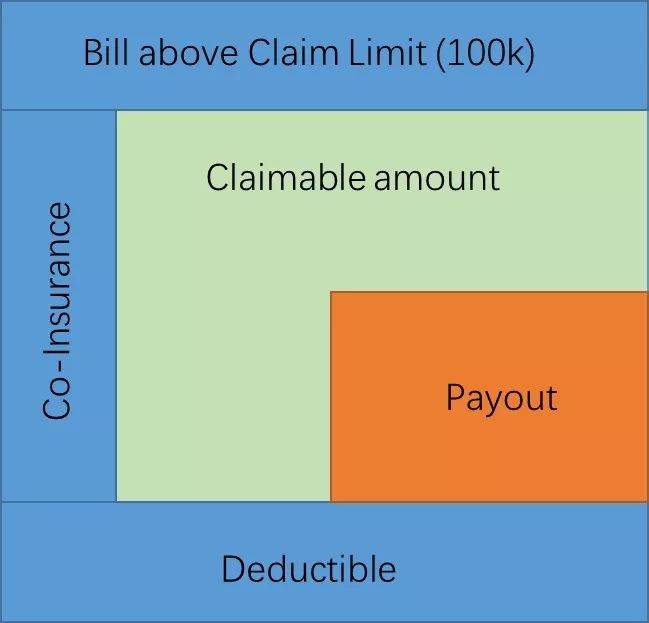

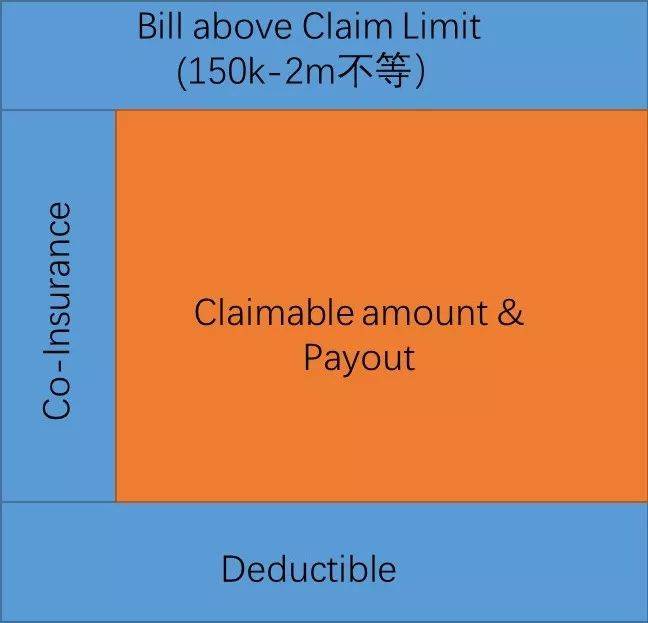

以下,在报销额度上采用更加直观的图形进行说明:

假设医院账单是一个正方形,MediShield Life、IPs、IPs+rider分别能报销多少呢?

1. Medishield Life

首先要扣除蓝色部分Deductbile(自付额),Co-Insurance,这两部分要自付(Deductbile自付额,Co-Insurance详见MediShield Life booklet)

绿色部分未必能够全报,比如PR住了政府医院B1病房,床位费只能报38%,各项手术费也有上限

橘色部分约为实际报销的部分

2. IPs

扣除Deductbile,Co-Insurance外,其他全部医疗费用基本上As Charged, 橘色部分约为实际报销部分。

3. IPs+Rider

能够报销全部账单的95%。

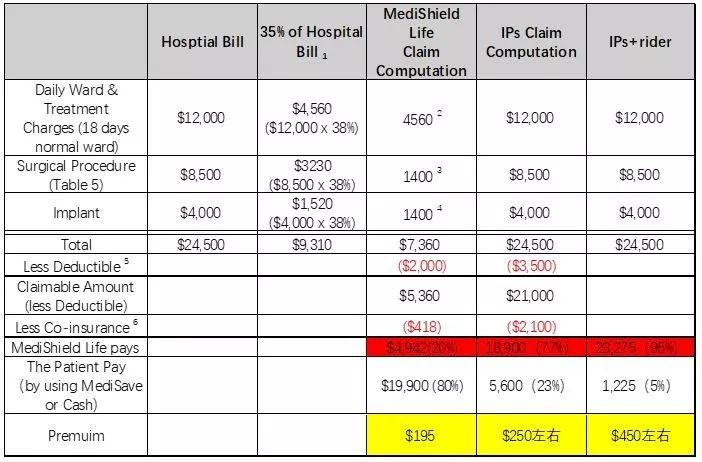

我们再来看一个案例:

PR, 男,年龄30岁,住进了政府医院B1病房

住院天数:18天

Pro-rated:38%

1 当被保险人住在B1病房时,MediShield Life的理赔额根据账单的38%赔付

2 表中Daily Ward&Treatment Charges索赔限额为:每天限额($ 700 x 18天)=$ 12,600,或产生费用$ 12,000*38%= $ 4,560中的较低者。因此索赔金额为$ 4,560

3 表中SurgicalProcedure索赔限额为:按照Table 5标准$1,400或产生费用$ 8,500*38%= $ 3,230的较低者。因此索赔金额为$ 3,230

4 表中Implant索赔限额中为:赔付标准为$7000或产生费用$4,000*38%=$1,520的较低者。因此索赔金额为$ 1,520。

5 B1病房,MediShield Life的Deductible是$2,000,IPs的Deductible是$3,500

PR, 男,年龄30岁,住进了政府医院B1病房

MediShield Life 仅能够报销总账单的20%

IPs报销总账单的77%

IPs+rider报销总账单的95%

保费之间相差一两百,可报销金额却相差一两万。

结 论

1. 除SC和PR之外的各类长期准证人员,一定要买。无论是持工作准证的EP、SP,还是学生、陪读妈妈、老人,作为外国人身份在新加坡就医,没有任何政府津贴,也无法加入MediShield Life,医疗收费标准也比SC和PR要贵,一定要买一份商业医疗保险作为最基础的保障。

2. SC和PR,建议升级为IP/+rider。拿到身份就意味着长期在新加坡打拼,新加坡政府医院资源有限,医疗费用昂贵是出了名的。即使有强制的政府医保MediShield Life,生病住院仍可能花上几个月的工资收入。而升级为商业医疗保险,多花2、3百块钱就能够报销上万块的医药费,cover医疗负担可能带来的经济风险,何乐而不为呢?

END