因港交所能提供更高的估值和流动性,并且可为上市企业进一步打开内地市场提供便利,近年来选择赴港上市的新加坡本地企业呈倍增趋势。

11月20日,有两家新加坡企业也借助港交所新政策的春风同时递交了上市申请。其中一家是精密零件制造商,名为CPSM Holding Limited;另一家是提供路面解决方案商,名为联和资源。今天我们要谈的,就是新加坡第一大路面解决方案提供商联和资源。

美中不足的合并全面收益表

新加坡素有“花园城市”之美称,环境干净整洁又充满都市气息。但这背后离不开众多建筑商的功劳,在新加坡路面解决方案行业市场份额超40%的联和资源为新加坡的路面硬化及其他基建项目做出了不少贡献。

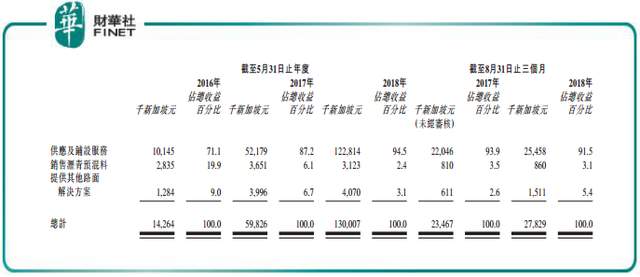

联和资源在新加坡提供的路面解决方案中包括(1)大多为基础设施项目提供的供应及铺设服务;(2)销售沥青预混料;及(3)提供其他路面解决方案,主要以专门工程分包商身份提供供应及铺设服务,供应及铺设服务包括以项目为基础的新道路铺设服务、道路养护及标记服务。

从合并全面收益表看,联和资源近3年业绩整体表现堪称优秀。2016年-2018年财年,公司收益节节攀升,分别达1426.4万新加坡元、5982.6万新加坡元及1.3亿新加坡元;净利润方面分别为-121.5万新加坡元、668.5万元及1277.4万元。

来源:港交所

合并全面收益表看似完美,但是仔细一看,可发现有美中不足的地方。收益及净利飙升,联和资源的销售成本也水涨船高。2016年-2018年度,联和资源的销售成本大增近9倍,增幅远高于其收益及净利。销售成本攀升,主要受新加坡劳动力成本影响。由于新加坡当地承建商及制造劳动力供应有限且成本较高,联和资源的业务高度依赖外籍工人,目前公司有高达82.3%的劳动力由外籍工人组成。劳工成本上升已成为联和资源一大支出成本。公司指,外籍工人的平均月薪预计将从2018年每人每月约1214新加坡元增至2020年的1429新加坡元,使公司经营开支增加。

业务上看,供应及铺设服务是联和资源第一大业务,目前收益占比超过90%。但因该业务涉及的原料及劳工成本较高,因此毛利率也是所有业务中最低的,仅为17.1%。值得注意的是,其余的两个业务,即销售沥青预混料业务和提供其他路面解决方案业务自2016年以来表现欠佳,收益占比不升反降,销售沥青预混料业务更是在2018年录得16.9%的下降幅度。

来源:港交所

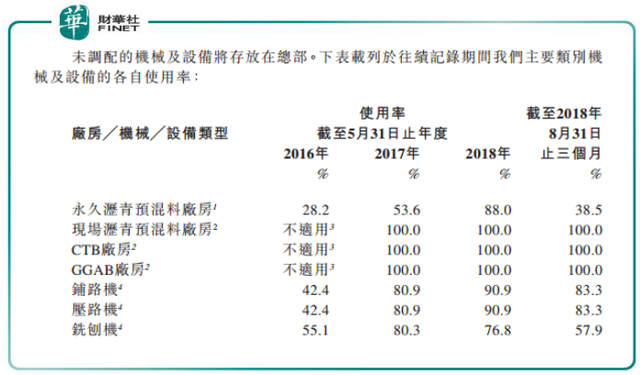

联和资源的现场沥青预混料厂房使用率还算满意,年均都能达到100%。但公司在2015年已投入运营的亚太地区同类厂房中最先进的永久沥青预混料厂房在今年6月份后使用率骤降,降至2018年8月31日止3个月的38.5%。具有回收能力、每小时可持续产出240万吨沥青预混料的厂房,其产能应相当可观,但销量却与产能出现背离现象,所售吨数由2017年财年的5.7万吨减少至2018年财年的4.9万吨,一大原因竟是公司客户的供应及铺设项目的所在地点无法取料。在新加坡这个城市国家,距离竟然是造成公司业务往来问题的因素,这真让人匪夷所思。不排除是因为激烈的市场竞争或是产量质量问题,以至于公司沥青预混料业务出现颓势。

来源:港交所

可观基建市场规模下的挑战

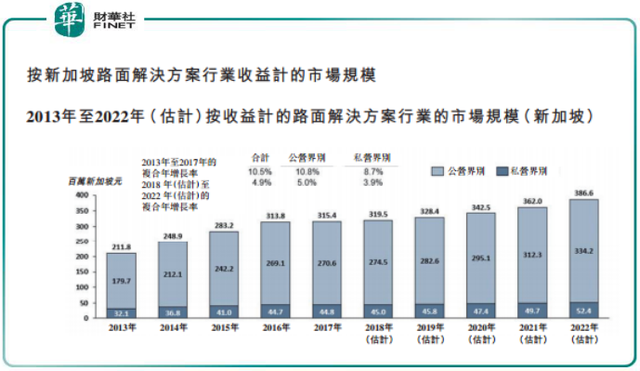

根据弗若斯特沙利文报告,按2017年的收益计,联和资源在新加坡路面解决方案行业中排名第一,约占41.2%的市场份额。因此,新加坡基建市场表现对联合资源的业绩影响之大可想而知。

令联和资源欣慰的是,新加坡路面解决方案产业呈欣欣向荣景象。未来,在新加坡的经济增长稳定速同来自樟宜机场5号航站楼和大士特大型港口的开发等大型基建项目的持续需求推动下,新加坡路面解决方案行业的总市场规模或会扩大。此外,由陆路交通管理局委托的越来越多的道路铺设将进行升级,从而推动路面更新项目的增长。按收益计的新加坡路面解决方案行业的市场规模预计将从2018年约3.2亿元增至2022年约3.87亿元,复合年增长率为4.9%。

来源:港交所

然而,联和资源依赖新加坡的土木工程行业,而该行业面临周期及季节性波动,也面临着新加坡经济增速的影响。新加坡贸工部近日发布的终值数据显示,第三季度国内生产总值经季调后按年率换算环比增长3%,较初值4.7%大幅下修。新加坡目前正面临着关税战、全球政策紧缩周期、高油价和美元升值的威胁。随着出口热潮的放缓,新加坡经济增长或将进一步放缓。新加坡政府近期收紧基建市场的调控,可能会减缓消费需求的复苏,同时也会给基建行业带来的压力。

当前,联和资源高度依赖新加坡政府及相关部门的项目以及新建私营项目,联和资源近期的收益很大程度上是靠承接公共基建设施。由于新加坡国土面积较小,纵深不足,若政府收紧基建市场调控,业务拓展受限的联和资源只能“坐以待毙”。

债务问题需重视

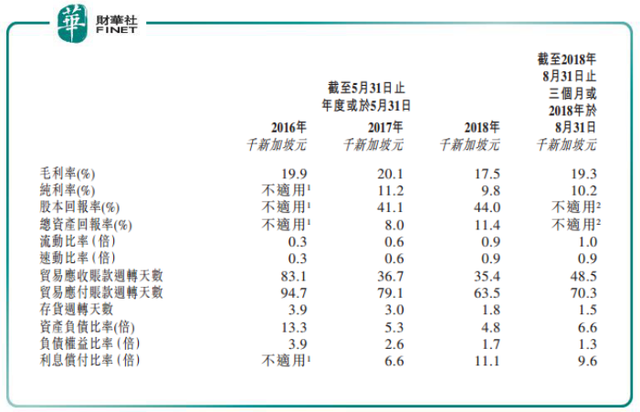

联和资源此番上市申请融资最主要的原因是偿还现有债务,若成功上市融资,公司拟动用64.3%的资金用于偿债、14.4%的资金用于投资一间新的沥青厂。

我们来看一下联和资源债务情况。于2018年9月30日,联和资源流动负债达6475.5万新加坡元,而现金及银行结余较2018年8月31日的649.3万新加坡元下降至123.1万新加坡元,银行借贷也增至4260万新加坡元,可见其债务重担的严重程度。

来源:港交所

联和资源近些年均录得流动负债净额,其中2017年产生1820万新加坡元的负债净额。当前,新加坡基建市场竞争加剧,除了联和资源,其余4家有竞争力的同行共占了新加坡路面解决方案行业37.2%的市场份额,且在材料及劳工成本日益上涨的情况下,扩大业务和更具竞争力的定价政策提升利润率才能在市场上立于不败之地。预计联合资源未来将会继续录得流动负债净额,融资已成为其紧急任务。

作者:覃汉计

编辑:黎璐璐