标题:新加坡商品及服务税:改革目的、实践与政策启示

作者:方铸 王成展 王敏

单位:云南财经大学

刊期:《财政科学》2021年第10期

内容提要

作为全球第五大金融中心,新加坡是较早将数字产品和服务纳入现有税种征收范围的东南亚国家。出于尽快缓解国内财政压力以及营造国内外供应商公平竞争环境等方面的考虑,新加坡宣布自2020年1月1日起,对非居民企业征收其向本国用户提供相关数字服务的商品及服务税。本文系统介绍了新加坡商品及服务税的改革目的和实际践行,在此基础上,提出对完善我国跨境数字产品和服务交易税收制度的建议,以期维护本国数字经济企业的税收利益。

关键词:跨境数字商品与服务 数字经济 商品及服务税

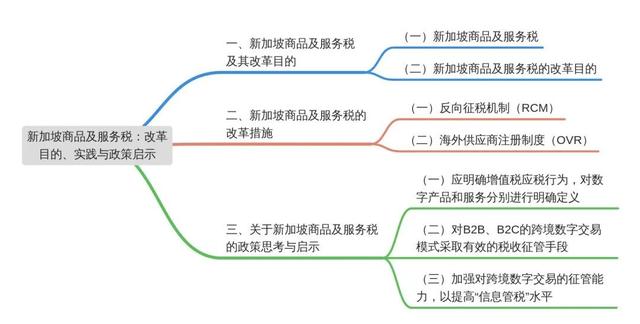

文章结构框架

点击看大图

精彩内容摘编

近年来,在经济数字化背景下,跨境数字产品和服务的日益繁荣对现行税收制度提出了严峻的挑战。当前,以新加坡等为代表的对非居民企业征收其向本国用户提供相关数字服务的商品及服务税(Goods and Services Tax,以下简称GST)已成为了全球数字服务税征收方式中的重要类型之一。在2018年年底,新加坡公布了《商品及服务税(修订)条例草案》将进口服务纳入商品及服务税的应税范围。2021年2月,新加坡政府公布2021年财政预算案,该法案进一步扩大了商品及服务税(GST)的应税范围。新加坡以“渐进式”的策略,在现有税制规则的框架下逐步更新及完善数字税收规则的内容。

国内学者多聚焦于经合组织的国际税制改革及以英法等欧洲国家为代表的数字服务税研究,比如龚辉文(2021)、姜跃生等(2020)、张智勇(2020)、何杨(2020)等,鲜有文献直接关注与我国毗邻的东盟国家跨境数字服务税收制度的实践情况。事实上,东盟各国为应对数字经济冲击,解决税基侵蚀等问题,提出了多项具有一定前瞻性的改革措施。其中,新加坡作为中国在东盟最大的贸易伙伴,同时也是全球最具竞争力经济体,其对跨境数字服务税收政策实践情况,特别是反向征税机制以及海外供应商制度,对研究与我国数字经济发展相适应的税收制度具有重要的参考意义。

新加坡商品及服务税及其改革目的

(一)新加坡商品及服务税

新加坡商品及服务税(GST)是对在其境内从事生产经营活动的纳税人生产应税商品和提供应税服务以及进口商品课征的一种税;其纳税人指的是已注册或者按要求应当注册商品及服务税的企业或个人,注册的方式包括强制注册、自愿注册和集团注册;其征收环节分为生产、零售和进口环节;对于应纳税额的计算,该税制规定纳税人可通过商品及服务税纳税申报表,将进项税额从销项税额中减去,以冲抵销项税额;而新加坡商品及服务税的标准税率为7%,适用于所有商品和服务,获得零税率减免或免税的商品及服务除外;此外,对于应税进口服务,新加坡政府宣布自2020年1月1日开始对以下商品及服务施行以下税收制度:一是对企业对企业(“B2B”)模式下的进口服务,实行反向征税制度(The Reverse Charge Mechanism,以下简称RCM);二是对企业对客户(“B2C”)模式下的进口服务,实行海外供应商注册制度(Overseas Vendor Registration Regime,以下简称OVR)。

(二)新加坡商品及服务税的改革目的

当今,世界正面临着百年未有之大变局,疫情的流行对全球经济影响深远,国际体系、国际环境更趋复杂。而新加坡政府囿于其“外向型”经济结构,受外部环境的影响更加凸显。目前新加坡正面临着双重困境,一方面,疫情等原因给新加坡国内经济带来极大的下行压力,新加坡政府财政压力空前。另一方面,新加坡以往的《商品及服务税法案》所规定的征税范围仅包含在新加坡境内纳税人生产的应税商品和提供的应税服务以及进口至新加坡的商品,并没有涵盖进口服务,进而导致国内外供应商税负不公平的现象。为应对上述问题与困境,新加坡政府对国内商品及服务税税制进行改革。

全文刊于《财政科学》2021年第10期,欢迎订阅!

引用转载请注明出处,谢谢!